はじめに

最近、寝たきりや認知症になる前の準備として、民事信託や家族信託と呼ばれる家族による信託が提案されており、さまざまなセミナーや勉強会が行われている(1)。まだまだ実務や法的な観点から未解決の部分を残す仕組みであるが、超高齢社会を迎えた日本において有益な制度と考えられ、本レポートで紹介をしたい。

民事信託とは

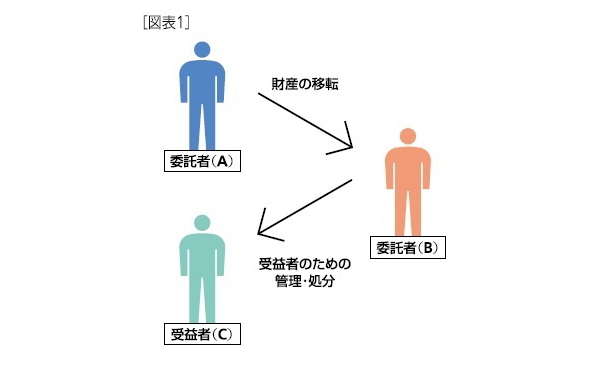

まず、信託とは何かであるが、図表1をご覧いただきたい。

まず上の矢印であるが、(1)委託者(A)が自己の財産(金銭、有価証券、不動産など)を、受託者(B)に対して移転する。したがって財産は受託者(B)のものとなる。そして、下の矢印、(2)受託者(B)は受益者(C)のためにその財産に関して一定の行為を行うことが義務付けられる。これが信託である。

信託をイメージするには、生命保険を考えると良い。夫(A)が生命保険会社(B)に対して自己の生命に保険をかけて保険料を支払い、妻(C)を保険金受取人にするような保険に例えられる。なお、保険契約者が自己を保険金受取人に指定できることと同様に、委託者は自分を受益者とすることができる。これを自己信託という。

そして、民事信託とは信託の一種であるが、主に、(1)本人が認知症などで判断能力が低下した場合に備えてあらかじめ財産管理を受託者に移すこと、あるいは(2)特定の財産を相続時の遺産分割から切り離して、確実に特定の相続人に相続させること等を目的として家族間等で設定される信託である。

具体的な事例で考えてみよう。

<事例>

Aには高齢の両親(父親X、母親Y)がいる。両親はX名義の一戸建てに住んでおり、X名義の賃貸アパートを経営している。XYとも病がちとなっていて、将来的に家やアパートを維持することが困難になりそうである。

このまま放置しておくと、たとえばXが認知症で判断能力がなくなってしまえばX名義預金の引き出しすら行えない。この場合は成年後見制度を利用するほかはない。しかし、成年後見制度では、アパート建て替えのために金融機関からの借入をしたい場合や、両親が施設入居をすることになってその費用捻出のために自宅売却などを行いたい場合においては、家庭裁判所からの承認・許可、特別代理人の選任などの手続きを経る必要がある。また、成年後見人は専門職が選任されることが多く、その費用もかかってしまう(2)。

<民事信託による対応>

そこで、前もって、アパート、自宅および一定額の現金について次のような信託を設定することを考える。

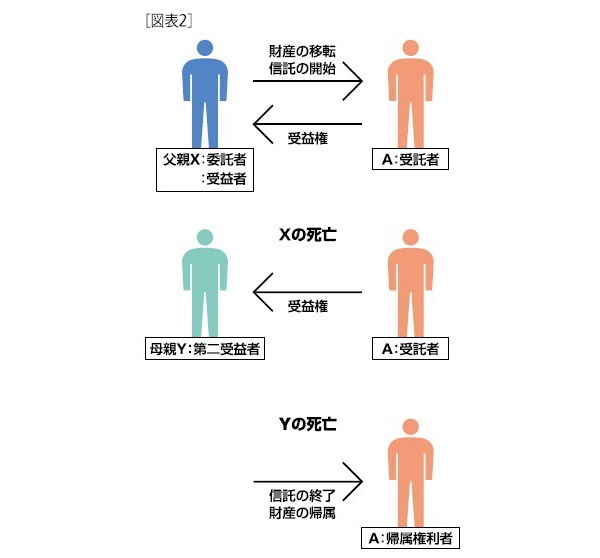

すなわち、XはAを受託者として財産を移転する。当初は委託者でもあるXを受益者とし、X死亡時においてはYを受益者とする(第二受益者)。Y死亡時においては、財産はAに帰属するというスキームである。

このような信託を設定することにより、アパートも自宅もA名義となる。したがって受託者Aは自分の名義で金銭の借入を行ってアパートや自宅の修繕契約や建て替え契約を締結できる。あるいはXYの施設入居資金捻出のために自宅を売却することも可能である。現金も受託者名義で預金を行うため、受託者が入出金できる。そして、XYが死亡し、信託が終了した時にはAに財産が帰属する。

税金の取り扱いについてであるが、原則として受益者が所有権を持っているとみなされる(所得税法第13条第1項)ため、信託設定時にはXが引き続き財産を保有すると考えられ、Aは信託終了時に初めて財産権を取得したとみなされ、そのタイミングで相続税を支払うこととなる(相続税法第9条の2第4項)。

民事信託のメリット等

このような民事信託のスキームの特徴を述べたい。

(1)まず手続きについてであるが、成年後見人の就任に当たっては家庭裁判所の審判が必要になるなど裁判所が関与するが、民事信託ではそのような手続きは存在しない。その意味では手続きは簡素である。ただ、設定時における公正証書としての信託契約書作成、不動産の信託登記、年一回の定期的な計算書類等の作成、税金の申告や納税等があり、単に親の財産の面倒を子が見るという以上の手間がかかることに注意が必要である。

(2)次にコストであるが、成年後見人に専門職がついた場合には通常月額2~6万程度の報酬を要する。一方で民事信託において報酬支払は義務ではない。親子の関係であれば無償というのでも差し支えないのでコストとしては安く済むともいえる。

(3)民事信託の大きなメリットとしては、成年後見では被後見人の利益になる取引しか成年後見人は行えないが、民事信託ではある程度の自由が利くという点が挙げられる。民事信託でも利益相反行為は禁止され、信託契約に定めた目的に反しない限りではという制限はあるものの、相続対策や住居の売却、アパートの建て替えなど成年後見制度ではハードルが高いとされる取引行為も信託では容易である。

(4)このスキームは相続対策を兼ねている。Aのほかに相続人がいる場合であって、自宅やアパートなどを確実にAに相続させたいとき、信託をすることで信託財産を遺産分割の対象から除外することができる。この事例では自宅・アパートは遺産分割協議によらず確実にAに継承されることとなる。

(5)このスキームは高齢者の消費被害や投資被害の防止にもつながる。判断力の衰えた高齢者の資産保護のためにも有用である。なお、昨今、信託銀行でも親族の同意がなければ、払戻ができないようなサービスもある(3)。

(6)一方で限界もある。民事信託では受託者は信託財産についてのみ権限を持つ。受益者の代理権を持つわけではない。したがって両親(受益者)に判断能力がない場合においては、高齢者向け施設への入居契約や入院契約、あるいは信託されていない預金や有価証券などの取引に当たって、成年後見人を付して取引を行う必要がある。この意味では成年後見制度と補完させながらスキームを組んでいくのが一案である。

おわりに

本稿では寝たきり・認知症対策および相続対策としての民事信託について解説を加えた。ただ、最初に述べたとおり、未だ実務・法務等で未解決の部分もあり、現状、実際にスキームを組むに当たっては家族間でよく相談すると共に、税理士や司法書士などの専門家への相談は必須である。

留意すべきは、本稿で述べたスキームはあくまでXの意思能力が正常なときに組めるものという点である。Xが意思能力を欠くような場合は、やはり成年後見人を立てるほかはなくなる。また、民事信託を組んだ場合でも本文の通り、成年後見人が必要となる場合もある。

成年後見制度は被後見人の利益保護のために法律が厳重な手続きを課している。一方、民事信託は信託法改正を契機として、民間の工夫により出来てきた仕組みである。委託者・受益者は受託者を監督する権限を有しているものの、結局は受益者の利益保護は受託者への信頼というところにかかっている。未だ発展途上である民事信託が根付くかどうか、今後の動向に注目する必要がある。

-----------------------------------

(1)民事信託あるいは家族信託の普及を推進してきた団体として、一般社団法人民事信託推進センター、一般社団法人家族信託協会、一般社団法人民事信託活用支援機構などがある。

(2)専門職のコストについては、最高裁判所から各家庭裁判所に対して、業務量に応じて変動させるなど報酬の算定式の見直しを促す通知が行われた(読売新聞2019年4月1日)

(3)信託銀行では解約制限付信託と呼ばれる商品を取り扱っており、払戻に親族の同意が必要であるほか、一定額を定期的に普通預金口座に払い込むなどの機能を有したものなどがある。

松澤登 (まつざわ のぼる)

ニッセイ基礎研究所 保険研究部 取締役 研究理事・ジェロントロジー推進室兼任

【関連記事 ニッセイ基礎研究所より】

・家族が認知症になったらー成年後見制度を見てみる

・多彩な小型ロボットが活躍する超高齢社会(その1)-膝の上やリビングから果ては疲労気味の心の中まで-

・相続プランを考えてみよう-2018年度成立改正相続法の解説

・認知症・相続対策としての民事信託-成年後見制度を補完する可能性としての信託

・新しい運用対象としてのユニバーサルファンドの可能性