2019年1-3月期の実質GDP成長率は前年同期比4.5%増(1)と前期の同4.7%増から低下したものの、Bloomberg調査の市場予想(同4.3%増)を上回った。

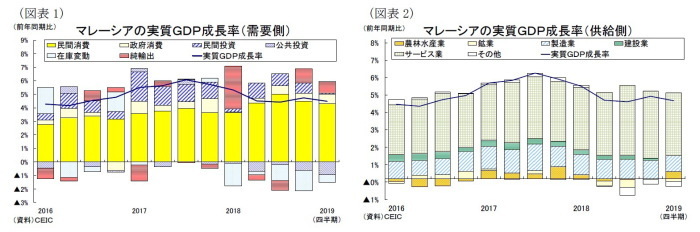

1-3月期の実質GDPを需要項目別に見ると、主に投資の減少が成長率低下に繋がった(図表1)。

GDPの5割強を占める民間消費は前年同期比7.6%増(前期:同8.4%増)と低下したものの、食品・飲料や情報通信、ホテル・レストランなどを中心に続いて高めの水準を維持した。

政府消費は前年同期比6.3%増(前期:同4.0%増)と上昇した。

総固定資本形成は同3.5%減(前期:同0.6%増)と低迷した。設備投資が同7.4%減(前期:同1.3%減)と落ち込み、建設投資も同1.3%減(前期:同1.3%増)とマイナスとなった。なお、投資を公共部門と民間部門に分けて見ると、全体の7割を占める民間部門が同0.4%増(前期:同5.8%増)と急低下、公共部門が同13.2%減(前期:同5.5%減)と6期連続のマイナスとなった。

純輸出は実質GDP成長率への寄与度が+0.9%ポイントとなり、前期の+1.0%ポイントから小幅に縮小した。まず輸出は同0.1増(前期:同3.1%増)と低下した。輸出を品目別に見ると、前期に続いて液化天然ガス(同22.4%増)が大幅に増加したものの、主力の電気電子製品(同3.6%増)が緩やかな伸びに止まったほか、石油製品(同16.9%減)と原油(同20.7%減)が悪化、パーム油・同製品(同13.8%減)も低迷した。また輸入は同1.4%減(前期:同1.8%増)となり、資本財(同9.8%減)と中間財(同0.0%減)が落ち込んで4期ぶりにマイナスとなった。

供給側を見ると、農業部門を除く産業の鈍化が成長率低下に繋がった(図表2)。

第一次産業は同5.6%増(前期:同0.1%減)となり、パーム果実の高収量を背景にパーム油(同9.8%増)が大きく拡大したことや天然ゴム(同12.0%増)の二桁増により、4期ぶりのプラス成長に転じた。

第二次産業をみると、まず製造業が同4.2%増(前期:同4.7%増)と低下した。内訳を見ると、輸送用機器(同6.5%増)が下支えとなる一方、電気・電子、光学機器(同3.8%増)と石油・化学、ゴム・プラスチック製品(同3.1%増)が緩やかな伸びに止まった。また鉱業は同2.1%減(前期:同0.7%減)となり、原油と天然ガスの生産が悪化して2期ぶりに減少した。建設業は同0.3%増(前期:同2.6%増)と、ゼロ成長まで鈍化した。

GDPの6割弱を占める第三次産業は前年同期比6.4%増(前期:同6.9%増)と低下した。卸売・小売(同7.2%増)と情報・通信(同7.2%増)、不動産・ビジネスサービス(同7.5%増)が堅調な伸びを維持した一方、政府サービス(同4.3%増)と金融・保険(同4.6%増)が低調に推移した。

-----------------------------------------

(1)5月16日、マレーシア統計庁は2019年1-3月期の国内総生産(GDP)を公表した。前期比(季節調整済)で見ると、実質GDP成長率は1.1%増と、前期(同1.3%増)から低下した。

1-3月期GDPの評価と先行きのポイント

マレーシア経済は新政権が発足した昨年4-6月期から+4%台半ばの成長が続き、+6%前後の高成長を記録した2017年と比べて明らかに景気は勢いを失っている。

10-12月期は成長率が5四半期ぶりに上昇に転じて景気の底打ちに期待がかかったが、1-3月は再び景気減速する結果となった。1-3月期の景気減速は投資が9年半ぶりのマイナス成長となったことが主因だ。公共投資は新政権による大型事業停止の影響で低迷しており、民間投資も海外経済の減速が逆風となってゼロ成長となった。

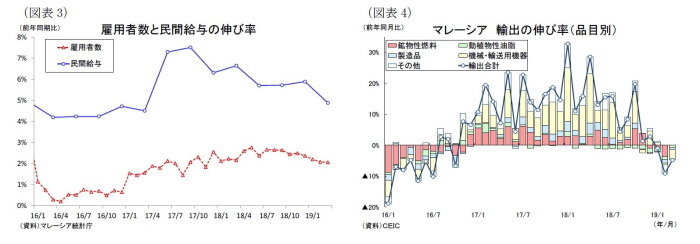

頼みの綱の民間消費も勢いを失いつつある。民間消費は1-3月期が+7.6%となり、新政権発足後に実施したタックス・ホリデー(2)と燃料補助金の増加が消費需要を押し上げる構図が続いているものの、10-12月期の+8.4%から減速した。雇用・所得環境は依然として良好な状態にあるが、製造業の給与の鈍化など変調の兆しがみられる。1-3月期は製造業とサービスセクターの給与が同4.9%増(前期:同5.9%増)、就業者数が前年比2.1%増(前期:同2.4%増)となり、それぞれ鈍化した (図表3)。

1-3月期の設備投資の悪化と製造業の給与の鈍化は、輸出が世界経済の鈍化や米中貿易戦争の影響を受けて年明けから明確に悪化するなど製造業部門が振るわなかったことが影響している(図表4)。マレーシアは中間財の対中輸出が多く、米中貿易戦争の影響を受けやすい国である。今後も米国と中国が更なる関税引き上げを進めると、マレーシアの製造業部門には持続的な下押し圧力がかかり、その悪影響が内需に波及していく恐れがある。

こうした下振れリスクを抱えながら、先行きの景気は4%台前半の低調な伸びが予想される。今後はタックス・ホリデーの消費の押上げ効果が剥落するために現在好調の民間消費の牽引力は失うほか、外部環境の悪化から企業の設備投資意欲が低迷して投資の回復が遅れるためだ。

マレーシア中銀は、今年3月に輸出需要の大幅な減少を見込んで2019年の成長見通しを従来の+4.9%から+4.3-4.8%に引き下げ、今月7日には景気支援を目的に2016年以来初めて政策金利を引き下げた。外部環境が不透明で景気の下振れリスクが高まっているほか、インフレ率も低迷しており、今後追加的な利下げに踏み切る展開も予想される。

幸いにも海外直接投資(FDI)は1-3月期が217億リンギ、10-12月期が129億リンギとなり、7-9月期の43億リンギから大きく増加している。新政府は財政再建や汚職撲滅に取り組み、昨年10月には新たな産業政策「インダストリー・フォワード(4WRD)」を打ち出すなど、マレーシアのビジネス環境は改善に向っている。今後も海外からの資金流入を促すことができれば、民間部門が底堅さを維持できる可能性もあるだろう。

-----------------------------------------

(2)新政府は18年6月1日よりGSTの廃止(ゼロ税率化)を実施し、9月にSSTを再導入(売上税10%、サービス税6%)するまでの3ヵ月間はタックス・ホリデー(免税措置期間)となった。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・【マレーシア】10-12月期GDPは前年同期比+4.7%-輸出持ち直しで5期連続の景気減速を回避

・【東南アジア経済】ASEANの貿易統計(5月号)~4ヵ月連続の輸出減、米国向けが鈍化して貿易停滞リスク高まる

・【アジア・新興国】東南アジア経済の見通し~底堅い成長続くも、輸出の停滞色強まり減速へ