経済概況・見通し

●(経済概況)4‐6月期の成長率は個人消費が堅調も、前期から低下

米国の4-6月期の実質GDP成長率(以下、成長率)は、改定値が前期比年率+2.0%(前期:+3.1%)と前期から低下した(図表1、図表6)。

需要項目別では、個人消費が前期比年率+4.7%(前期:+1.1%)となったほか、政府支出も+4.5%(前期:+2.9%)と高い伸びとなった。個人消費は14年10-12月期(同+4.9%)以来、政府支出は09年4-6月期(同+5.9%)以来の高い伸びである。

一方、前期の反動もあって在庫投資や外需の成長率寄与度は、それぞれ▲0.91%ポイント(前期:+0.53%ポイント)、▲0.72%ポイント(前期:+0.73%ポイント)と大幅な成長押下げに転じた。また、住宅投資が前期比年率▲2.9%(前期:▲1.0%)と6期連続、民間設備投資も▲0.6%(前期:+4.4%)と16年4-6月期(▲0.6%)以来のマイナス成長となった。民間設備投資の減少は、米中貿易戦争を中心とするトランプ大統領の予測不能な通商政策によって、企業の投資に関する意思決定が困難になっていることが考えられる。

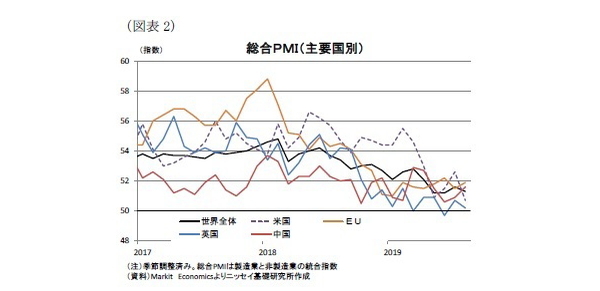

実際に、企業の景況感を示す総合PMIは、中国からの輸入品2,000億ドルに対する関税率が10%から25%に引き上げられるなど、米中関税競争が激化した5月以降に低下が顕著となっており、直近(19年8月)は50.7と世界全体(51.3)を下回っているほか、景気減速が懸念されているEU(51.9)、中国(51.6)すら下回っている(図表2)。

また、7月のエコノミスト・レター(1)で指摘したように、対中関税の引き上げが米国内の家計や企業負担を増加させるとの実証分析が増えており、通商政策に伴う実体経済への影響か顕在化してきている。

FRBは、世界経済の減速、インフレ率の下振れに加え、通商政策の不透明感を理由に、7月のFOMC会合でおよそ10年半ぶりとなる政策金利の引き下げを実施した。パウエル議長はFOMC会合後の記者会見で7月の利下げが長期に亘る利下げ局目の開始ではないことを強調したが、FF金利先物から試算される金融市場の政策金利見通しは年内0.75%の追加利下げを4割程度織り込んでいるほか、来年半ばにかけても0.25%ないし0.50%の利下げが継続することを5割程度織り込んでおり、同議長の見解とは乖離がある。

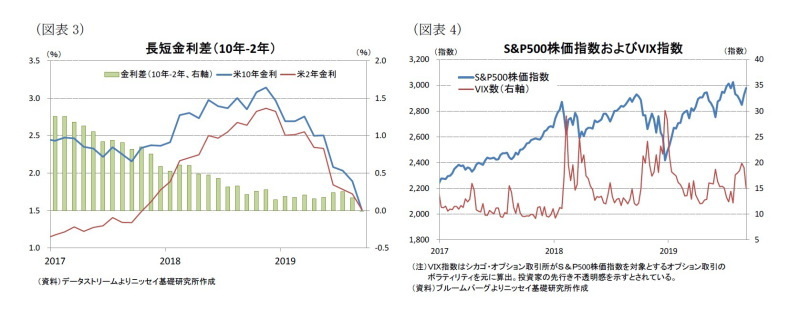

一方、金融市場参加者の経済に対する見方は債券市場と株式市場で異なっている。債券市場は、一時07年6月以来となる10年と2年の長短金利差が逆転するなど、景気後退を織り込んでいるものの、株式市場は、S&P500指数が足元で7月下旬につけた史上最高値を幾分下回っているものの、昨年12月の安値からは3割程度高い水準を維持しており、景気後退は見込んでいないとみられる(図表3、4)。当研究所は、後述するように景気後退はないものの、緩やかな景気減速を見込んでいることから、景気に対して債券市場は悲観的過ぎ、株式市場は楽観的過ぎと判断しており、今後行過ぎた金利低下や株式市場の価格調整を見込んでいる。

-----------------------------

(1)Weeklyエコノミスト・レター(2019年7月22日)「米中関税競争の経済コスト-通商法301条に基づく対中追加関税賦課から1年。米中関税競争の影響が次第に明らかに」https://www.nli-research.co.jp/report/detail/id=62094?site=nli

●(経済見通し)成長率は19年+2.3%、20年+1.9%に低下。トランプ大統領の政策がリスク

当研究所では、引き続き米経済や金融政策がトランプ大統領の米中をはじめとする通商政策の動向に大きく左右されると考えている。

今回の見通しでは、通商政策について対中政策は10月1日に中国からの輸入品2,500億ドルに対する関税率の引き上げ(25%→30%)は不可避であるものの、早ければ年内に通商政策で部分合意し、来年以降は対中関税について段階的な見直しを行うことを前提とした。また、輸入自動車に対する25%の追加関税についても20年の大統領選挙前に実施されることはないことを前提とした。

この通商政策前提の下で、当研究所は個人消費主導の景気拡大が持続し、実質GDP成長率(前年比)は19年に+2.3%、20年に+1.9%と予想する(図表5)。

設備投資は、通商政策の不透明感から年内は低調な伸びに留まる一方。住宅投資は本格的な回復は見込めないものの、住宅ローン金利の低下もあって19年7-9月期には7期ぶりにプラスに転じると予想する。

政府支出は、超党派予算法により20年度から21年度にかけて歳出が19年度の水準に維持されることから、予測期間において小幅ながらプラスの伸びを維持すると見込む。

外需は、トランプ大統領の通商政策による貿易赤字削減の実効性は低く、20年にかけて成長率のマイナス寄与が持続すると予想する。

物価は、原油価格が年内は前年を下回る状況が続くと想定していることから、消費者物価の総合指数(前年比)はエネルギー価格による物価押下げにより、19年は+1.8%と18年の+2.4%から低下を見込む。20年はエネルギー価格が小幅ながら物価を押上げに転じることから、+2.2%への緩やかな上昇に転じよう。一方、コアインフレ率は賃金の緩やかな上昇が持続することから、20年末にかけて2%台前半で底堅く推移すると予想する。

金融政策は、年内は海外経済の減速リスクや通商政策の不透明感が払拭されないことに加え、インフレが物価目標を下回る状況が持続することから、19年に追加で2回(0.50%)の利下げを予想する。20年にかけては、米景気後退は回避されるほか、インフレが加速することから、政策金利の据え置きを予想する。もっとも、通商政策で追加関税を中心とする保護主義的な通商政策が持続する場合には、米景気の下振れリスクが高まり、利下げ幅は当研究所の予想より拡大しよう。

長期金利は、政策金利は19年末にかけて低下するものの、行過ぎた金利低下の修正に加え、来年にかけてインフレが加速することから、19年末に1.8%、20年末2.0%と小幅ながら金利上昇を見込む。

上記見通しに対するリスクは、欧州や中国経済の大幅な下振れに加え、引き続きトランプ大統領による予測不能な政策である。とくに、通商政策では中国が通商交渉での合意を来年の大統領選挙後に先延ばししているとの見方から、トランプ大統領が対中関税をさらに強化することが懸念される。

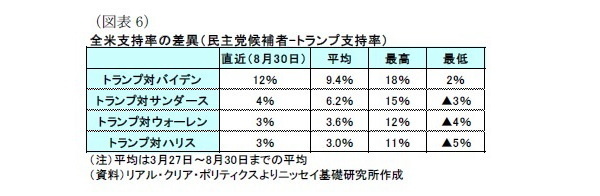

20年の大統領選挙でトランプ大統領が再選されるのか予測するのは時期尚早だが、全米レベルでの支持率調査ではトランプ大統領の支持率でバイデン候補をはじめ、民主党の主要な大統領指名候補者が上回る状況が続いている(図表6)。

このため、中国政府が対中融和政策を掲げているバイデン候補の当選に期待して、トランプ大統領の任期中に不利な条件で通商合意するインセンティブが低下している可能性がある。

実体経済の動向

●(労働市場、個人消費)労働市場は回復持続もモメンタムは低下、消費マインドは指標で明暗

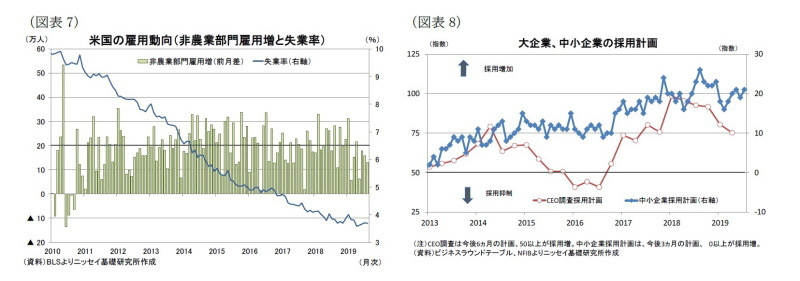

非農業部門雇用者数(対前月増減)は、10年10月から19年8月まで統計開始以来最長となる107ヶ月連続で増加している(図表7)。一方、19年通年の月間平均雇用増加ペースは15.8万人増と18年の22.3万人増からは低下した。もっとも、労働市場の回復が長期化していることを考慮すれば依然として好調な雇用増加が持続していると言えよう。また、失業率は3.7%とおよそ50年ぶりの低水準を維持しており、労働需給が逼迫していることを示している。

企業の採用計画は大企業、中小企業ともに全般的には採用意欲は依然として強いものの、18年後半以降は大企業で採用増加のモメンタムには低下がみられており、こちらも労働市場の回復モメンタムが低下する可能性を示唆している(図表8)。

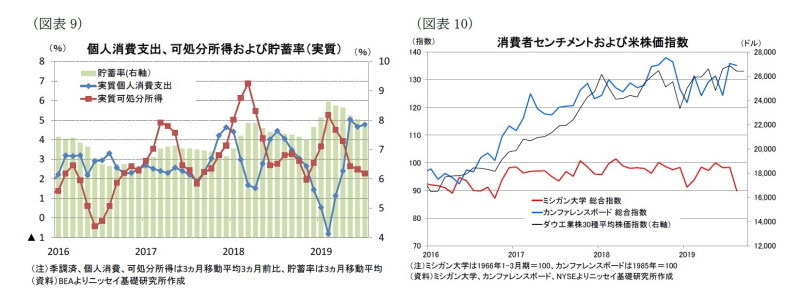

実質個人消費は、前述のように19年4-6月期が前期比年率+4.7%と高い伸びとなったほか、7月が前月比+0.4%と高い伸びを維持しており、3ヵ月移動平均の3ヵ月前比年率で+4.8%と7-9月期も堅調な個人消費が持続する可能性を示している(図表9)。ただし、7月の実質可処分所得の伸び(3ヵ月移動平均、3ヵ月前比年率)は2%台前半と消費の伸びを下回っているため、所得対比でみた消費はやや過大になっていることから、4%超の伸びからは鈍化しよう。

消費者センチメントは代表的な指標で明暗が分かれる結果となっている。ミシガン大学が公表するセンチメント指数は8月に89.8(前月:98.4)と前月から9%近く低下し、16年10月(87.2)以来の水準に急落した。一方、カンファレンスボードのセンチメント指数は8月が135.1(前月:135.8)と前月からの低下が限定的となったほか、19年1月に急落した121.7を大幅に上回っており、ミシガン大学の指数とは対照的な動きとなっている(図表10)。

なお、9月1日から15%の追加関税が賦課される対中制裁第4弾では、液晶テレビや衣料、靴などの品目が含まれており、対中制裁第3弾に比べて消費財の比率が高くなっている。このため、中低所得層を中心に消費者が対中関税を身近に感じる可能性があり、消費マインドへの影響が懸念される。

●(設備投資)設備投資は軟調、通商政策が重石

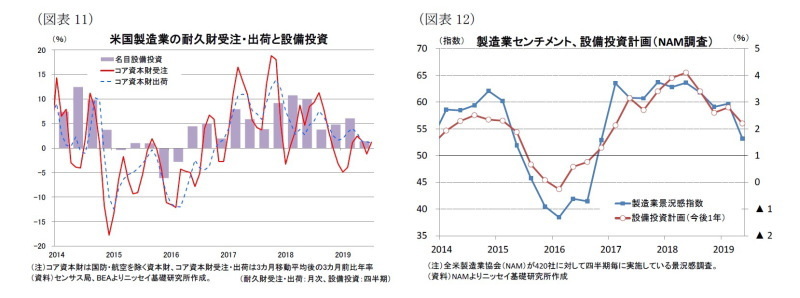

GDPにおける民間設備投資は、19年4-6月期に16年以来となるマイナス成長に転じた。設備投資の先行指標であるコア資本財受注(3ヵ月移動平均、3ヵ月前比)は7月が+1.2%(前月:▲1.2%)と前月からプラスに転じたものの、小幅な伸びに留まっているため、軟調な設備投資が持続している可能性がある(図表11)。

また、全米製造業協会(NAM)の製造業センチメントは、19年4-6月期が53.2と18年4-6月期の63.6をピークに低下基調が持続している(図表12)。さらに、今後1年間の設備投資計画も18年4-6月期の+4.1%から+2.2%に下方修正する動きが続いている。NAMは、経営の優先課題調査で「通商政策の不透明感」が「熟練労働力の不足」に次ぐ2番目の優先課題となっていることを踏まえ、景況感や設備投資計画の悪化要因を海外の需要減少に加えて、通商政策の不透明感が大きいと指摘している。このため、製造業を中心にトランプ大統領の通商政策が企業景況感や設備投資の重石となっている可能性が高い。