税務で知っておきたい利益供与のパターン4つ

税法では、会社から個人や法人に「経済的な利益の供与」を行うと、会社の経費にならなかったり、利益供与の相手側に課税されたりする場合がある。

「経済的な利益の供与」の範囲は広い。金銭の支払いはもちろん、債務の免除、債務の肩代わり、低額の資産売却など、さまざまな利益が該当する。

特に役員や従業員に対する利益供与は、給与や福利厚生費、交際費などの区別をしづらい。

交際費には損金算入限度額があるが、期末の資本金が1億円以下であれば、一事業年度で800万円まで経費にできる。交際費にあたれば税務上のメリットは大きいだろう。

しかし、その利益供与が給与や寄附金にあたると後になってわかった場合、源泉所得税や法人税の納税が適切に行われていないため、加算税が発生しかねない。

このように利益供与は税金のトラブルにつながるので、具体的なパターンを把握しておくことが大切だ。

パターン1.会社から役員に対する利益供与

役員に対する利益供与は、役員給与となる。役員個人の税務としては、個人の所得税の課税対象(給与所得)となり、会社側は原則として経費にできない。支払った役員給与が以下の要件などを満たせば経費にできる。

・定期同額給与、事前確定届出給与、業績連動給与のいずれかにあたる

・不相当に高額な金額でない

しかし、自覚なく利益供与にあたる行為をしてしまい、それが税務調査でわかったというパターンでは、定期同額給与にあたらず経費にはできない。

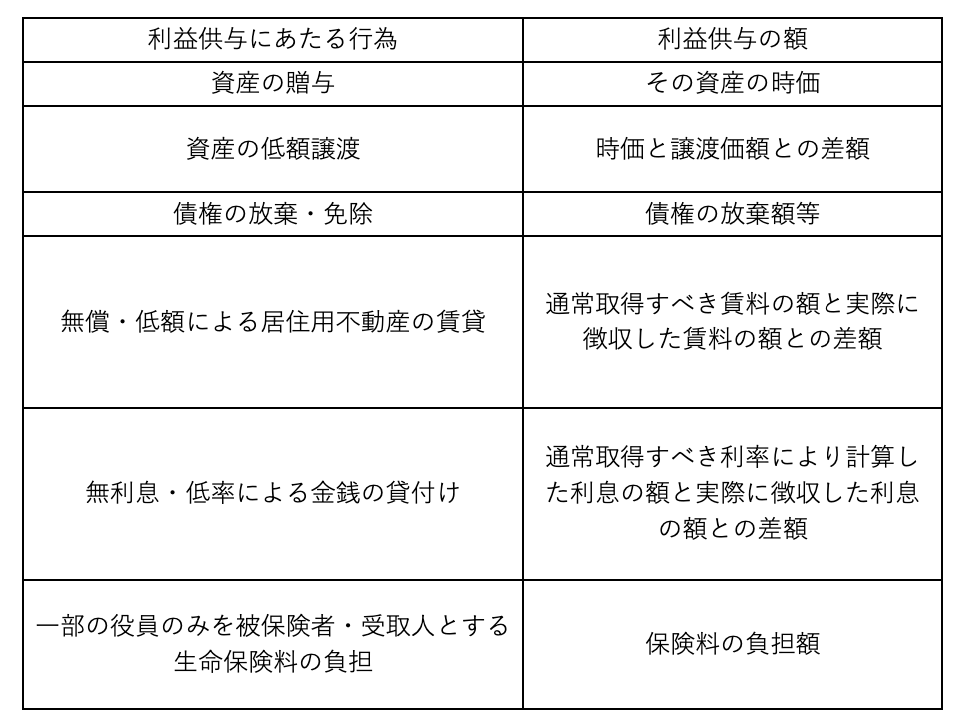

【会社から役員に対する経済的な利益の供与にあたる行為】

パターン2.会社から従業員に対する利益供与

従業員に対する利益供与も、従業員個人の給与扱いとなるが、役員と異なって基本的に支給額すべてを会社の経費にできる。

役員も共通する話ではあるが、一般的なレクリエーション費用や所定の金額内の食事代などは、給与ではない一般の経費にできる。

たとえば、会社が従業員に昼食を支給したとしても、以下の条件を満たしていれば福利厚生費等で経費にでき、従業員個人に所得税がかからない。

・役員や使用人が食事の価額の半分以上を負担している

・「支給する食事の価額-本人(役員や従業員)の負担額」が1ヶ月あたり税抜き3,500円以下である

ちなみに、役員・従業員との飲食費が交際費(=社内飲食費)にあたる場合もある。

パターン3.会社から社外の個人に対する利益供与

個人に対する利益供与は所得税(一時所得)の対象になり、利益供与を行った会社は法人税における寄附金の対象になる。

相手が法人であるため、個人の負担する税は贈与税ではなく所得税である。ただし、取引先に対する交際費や販売促進費などの経費は利益供与ではない。交際費や販売促進費の境界線を把握しておく必要がある。

法人税の寄附金は、世間でいう寄附のイメージとは異なる。支出の名目にかかわらず、法人から行った経済的な利益の供与は寄附金にあたる。

贈与や無償の供与であれば供与した財産の時価相当額が寄附金となり、低額譲渡であれば時価との差額が寄附金となる決まりだ。

利益供与の相手にもよるが、寄附金は資本金や所得の金額によって損金不算入額が生じる。

パターン4.会社からほかの法人に対する利益供与

利益供与を受けた会社は法人税の扱いとなり、利益供与を行った会社は寄附金の扱いとなる。

寄附金であっても、利益供与の相手によっては全額損金算入できる場合や、一般の寄附金よりも損金算入額が多くなる場合がある。

また、完全支配関係にある国内の会社間における寄附金にあたる場合、利益供与を受けた会社は益金不算入、利益供与をした側は全額損金不算入となる。

寄附金の損金算入限度額は以下の通りだ。

【一般の寄附金】

(ア+イ)×1/4

ア:資本金の額×当期の月数/12×0.25%

イ:所得の金額×2.5%

【国または地方公共団体に対する寄附金】

全額損金算入

【財務大臣が指定した寄附金】

全額損金算入

【特定公益増進法人に対する寄附金】

(ア+イ)×1/2

ア:資本金の額×当期の月数/12×0.375%

イ:所得の金額×6.25%