シンカー: インフレ経済下の米国では、最終需要である家計の貯蓄率からの因果関係が重要視される。米国の長期金利の動きにも、家計貯蓄率が強い影響を与えるようだ。家計貯蓄率が高ければ、過剰貯蓄が国債市場に流れ込み、長期金利は低下する。家計貯蓄率が低ければ、企業と政府が資金を取り合い、長期金利は上昇する。更に、FEDの金融政策の予想が反映される2年金利と、長期のインフレ期待である5Y5Yの影響も大きい。FEDは長期のインフレ期待を安定させるように政策金利を動かし、その予想が長期金利に反映されることになる。基軸通貨であることは、他国に大きな過剰貯蓄が生まれた場合、資金が国債市場に流れ込み、長期金利は低下するようだ。ユーロ圏の国際経常収支が黒字になると、過剰貯蓄が利回りを求めて動き、米国の国債市場に流れ込むようだ。2012年以降のユーロ圏の国際経常収支の黒字の急拡大が需要を吸収する力となり、グローバル・デフレやイールドカーブのフラットニングの一つの原因になってきたと考えられる。

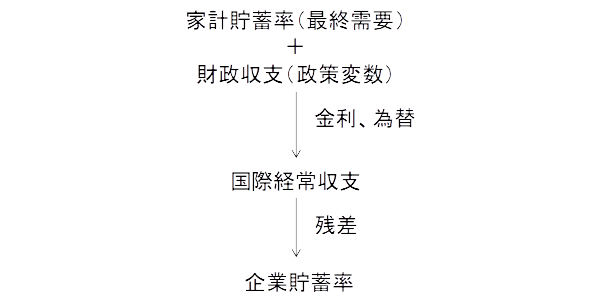

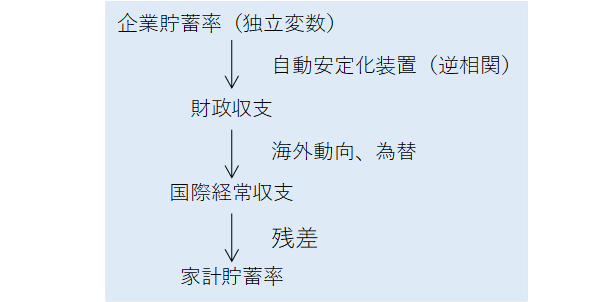

インフレ経済下の通常の経済分析では、最終需要である家計の貯蓄率からの因果関係が重要視される。貯蓄・投資バランスの残差として、企業貯蓄率が決定され、注目されない。一方、デフレ経済下では、金利がほぼゼロ%となり、企業が半ば独立的に投資・貯蓄の判断をできるようになってしまい、企業活動の強弱が景気サイクルを決めていると考えられ、企業貯蓄率はその代理変数となる。ネットの資金需要(企業貯蓄率+財政収支、GDP比、マイナスが強い)が消滅している状態が長く続き、家計への資金の流れが弱くなってしまったため、家計は弱体化し、企業と政府の動きに対する反応関数となり、自律的な動きがなくなってしまった。企業貯蓄率から家計貯蓄率への因果間関係が強いことの前提が、デフレ経済下の分析には必要となる。インフレ経済下とデフレ経済下では、マクロ・ロジックの因果関係の方向性は間逆であるようだ。

IS ( 貯蓄・投資 ) バランス : 家計貯蓄率 + 企業貯蓄率 + 政府貯蓄率 ( 財政収支 ) − 国際経常収支 = 0

図1:インフレ経済下の因果関係の方向

図2:デフレ経済下の因果関係の方向

この因果関係の方向性の違いは、国債の長期金利(10年金利)の決定要因にも表れてくるようだ。日本の長期金利(10年金利)の動きは、企業と政府の資金需要の合計でもあるネットの資金需要が左右していると考えられる。基軸通貨である米ドルの長期金利をアンカーとして、米国の10−30年金利差も影響を与える。両要因の基調の動きに、日銀の金融政策要因(コールレート、国債買い入れ、イールドカーブコントロール、信用サイクル)などが加わり、長期金利が決定すると考えられる。短期的な需給要因などによる変動を考慮するため、1標準誤差を基準にして、ダミー変数で調整する。企業貯蓄率を含むネットの資金需要が重要な役割を示すことになる。ネットの資金需要が拡大すると、家計への資金の流れが強くなり、経済活動の回復などで長期金利には上昇圧力がかかることになる。

日本の10年金利=−0.6 + 0.5 コールレート + 0.4 米10年金利 + 0.6 米10-30年金利差 + 0.01 短観中小企業貸出態度DI − 0.08 ネットの資金需要 − 0.04 日銀当預GDP比(前年差) − 0.3 YCCダミー + 0.5 アップダミー − 0.4 ダウンダミー; R2=1.00

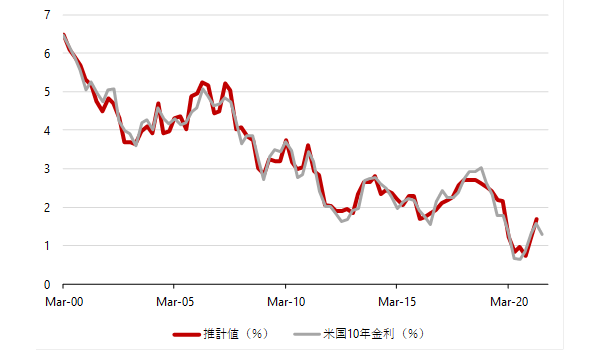

インフレ経済下の米国では、最終需要である家計の貯蓄率からの因果関係が重要視される。米国の長期金利の動きにも、家計貯蓄率が強い影響を与えるようだ。家計貯蓄率が高ければ、過剰貯蓄が国債市場に流れ込み、長期金利は低下する。家計貯蓄率が低ければ、企業と政府が資金を取り合い、長期金利は上昇する。更に、FEDの金融政策の予想が反映される2年金利と、長期のインフレ期待である5Y5Yの影響も大きい。FEDは長期のインフレ期待を安定させるように政策金利を動かし、その予想が長期金利に反映されることになる。米ドルは基軸通貨であるため、他国の金利の影響は小さいようだ。基軸通貨であることは、他国に大きな過剰貯蓄が生まれた場合、資金が国債市場に流れ込み、長期金利は低下するようだ。ユーロ圏の国際経常収支が黒字になると、過剰貯蓄が利回りを求めて動き、米国の国債市場に流れ込むようだ。2012年以降のユーロ圏の国際経常収支の黒字の急拡大が需要を吸収する力となり、グローバル・デフレやイールドカーブのフラットニングの一つの原因になってきたと考えられる。米国の長期金利は、米国の2年金利、家計貯蓄率、ユーロ圏の国際経常収支、米国の5Y5Yインフレ期待でうまく推計できる。

米国の10年金利=2.6 + 0.3 米国2年金利 − 0.1 米国家計貯蓄率(2QMA、2期ラグ)− 0.3 ユーロ圏経常収支(4QMA、2期ラグ)+ 0.4 5Y5Yインフレ期待 −0.01 米国マネタリーベース前年差(GDP%)+ 0.5 ダミーアップ − 0.7 ダミーダウン ; R2=0.97

図:米国の長期金利の推計値

田キャノンの政策ウォッチ:8月の全国消費者物価の予想

9月24日に公表される8月全国生鮮食品を除く消費者物価は前年比−0.2%と、13か月連続の下落と予想する。8月は緊急事態宣言下にあり、夏休みの旅行関連の価格が例年通り上昇することはなく、季節調整済前月比で−0.3%と予想する。4月の携帯電話通信料の引き下げと8月の旅行関連の価格が例年通り引き上がらなかったことを除けば、1月以降は前月比の上昇が続いているだろう。

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来