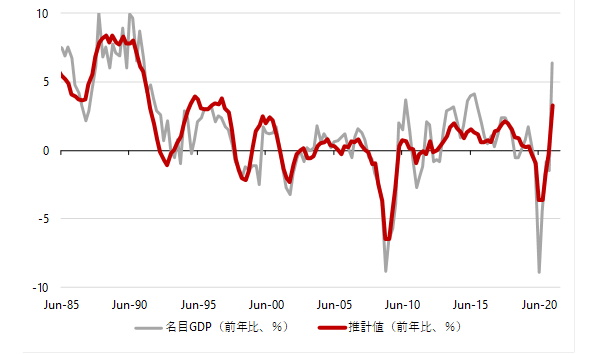

シンカー:キシダノミクスの拡大目標となる名目GDP成長率は、ネットの資金需要、資本ストックの積み上げ、日銀短観中小企業金融機関貸出態度DI、景気サイクルとして雇用不足感を表す日銀短観全規模雇用人員判断DI、そして海外要因である米国実質GDP成長率でうまく推計できる。景気サイクルが中立的で雇用人員判断DIの前年差が0、そして米国実質GDP成長率が巡航速度の2%であると仮定する。FRBは量的金融緩和の縮小を決定したが、ペースは緩やかで、バランスシートの規模は維持され、利上げはまだまだ先で、緩和政策のアクセルは緩めても、景気回復にブレーキを掛けることはないとみられ、この仮定は現実的だ。キシダノミクスの金融政策、財政政策、成長戦略の成否を示す日銀短観中小企業金融機関貸出態度DI、ネットの資金需要、資本ストックの積み上げを名目GDP成長率の推計式に代入することで、キシダノミクスの成否を左右するキシダノミクス指数を作ることができる。新型コロナウィルス対策などによる財政支出が急拡大したことで、市中のマネーを拡大する力と家計に所得を回す力であるネットの資金需要が復活して強くなり、キシダノミクス指数は強く上昇し、2%程度の名目GDP成長率が可能な水準となっている。今後、新型コロナウィルスなどによる財政支出は小さくなっていく。そこで、岸田内閣は財政支出の新しい軸として、家計への分配政策と成長投資の拡大を据えた。新型コロナウィルスなどによる財政支出から、デフレ構造不況脱却のための財政支出に徐々にシフトすることで、強いネットの資金需要を維持するリフレ・サイクルの力と、官・民の成長投資の拡大で資本ストックの積み上げを強くし、名目GDP成長率を押し上げ続けることになる。キシダノミクス指数を政府の目標である名目GDP成長率の3%の水準まで押し上げ続けることができるかが、岸田政権の命運を左右することになろう。緊縮財政への転換などでキシダノミクス指数が0%に向けて低下すれば、キシダノミクスは失敗となり、岸田内閣は倒れるリスクとなる。

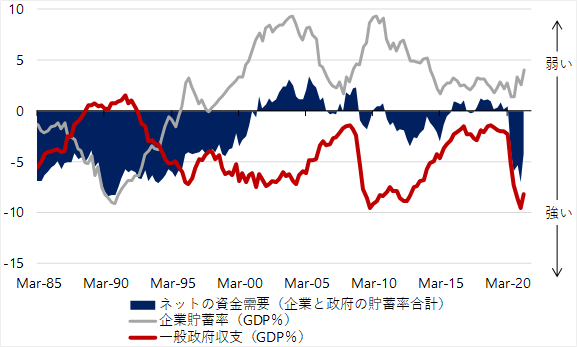

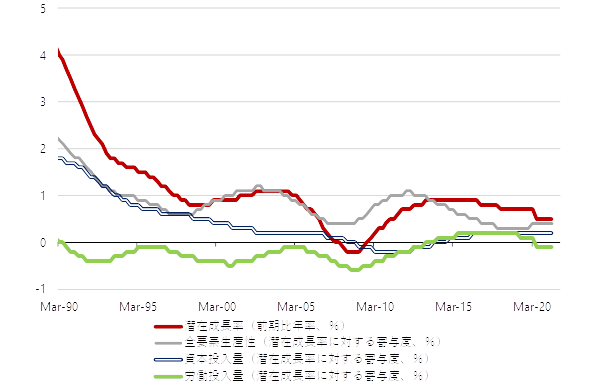

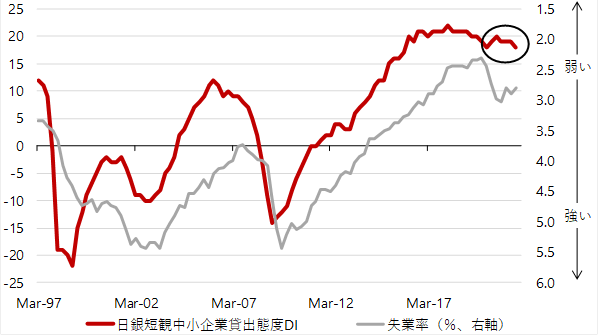

岸田内閣の新たな「分配・成長(新しい資本主義)」型のアベノミクスは、「金融政策=財政拡大との合わせ技の緩和で2%の物価目標を目指す」、「財政政策=成長による増収を家計に分配することで、財政の複数年度主義に基づき、しばらくは十分な財政赤字を維持する大きな政府」、「成長戦略=政府の成長投資と所得分配で企業と家計を支えて総需要と総供給の相乗効果の拡大」となるだろう。政府・日銀の連携としての金融政策の成否は、日銀短観中小企業貸出態度DIが示す信用サイクルが堅調な状態を維持できているかで判断できる。財政政策の成否は、市中のマネーを拡大する力と家計に所得を回す力であるネットの資金需要(企業貯蓄率+財政収支、マイナスが強い)の水準で判断できる。成長戦略の成否は、官・民の投資拡大による資本ストックの積み上げ(潜在成長率に対する寄与度)の強さで判断できる。

キシダノミクスの拡大目標となる名目GDP成長率は、ネットの資金需要、資本ストックの積み上げ、日銀短観中小企業金融機関貸出態度DI、景気サイクルとして雇用不足感を表す日銀短観全規模雇用人員判断DI(前年差)、そして海外要因である米国実質GDP成長率でうまく推計できる。ネットの資金需要が十分に存在し、信用サイクルが強く、資本蓄積が大きくなり、雇用不足感が強くなるほどの総需要の拡大があれば、名目GDP成長率を押し上げることができる。政府の直接的な所得分配機能をフル稼働し、投資の期待リターンを上昇させ、官・民の投資拡大による資本蓄積で、2%の物価目標を目指す緩和的な金融政策による強い信用サイクルとともに総需要を拡大しながら、「成長と分配の好循環」でデフレ構造不況からの脱却を目指すキシダノミクスの方針は正しいことが実証できる。

名目GDP成長率 = −1.0 − 0.13 日銀短観雇用人員判断DI(前年差)+ 0.043 中小企業金融機関貸出態度判断DI− 0.32 ネットの資金需要(2期ラグ)+ 1.9 資本蓄積(1期ラグ) + 0.15 米国実質GDP(前年比);R2=0.82

株式市場はコスト削減の改革を中心とする「新自由主義」的な考え方にまだ捉われていて、「分配・成長」が矛盾するものではなく、疲弊している家計を支える分配をまずは起点として、成長投資を起爆剤とすることで、両輪の好循環でデフレ構造不況脱却への推進力になるキシダノミクスを過小評価している。新型コロナ対策の財政拡大で復活させたネットの資金需要を、政府負担の財政支出による所得分配と成長投資で十分な水準に維持し、リフレ・サイクルと家計に所得を回す力を強くしていく。リフレ・サイクルと家計に所得を回す力が強くなることは、疲弊した家計を立て直し、消費意欲を向上させることなどで、企業の投資に対する期待リターンを増加させる。これまでは家計に所得を回す力であるネットの資金需要が消滅していて、家計が疲弊して消費は強くならず、期待リターンは抑制されていた。

グリーンやデジタルなどの投資フィールドをニューフロンティアとして政府の成長投資で拡大することで、企業の投資を活性化することができるだろう。財政拡大によるネットの資金需要の復活が所得分配の力と金融緩和の効果を強くし、市中のマネーの拡大として株式市場を押し上げる。そして、ニューフロンティアの拡大で企業の投資行動が強くなれば、ネットの資金需要の中身は政府から企業に移行し、「成長と分配の好循環」が生まれる。分配は経済の効率性を低下させるので株式市場にはネガティブだというのは間違っている。日本では不足している家計への所得分配を財政支出で促進することが「成長と分配の好循環」の起点となる。

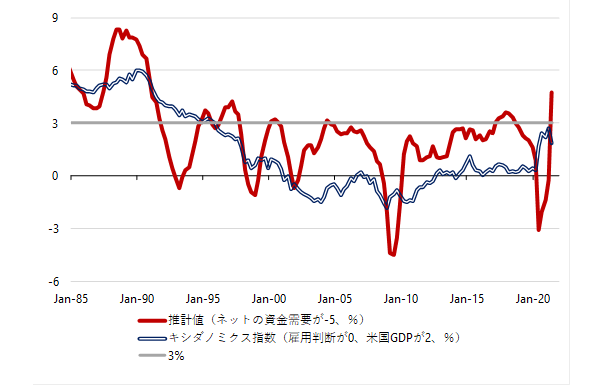

景気サイクルが中立的で雇用人員判断DIの前年差が0、そして米国実質GDP成長率が巡航速度の2%であると仮定する。FRBは量的金融緩和の縮小を決定したが、ペースは緩やかで、バランスシートの規模は維持され、利上げはまだまだ先で、緩和政策のアクセルは緩めても、景気回復にブレーキを掛けることはないとみられ、この仮定は現実的だ。キシダノミクスの金融政策、財政政策、成長戦略の成否を示す日銀短観中小企業金融機関貸出態度DI、ネットの資金需要、資本ストックの積み上げを名目GDP成長率の推計式に代入することで、キシダノミクスの成否を左右するキシダノミクス指数を作ることができる。5%程度の名目GDP成長率を示すキシダノミクス指数のトレンドが、バブル崩壊後、ネットの資金需要の消滅と、企業のデレバレッジやリストラなどの後ろ向きの経営で資本ストックの積み上げが弱くなり、マイナス圏まで陥ってしまった。アベノミクスにより、異次元の金融緩和で信用サイクルを大きく押し上げ、企業がようやく少しは前を向き始め資本ストックの積み上げが持ち直したことで、若干のプラス圏まで戻ることができた。

新型コロナウィルス対策などによる財政支出が急拡大したことで、市中のマネーを拡大する力と家計に所得を回す力であるネットの資金需要が復活して強くなり、キシダノミクス指数は強く上昇し、2%程度の名目GDP成長率が可能な水準となっている。今後、新型コロナウィルスなどによる財政支出は小さくなっていく。そこで、岸田内閣は財政支出の新しい軸として、家計への分配政策と成長投資の拡大を据えた。新型コロナウィルスなどによる財政支出から、デフレ構造不況脱却のための財政支出に徐々にシフトすることで、強いネットの資金需要を維持するリフレ・サイクルの力と、官・民の成長投資の拡大で資本ストックの積み上げを強くし、名目GDP成長率を押し上げ続けることになる。キシダノミクス指数を政府の目標である名目GDP成長率の3%の水準まで押し上げ続けることができるかが、岸田政権の命運を左右することになろう。緊縮財政への転換などでキシダノミクス指数が0%に向けて低下すれば、キシダノミクスは失敗となり、岸田内閣は倒れるリスクとなる。

図1:リフレ・サイクルを示すネットの資金需要(企業貯蓄率+財政収支)

図2:潜在成長率に対する資本蓄積の寄与度

図3:信用サイクルを示す日銀短観中小企業金融機関貸出態度DIと失業率

図4:名目GDP成長率と推計値

図5:名目GDP成長率とキシダノミクス指数

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来