シンカー:アベノミクス前(2012年平均)から現在まで、実質実効為替レートは30.6%も落ち込んでいる。購買力の減退によって、日本は貧しくなり、「悪い円安」が進行して、アベノミクスは日本を貧しくしたという批判が生れているようだ。実質実効為替レートは、日本と海外の消費者物価の動きの違いが強く影響する。消費者物価には、海外との取引のできない非貿易財・サービスが含まれている。実質実効為替レートで日本が貧しくなったかのような議論は、すべてが海外との取引が可能であるかのような非現実的な仮定が暗におかれている。貿易財・サービスのみで考える場合は、GDPの輸出デフレーターと輸入デフレータの比で表す交易条件を使うべきだ。アベノミクス以降の交易条件をみると、ほとんど一定であり、大きな変化はないことが確認できる。実質実効為替レートの下落だけで、アベノミクスが日本を貧しくしたというのは言い過ぎだろう。更に、新型コロナウィルス感染拡大後は、グローバルに財の需要が増加し、日本の輸出品の相対価格が上昇し、交易条件は改善してきた。足元は、原油価格の上昇などの交易条件の悪化の要因はあるが、海外の旺盛な需要と価格の上昇の恩恵を日本の企業は受けている。一方、感染抑制策の影響で需要の衰えたサービス価格の下落などを反映して、実質実効為替レートは更に円安となり、デカップリングが生れている。米国と比較すれば、経済活動の回復や金利の上昇で、日本は大きく遅れている。金融政策の正常化の動きも大きく遅れている。円安になるのは当然で、交易条件とのデカップリングを見れば、「悪い円安」と強く警戒する必要性はないだろう。実質実効為替レートだけでの日本の貧富の議論は、あまり大きな意味をもたないと考える。円安と原油価格などの輸入物価の上昇で、コストの増加の負担が大きくなった企業と家計は、政府の経済対策で支援すればよいだけである。実質実効為替レートの下落を止めたければ、強烈な財政拡大で総需要を押し上げればよいだろう。

アベノミクス以降の円安を「悪い円安」とする見方が強くなっているようだ。円安が、輸出や海外事業・投資の収益を増加させ、生産を含む企業活動の活性化で景気拡大につながるのが良い形とされる。一方、円安が、原油価格などの輸入物価の上昇との相乗効果でコストを増加させ、企業と消費者の活動を抑制し、景気低迷につながるのが悪い形とされる。確かに、円安が輸出を増加させる力は、海外生産の拡大などの影響で、これまでより小さくなっているとみられる。しかし、海外での活動の円ベースの収益はより大きく増加させるようになっている。円安による収益の拡大は、国内の賃金上昇や設備投資増加などによって、景気拡大につながる力はまだ健在だろう。

円安により、日本の国際的な購買力が落ちているという見方も強くなっている。円の実力を複数通貨と比べて示す実質実効為替レートが大きく下落してきたことが理由とされる。名目為替レートを物価で調整することで算出される。実質実効為替レートは、一単位の日本の消費財で、何単位の海外の消費財が買えるのかを意味する。アベノミクス前(2012年平均)から現在まで、実質実効為替レートは30.6%も落ち込んでいる。購買力の減退によって、日本は貧しくなり、「悪い円安」が進行して、アベノミクスは日本を貧しくしたという批判が生れているようだ。

実質実効為替レートは、日本と海外の消費者物価の動きの違いが強く影響する。日本ではデフレで物とサービスが安くなり、海外がインフレで高くなってきたことが、実質実効為替レートを押し下げてきた。しかし、消費者物価には、海外との取引のできない非貿易財・サービスが含まれている。家賃や教育などが例だ。実質実効為替レートで日本が貧しくなったかのような議論は、すべてが海外との取引が可能であるかのような非現実的な仮定が暗におかれている。

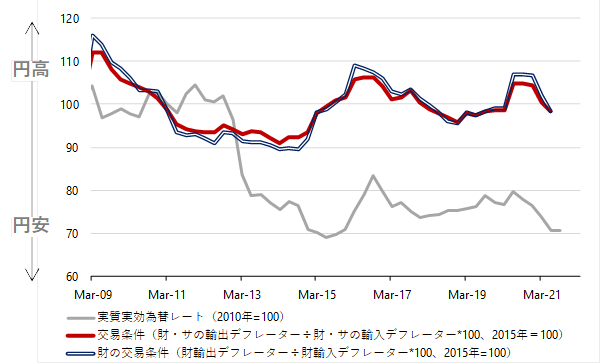

貿易財・サービスのみで考える場合は、GDPの輸出デフレーターと輸入デフレータの比で表す交易条件を使うべきだ。輸出する物・サービスの価格に対して、輸入の価格が大きく上昇し、交易条件が大きく悪化していれば、日本が相対的に貧しくなったと言えなくもない。もちろん、交易条件が悪化して、交易からの利潤が小さくなり、貿易赤字となっても、内需が強く、海外からの投資の流入も強ければ、日本が必ずしも貧しくなるわけではない。アベノミクス以降の交易条件をみると、ほとんど一定であり、大きな変化はないことが確認できる。実質実効為替レートの下落だけで、アベノミクスが日本を貧しくしたというのは言い過ぎだろう。

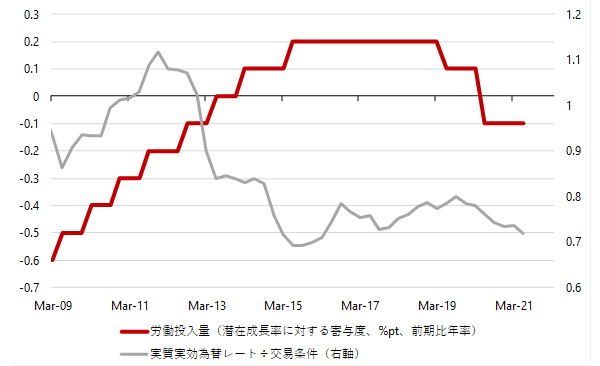

実質実効為替レートと交易条件の動きの差は、非貿易財・サービスの動きが主な原因と考えられる。対面サービスなどの価格が、女性・高齢者・外国人の労働人口の増加などにより、労働コストが上昇せず、低く抑えることが出来ていた。更に、規制などもあり、教育費や家賃の上昇も海外よりは相対的にかなり小さい。日本の消費者の生活コストは抑えられていたことが、実質実効為替レートを円安にしてきたのだろう。日本の財政拡大の力はこれまでかなり弱く、家計が疲弊し、総需要の拡大でサービス価格が上昇しなかったことも影響している。

更に、新型コロナウィルス感染拡大後は、グローバルに財の需要が増加し、日本の輸出品の相対価格が上昇し、交易条件は改善してきた。足元は、原油価格の上昇などの交易条件の悪化の要因はあるが、海外の旺盛な需要と価格の上昇の恩恵を日本の企業は受けている。一方、感染抑制策の影響で需要の衰えたサービス価格の下落などを反映して、実質実効為替レートは更に円安となり、デカップリングが生れている。

米国と比較すれば、経済活動の回復や金利の上昇は、日本は大きく遅れている。金融政策の正常化の動きも大きく遅れている。円安になるのは当然で、交易条件とのデカップリングを見れば、実質実効為替レートの下落で、「悪い円安」と強く警戒する必要性はない。実質実効為替レートだけでの日本の貧富の議論は、あまり大きな意味をもたないと考える。本当の「悪い円安」は日本からの強い資本逃避をともなうものであるが、その兆候はほとんどない。円安と原油価格などの輸入物価の上昇で、コストの増加の負担が大きくなった企業と家計は、政府の経済対策で支援すればよいだけである。実質実効為替レートの下落を止めたければ、強烈な財政拡大で総需要を押し上げればよいだろう。

図1:実質実効為替レートと交易条件

図2:労働投入量と、実質実効為替レートと交易条件の比

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来