シンカー: 米国の長期金利は、米国の2年金利、家計貯蓄率、ユーロ圏の国際経常収支、米国の5Y5Y インフレ期待でうまく推計できる。5Y5Yが2.5%を前提にすると、米国の長期金利が2%に到達するためには、家計貯蓄率が4−6月期の10.0%から8.5%に、ユーロ圏の国際経常収支の黒字が2.9%(GDP比)から2.0%に減少する必要がありそうだ。貯蓄が需要に向かうことを意味し、グローバル景気がしっかり回復する来年のメインシナリオの姿だろう。5Y5Yが3%を前提にすると、米国の長期金利が2%に到達するためには、家計貯蓄率は9.5%に、ユーロ圏の国際経常収支の黒字が2.4%に減少する必要がありそうだ。需要の回復が鈍い中でも、供給制約などで物価上昇が高止まるリスクシナリオの姿だろう。需要の回復がなく家計貯蓄率とユーロ圏の国際経常収支が不変でも、供給制約が全く解消せず、インフレの加速が強く懸念され、FEDの利上げ予想が強くなり、2年金利が1.5%まで上昇した場合、長期金利は2%に達する。インフレ退治の前のめりな利上げを織り込み、イールドカーブはフラットニングすることになる。

インフレ経済下の米国では、最終需要である家計の貯蓄率からの因果関係が重要視される。米国の長期金利(10年金利)の動きにも、家計貯蓄率が強い影響を与えるようだ。家計貯蓄率が高ければ、過剰貯蓄が国債市場に流れ込み、長期金利は低下する。家計貯蓄率が低ければ、企業と政府が資金を取り合い、長期金利は上昇する。更に、FEDの金融政策の予想が反映される2年金利と、5年後からの5年先までの長期のインフレ期待である5Y5Yの影響も大きい。

FEDは長期のインフレ期待を安定させるように政策金利を動かし、その予想が長期金利に反映されることになる。米ドルは基軸通貨であるため、他国の金利の影響は小さいようだ。基軸通貨であることは、他国に大きな過剰貯蓄が生まれた場合、資金が米国の国債市場に流れ込み、長期金利は低下するようだ。特に、ユーロ圏の国際経常収支が黒字になると、過剰貯蓄が利回りを求めて動き、米国の国債市場に流れ込むようだ。2012年以降のユーロ圏の国際経常収支の黒字の急拡大が世界から需要を吸収する力となり、グローバル・デフレやイールドカーブのフラットニングの1つの原因になってきたと考えられる。米国の長期金利は、米国の2年金利、家計貯蓄率、ユーロ圏の国際経常収支、米国の5Y5Yインフレ期待でうまく推計できる。

米国の10年金利=2.4+ 0.35 米国2年金利−0.12米国家計貯蓄率(2QMA、2期ラグ)−0.32 ユーロ圏経常収支(4QMA、2期ラグ)+0.41 5Y5Yインフレ期待−0.0060米国マネタリーベース前年差(GDP%)+0.55ダミーアップ−0.71 ダミーダウン;R2=0.97

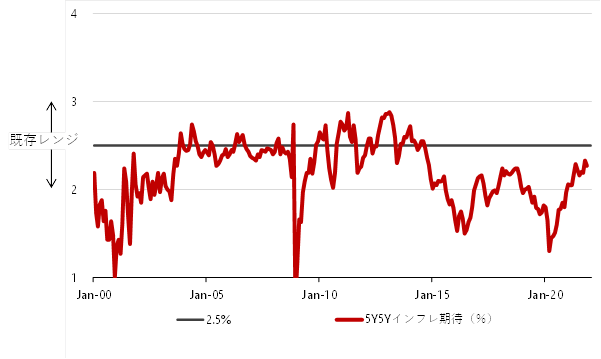

グローバル・デフレで期待インフレ率が大きく下押される前、長期のインフレ期待である5Y5Yは2.5%程度で安定していた。10年間の期待インフレ率の基調がFEDの物価目標である2%を若干上回る水準が定位置で、前半の5年間はそれを下回り、後半の5年間はそれを上回る、インフレカーブが立っている状態である。FEDのインフレ期待に対する金融政策の反応は、5Y5Yが2.5%を上回るとタカ派になり、下回るとハト派になるという傾向がみられた。

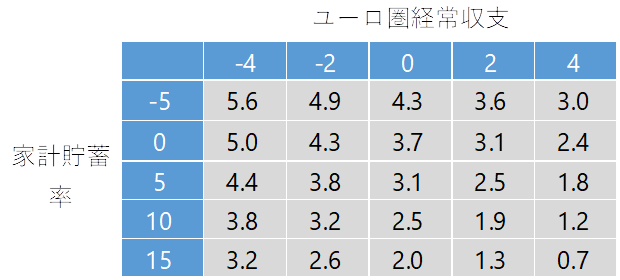

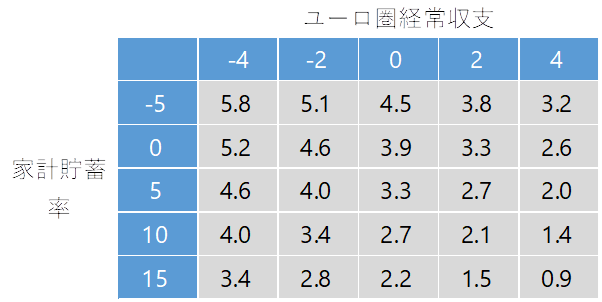

現在のグローバル・デフレからグローバル・インフレへの変化を受け、5Y5Yが2.5%まで戻ることを一つの前提にする。そして、脱炭素の物価上昇圧力、第四次産業革命のためのインフラ投資と格差是正のための財政支出の拡大、そして膨張した負債構造を安定化させる必要性を織り込み、FEDがインフレをより許容することで5Y5Yが3%までの上昇することをもう1つの前提とする。それぞれの前提で、利上げのペースがまだ緩やかで2年金利が0.75%とした場合、家計貯蓄率とユーロ圏の国際経常収支の動きで、米国の長期金利の推計マトリクスを作ることができる。

図:米国の5Y5Yインフレ期待

5Y5Yが2.5%を前提にすると、米国の長期金利が2%に到達するためには、家計貯蓄率が4−6月期の10.0%から8.5%に、ユーロ圏の国際経常収支の黒字が2.9%(GDP比)から2.0%に減少する必要がありそうだ。貯蓄が需要に向かうことを意味し、グローバル景気がしっかり回復する来年のメインシナリオの姿だろう。5Y5Yが3%を前提にすると、米国の長期金利が2%に到達するためには、家計貯蓄率は9.5%に、ユーロ圏の国際経常収支の黒字が2.4%に減少する必要がありそうだ。需要の回復が鈍い中でも、供給制約などで物価上昇が高止まるリスクシナリオの姿だろう。需要の回復がなく家計貯蓄率とユーロ圏の国際経常収支が不変でも、供給制約が全く解消せず、インフレの加速が強く懸念され、FEDの利上げ予想が強くなり、2年金利が1.5%まで上昇した場合、長期金利は2%に達する。インフレ退治の前のめりな利上げを織り込み、イールドカーブはフラットニングすることになる。

表:5Y5Yが2.5%の場合の米国の長期金利の推計マトリクス

表:5Y5Yが3%の場合の米国の長期金利の推計マトリクス

田キャノンの政策ウォッチ:7-9月期GDP2次速報、10月国際収支、11月企業物価の予想

8日に内閣府が発表する7〜9月期GDP2次速報は前期比−0.8%で、1次速報から据え置きと予想する。1日に財務省が発表した法人企業統計で、設備投資が弱かったため、2次速報の設備投資の前期比寄与度は−0.2%pt程度下方修正されるが、在庫は仕掛け品を中心に積みあがったため、2次速報の在庫の前期比寄与度は0.1%pt程度上方修正される。設備投資と在庫の変化は相殺しあって、2次速報の改定幅はほぼゼロになるだろう。ただし、2次速報で新型コロナウィルス感染症の影響を考慮して季節調整方法が変更されるため、これは改定値が予想値と大きく乖離するかく乱要因となりうる。

8日に財務省が発表する10月国際経常収支(季節調整値)は9680億円(前月比19.0%)で、9月(同−13.3%)から一転反発すると予想する。弱かった9月からの反動で輸出が増加するが、水準は8月を下回るだろう。先行きは、半導体不足や部品調達難で自動車産業を中心に輸出の本格的な回復はしばらく先になるだろう。エネルギー価格の高騰と円安で輸入が増加していき、貿易赤字が続くだろう。ただし、欧州の新型コロナウィルス感染拡大とオミクロン型がより広範囲に広まると、原油需要の低下でエネルギー価格が低下する可能性もあるだろう。

10日に日銀が発表する11月企業物価は前年同月比9.2%で、10月(同8.0%)から伸びが拡大すると予想する。国際商品市況の上昇を反映する動きが続いていることに加え、前年が弱かった反動で企業物価は上昇幅が拡大するだろう。12月以降は、商品市況高と弱かった前年の反動に加えて、円安の効果も遅れて表れてくるため、企業物価のピークアウトは来年になると思われる。足元川下への価格転嫁は進んでいないが、企業物価の上昇が続き、消費需要が回復すれば、川下の消費財価格の上昇圧力は着実に蓄積され、消費者物価の押し上げ要因となるだろう。リスクとして、ウィルス問題でエネルギー価格が減少する可能性もあるだろう。

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来