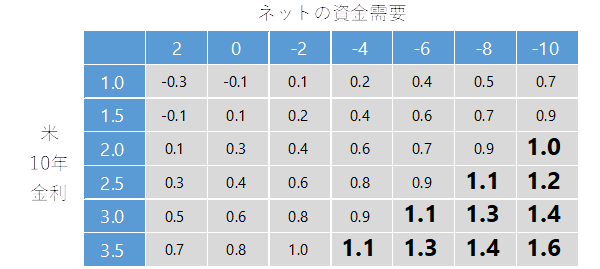

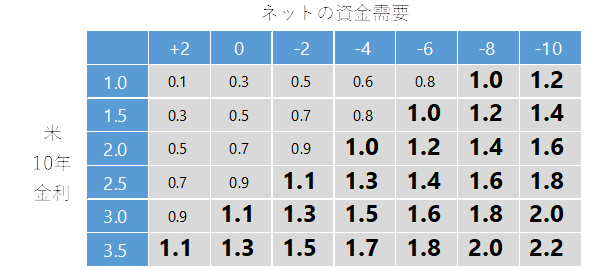

シンカー:長期金利と20年金利の推計の説明変数を仮定すれば、長期金利と20年金利の推計値のマトリクスを作ることができる。コールレートを−0.05%、米10−30年金利差を2010年からの平均値である77.5bp、日銀当預GDP比(前年差)を5pt、短観中小企業貸出態度DIを長期間安定している+20、YCCを据え置きとする。ネットの資金需要と米国の長期金利が変化すると、長期金利と20年金利がどのように変化するのかが分かる。ネットの資金需要が−5%程度で維持され、リフレ・サイクルの強さがデフレ脱却への動きにつながるとする。そして、米国の長期金利が2%に上昇すれば、日本の20年金利の推計値も1.1%程度まで上昇することになる。長期金利の推計値は0.6%程度に達し、YCCの上限レンジ(0.25%)を抜けるので、日銀は国債買い入れを増やし、日銀当預GDP比(前年差)を15%程度まで引き上げなければならない。その時の、20年金利の推計値は0.9%程度となる。YCCの長期金利の上限を拡大しなければ、20年金利の1%到達は困難なようだ。

長期金利(10年金利)と20年金利の動きは、企業と政府の資金需要の合計でもあるネットの資金需要が左右していると考えられる。基軸通貨である米ドルの長期金利をアンカーとして、米国の10−30年金利差も影響を与える。両要因の基調の動きに、日銀の金融政策要因(コールレート、国債買い入れ、イールドカーブコントロール、信用サイクル)などが加わり、金利水準が決定すると考えられる。短期的な需給要因などによる変動を考慮するため、1標準誤差を基準にして、ダミー変数で調整する。

10年金利=−0.59 + 0.46 コールレート + 0.37 米10年金利 + 0.63 米10-30年金利差 + 0.0056 短観中小企業貸出態度DI − 0.079 ネットの資金需要 − 0.036 日銀当預GDP比(前年差) − 0.27 YCCダミー + 0.53 アップダミー − 0.40ダウンダミー;R2=1.00

20年金利=−0.21 + 0.37 コールレート + 0.41 米10年金利 + 0.86 米10-30年金利差 + 0.0060 短観中小企業貸出態度DI − 0.090 ネットの資金需要 − 0.029 日銀当預GDP比(前年差) − 0.53 YCCダミー + 0.51 アップダミー− 0.51 ダウンダミー; R2=0.99

財政収支の赤字が続く中で、企業の貯蓄率は上昇してきた。企業貯蓄率の上昇は、デレバレッジやリストラが強くなるなど企業活動の鈍化を意味し、景気下押しとデフレの圧力となる。企業は資金調達をして事業を行う主体であるので、マクロ経済での貯蓄率はマイナスであるはずだ。1990年代から企業貯蓄率は恒常的なプラスの異常な状態となっており、企業のデレバレッジや弱いリスクテイクカ、そしてリストラが、企業と家計の資金の連鎖からドロップアウトしてしまう過剰貯蓄として、総需要を追加的に破壊する力となり、内需低迷とデフレの長期化の原因になっていると考えられる。 企業の支出の力が弱く、過剰貯蓄として総需要を破壊する力となってしまっているのであれば、政府が支出を増やさねばならない。市中のマネーの拡大には、政府と企業を合わせた支出の拡大が必要になる。

企業貯蓄率と財政収支の合計であるネットの資金需要(GDP比、マイナスが強い)が、市中のマネーの拡大・縮小を左右するリフレ・サイクルを表す。これまで財政赤字を過度に懸念し、恒常的なプラスとなっている企業貯蓄率が表す企業の支出の弱さに対して、政府の支出は過少であった。結果として、企業貯蓄率と財政収支の和であるネットの資金需要が消滅してしまっていた。国内の資金需要・総需要を生み出す力がなくなり、貨幣経済と市中のマネーが拡大できなくなってしまっていた。ネットの資金需要の消滅による市中のマネーが拡大する力の喪失が、物価下落、名目GDP縮小、円高という日本化の原因になってきた。大きな財政赤字が継続していても、金利が大きく上昇しない理由は、ネットの資金需要が消滅しているからだ。

新型コロナウィルスの感染拡大の影響を抑制するために財政政策は拡大に転じ、ネットの資金需要は復活して—5%程度の大きなマイナスとなり、市中のマネーが膨らむ力であるリフレ・サイクルが上振れ、マネーの拡大が強くなり、株価の大幅な上昇(リフレ)につながったとみられる。家計に所得が回る形となり、家計貯蓄率は上昇した。第四次産業革命や脱炭素などの中長期的なテーマで企業の投資が活性化し、企業貯蓄率が低下するとともに、財政が拡大した状態を維持できれば、ネットの資金需要が強い状態が継続し、家計のファンダメンタルズが修復されることになる。企業が投資をして魅力的な商品やサービスを提供すれば、家計が反応できる余地が生まれ、投資の期待リターンの上昇が更なる投資につながる好循環が企業貯蓄率を正常なマイナスに戻す。総需要を破壊する力が一掃され、デフレ完全脱却となる。

長期金利と20年金利の推計の説明変数を仮定すれば、長期金利と20年金利の推計値のマトリクスを作ることができる。コールレートを−0.05%、米10−30年金利差を2010年からの平均値である77.5bp、日銀当預GDP比(前年差)を5pt、短観中小企業貸出態度DIを長期間安定している+20、YCCを据え置きとする。ネットの資金需要と米国の長期金利が変化すると、長期金利と20年金利がどのように変化するのかが分かる。ネットの資金需要が−5%程度で維持され、リフレ・サイクルの強さがデフレ脱却への動きにつながるとする。そして、米国の長期金利が2%に上昇すれば、日本の20年金利の推計値も1.1%程度まで上昇することになる。しかし、長期金利の推計値は0.6%程度に達し、YCCの上限レンジ(0.25%)を抜けるので、日銀は国債買い入れを増やし、日銀当預GDP比(前年差)を15%程度まで引き上げなければならない。その時の、20年金利の推計値は0.9%程度となる。YCCの長期金利の上限を拡大しなければ、20年金利の1%到達は困難なようだ。

表:長期金利の推計マトリクス

表:20年金利の推計マトリクス

田キャノンの政策ウォッチ:10-12月期短観、10月機械受注の予想

13日に日銀が発表する10-12月期短観大企業製造業業況判断DIは+19で、7−9月期の+18から若干改善すると予想する。半導体不足などのサプライチェーンの問題はまだ残るが、解消の方向に向かっていることが改善を後押しするだろう。1−3月期の大企業製造業先行きDIは+20で、10-12月期の+14から緩やかな改善にとどまると見ている。10-12月期大企業非製造業業況判断DIは+4で、7−9月期の+2から改善すると予想する。9月末で緊急事態宣言は解除され、経済活動の回復が始まっていることが改善を後押しするだろう。1−3月期の大企業製造業先行きDIは+7で、10-12月期の+3から改善すると見ている。

13日に内閣府が発表する10月機械受注(船舶・電力を除く民需)は前月比3.4%と、3カ月ぶりに反発すると予想する。先行きを見通すと、9月短観の全企業全産業設備投資計画は前年比7.9%と2018年度以来の高水準で、企業の設備投資意欲は旺盛だ。自動車メーカーの12月からの挽回生産や、9月末の緊急事態宣言解除に伴う非製造業の持ち直しなどに期待が持てる。しかし、サプライチェーンと感染拡大の問題の終息が見えてこない限り、機械受注は回復しづらいだろう。

・本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投 資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。

岡三証券チーフエコノミスト

会田卓司

岡三証券エコノミスト

田 未来