個人金融資産(21年9月末):前期比では9兆円増

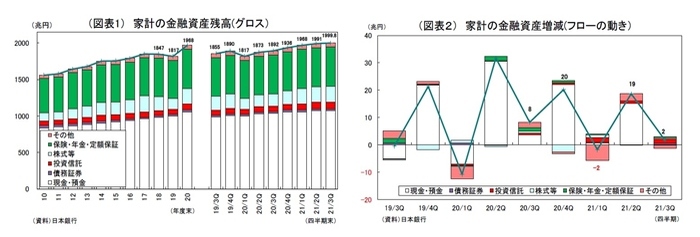

2021年9月末の個人金融資産残高は、前年比108兆円増(5.7%増)の1999.8兆円となり、5期連続で過去最高を更新した1。年間で見た場合、資金の純流入が39兆円に達したほか、株価の大幅な上昇を背景に時価変動2の影響がプラス69兆円(うち株式等がプラス50兆円、投資信託がプラス12兆円)も発生し、残高を大幅に押し上げた。

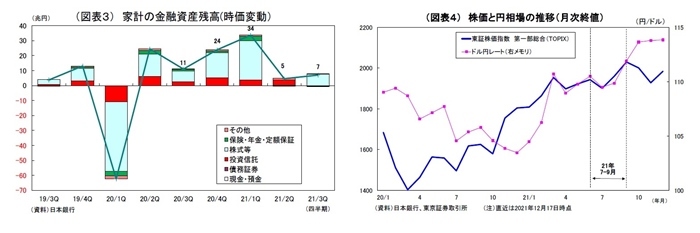

四半期ベースで見ると、個人金融資産は前期末(6月末)比で9兆円増と6期連続で増加した。例年、7-9月期は一般的な賞与支給月を含まないことから資金流入が途絶える3が、今回の資金流入額は例年をやや上回った。緊急事態宣言が9月末にかけて延長されたことで、対面サービス消費が抑制されたことが流入に寄与したとみられる。また、ワクチン接種の進展や自民党総裁選を受けた政策期待等によって株価が上昇し、時価変動の影響がプラス7兆円(うち株式等がプラス8兆円、投資信託がマイナス1兆円)発生したことも、資産残高増加に寄与した(図表1~4)。

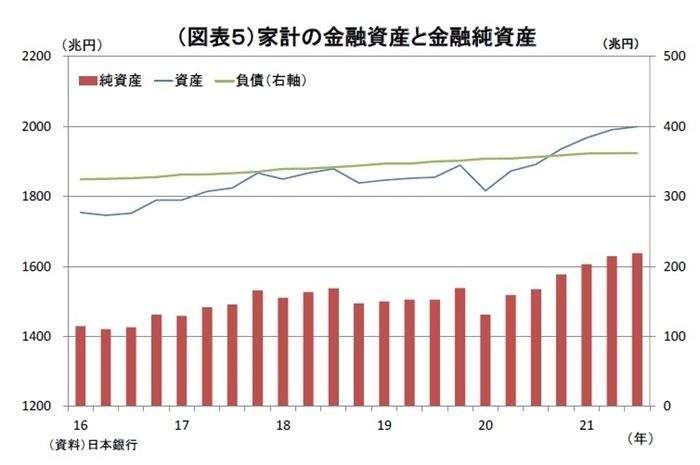

なお、家計の金融資産は、既述のとおり7-9月期に9兆円増加したが、この間の金融負債はほぼ横ばいに留まったため、金融資産から負債を控除した純資産残高は8兆円増の1638兆円となった(図表5)。

ちなみに、その後の10-12月期については、緊急事態宣言解除を受けた消費の回復や株価の下落が資産の減少に働いているとみられる。ただし、10-12月期は一般的な賞与支給月を含むことから、例年、20兆円前後の規模で資金流入が進む傾向がある。今月末にかけての株価動向次第の面もあるが、株価が急落しない限り、12月末時点の個人金融資産残高は初めて2000兆円を突破する可能性が高い。

-------------------------------

1 今回、確報化に伴い、2021年4-6月期の計数が遡及改定されている。

2 統計上の表現は「調整額」(フローとストックの差額)だが、本稿ではわかりやすさを重視し、「時価(変動)」と表記。

3 コロナ前である2016~2019年7-9月期の平均は0.0兆円減

内訳の詳細:定期預金の割合が初めて2割を割り込む、投資信託は資金流入が継続

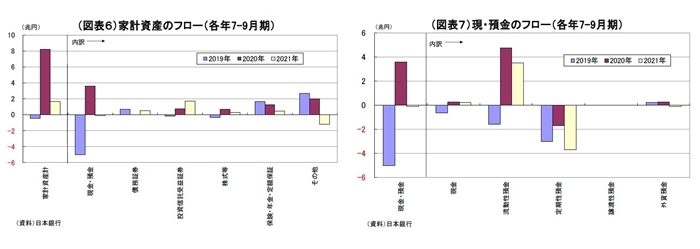

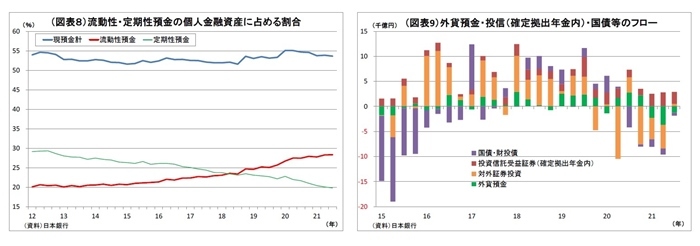

7-9月期の個人金融資産への資金流出入について詳細を確認すると(図表6)、例年同様、季節要因(賞与の有無等)によって現預金が純流出(取り崩し)となったが、消費抑制の影響でその規模は0.1兆円とごくわずかに留まった結果、9月末の現預金残高は1072兆円(前年比38兆円増)と過去最高であった6月末時点(1073兆円)からほぼ横ばいとなった。内訳では、流動性預金(普通預金など)への純流入(4兆円)が進んだ一方、定期性預金は純流出(4兆円)となった(図表7)。

定期性預金からの純流出は23四半期連続で、この間の累計流出額は65兆円に達している。この結果、定期性預金が個人金融資産に占める割合は19.8%まで低下し、現行統計4で初めて2割を割り込んでいる。一方で、この間の流動性預金への資金流入は189兆円に達しており、流動性預金が個人金融資産に占める割合は28.3%まで上昇している(図表8)。預金金利がほぼゼロであるにもかかわらず、引き出し制限があって流動性の低い定期性預金からの資金流出には歯止めがかかっていない。定期性預金の残高は未だ396兆円もあるため、今後も大幅な資金流出が避けられない。

次に、リスク性資産への投資フローについては、代表格である株式等が0.3兆円の純流入(前年同期は0.7兆円の純流入)となったほか、投資信託も1.7兆円の純流入(前年同期は0.7兆円の純流入)となった(図表6)。投資信託の純流入は6四半期連続で、純流入の規模も2期ぶりに1兆円を超えている。また、企業型確定拠出年金(401k)内の投資信託が0.2兆円の純流入となったほか、対外証券投資も4四半期ぶりに純流入に転じている(図表9)。

個人金融資産全体からすれば依然として規模は限定的に留まるが、内外株価が上昇したことで利益確定売りが出やすかったと推測されるにもかかわらず、意外とリスク性資産への純流入が進んだ印象を受ける。在宅勤務や外出抑制、世界経済の回復期待が追い風となって、一部の家計が敷居の低い投資信託を中心として投資に前向きになっている可能性がある。

-------------------------------

4 2005年以降

その他注目点:家計の資金余剰は依然高め、海外投資家の国債保有は過去最高に

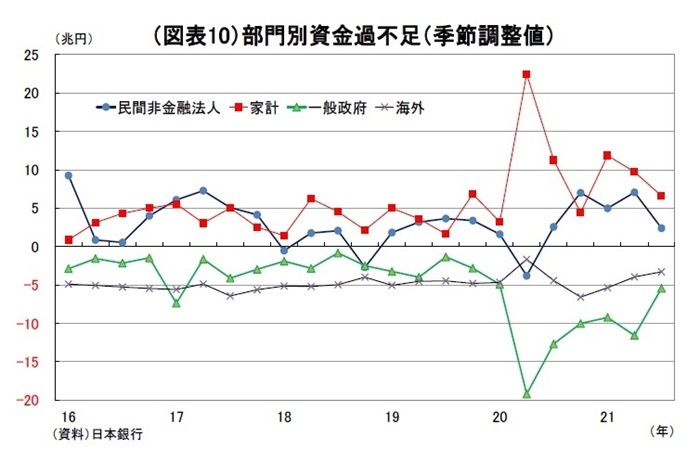

7-9月期の資金過不足(季節調整値)を主要部門別にみると(図表10)、家計部門の資金余剰は前期からやや縮小(10兆円→7兆円)したものの、引き続きコロナ前の水準をやや上回っている。緊急事態宣言など行動制限が続き消費が抑制されたことが要因として考えられる。また、同部門には自営業者を含むことから、政府・自治体からの給付金の受け取りも一定程度寄与しているとみられる。

また、企業

の資金過不足も引き続き余剰が続いているが、前期からは減少(7兆円→2兆円)した。世界的な供給制約や原材料価格の高騰が影響した可能性がある。

一方で、コロナ対応による財政赤字で急拡大していた一般政府部門の資金不足は前期から縮小(12兆円→5兆円)しているが、コロナ前と比べると依然として高い状況にある。

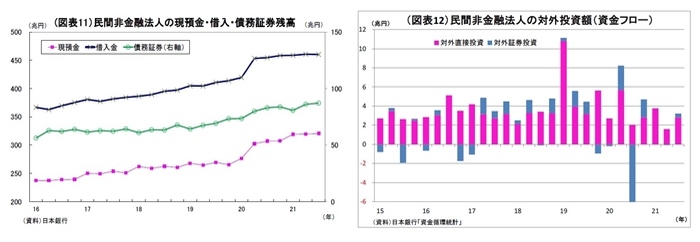

なお、緊急事態宣言は9月末で解除され、以降、消費にも回復がみられることから、今後、家計の資金余剰がどれだけ縮小するかが注目される。 9月末の民間非金融法人の借入金残高は6月末から1兆円減少する一方、債務証券残高は1兆円増加した(図表11)。企業の有利子負債増加は止まっているものの、残高は依然高止まりしている。今後はこの返済負担が企業経営の重荷になると見込まれる。

一方で、民間非金融法人の現預金残高は6月末から1兆円増加の321兆円と、小幅ながら過去最高を更新している。

なお、7-9月期の民間非金融法人による対外投資状況(フローベース)を確認すると、対外直接投資は2.8兆円と、4-6月期の1.6兆円からやや増加した(図表12)。ただし、依然としてコロナ禍前の5年平均(2015~19年・3.7兆円)をやや下回っている5。

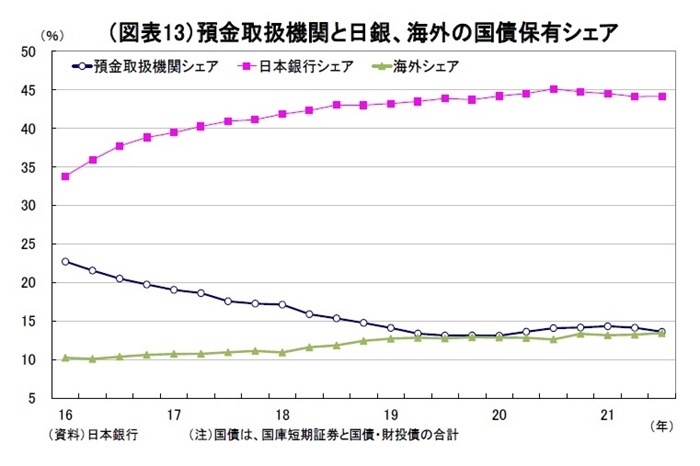

9月末時点の国債(国庫短期証券を含む)残高は1219兆円と、国庫短期証券の減少によって6月末から5兆円減少した。

主な経済主体の保有状況を見ると(図表13)、最大保有者である日銀の国債保有高は538兆円と6月末から2兆円減少し、全体に占めるシェアも44.1%(6月末も同じ)と横ばいに留まった。日銀が長期国債の買入れペースを徐々に鈍化させてきたほか、コロナ流行後に大量に買い入れた国庫短期証券が償還を迎えていることが背景にある。

また、銀行など預金取扱機関の保有高は6月末比7兆円減の166兆円となり、全体に占めるシェアも13.6%(6月末は14.1%)と低下している。

一方、海外部門の保有高は6月末比2兆円増の164兆円となり、シェアも0.2%ポイント増の13.4%となった。残高、シェアともに過去最高を更新している。インフレ懸念やそれに伴う金融引き締めによって金利が上昇(債券価格が下落)するリスクが燻る米国債などを避け、金利上昇リスクの低い日本国債へ資金を振り向ける動きが続いたとみられる。

-------------------------------

5 2019年1-3月期の対外直接投資額は10.6兆円と突出しているが、これは国内製薬大手による総額6兆円の大型海外M&A完了という特殊要因が影響したものと推測される。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志 (うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・貸出・マネタリー統計(21年10月)~銀行貸出の伸び率に底入れ感、定期預金の減少ペースが加速

・日銀短観(12月調査)~非製造業の景況感は回復したが、製造業は頭打ち、先行きは総じて警戒感強い

・2022年はどんな年? 金融市場のテーマと展望

・FRBの「タカ派急旋回」にも反応の鈍いドル円、今後の動きは?~マーケット・カルテ1月号

・菅政権下での金融市場の振り返りと岸田新政権への示唆