4 ―― 実質実効レート下落の影響

次に円の実質実効レートが下落してきたことの経済への影響に目を転じると、プラス面とマイナス面のそれぞれを挙げることが出来る。

4 ― 1 プラス面

プラス面としては、まず輸出への好影響が挙げられる。実質実効レートは、「自国の財・サービス価格の海外の財・サービス価格に対する相対価格(割安・割高度)」を示すことから、同レートの下落(円安)によって国内での生産コストが相対的に割安になっている。

これを受けて輸出財の価格引き下げを行った場合には、「輸出数量の増加」が見込まれる。一方、価格引き下げを行わない場合には円建て輸出売上が増加し、「輸出の採算が改善」することになる。

また、日本の大手上場企業には輸出企業が多いため、円安による収益改善を織り込み、株価が上昇するという副次的な効果も見込まれる。株価が上昇すれば、株を多く保有する富裕層を中心に消費における「一定の資産効果」も発生する。

さらに、円安になることで、日本への旅行コストが割安となり、「インバウンド消費(サービス輸出)が増える」効果もあるほか、海外からの利息・配当収入の円換算額が嵩上げされる効果もある。

ただし、既述の通り、リーマンショック前後から企業の生産拠点の海外シフトが進んだことで、円安にもかかわらず、日本の輸出数量は伸び悩んでいる(図表 - 16)。

また、コロナ禍で訪日客が途絶えた結果、インバウンド消費を押し上げる効果も消滅しているため、円安のプラス効果は近年低減していると考えられる。

4 ― 2 マイナス面

次に実質実効レート下落によるマイナスの影響としては、輸入コストの増加が挙げられる。これは名目為替レートの下落や海外での物価上昇によって、自国の財・サービス価格に対して海外の財・サービス価格の相対価格が上昇する(割高になる)ためだ。実際、円の実質実効レートと輸入物価指数(円ベース)の間には強い逆相関関係が確認できる(*8)(図表 - 17)。

そして、輸入コストの増加は、商品への価格転嫁が進まない場合には企業収益の悪化要因となり、転嫁が進んだ場合には消費者物価の上昇を通じて家計の実質所得・購買力を押し下げる要因になる。

足元で進行中の輸入物価・消費者物価の上昇については、資源・エネルギー価格上昇の影響が大きく、実質実効レートの下落が主因ではないものの、実質実効レートの下落が、資源・エネルギー高による物価上昇圧力に拍車をかける形になっている。

*8:1995年1月~2022年2月までの両者の相関係数は-0.80

4 ― 3 問題の本質

(賃金の下落)

上記の通り、円の実質実効レート下落は、日本経済にとってプラス面もあればマイナス面もあり、「トータルで見てプラスなのか、マイナスなのか」という議論が最近よく見受けられる。例えば、日銀は今年1月の展望レポートで実質実効レート下落の実質GDPへの効果について検証を行い、「近年も含め、統計的に有意にプラスである」と結論づけている(*9)。

しかし、「トータルでプラス」だからといって問題ないわけではない。黒田日銀総裁も認めているように、円安の影響は経済主体によって不均一であるためだ。たとえ、実質実効レートの下落によって輸出採算が向上して設備投資が活発化し、GDPが押し上げられたとしても、家計の実質賃金が押し下げられて消費が低迷するのであれば、バランスを欠き、経済の好循環や国民生活の改善も見込めない。

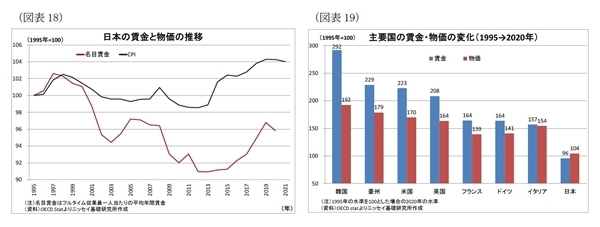

実際、日本の賃金は名実ともに低迷が顕著だ。定義にもよるが、OECDが算出している日本の一人当たり名目賃金は1995年から2020年にかけて4.2%減少している。この間、消費者物価(*10)は4.0%上昇しているので、実質賃金は約8%も下落したことになる(図表 - 18)。欧米などの先進主要国では、同期間の賃金上昇率が物価上昇率を上回り、実質賃金が大幅なプラスとなっているだけに、日本の賃金低迷ぶりは際立っている(図表 - 19)。また、我が国では、この間に社会保険料が大きく増加しているため、手取りベースの賃金はさらに減少していることになる。

*9:「経済・物価情勢の展望(展望レポート)」(2022年1月)P41~43

*10:消費税率引き上げの影響を含む

(賃金低迷の原因)

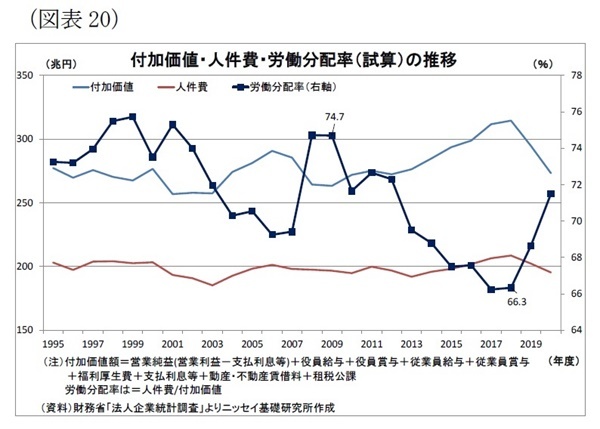

日本の賃金が低迷してきた原因について、企業収益を切り口に見てみると、まず、賃金の原資となる企業の稼ぎである「付加価値」が伸び悩んでいる。直近2019~20年度はコロナ禍による急激な収益悪化という特殊事情があったため、2018年度の水準で見ると、1995年度の水準に対して13.4%増に留まる。これは、年率換算で0.5%増に過ぎない(図表 - 20)。

一方、1995年度から2018年度にかけて企業の人件費は増加したものの、その増加率は2.7%増と付加価値の伸びより低く、年率換算では0.1%増に留まる。付加価値の増加率を人件費の増加率が下回ったため、付加価値に占める人件費の割合である労働分配率73.3%から66.3%へと大きく低下している。

また、リーマンショックからの回復期にあたり、実質実効レートの下落も顕著であった2009年度以降について見た場合でも同様である。2018年度の付加価値は2009年度に対して19.4%増加した。円安が進んだ効果もあって、年率で2.0%増と付加価値の伸びが比較的高い時期であったが、同期間の人件費は6.0%増(年率0.7%増)に留まり、やはり労働分配率は大きく低下している(74.7%→66.3%)。

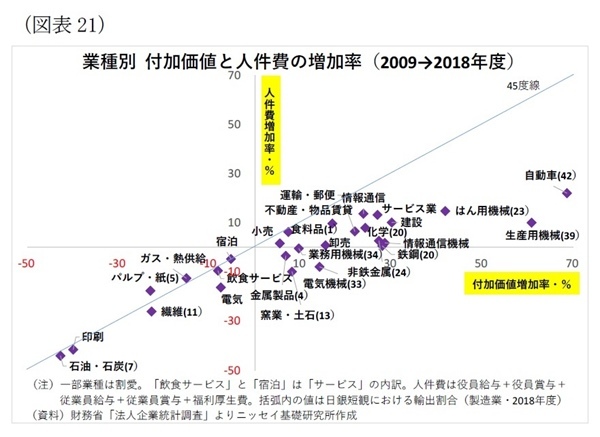

次に、2009年度~18年度の付加価値と人件費の増減を業種別に見たのが図表 - 21であり、以下の傾向が読み取れる。

(1) 実質実効ベースで円安が進んだこともあり、輸出比率の高い業種の付加価値増加率が高い

(2) 付加価値増加率の高い業種では、人件費増加率も高い

(3) ただし、付加価値増加率がプラスの業種の人件費増加率は、軒並み付加価値増加率を下回る

なお、(3)について補足すると、付加価値増加率を人件費増加率が下回った場合(45度線を下回った場合)、労働分配率は低下することになる。

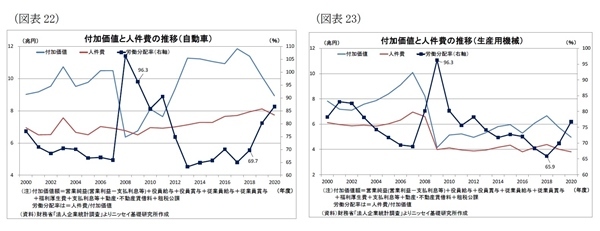

実際、特に輸出比率が高く、2009年度から2018年度にかけての付加価値増加率が高かった自動車と生産用機械について、この間の労働分配率を見てみると、ともに大きく低下している(図表 - 22・23)。

全業種計で見ても、この間に付加価値の増加とともに人件費が一応増加していることから、従業員に対しても一定の利益増加分の還元が行われてはいる。

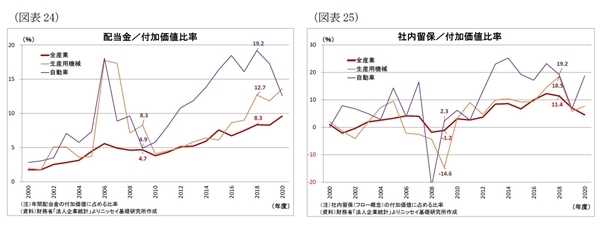

しかし、この間に配当金と社内留保(内部留保へ回す利益)の付加価値に占める割合が明確に上昇している点は注目に値する。特に付加価値増加率の高かった自動車、生産用機械では、配当金と社内留保の比率が全体よりも大きく上昇している。

このことから、この間に日本全体として人件費の増加が抑えられる中で、株主への配当や内部留保の蓄積に対して優先的に付加価値の分配が行われており、とりわけ付加価値増加率が高かった輸出産業でその傾向が強かった様子がうかがわれる(図表 - 24・25)。

なお、日本の上場株の保有構成に占める個人の割合は投資信託経由分を含めても2割程度とみられ、大半の株は国内法人や海外投資家に保有されている。非上場株も経営者を除く一般の家計の保有割合はかなり低いとみられるため、一般家計にとって配当金増加の恩恵は限られる。

ここで、ここまでの内容を要約すると、以下の通りとなる。

(1) 実質実効レートとは、「自国の財・サービス価格の海外の財・サービス価格に対する相対価格(割安・割高度)」であり、その状態をもたらしている為替レートと言い換えることもできる。

(2) 円の実質実効レートは1995年をピークに急落し、50年ぶりの低水準に落ち込んでいる。日本が低成長・物価低迷を脱することができず、日銀が大規模緩和を常態化させるなか、企業がより成長の見込める海外へ生産をシフトさせたことと原油高によって円の実需が減少したことが背景にある。

(3) 実質実効レートの下落は資源高による物価上昇圧力に拍車をかけており、ただでさえ長期にわたって低迷してきた家計の実質賃金・購買力の押し下げに作用している。

(4) 名目賃金の低迷の背景には、企業による付加価値創出の伸び悩みに加え、株主配当や内部留保の蓄積への付加価値分配が優先されてきたことがある。とりわけ円安が収益の追い風になってきた輸出産業でこの優先傾向が強い。

5 ―― 実質実効レートの行方と求められること

5 ― 1 実質実効レートの行方

最後に実質実効レートの行方を考えると、自然体で行けば、今後少なくとも2年程度はさらに下落に向かう可能性が高い。

まず、海外よりも人々の予想物価上昇率の低い日本の物価上昇率が海外の物価上昇率を超えることは考えづらい。内外物価上昇率差の点では円の実質実効レートに下落圧力がかかり続けるだろう。

それでも、円の名目為替レートが物価上昇率格差分を打ち消すほど上昇すれば実質実効レートの持ち直しに繋がるが、それは見込みづらい。

日本の物価上昇率は4月以降に日銀の目標水準である前年比2%に達すると見込まれるが、その場合でも、コストプッシュ型で持続性に欠けるとの理由で、日銀は金融緩和を継続する構えだ。インフレ抑制に舵を切っている米国などの海外の主要中央銀行が金融引き締めを続けることで、来年にかけては内外の金利差が拡大しやすくなり、円売り圧力となるだろう。

また、日本の貿易赤字に伴う実需の円売りをもたらしている原油高も長引きそうだ。西側諸国を中心にロシア産原油離れが続くことで、ロシアの原油輸出量が減少し、世界の原油需給がタイトな状況が続くとみられるためだ。

従って、輸出環境はさらに改善する一方で、家計の実質賃金・購買力はますます圧迫される状況が予想される。

なお、家計への悪影響や世論の悪化を受けて、政府・日銀が人為的に円の実質実効レート下落を止めに行くシナリオも否定はできないが、ハードルは高めだ。

政府(財務省)が円買いドル売り介入をするためには、外貨準備でおそらく米国債の形で保有しているドルを売る必要がある。しかし、米国債の売却やインフレ抑制効果のあるドル高を止めに行く行為が米政府の理解を得られるのかは不透明なうえ、日本単独の介入はこれまであまり効果を発揮してこなかった。

また、日銀が実質実効レートの下落を止めるために金融緩和を縮小したり、金融引き締めに転じたりすれば、市場金利が上昇してしまう。金利上昇は景気の逆風になるうえ、政府の利払いを増加させ、財政政策の余地も狭めてしまう。

またこれとは別に、リスクシナリオとして、海外経済が失速する場合も円の実質実効レートが持ち直すと考えられる。海外の主要中央銀行が金融緩和に転じることで内外金利差が縮小し、円に上昇圧力がかかるためだ。しかし、この場合は円高の進行に外需の減少が加わり、日本経済を取り巻く環境が大きく悪化すると考えられるため、望ましいシナリオとは言えない。

5 ― 2 実質実効レート下落に対して求められること

今後、円の実質実効レートがさらに下落に向かうことを前提とした場合、最も求められることは賃金の上昇だ。企業が生産性を高めることで付加価値を増加させ、従業員に適切に利益増加分の還元を行えば、実質実効レート下落による実質賃金の下落が回避できる。もちろん、従業員にも生産性向上に向けた取り組みが求められるし、政府も生産性向上・適切な利益分配に向けての環境・枠組み作りが求められる。

そして、賃金が持続的に上昇に向かえば、経済の好循環が起こり、予想物価上昇率の上昇や需給ギャップの改善を通じて、物価上昇率も底上げされるだろう。その後、持続的な物価上昇を受けて日銀が金融緩和の出口戦略を開始すれば、名目実効レートが上昇して実質実効レートも持ち直すことが期待される。これまで出来てこなかっただけに難易度は高いが、目指すべき理想形として念頭に置いておきたい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志 (うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・たまにしか注目されないけれど、侮れない“実質実効レート”

・現在の円相場はこの20年で最も円安?

・改めて問う“円高とは?”

・円買い理由が見当たらない~マーケット・カルテ4月号

・ウクライナ緊迫化・米利上げ前夜でもドル円が安定している理由