この記事は2022年8月31日に「ニッセイ基礎研究所」で公開された「住宅ローン利用者は金利上昇に対してどのように備えるべきか」を一部編集し、転載したものです。

目次

要旨

金利上昇を予測する住宅ローン利用者が増えている。

変動金利型の住宅ローン金利は短期金利に連動し、固定金利型の住宅ローンは長期金利に連動して決定されるのが通例である。過去に短期金利が上昇した際にも、住宅ローン金利の決定に用いられることの多い短期プライムレートが上昇した。

短期プライムレートには下方硬直性や下限が認められるが、金利上昇の際に上方硬直性はない。

住宅ローン利用者の金利上昇に対する備えとして借換えや繰り上げ返済といった対応が考えられるが、徐々に「借換えで対応する」と回答する利用者の割合が増えている。

「短期金利よりも長期金利の方が先に上昇する」「金利上昇を事前に予測するのは難しい」「個人が機動的に金利上昇リスクをヘッジするのは難しい」の3つの理由で変動金利型から固定金利型への借換えは推奨しない。借換えを行うのであれば、日本銀行によるイールドカーブコントロールが解除される前に実行すべきである。

本稿では繰り上げ返済に関するシミュレーションを実施した。5年目まで適用金利が一定(0.4%)で5年後に0.5%程度金利上昇するというシナリオの下では、6年目以降の返済額は107.5%になる。返済額を増やさないようにするには、ちょうど5年目に当初借入額の6%相当を繰り上げ返済する必要がある。

このような市場環境をきっかけとして、金利上昇への備えについて検討しておくことは家計のリスク管理という意味で大切なことだと思われる。個人の資産や負債は規模が小さく大数の法則が働きにくいため、将来の人生設計に関わる資産形成や住宅ローンの借り入れなどでは、可能であればある程度のリスクシナリオが発現しても各個人の目的が達成できるようなより慎重な家計管理を採用すべきだと考える。

住宅ローン利用者の金利上昇懸念の高まり

将来の金利上昇を懸念する住宅ローン利用者が増えている

世界的なインフレ率の高まりを受けて、海外の中央銀行の多くが金融引き締めに舵を切っている。日本においてもエネルギーや食料品の価格上昇や円安を受けて消費者物価指数が徐々に上昇しており、日本銀行も金融政策を正常化させるのではないかと考える人が増えつつある。

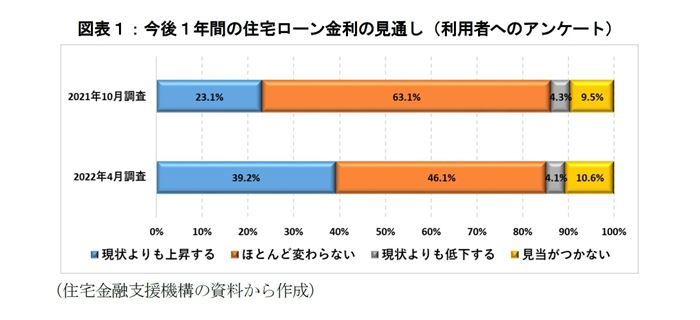

2022年4月の住宅金融支援機構の調査によると、2021年10月時点の調査と比較して金利上昇を懸念する住宅ローン利用者が2割から4割に増えていることが分かる。

住宅ローンの適用金利の水準はどのようにして決定されるか

仮に日本銀行が金融政策の正常化に転じて金利上昇が生じた際に住宅ローン金利にどのように波及していくのか考察する上で、まずは金融機関が住宅ローン金利をどのように決定しているのか確認しておきたい。

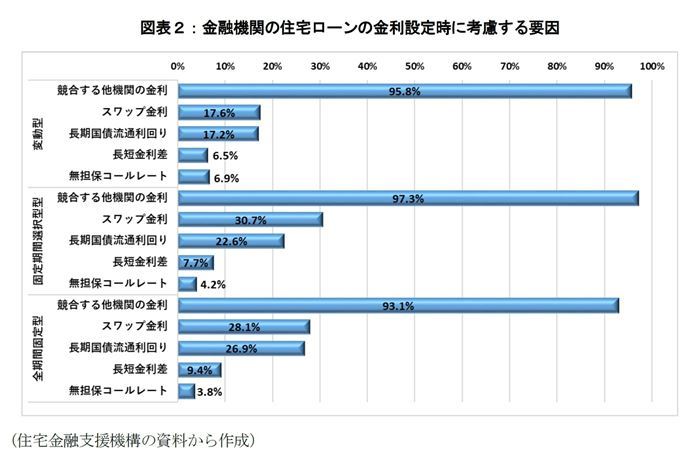

住宅金融支援機構の調査によると、金融機関が住宅ローンの金利設定の際に最も考慮するものとして「競合する他機関の金利」、次に市場金利に関するもの(「スワップ金利」「長期国債流通利回り」「長短金利差」「無担保コールレート」)を挙げている(図表2)。

昨今は流通系やインターネット専業銀行等の金融機関が新たに住宅ローン市場に参入して獲得競争が激化しており、変動金利型住宅ローン金利の最低水準が0.4%前後であるなど、住宅ローン金利の低下が著しい(*1)。

各金融機関は次に市場金利を重視している。必ずしもすべての金融機関においてそのように説明されているわけではないが、商品説明上は変動金利型住宅ローンの店頭金利の決定に際して短期プライムレートを参考指標として用い、固定金利型住宅ローンの店頭金利の決定に際して長期プライムレートを参考指標として用いるとすることが多い。

実際には金融機関では、変動金利型か固定金利型かに限らず、住宅ローン金利の決定に際して、プライムレートではなくスワップ金利や長期国債流通利回り、無担保コールレートといった市場金利を参考指標としていることが分かる。

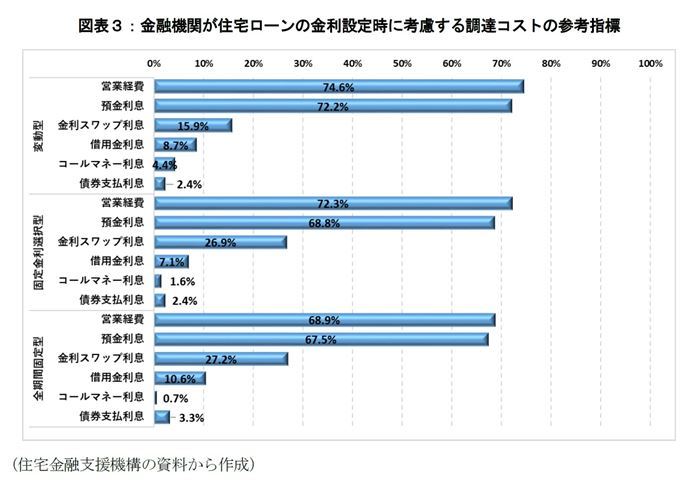

また、金融機関が住宅ローンを提供する際には、必要に応じて金融市場から資金調達を行う必要があるが、資金調達にかかるコストを計算する際の参考指標として「営業経費」「預金利息」、次に市場金利関連の指標(「金利スワップ利息」「借用金利息」「コールマネー利息」「債券支払利息」)が挙げられている。

基本的には金融機関は利ザヤを重視するため、競合している金融機関の金利水準を確認しつつ、運用利回りの代表的な指標となる長期国債流通利回りの水準を確認しながら、金利リスクのヘッジの代表的な指標であるスワップ金利や短期資金の調達コストの代表的な指標である無担保コールレートなどが示す資金調達コストよりも高い水準で住宅ローンの金利が決定されることになる。

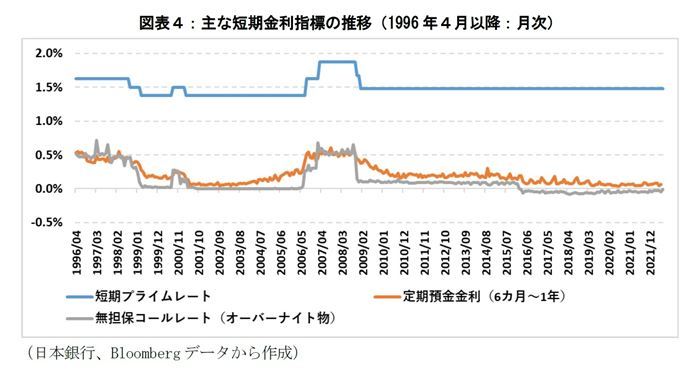

図表4は短期プライムレート、定期預金金利(6カ月以上1年未満)と無担保コールレート(オーバーナイト物)を並べたものである。これらの短期金利指標はおおよそ連動して動いていることが分かる。つまり、預金金利や無担保コールレートが上昇/低下すれば、変動金利型住宅ローンの金利も上昇/低下すると考えてよいだろう。

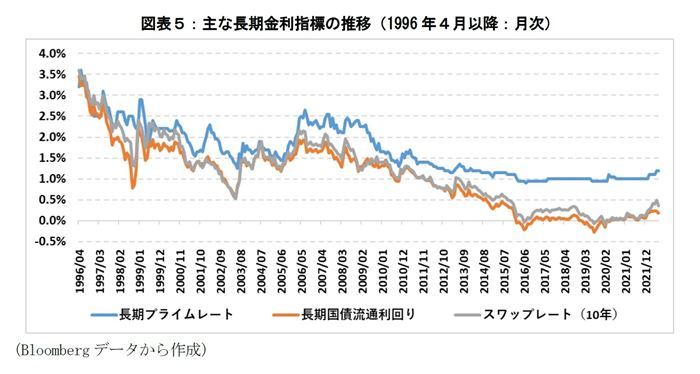

図表5は、長期プライムレート、長期国債流通利回り、スワップレート(10年)を並べたものである。これらの短期金利指標はおおよそ連動して動いていることが分かる。つまり、長期国債流通利回りやスワップレート(10年)が上昇/低下すれば、固定金利選択型や全期間固定型の住宅ローンの金利も上昇/低下すると考えてよいだろう。

2016年頃より、長期国債流通利回りとスワップレートが低下しているのにも関わらず、長期プライムレートが低下していない点については、図表2にもあるように営業経費や貸し倒れへの対応にかかる最低限の利ざやを確保するなどの要因で、長期プライムレートのように貸出金に関する金利指標には下方硬直性もしくは下限があるためだと考えられる。これは短期金利においても定期預金金利や無担保コールレートといった調達金利よりも短期プライムレートが1.5%程度高い水準にある点についても同様の事情とみられる。

特に住宅ローン市場では、実際に住宅ローンの借り入れにおいて返済額の計算に用いられる金利(適用金利)は、住宅ローンの借り手の属性や購入予定の不動産の状況、他の金融機関等が提供する住宅ローンの金利水準などを参考に、プライムレートを参考に決定される店頭金利よりも引き下げられた水準で決定されるのが一般的である。

契約後の適用金利についても店頭金利は変動する可能性があるものの、契約時に決定された引き下げ幅を固定したままで返済額の計算に用いる。このような市場慣行が広がると、短期プライムレートを引き下げると、既契約の出来上がりの適用金利が低くなりすぎて必要なコストが回収できなくなるなどの事情で、特に短期プライムレートは過去に適用してきた引き下げ幅も踏まえた形でその水準が決定されるようになると推察される。

逆に言えば、預金金利や無担保コールレートに代表されるような調達金利や、スワップレートのようなリスクヘッジの指標、長期国債流通利回りのような運用利回りが上昇するような環境であれば、短期プライムレートや長期プライムレートも上昇し、これらの指標に上方硬直性はないと考えている。

*1:「2021年の住宅ローン市場の動向と今後の注目点について-世界的なインフレに伴う金融引き締めと景気減速が懸念材料-」(ニッセイ基礎研究所 2022年8月26日)などを参照されたい。

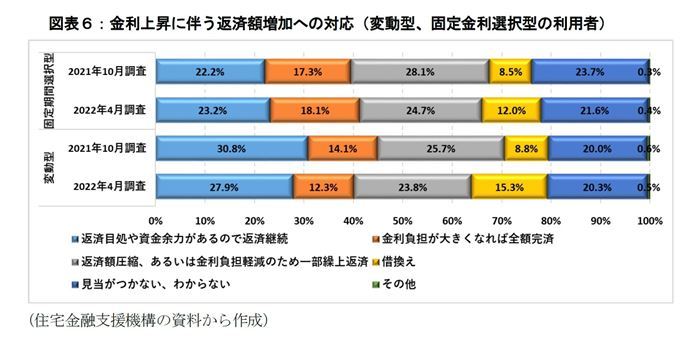

変動金利型から固定金利型への借換えは金利上昇に対して有効な対応策になりえるか

2022年4月の住宅金融支援機構の調査によると、住宅ローン利用者の金利上昇に伴う返済額増加への対応として「返済目処や資金余力があるので返済継続」(変動金利型の利用者:27.9%、固定期間選択型の利用者:23.2%)、「金利負担が大きくなれば全額返済」(変動金利型の利用者:12.3%、固定期間選択型の利用者:18.1%)、「返済額圧縮、あるいは金利負担軽減のため一部繰り上げ返済」(変動金利型の利用者:23.8%、固定期間選択型の利用者:24.7%)、「借換え」(変動金利型の利用者:15.3%、固定期間選択型の利用者:12.0%)、「見当がつかない、わからない」(変動金利型の利用者:20.3%、固定期間選択型の利用者:21.6%)が挙げられている(図表6)。2021年10月の調査と比較して「借換え」で対応すると回答する割合が増えている。

図表6における「借換え」とは、変動金利型や固定期間選択型から全期間固定型への借換えを意味していると思われる。実際には機動的に変動金利型から固定金利型へ借換える(または契約変更する)のは難しい。本稿では、次の3つの観点で「金利上昇局面になってから固定金利型に借り換える(または、契約変更する)」という選択は推奨しない。

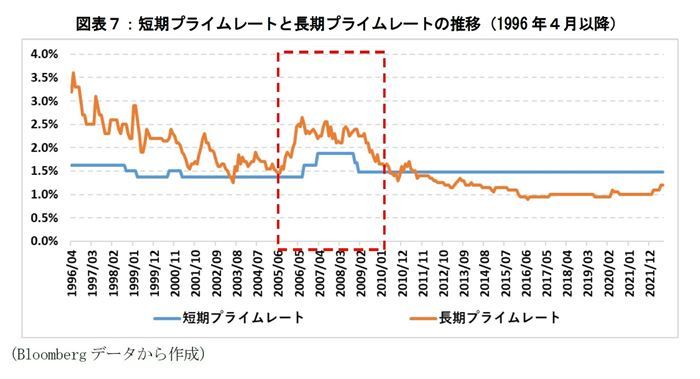

1つ目の理由は、「一般的に金利上昇する際は変動金利型よりも固定金利型の方が早く適用金利が上昇するため」である。図表7は変動金利型住宅ローンの適用金利の参考指標として用いられることが多い短期プライムレートと、固定金利型住宅ローンの適用金利の参考指標として用いられることが多い長期プライムローンの推移を示したものである。2006年から2007年にかけて短期プライムレートの上昇が生じた際には、短期プライムレートよりも先に長期プライムレートが上昇していることが分かる。

一般的に日本のように中央銀行が金融緩和政策下にある場合、中央銀行は短期金利が低位に誘導するような政策をとっている。その最中に経済成長率やインフレ期待が高まり景気回復局面に移行すると、短期よりも先に長期の金利から上昇していくことになる。

そのため、通常は金利上昇する際は短期金利よりも長期金利の方が早く上昇する。住宅ローンの適用金利は金融市場の動向に応じて各金融機関が決定するが、変動金利型よりも固定金利型の方がより長期の金利水準を参照して決定されるのが通例である。金利上昇に対して「借換え」が有効になるには、金利上昇する前に実行する必要がある点に留意する必要がある。

特に日本の場合は、金融政策が正常化される場合には、先にイールドカーブコントロールの解除によって長期金利が上昇し、次にタイムラグをもってマイナス金利政策が解除されることで短期金利が上昇するものと考えられるため、変動金利型から固定金利型への借り換えを金利上昇への備えとする場合、少なくともイールドカーブコントロールが解除される前に実行するべきである。

2つ目の理由は「将来の金利上昇を予測するのは難しいため」である。日本は長期の低金利環境下にあるが、その要因は経済成長率やインフレ期待が低位であるだけではなく、日本銀行による強力かつ様々な金融緩和策によるところも大きい。このような背景もあって、日本の市場金利の水準が決定するメカニズムは非常に複雑なものになっている。

さらに、海外の事例を見ると、中央銀行の政策変更(金融緩和解除や金融引き締めへの移行)があると、短期間かつ急速に金利上昇が生じることがある。変動金利型から固定金利型への契約変更や借り換えを検討するのであれば、金利動向や日本銀行の政策動向について日々モニタリングしておく必要がある。一般の個人がこのような態勢を整えつつ、機動的に契約変更や借り換えを行うのは、あまり現実的な選択肢になりえないと思われる。

3つ目の理由として「住宅ローンの利用者は金利上昇リスクをヘッジする手段に乏しいこと」が挙げられる。2つ目に将来の金利上昇を予測するのが難しい点に言及したが、住宅ローンを提供する金融機関はデリバティブ(例:金利スワップや国債先物など)等の金融商品を用いて機動的に金利リスクをヘッジすることはいくらか可能であるが、一般的に住宅ローンの利用者が金利上昇リスクをヘッジできる金融商品を購入・選択するのは困難である。

そのため、住宅ローンの利用者がとりえるリスクヘッジの手段として、あらかじめ固定金利型を全てまたは一部を借り入れるか、預貯金などでリスクバッファを確保して繰り上げ返済に備えておくぐらいしか選択肢がない。

金利上昇シナリオにおける繰り上げ返済に関するシミュレーション

本稿では、前項の考察を踏まえた上で、金利上昇が生じた際の変動金利型住宅ローンの繰り上げ返済に関するシミュレーションを行うことにする。本稿では2006年から2007年にかけて日銀が利上げを行った際の市場環境を参考に、以下の3つのシナリオを想定した。

(1)0.5%の上昇(当時の日銀の利上げ幅と同等)

(2)1.0%の上昇(当時の日銀の利上げ幅の2倍)

(3)2.0%の上昇(当時と現在の長期国債流通利回りの金利差)

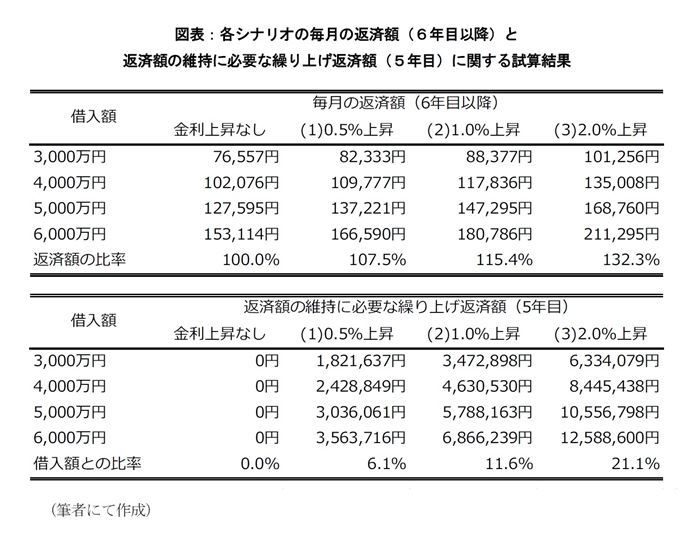

まずは、元利均等返済で変動金利型住宅ローン(適用金利:0.4%)を取り組んだ前提で、4,000万円、5,000万円、6,000万円の借入額がある場合の月々の返済額を計算する。この場合、順におよそ7.7万円、10.2万円、12.7万円、15.3万円となる。

次に、住宅ローン契約締結から適用金利に変更がない状況で5年間返済した後に各シナリオが発現したものとして、6年目からの毎月の返済額がどの程度増えるのか試算するとともに、適用金利が上昇しても返済額をそれまで同額に維持するのに必要な繰り上げ返済額を試算する。繰り上げ返済には「期間短縮型」と「返済額軽減型」の2つの方法があるが、ここでは借入期間を変更しない「返済額軽減型」を採用する(*2)。

例えば、変動金利型住宅ローンで3,000万円借り入れ、ちょうど5年目に各(1)~(3)のシナリオにおける金利上昇が生じた場合、6年目以降の返済額は(1)8.2万円、(2)8.8万円、(3)10.1万円になる。返済額の増加率は借入額が違ったとしても一定である。また、6年目以降も返済額を7.7万円に維持しようとする場合は、6年目の返済が始まる際に(1)182万円、(2)347万円、(3)633万円の繰り上げ返済を行えばよいことになる。

これらは借入額が違ったとしても、当初借入額との比率は一定である。住宅ローンを借り入れた以降に、これらの繰り上げ返済に必要な額を積み立てていく場合は、それぞれ毎月(1)3万円、(2)5.8万円、(3)10.5万円を預貯金などでリスクバッファとして確保していくことが必要になる。

住宅ローン利用者が金利上昇に備えていく場合は、このような負担の増加に関する条件を踏まえた上で、どれぐらいの額の繰り上げ返済が可能か、毎月の返済額が増えるのをどの程度受け入れるのか、といった事情を考慮しつつ選択していくことになる。

変動金利型住宅ローンでは毎月の返済額が急激に増えないようにする「5年ルール」や「125%ルール」がある商品が販売されている(*3)。「5年ルール」とは住宅ローン実行後に5年間は返済額が変わらないとするルールを指す。

「125%ルール」とは、5年ルールが適用されなくなった6年目以降に従来の返済額よりも125%以上増えないようにするルールを指す。ただし、5年ルールも125%ルールも返済を先延ばしにするだけで、返済額の合計には影響がない点に留意する必要がある。

参考までに、全期間固定型への借換えとの比較という意味では、2022年8月時点では全期間固定型の適用金利の最低水準は1.2%で、変動金利型の適用金利との金利差は0.8%である。もし5年目まで適用金利が一定で推移すれば、変動金利型の方が早く元本返済が進むため、5年目の金利上昇幅が1%程度であれば6年目以降の返済額は全期間固定型よりも変動金利型の方が小さくなる(*4)。金利上昇幅がそれよりも大きくなれば借換えるメリットも大きくなるが、各金融機関で借換え時に必要となる各種手数料を考慮に入れた上で比較検討するのが望ましい。

*2:金利上昇が生じても毎月の返済に余裕があるのであれば、基本的に借入期間を短期化する「期間短縮型」で繰り上げ返済した方が利息支払いの負担を軽減する効果は大きい。

*3:5年ルールや125%ルールが適用されない住宅ローン商品も販売されているので注意されたい。

*4:「変動金利型と固定金利型のどちらの住宅ローンを選択すべきか-市場動向から最適な住宅ローンの借入戦略について考える-」(ニッセイ基礎研究所 2021年11月8日)を参照されたい。

まとめ:各個人の将来の目標を実現できるような家計管理を

本稿では、金利上昇に対する住宅ローン利用者の備えとして、借換えと繰り上げ返済について検討した。基本的に変動金利型住宅ローンの適用金利が上昇するには短期プライムレートとの連動性が高い短期金利の上昇が必要になり、それにはマイナス金利政策の解除が必要である。

仮に日本銀行が金融正常化に踏み切る場合、長短金利差を確保する観点で、先にイールドカーブコントロールを解除して長期金利を適正水準に戻した後に、マイナス金利政策を解除して短期金利を利上げしていくことになると予想されるため、マイナス金利政策の解除にはタイムラグがある。

借換えで対応するのであれ、繰り上げ返済で対応するのであれ、このタイムラグの生かし方が重要になってくる。もし借り換えで対応するのであれば、イールドカーブコントロールが解除される前に実行すべきである。繰り上げ返済で対応するのであれば、あらかじめ返済原資を確保しておく必要がある。どちらで対応するにしても、将来の支出に対して家計を見直していくことも重要となる。

このような市場環境をきっかけとして、金利上昇への備えについて検討しておくことは家計のリスク管理という意味で大切なことだと思われる。メインシナリオ通りの未来が実現し続けるのであればリスク管理も容易だが、現実的にはリスクシナリオにもない想定しなかった事態が起こりえる。

住宅ローンを提供するような規模の大きな金融機関とは異なり、個人の資産や負債は規模が小さく大数の法則が働きにくいため、将来の人生設計に関わる資産形成や住宅ローンの借り入れなどでは、可能であればある程度のリスクシナリオが発現しても各個人の目的(例:「老後まで住み続ける」など)が達成できるようなより慎重な家計管理を採用すべきだと考える。本稿の分析が、住宅ローンを借り入れる個人の家計管理に寄与できるのであれば幸いである。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

福本 勇樹(ふくもと ゆうき)

ニッセイ基礎研究所 金融研究部 上席研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・2021年の住宅ローン市場の動向と今後の注目点について ―― 世界的なインフレに伴う金融引き締めと景気減速が懸念材料

・変動金利型と固定金利型のどちらの住宅ローンを選択すべきか ―― 市場動向から最適な住宅ローンの借入戦略について考える

・2022年の税制改正による住宅ローン契約者への影響 ―― 住宅ローン減税から得られる経済メリットの最大化問題について

・日本銀行の金融緩和解除で長期金利はどの程度上昇するか ―― 日銀の金融緩和政策による長期金利の下押し効果の測定

・変動金利型住宅ローンの残高増加が家計支出に与える影響