この記事は2022年9月9日に「ニッセイ基礎研究所」で公開された「金融ジェロントロジーの動向~これからの取組視点」を一部編集し、転載したものです。

「金融ジェロントロジー(Financial Gerontology)」が世の中で注目されてから早5年が経過しようとしている(*1)。金融機関に勤める人及び関係者であれば、金融ジェロントロジーの存在及びその動向について比較的知られていると思われるが、一般の方でそのことを知る人は未だ少ないであろう。そこで改めて金融ジェロントロジーとは何か、またこれまでどのような取組みが進められてきたのか、さらに今後どのような方向に進んでいくのか、その概要を紹介することとしたい。

※なお、筆者は後述する慶応義塾大学ファイナンシャル・ジェロントロジー研究センター、京都府立医科大学が運営する「金融機関高齢顧客ワーキング・グループ」、東京大学高齢社会総合研究機構が運営する「ジェロントロジー産学連携プロジェクト」のいずれにもメンバーとして参画している。

*1:金融庁「平成29事務年度金融行政方針」の中で、「これからの金融サービス・取引きにおいて金融ジェロントロジーの知見を取り入れる必要性」が提唱されたことが一つのきっかけと思われる。

金融ジェロントロジーが求められる背景

先ずは金融ジェロントロジーが求められるようになった背景から説明する。いくつかの要因が挙げられるが、筆者なりの解釈する主なポイントとしては、「人生100年時代に向けた社会的議論の高まり」、「高齢化の量的・質的変化」、そして「資産寿命の延伸」と「認知症高齢者への対応」という社会的課題が挙げられる。

2016年に発刊された書籍『「LIFE SHIFT(ライフシフト) ~100年時代の人生戦略』(*2)、また首相官邸内に設置された「人生100年時代構想会議(2017年)」などをきっかけに、周知のとおり「人生100年」というキーワードはすっかり世の中に定着した。延伸する人生(高齢期)を如何に安心して生きていくか、個人の生き方や高齢期の生活課題等に対して注目が寄せられた。

他方、社会全体の高齢化に目を向けると、「高齢者の高齢化」という特徴が見られる。高齢者人口は少なくとも2040年まで増加し続ける見通しにあるが、特に増加する高齢者は「85歳以上の高齢者」である。その数は2035年には1,000万人に達する規模と推計される(2020年620万人)(*3)。個人差はあるが、この中には認知症を患う高齢者も多く含まれていくことになろう。

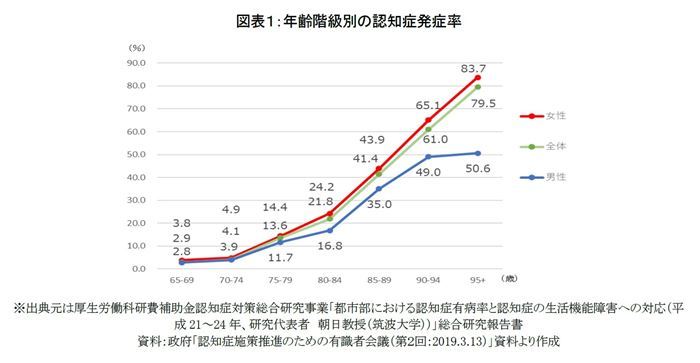

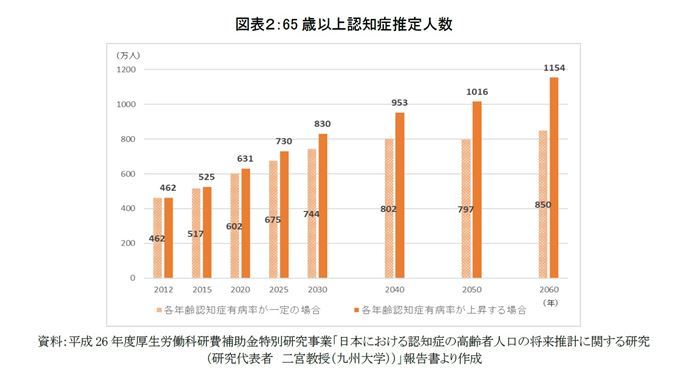

年齢階層別の認知症発症率を見ても、85~89歳で約4割、90~94歳で約6割、95歳以上で約8割と上昇していく実態にある(図表1)。その数は、例えば2030年で830万人、2040年で953万人に増加すると推計されている(図表2)。

こうした高齢者(顧客)が増えていく未来社会において、「人生100年を支えるための資産寿命の延伸(老後資産の枯渇リスクの回避)」、「認知判断能力が低下する顧客への対応」は重要な検討課題として浮上する。その解を求めるなかで行き着いた一つの期待が「金融ジェロントロジー」であったと思われる。

*2:リンダ ・グラットン/アンドリュー・スコット著、池村千秋(訳)、東洋経済新報社、2016年11月発刊

*3:国立社会保障・人口問題研究所「日本の将来推計人口(平成29年推計)」より

金融ジェロントロジーとは

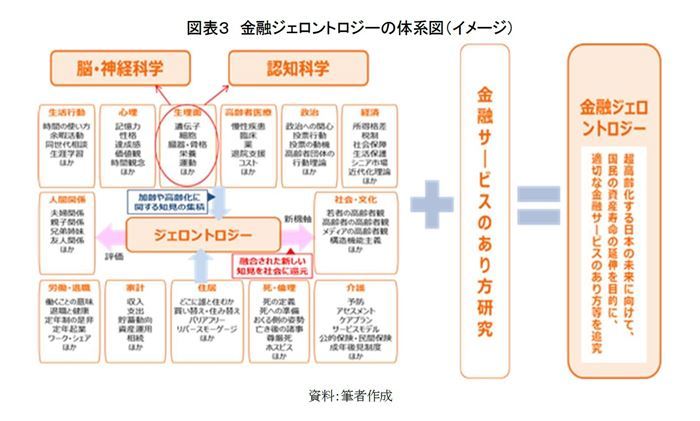

では、その「金融ジェロントロジー」とは、どのような学問なのか。これは「ジェロントロジー(*4)」に含まれる一つの分野であり(*5)、主に「高齢者の経済活動に関連する諸課題の解決」を目的としている(*6)。

もともと世界では1980年代にアメリカで「Financial Gerontology」の学問分野が確立されており、2002年にはAIFG(American Institute of Financial Gerontology;米国ファイナンシャル・ジェロントロジー協会)という機関も設立されている。当協会では主に「中高年層やその家族に対し、お金、健康、社会生活を総合的にアドバイスできる人材の養成」を目的とした教育研修事業を行っている(*7)。

日本における金融ジェロントロジーの研究は米国とは少し異なる特徴があり、ジェロントロジーに含まれる「脳・神経科学」及び「認知科学」を中心として「個人の認知判断能力低下時の金融サービスのあり方」に注目していることである。このことは世界的にも先進的と言える。

*4:ジェロントロジーは、“AGING”、つまり個人の「加齢(年をとること)」と、社会の「高齢化」を研究対象とした一つの学問であり知識基盤。加齢に伴う心身の変化を研究し、高齢社会における個人と社会の様々な課題を解決することを目的とした学問。

*5:研究者によって見解が異なる場合がある。

*6:駒村康平編『エッセンシャル金融ジェロントロジー~高齢者の暮らし・健康・資産を考える』」(慶應義塾大学出版会、2019年9月)では、「高齢者の経済活動、資産選択など、長寿・加齢によって発生する経済課題を経済学を中心に関連する研究分野と連携して、分析研究し、課題の解決策を見つけ出す新しい研究領域」、「ジェロントロジー、脳・神経科学、認知科学における豊富な研究蓄積を資産選択、運用、管理に活用する学問」とされている。

*7:AIFGのHPより http://www.aifg.org/index.cfm

金融ジェロントロジーをめぐる世の中のこれまでの動向

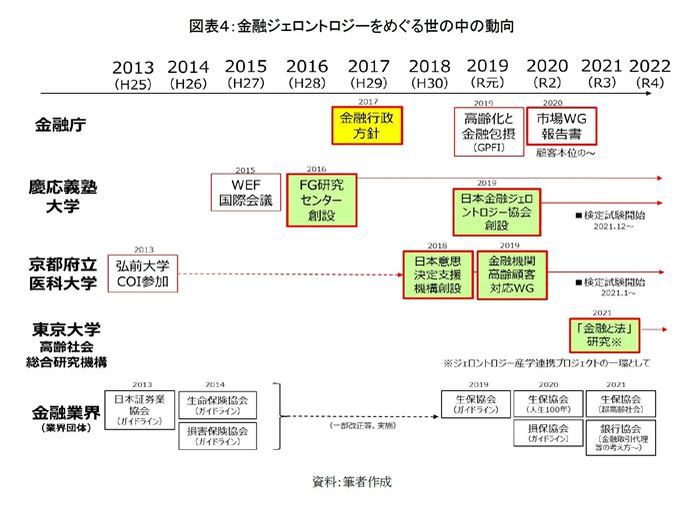

日本でこの金融ジェロントロジーがどのように広がってきたのか、どこで研究や議論等が行われてきているのか。その大きな流れを図表4に示した。主たる関係機関は、金融庁、慶応義塾大学、京都府立医科大学、東京大学そして金融業界団体が挙げられる。

(1)金融庁

金融庁における金融ジェロントロジー関連の動きとしては2017年頃からである。「高齢社会における金融サービスのあり方」について検討が始められ、「平成29事務年度金融行政方針」の中で初めて金融ジェロントロジーに関して言及された。

その後の関連する動きとしては、2019年に金融審議会「市場ワーキング・グループ」報告書(高齢社会における資産形成・管理)を公表、この報告書は「老後資産2000万円問題」として世間から注目された。同年にはG20「金融包摂のためのグローバルパートナーシップ(GPFI)」を承認、また2020年には前述のワーキング・グループから報告書(顧客本位の業務運営の進展に向けて)が公表された。

その中の「超高齢社会における金融業務のあり方」に関する部分では、認知判断能力等の低下した顧客への対応として、(1)代理人等の取引のあり方、(2)福祉関係機関等との連携のあり方、(3)高齢顧客対応の好事例の収集・還元等をはかることについて、金融業界にその指針を策定することを求めている。

(2)慶応義塾大学ファイナンシャル・ジェロントロジー研究センター

慶応義塾大学では、2015年に世界経済フォーラム(WEF)とともに開催した国際会議「認知症社会における経済的挑戦と機会」が一つの起点となり、2016年に日本では唯一と言える金融ジェロントロジー研究機関「ファイナンシャル・ジェロントロジー研究センター(センター長 駒村康平教授)」が創設した。

「長寿・加齢は、社会経済にどのような影響を及ぼすのか」をテーマに、長寿・加齢がもたらす社会経済の諸問題に対する処方箋の開発・提言に向けた研究を進めている。また、2019年には産業界(金融機関)とも連携するなか、一般社団法人日本金融ジェロントロジー協会(*8)を創設し、金融ジェロントロジーに関する社会教育等の活動を進めている。

*8:金融機関39社が参加(2022年4月現在)

(3)京都府立医科大学「金融機関高齢顧客対応ワーキング・グループ」

京都府立医科大学では、弘前大学が中心となって取り組むCOI(Center of Innovation)研究事業(*9)に参画し、その活動の一環として2018年に一般社団法人日本意思決定支援推進機構を創設するとともに、2019年には「金融機関高齢顧客対応ワーキング・グループ(代表 成本迅教授)(*10)」を設置した。

ここでは高齢顧客に対する意思決定支援を含む対応のあり方について様々な研究活動を進めており、これまで「高齢顧客の判断能力評価、及び意思決定支援における金融業界全体のルール策定についての提言」(2020.12)、「本人らしい生活と自律的な資産管理を維持するために金融機関が行うべき高齢者支援」(2022.3)を公表してきている。

*9:研究事業名「高齢者の地域生活を健康時から認知症に至るまで途切れなくサポートする邦楽、工学、医学を統合尾した社会技術開発拠点」(2013年~)

*10:金融機関他24社・大学等が参加(2022年4月現在)

(4)東京大学高齢社会総合研究機構「ジェロントロジー産学連携プロジェクト」(金融と法)

東京大学でも金融ジェロントロジーの取組みが2021年度よりスタートした。筆者もメンバーである東京大学高齢社会総合研究機構が運営する「ジェロントロジー産学連携プロジェクト」の研究テーマの一つに「金融と法」が設置され、他の研究テーマと合わせた総合的な研究活動が進められている。

(5)金融業界(業界団体)

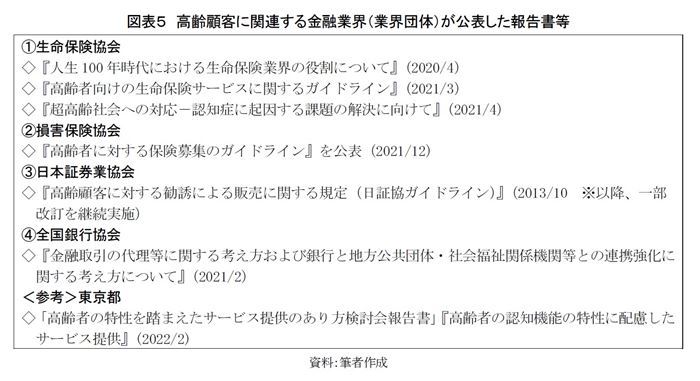

金融業界の各団体においては、かねてから高齢顧客に対するサービスや対応の仕方等についてガイドラインを策定してきたが、前述の金融庁からの要請等も踏まえて近年、各団体ともにガイドラインの見直しが行われている(図表5)。

例えば、生命保険協会では2021年4月に「超高齢社会への対応-認知症に起因する課題の解決に向けて」と題する報告書をとりまとめ、その中で「生命保険業界における認知症に起因する課題の整理と対応方向」を示している。

具体的には、(1)認知症になった家族が生命保険に加入しているかわからない(保険契約の存否不明)場合に対して、家族や任意代理人の弁護士らの問合せにもとづき、協会が加盟42社に照会した上で、保険契約の有無を回答する「生命保険契約照会制度」を創設したことや(2021年7月より)、(2)認知症になった家族に代わりに各種手続きがしたい(権利者の手続困難による代理手続き)場合に対して、契約者「代理」の設定や成年後見人(任意後見人)の利用を推奨するなど、様々な対応策を示している。

金融ジェロントロジーに期待される今後の取組視点

日本における金融ジェロントロジーはまだ萌芽期にあると言え、取組むべき課題も山積している。これから様々な成果が社会に還元されていくことが期待されるが、現時点で特に筆者として関心の高いこれからの取組テーマ(課題)について最後に3点ほど挙げてみたい。

(1) 認知判断能力評価の客観的評価手法の確立(研究深化の視点)

第一に挙げられることは、認知判断能力の評価手法の確立である。多くの金融機関では、これまで主に「年齢」等をもとに、可能な手続き範囲を限定するなどの運用を行ってきていると思われるが、高齢者の状態や能力は極めて多様であって本来年齢ではかれるものではない。まだまだ能力に問題ない高齢者に対して、手続きを制限する、あるいは認知判断能力を問う(疑う)ことは、本人(高齢顧客)の心象を損ねることになる。

そもそも年齢だけで判断すること自体に大きな問題がある。今に始まった問題ではないが、この問題を曖昧なままにしておくことは、顧客はもちろん金融機関にとっても課題がある。認知症をはかる評価方法はあるがそれ自体を用いることの問題もあるため、どのような評価軸及び方法で客観的にその人の認知判断能力をはかるか、金融ジェロントロジーに課せられた大きな課題である。

(2) 福祉関係機関と金融機関の連携(市場ルールの視点)

金融庁が指摘しているように、今後本格化する高齢化の進展を見据えれば、地域の福祉関係機関等と金融機関は密接に連携していくことが求められる。認知症高齢者の生活を支えていく上で、「お金」に関する諸問題の解決に金融機関が果たすべき役割は非常に大きい。

金融機関側において、明らかに認知判断能力が低下していると見受けられる顧客と接した場合(特に身寄りがない顧客の場合)、地域の福祉機関との連携が必要とされる。ところが国が進める地域包括ケアシステム(予防、医療・介護・住まい・生活支援を包括的に対応する地域システム)においても、特に金融機関との連携について明確なルールなどは示されていない。この点の連携のあり方、市場のルールをどう構築していくか、社会として解決が求められる重要な課題と言える。

(3) 「コンシェルジュ」サービスの拡充(金融機関を中心とした民間企業等の新規事業開発の視点)

前述のとおり、これから「85歳以上1,000万人」の時代を迎える。独り身の高齢者、身寄りのない高齢者も増えていく可能性が高まる。そうしたなかで高齢者に何かあった場合、また認知判断能力が低下した場合に、誰がその人の生活を支えていくのか、福祉関係者に頼るにもマンパワーの面で限界がある。

そこで期待されるのが、金融機関を中心とした民間企業等主導のサポートである。買物や病院の付き添いであったり、様々な手続きを代行する、お亡くなりになられた後の住居や遺産の整理など、家族が当たり前のようにしてくれることを代行するコンシェルジュのようなサービスである。一部の保険会社で導入され始めているが、まだまだサービスの質両ともに不十分と言える。今後こうした視点に立ったサービスのさらなる開発と市場への導入が期待される。

以上、雑駁な内容にとどまるが、これからの人生100年時代、本格的な超高齢社会を迎えるなかで、金融ジェロントロジーが果たすべき役割は非常に大きい。筆者も各関係機関(大学)の研究活動に参画するなかで、“認知症になっても安心して暮らせていける未来社会”の創造に貢献していきたいと考えている。

*本稿は、前田展弘「金融ジェロントロジーと共済・保険業界に求められる取り組みの視点」(一般社団法人日本共済協会「共済と保険」、Vol.762、2022年6月)を加筆・一部改編したものである。

前田展弘(まえだ のぶひろ)

ニッセイ基礎研究所 生活研究部 上席研究員・ジェロントロジー推進室兼任

【関連記事 ニッセイ基礎研究所より】

・金融ジェロントロジーとは?

・認知症に備えた事前準備とは?~任意代理・任意後見・民事信託

・認知症の人の意思決定支援はどうする?

・人生100年時代を見据えた保険・金融業界の最新動向

・セカンドライフの空洞化問題(1) ―― 課題の俯瞰的理解