この記事は2022年1月13日に「ニッセイ基礎研究所」で公開された「勢いがやや止まったESG関連ファンド~2021年12月の投信動向~」を一部編集し、転載したものです。

2021年最大の資金流入

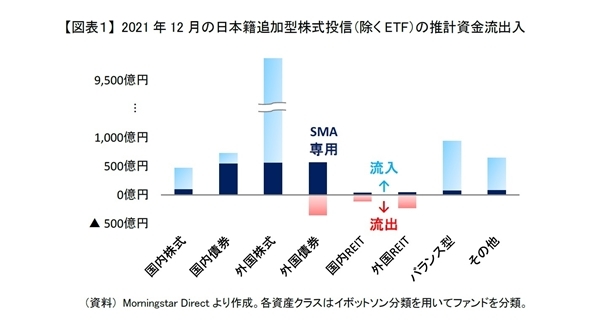

2021年12月の日本籍追加型株式投信(ETFを除く。以降、ファンドと表記)の推計資金流出入をみると、主として外国株式を投資対象とするものに9,900億円もの資金流入があり、ファンド全体でも1兆2,700億円の資金流入となった【図表1】。2カ月連続の1兆円超えの純流入であり、11月の1兆400億円からさらに約2,200億円も増加した。

12月は外国株式の流入金額は9,900億円と11月の7,900億円から2,000億円も増加した。タイプ別には、外国株式のアクティブ・ファンドの流入金額が6,500億円と11月の4,900億円から1,600億円増加した。ただ、1,400億円集めた新設ファンドの影響(【図表2】緑太字)が大きかったと思われ、新設ファンドを除くと小幅な増加であった。外国株式のインデックス・ファンドの流入金額も3,400億円と、過去最大であった11月の2,900億円からさらに500億円増加した。

2021年に売れた外国株式ファンドは3つの特徴のいずれかを持つ

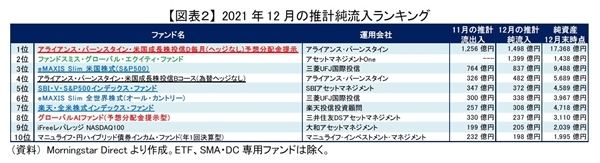

個別で12月に資金流入が大きかったファンドをみると、人気となっている外国株式ファンドは3つの特徴のいずれかを持っていると言える【図表2】。それは(1)米国株式、(2)低コストのインデックス・ファンド、(3)毎月分配型の一種で基準価額によって毎月の分配金が変動する予想分配金提示型の3つである。12月に資金流入が大きかった上位10本のうち米国株式ファンドが5本(下線)、低コストのインデックス・ファンドが4本(青太字)、予想分配金提示型のファンドが2本(赤太字)であった。

2021年は、12月に限らず1年を通じて外国株式に大規模な資金流入があった。外国株式への2021年1年間での流入金額は8兆2,700億円となり、過去最高だった2007年の5兆6,900億円を大きく上回った。2021年に資金流入が大きかった上位10本でも、米国株式ファンドが6本(下線)、低コストのインデックス・ファンドが4本(青太字)、予想分配金提示型のファンドが3本(赤太字)含まれている【図表3】。この3つの特徴の外国株式ファンドが2021年でみても人気だったことが分かる。

米国株式は足元1、2年、さらには過去10年、20年といった長期でみても、上昇が特に大きかったことが好感され投資家に人気である。2つ目の低コストのインデックス・ファンドは、つみたてNISAなどを活用して積立投資を始める人が増えており、そのような資産形成層の投資家から人気を集めている。3つ目の予想分配金提示型のファンドは株高に伴って高分配が続いているものが多く、この高い分配金が高齢の資産取り崩し層の投資家に受けている。外国債券、内外REIT、さらには高配当などの通常の外国株式の毎月分配型ファンドは資金流出基調が続いており、それらからより高い分配金を得るため予想分配金提示型のファンドに乗り換える動きがあったのかもしれない。

その一方でテーマ型の外国株式ファンドは12月の上位10本のうち1本のみ、しかもその1本もテーマ型というよりかは予想分配金提示型として人気になっている様子である。2021年の上位10本をみても、12月に上位であった予想分配金提示型の1本とESG関連の1本(【図表3】緑太字)の2本のみであり、2021年、特に年後半は人気にやや陰りがみられた。

名ばかり問題が影を落とすESG関連ファンド

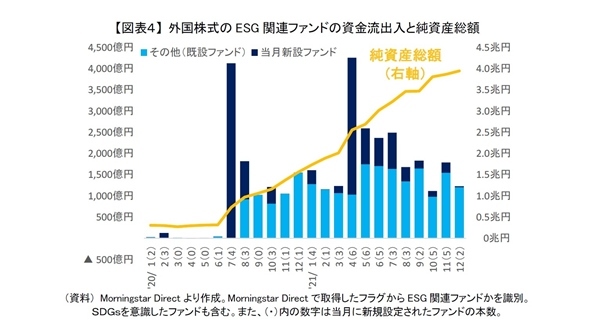

2021年は前述した3つの特徴の外国株式ファンドが売れに売れていたため、テーマ型も売れてはいたものの相対的に目立たなかった。それでも、定番のハイテク系のテーマ型ファンドは、米金融政策の動向をにらんで2021年後半は特に投資を見合わせる、もしくは売却に動く投資家もいたと思われる。また、2020年7月頃から人気を集めていたESGやSDGsに注目したESG関連ファンドも2021年前半は2020年を上回る資金流入があったが、年後半はやや一服した様子である。

外国株式のESG関連ファンドには、2021年4月から7月にかけて新設ファンド(紺棒)が人気を集めたこともあり、4カ月連続で2,000億円を超える資金流入があった【図表4】。その後、8月以降は1,000億円以上の資金流入が続いてはいるが、7月までと比べて明らかに減少したことが分かる。また、ESG関連ファンド自体は2021年を通じて毎月新規に設定されていたが、8月以降は設定当月に大規模な資金流入があったファンドはなかった。2021年は一貫して外国株式ファンドが売れ続けていた割には、7月までのESG関連ファンドの販売の勢いが8月以降は続かなかった。

このようにESG関連ファンドの販売の勢いがやや鈍化したのは、ESGインテグレーションを行っているESG関連ファンドなどで「名ばかりESG」なのではという批判が出てきたことが影響していると思われる。実態を厳しく見ようとする意見が出たことによって、2021年後半はESGインテグレーションを謳うファンドをESG関連ファンドとして積極的に販売促進しにくくなったのかもしれない。

実際に足元でも資金流入が大きいESG関連ファンドは、「脱炭素・カーボンニュートラル」といった分かりやすいテーマ型のファンドばかりである。その一方で、2020年からのESGブームの火付け役であり、純資産総額が1兆円超えている代表的なESGインテグレーションのファンドでもある「グローバルESGハイクオリティ成長株式ファンド(為替ヘッジなし)」は2021年12月に60億円と金額自体は少額であるが、設定来初めて資金流出に転じている。

そもそもESGインテグレーションとは、ESGも考慮して銘柄選択を行っているESG投資の代表的な投資手法の一つである。ESG面での評価がどんなに高い企業でも、その他の要因によって今後の株価上昇が見込めない場合はファンドへの組入を見送ることも往々にしてある。つまり、ESGインテグレーションを行っているファンドだからといって、必ずしもESG面での評価が高い企業ばかりがファンドに組入れられているとは限らない。また、一言にESGといっても環境、社会、ガバナンスと大きく3つの要素があるが、ファンドごとにESGの何をどのように評価するかも千差万別だと思われる。

ゆえに、ESGインテグレーションを行っているファンドを組入銘柄などから判断し、直ちに「名ばかりESG」と指摘することは単純すぎるように思う。ただし、ESGインテグレーションはあくまでも通常のアクティブ・ファンドの銘柄選択の中にESG面の評価も組み込んだ形であり、多くの個人投資家が抱くESGに特化しているというESG関連ファンドのイメージとは大きな乖離があるかもしれない。そのため2022年は、ESG関連ファンドの販売動向と合わせて、運用会社や販売会社等がESG投資やESG関連ファンドに対する個人投資家の理解をどう深めるかについても注目したい。

好調がゆえに売却される外国REIT

12月に高パフォーマンスであったファンドをみると、これまで低迷していたトルコ・リラやメキシコ・ペソが反発・上昇したため、それらの通貨選択型のファンド(赤太字)が好調であった【図表5】。

また、2021年を通してみると一部のハイテク系のテーマ型の外国株式ファンド(赤太字)や資源高を受けてエネルギー関連ファンド(青太字)が好調であった【図表6】。それに加えて外国REITファンド(緑太字)も総じて好調であった。外国REITは値上がりして利益確定の売却が出やすくなっていることもあり、2021年を通じて、正確にはそれ以前の2020年10月以降、資金流出が続いている。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山 裕亮 (まえやま ゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・テーマ型のESG関連ファンドが人気~2021年4月の投信動向~

・資産形成に向かない株式のレバレッジ型~2021年11月の投信動向~

・つみたてNISAの上限引き上げは必要か~現行の年間40万円で十分? それとも足りない?~

・上値が重〜い日本株式

・これから注意が必要な米国株式