この記事は2022年9月16日に「ニッセイ基礎研究所」で公開された「今後も底堅い日本株式~ただし、中長期では楽観視できない~」を一部編集し、転載したものです。

要旨

日本株式は、米国株式の動向などに左右されながらも底堅く推移している。

株価自体が割安な水準にある上に日本企業の業績も堅調であることが株価を下支えしているものと考えられる。

今後も当面は米国株式の動向に左右されながらも底堅い展開が期待でき、堅調な業績が続けば下値が徐々に切りあがっていくと思われる。

ただし、中長期的には円高に反転、もしくは米景気後退に伴い企業業績が変調をきたす可能性がある点には注意が必要である。

意外と底堅い日本株式

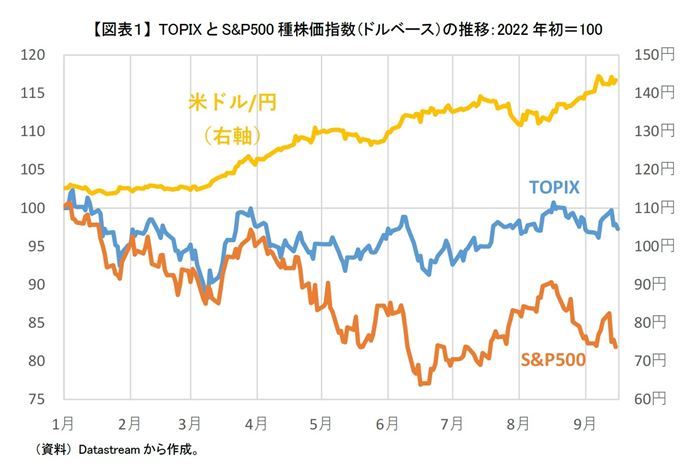

2022年に入って米国株式は代表的指数であるS&P500種株価指数(橙線:ドルベース)が6月中旬に年初来で一時20%以上下落し、9月になって再び年初来からの下落が20%に迫るなど軟調に推移している【図表1】。それに対して日本株式は、4月上旬までは米国株式と似たような推移をしていたものの、4月中旬以降は比較的、底堅く推移しており、最近はTOPIX(青線)が概ね年初の水準で推移している。2022年は今のところ日本株式が米国株式に対して優位な値動きが続いている。

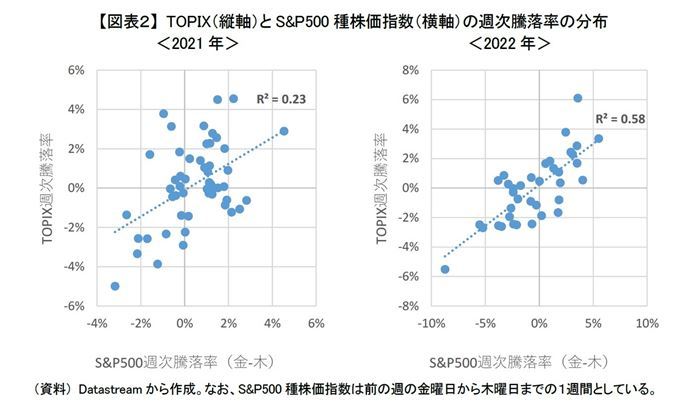

ただ日本株式の短期間での値動き自体は、やはり米国株式の動向に左右される展開が続いている。縦軸にTOPIX、横軸にS&P500種株価指数の週次騰落率を取ると、2022年(右)は2021(左)と比べてよりばらつきが小さく、傾向線上に載ってきていることからもそのことが分かる【図表2】。

2つの要因が株価を下支え

このように日本株式が米国株式などに左右されながらも底堅かった要因として、2つのことがある。まず、そもそも2022年年初の段階で日本株式が割安な水準であったためである。

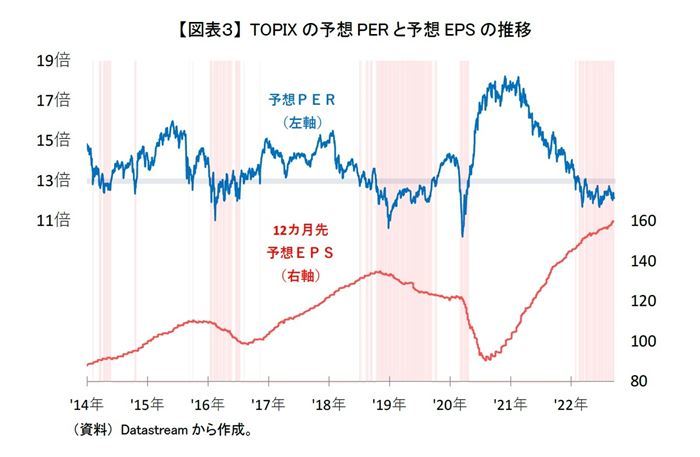

TOPIXの予想PER(青線)をみると、2021年初に17倍台であったが、そこをピークに低下し続けて、2022年初には13倍を下回り、2022年は13倍以下で推移している【図表3】。過去の予想PERが13倍を下回った局面(薄い赤のハイライト部分)をみると、長期に亘り13倍を下回った局面では予想EPS(赤線)が低下していた。つまり、日本株式の株価自体は2022年に入ってから今後の企業業績の低迷が織り込まれているような割安な水準で推移しているといえる。

そして要因の2つ目として、このように株価が割安であるにもかかわらず日本企業の企業業績自体が全体でみると今のところ堅調であることがあげられる。3月中旬から急速に円安が進む中、以前と比べると円安の恩恵は少なくなっているかもしれないが、それでも外需系企業を中心に企業業績に追い風になっていると思われる。TOPIXが12カ月先予想EPS(赤線)をみても、2021年に比べると上昇ペースは鈍化してきているが、それでも足元まで上昇基調が続いている。

短期も中長期も米国次第?

今後も日本株式は米国株式の下落といった短期的な投資家心理の悪化を押しのけるほど強くはなく、米国株式の動向にその都度、左右される展開が続くと思われる。ただ、8月中旬以降の米長期金利上昇と円安の進行を伴った米国株式の下落ならば、日本企業の企業業績が直ちに崩れるリスクは小さい。そのため引き続き業績からみた割安感が下支えし、底堅い展開が続くことが期待できる。当面、これから1、2カ月は予想PERが概ね12倍から13倍の間で推移し、TOPIXが1,850ポイントから2,050ポイント、日経平均株価だと2万6,500円から2万9,000円程度のレンジになると見込む。そのため3月つけた年初来安値まで下落する可能性や6月つけた安値を下回る可能性は低い。

今後、半年くらいの期間で企業業績が堅調であるならば、日本株式の水準、特に下値が緩やかに切りあがっていく展開が期待できる。具体的には2023年度の企業業績が現時点での来期予想くらいを見込めるのであれば、半年後にはTOPIXは1,950ポイントから2,100ポイント、日経平均株価なら2万8,000円から3万円くらいのレンジとなると予想する。

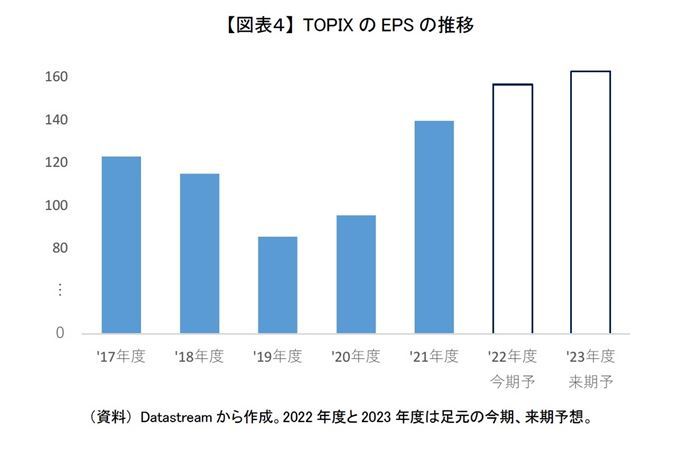

ただし、日本企業の業績は現時点で堅調であるが必ずしも盤石とはいえず、それがいつまで続くか分からない状況ではある。今後、これまで追い風だった円安が一服し円高に反転する可能性や、2023年中には米国が本格的な景気後退に陥る可能性がある。その場合、TOPIXのEPSは、2022年度がピークで2023年度は横ばい、もしくは減少(減益)に転じる可能性がある。そのため、米国の情勢次第では8月につけた高値、TOPIXが2,000ポイント、日経平均株価だと2万9,000円を超えない、もしくは超えても一時的で定着できない展開となってしまうリスクも想定する必要がある。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやま ゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・資源高などへの耐久力が問われる日本株式

・割安感、高まる日本株式

・米株高の賞味期限は?

・外株アクティブはこれからどうなる? ~2022年8月の投信動向~

・悪くない金融庁のNISA拡充要望~バランスが良い一本化だが懸念も~