本記事は、菊地正俊の著書『日本株を動かす 外国人投資家の思考法と投資戦略』(日本実業出版社)の中から一部を抜粋・編集しています

◉外国人投資家の日本株買いのピークは2015年だった

そうした外国人投資家の日本株への関心は2015年をピークに大きく低下し、コロナを経て、外国人投資家向けのマーケティング手法も大きく変わりました。

あまりに米国株と日本株の時価総額に格差がついてしまったので、米国投資家からはお呼びがほとんどかからなくなりました。欧州大陸でも日本株に直接投資する投資家が急減したので、欧州のマーケティングは1週間のアポイントが埋まらなくなり、コロナ前の頃には欧州+米国で5営業日のマーケティングで済むようになりました。

コロナ前にビジネスクラスで欧米に行って、1週間宿泊するとホテル代込みで100万円近くかかりましたが(いまは燃料費高騰と円安で150万円程度)、コロナ下で投資家とのミーティングはズームで行なえばよいとの風潮が強まりました。旧知の投資家であれば問題ないものの、初めて話す投資家とズームでミーティングすると、ぎこちない感じになり、すぐに懇意になることはできません。外国人投資家であってもビールを片手に日本株の話をすると仲良くなれたものですが、いまはむずかしくなりました。コロナがいったん落ち着いた本記事執筆時点のいまも、アナリストやストラテジストの物理的な外国人投資家訪問はもう必要でなくなり、もしニーズがあれば、ズームで対応すべしとの雰囲気が強まっています。この調子だと、コロナが完全に収束した後も、アナリストの外国人投資家訪問はコロナ前のようには戻らないと予想されています。

◉外国人投資家の日本株売買の歴史的傾向

1979年にエズラ・ヴォーゲル・ハーバード大学教授による『ジャパン・アズ・ナンバーワン』が出版され、1980年代は世界のなかで日本が輝いていた時代でした。

私は若い人と経済や株の話をするときに、「日本のピークはいつだったか知ってますか?」と尋ねます。答えは1989年末で、日経平均は3万8,916円でした。大恐慌時のニューヨーク・ダウでもその25年後には恐慌前高値を更新しましたが、日経平均は史上最高値から32年経っても高値を抜けないので、世界最長のベアマーケットになっています。

なお、統計的にみて、外国人投資家が1980年代後半に日本株を売り越し傾向だったのは、日本経済が資産バブルで、予想PERが100倍近くまで上昇するなど、日本株が割高だったからでした。反対に、1990年代に外国人投資家が日本株の買い越しに転じたのは、バブル崩壊以降の日本株の急落で、持続的に上昇していた米国株に対して割安感・出遅れ感が出たうえ、日本政府の景気対策や不良債権対策で、日本経済の回復期待が出たためでした。

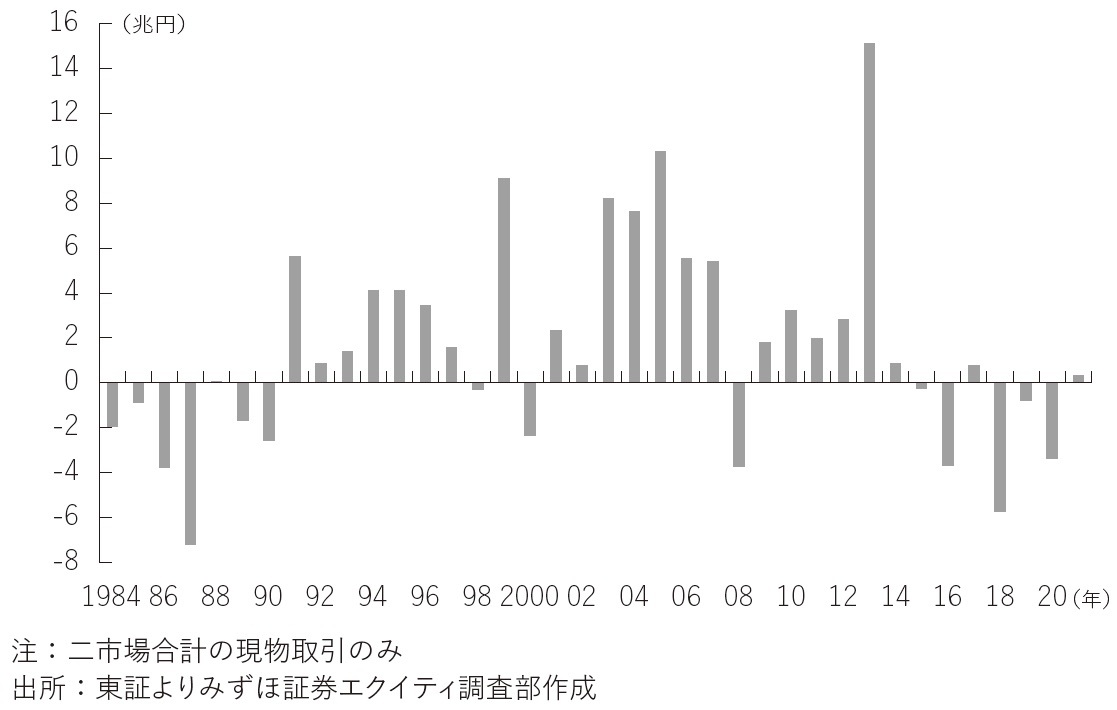

アジア通貨危機の余波と、旧長銀や旧日債銀の破綻によって金融危機が深刻化した1998年と、世界的なITバブルが崩壊した2000年には外国人投資家が売り越し、2001~2006年は小泉構造改革期待を背景に、外国人投資家が買い越し、とくに郵政解散があった2005年の買越額は10兆円超の巨額になりました。リーマンショックがあった2008年に外国人投資家は売り越しましたが、2012年12月の第2次安倍政権の誕生によって、外国人投資家の買い意欲が高まり、日銀の異次元金融緩和策が始まった2013年の買越額は過去最高の15兆円に達しました。

図表1-4 ◉ 外国人投資家の日本株の年間買越額の推移

◉外国人投資家の日本株保有のピークは2014年度末

外国人投資家の日本株保有比率は年に一度、東証の「株式分布状況調査」で発表されます。保有比率データは金額ベースと株数ベースがあります。金額ベースの外国人保有比率は1990年度末の4.7%から1995年度末に10.5%、2003年度末に21.8%と高まり、ピークの2014年度末に31.7%になった後、2021年度末に30.4%へ低下しました。

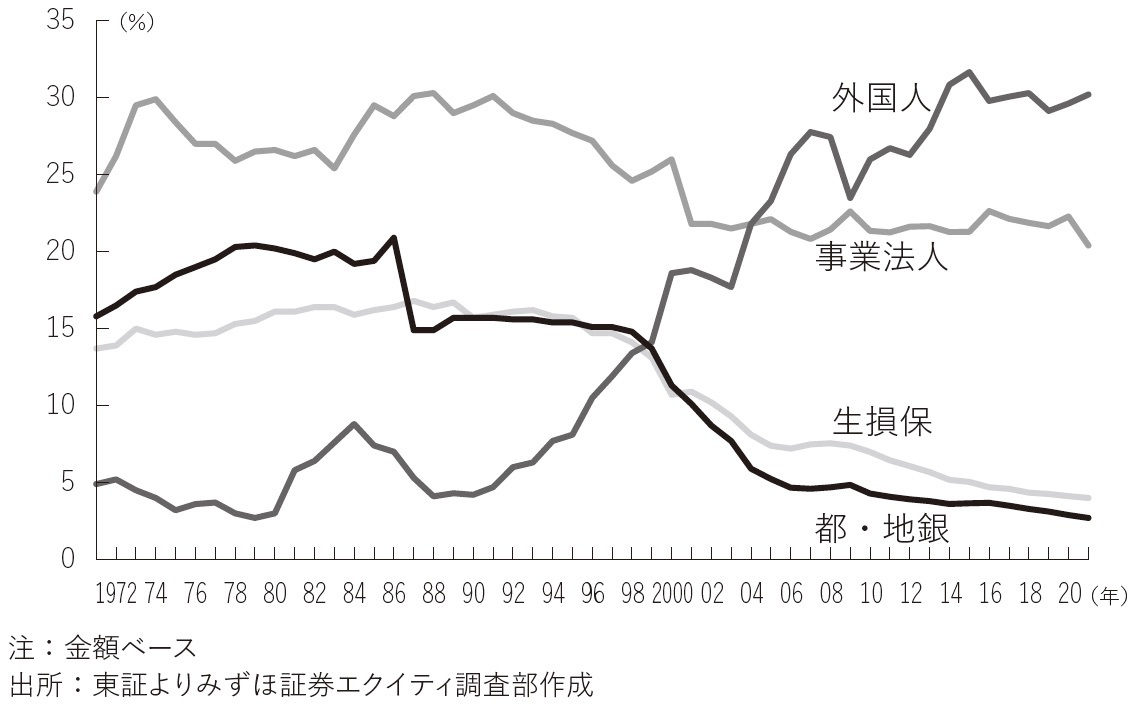

ちなみに、同資料によると、日本株の保有比率を最も低下させたのは都銀・地銀で、1985年度末20.9%→2021年度末2.5%と10分の1近くになっています。生損保の保有比率も1986年度12.8%→2021年度3.0%と低下しました。株式持合の解消や国際的な資本規制などが、金融機関の株式保有比率の低下につながりました。

事業法人は金融機関ほど持合解消を進めなかったため、保有比率は2005年末21.3%→2021年度末20.0%と安定的に推移し、個人・その他の保有比率は2005年度末19.9%→2021年度末16.6%と若干低下した一方、投信の保有比率は4.3%→9.9%と倍増しました。

ただ米国のように、個人投資家が直接的な株式保有から投信を通じた間接的な保有に変えたというわけではなく、日銀のETF購入によって投信の保有比率が高まっただけでした。年金の日本株離れが進んだ結果、年金の保有比率は2005年度末3.5%→2021年度末1.0%と減りました。

株数ベースの外国人投資家の保有比率も2014年度末の28%をピークに、2021年度末に25.1%まで低下しました。金額ベースのほうが株数ベースより、外国人保有比率が高いのは、外国人投資家は大型株を保有する傾向が強いためです。

図表 1-5◉ 主な投資家別の日本株保有比率の推移

◉外国人投資家の保有データはどこで得るのか?

最も簡単な方法は『会社四季報』の外国人保有比率を見ることでしょう。『会社四季報』は、外国人持株比率を「外国」として、(外国国籍の個人+外国の法律により設立された法人の所有する株式数合計)÷発行済株式数で計算して記載しています。

正式なデータを得るためには、有価証券報告書の所有者別状況を見る必要があります。たとえば、トヨタ自動車の普通株式では2022年3月末時点で、1,297社の外国法人、1,124人の外国個人の株主がいて、保有比率はそれぞれ19.3%、0.01%だったことがわかります。

国内法人・外国法人にかかわらず、5%以上を保有した場合には大量保有報告書を提出する必要があり、それを金融庁のEDINETで日々見ることができます。外国人投資家は5%を超えた後も、保有比率を引き上げる傾向があるため、個人投資家であれば、それに追随する「コバンザメ投資」が有効かもしれません。大量保有報告書を見る際には、保有比率の方向性と、「重要提案行為」か「純投資」かの保有目的を確認することが重要です。

米国の運用資産1億ドル以上の投資家は、SEC(証券取引委員会)に四半期ごとに保有銘柄を報告する必要があるので、英語ですが『13Fファイリング』を見ると、保有銘柄がわかります。各四半期終了後から45日以内に、『13Fファイリング』に保有する証券の種類及び金額、投資裁量権や議決権の内容を記載しなければなりません。たとえば、〝BERKSHIRE HATHAWAY INC Top 13F Holdings (whalewisdom.com)〟というサイトでは、バークシャー・ハサウェイが、2021年末までの四半期にシェブロンなどオールドエネルギー株を増やし、VISAなどの保有比率を減らしたことや、アップルの保有額が大きいことがわかります。

このほか、日本でも投信販売を行なっているフィデリティやJPモルガン・アセットマネジメントなどの外国主要運用会社の日本語サイトでは、主要投信ごとの日本株の上位保有銘柄がわかるほか、英語ができれば、欧米運用会社のWebを検索することで、米国ではミューチュアル・ファンド、英国ではインベストメント・トラスト(ともに日本でいう投信)の保有銘柄が判明します。

著書に『カーボンゼロの衝撃』『アクティビストの衝撃』(以上、中央経済社)、『米国株投資の儲け方と発想法』『相場を大きく動かす「株価指数」の読み方・儲け方』『日本株を動かす 外国人投資家の儲け方と発想法』(以上、日本実業出版社)、『良い株主 悪い株主』『外国人投資家が日本株を買う条件』『株式投資 低成長時代のニューノーマル』(以上、日本経済新聞出版社)、『なぜ、いま日本株長期投資なのか』(きんざい)、『日本企業を強くするM&A戦略』『外国人投資家の視点』(以上、PHP研究所)、『お金の流れはここまで変わった!』『外国人投資家』(以上、洋泉社)、『外国人投資家が買う会社・売る会社』『TOB・会社分割によるM&A戦略』『企業価値評価革命』(以上、東洋経済新報社)、訳書に『資本主義のコスト』(洋泉社)、『資本コストを活かす経営』(東洋経済新報社)がある。

※画像をクリックするとAmazonに飛びます