2016年に入って、世界の金融市場は激しい相場変動に見舞われている。特に米ドル円の激しい動きは、日本の投資家にとって1番心理的な重荷となったのではなかろうか。

海外資産の目減りだけでなく、国内株式も「円高=売り」という条件反射が定着している。となれば逃げ場は国内債券や預金だが、円高のきっかけがゼロ金利とあっては、まさに踏んだり蹴ったりで「どうすれば良いかわからない」ということになる。

しかも、なぜ円高になったのか、歯切れの良い説明が意外に見当たらない。当然、「いつ円安に戻るのか?」、「このまま円高が続くのか?」といった見通しについては、さらにわかりにくくなっている。そこで、投資初心者がどのように「米ドル円相場を考えれば良いのか」について簡単な考え方をご紹介しよう。

ひとつの原動力が米ドル円を動かす

まず過去の米ドル円相場をおさらいしてみよう。過去四半世紀(25年間)の米ドル円相場の平均値は109.2円、その上下30%は142.0円と76.5円で、米ドル円相場はこのレンジで動いてきた。ちなみにこのレンジから外れたのは25年間で2カ月しかない。

25年前1991年3月末、日本のバブル崩壊の最中に急速な円高が進んでいる。日本経済が崩壊し、日銀が利下げで対抗する中での円高は一種異様だ。

しかし、経常収支を見ると「そうだったのか」となる。1ドル136円から99円まで円高が進行した90年~94年、日本の経常黒字は3倍に拡大しているのである。以降、経常黒字が拡大すれば円高、縮小すれば円安という動きが主流になっている。2006年あたりまで、日米の経済動向や日米金利差にかかわらず、経常収支と米ドル円相場はかなり密接に連動している。為替市場は経常黒字を背景にした膨大なドル売り円買い需要にフォーカスしていたということになる。

ところがこの動きは、リーマン・ショック前に世界株価が天井を付けた2007年を境に変わってしまう。新たに経常収支に取って代わった主役は資本移動だ。

リスクオンの円安、リスクオフの円高

資本移動と聞いてもピンとこない方もいるだろう。「リスクオンの円安、リスクオフの円高」と言ったほうがわかりやすいかもしれない。

これは、米国株式などの主要なリスク資産が下落すると、逃避資金が安定通貨と見なされている円に向かうという動きだ。リスク資産の下落は世界的に連動するから、欧米主要国や新興国の通貨から資金が流出する。世界の動きと連動性が低く、経常黒字の支えや政治の安定性が高い円は取りあえず避難するには良い通貨だ。こうして主要通貨売りの円買いで円高が進行する。

逆に主要リスク資産が上昇に転じると、資金が待避所である円から流出し、世界の主要通貨に流入、円安が進行する。この動きは2007年10月の高値からの世界株式下落で顕著となった。以降2008年10月のリーマン・ショック、2010年~2011年の欧州債務危機で、世界株安と円高は、双子の兄弟のようにいつもそろって出現した。

全ては世界株式次第

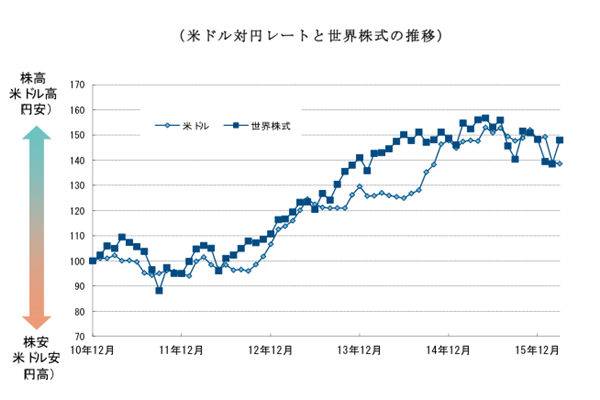

では株式の上昇相場でも同じことが言えるのか?そこで、2010年末以降の世界株式と米ドル円を比較すると、両者は同じ動きとなっている。単に動く方向が同じであるだけではなく、動く幅もほぼ同じなのだ。

2011年は、5.0%の世界株安で5.1%の円高となった。2012年~2014年は3年継続して円安、世界株高が進行し、3年で56.6%の世界株高、55.8%の円安となっている。2015年はほぼ横ばいで、0.3%の世界株安、0.3%の円安だ。そして2010年末~2015年末通期では、なんと48.3%の世界株高で48.3%の円安である。

リーマン・ショック以降の下げ相場で、リスクオフの円高に気付いたプロの投資家は多かったと思われる。そこで逆のリスクオンの円安も同じ道理で成りたつと考えれば、世界株高を背景とした2011年末の77円から2015年末の120円という円安の方向性は予想できたはずだ。実際、フィデリティ投信は2012年にはこの関係をグラフに示して、最終投資家に円安の可能性を訴えてきた。

相場を動かす原動力に注目

経常収支、長短金利差、インフレ格差、景況の違いなど為替を取り巻く外部要因は多い。どれを重視するかは局面次第だが、短期的な変動を除いた、相場の基本的な動きを見ていれば、「今の相場を説明できる主要因は何か」が見えてくる。つまり相場を動かす原動力が見極められるのだ。逆に、様々な要因の短期的なデータを複合的にいじくり回すと、大筋を見逃してしまう。

本稿の最初の質問に戻ろう。2016年初からなぜ円高が進行したのか?答えは世界株安である。実際2016年1~2月は6.6%の世界株安、6.2%の円高となっている。今回の世界株安は、原油安、中国減速懸念、米国景気腰折れ懸念などが背景だから、これらの懸念材料が徐々に払拭されれば、必然的にリスクオンの投資家心理が高まり、円売りドル買いが進行する、つまり再び円安になると考えられる。

重要なポイントは中期的な相場観である。世界景気の底割れはないから中期的な株安はない、だから円高が続くことはないと見通せれば、3月に起こったような短期的な円高を冷静に受け止めて、これは投資機会であると判断できる。

プロのロジックは意外にカンタンだ。ただし、自分のロジックをありとあらゆる情報とデータで検証している。だから確信を持って投資判断ができるということになる。では次回は米国の利上げの先行きをカンタンに見通すプロの視点をご紹介しよう。

(注)RIMESよりフィデリティ投信作成。2010年12月末~2016年3月末。世界株式はMSCIワールド・インデックス。米ドルベース。期間初を100として指数化。

青木 康(あおき やすし)

フィデリティ投信株式会社 商品マーケティング部 アソシエイト・ディレクター

国内生命保険会社および関連運用会社で、国内外株式アナリスト、ポートフォリオ・マネージャー、ロンドン駐在運用担当者などを経験。2004年にフィデリティ投信に入社。日本株式、外国株式で約20年の運用経験を活かし商品戦略に携わる。2010年よりハイ・イールド債券、外国株式及び債券ファンドの商品戦略・マーケティングを担当。公益社団法人日本証券アナリスト協会検定会員。

【編集部のオススメ記事】

・

相場をカンタンに読めるプロの視点②「3年後」の米国金利水準はすでにわかっている

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)