シンカー:将来の高齢化を過度に懸念し、足元の緊縮財政を過度に進め、経済低迷とデフレから早期に脱することができなければ、10年後の金利水準は低いが、投資不足がもたらす生産性の低迷による供給能力の弱さと、所得の縮小による民間貯蓄の不足で、20年後の金利水準は高騰し、財政ファイナンスはかなり不安定になっているだろう。将来の高齢化による民間貯蓄の不足が心配だと、ミクロ・会計の論理で、マクロ動学的な論理を無視して、緊縮財政を過度に推し進め、足元の経済低迷とデフレを放置することは危険である。10年後の金利が低ければ低いほど、20年後の金利はより高騰するということを念頭に財政政策は遂行されるべきだろう。投資の不足を意味する企業貯蓄率がプラスである異常な状態であれば基礎的財政収支が赤字なのは当然であり、2020年度までに強引に黒字を目指す経済的意味はほとんどないばかりか、将来に禍根を残すリスクとなろう。内閣府の「中長期の経済財政に関する試算」では、団塊世代が後期高齢者となり医療費を含む社会保障費が膨張するとされる2025年度においても、民間貯蓄が過多であることが示されており、2025年度まで基礎的財政収支黒字化のターゲットを延期してもマクロ経済的に問題はない。投資の拡大が生産性の向上につながり始めたことを確認するまで、リフレ政策は維持されるべきで、完全雇用に到達したからこれから緊縮財政が必要だという議論は拙速で危険な発想である。

長期的な日本の長期金利(国債10年金利)の動きを考えてみた。

政府・日銀の2%の物価安定の目標はかなり高いハードルであり、その達成は2020年のオリンピック後になると考えられる。

それまでは政府・日銀のリフレ政策は維持されるため、長期金利は名目GDP成長率を大幅に下回る展開となる。

名目GDP成長率(景気・マーケットが膨張する力)が長期金利(抑制する力)を上回るプラスのスプレッドがリフレの力となり、物価を目標に向けて押し上げることになる。

2020年代初頭に物価目標を達成した後は、金利正常化の局面に入る。

団塊世代が後期高齢者となる10年後あたりまでは、団塊ジュニアの貯蓄積み上げ期でもあり、民間貯蓄はまだ潤沢であろう。

長期金利は緩やかに名目GDP成長率まで上昇していくことになろう。

10年後あたりでは、潜在成長率は現在の+1.0%程度から+1.5%程度まで上昇し、2%の物価上昇率と合わせて、名目GDP成長率は+3.5%程度となり、そこが長期金利の上昇目安となろう。

リスク・シナリオとして、まだ余裕のある10年後までの状況を過度に悲観し、拙速な緊縮財政などで経済低迷とデフレを放置し、この間に必要となる投資が行われず、潜在成長率が上昇しないことが考えられる。

その場合、潜在成長率は現在の+1.0%程度から変化せず、需要も弱いため、物価上昇率は再び+1.0%程度まで低下している可能性が高い。

名目GDP成長率は+2.0%程度となるため、そこがリスク・シナリオの長期金利の上昇の目安となろう。

更にそこから10年後には団塊ジュニアも現役世代を退き、民間貯蓄の減少が顕著になるとみられる。

早期に経済低迷とデフレから脱し、これからの20年間の投資が生産性をしっかり向上させていれば、長期金利は名目GDP成長率と同程度で推移し、経済・マーケットは安定的に展開することが可能だろう。

生産性の向上は、現役世代の所得の拡大も意味し、民間貯蓄の減少を避けることができる可能性もある。

一方、リスク・シナリオのように、足元の経済低迷とデフレが放置され、生産性が向上する機会を逸してしまえば、供給能力の弱さが物価を高騰させ、所得の減少により民間貯蓄の不足が金利を名目GDP成長率を大幅に上回る水準まで高騰させるとみられる。

名目GDP成長率(景気・マーケットが膨張する力)が長期金利(抑制する力)を大幅に下回るマイナスのスプレッドが、経済・マーケットを縮小均衡の不安定な展開に陥らせる恐れがある。

将来の高齢化を過度に懸念し、足元の緊縮財政を過度に進め、経済低迷とデフレから早期に脱することができなければ、10年後の金利水準は低いが、投資不足がもたらす生産性の低迷による供給能力の弱さと、所得の縮小による民間貯蓄の不足で、20年後の金利水準は高騰し、財政ファイナンスはかなり不安定になっているだろう。

一方、経済低迷とデフレから早期に脱することができれば、まだ余裕のあるうちに生産性を向上させる投資が拡大し、10年後の金利水準はリスク・シナリオと比較し高くなるが、生産性の向上と所得の拡大により、20年後の長期金利の水準と財政ファイナンスの安定を維持できるだろう。

将来の高齢化による民間貯蓄の不足が心配だと、ミクロ・会計の論理で、マクロ動学的な論理を無視して、緊縮財政を過度に推し進め、足元の経済低迷とデフレを放置することは危険である。

10年後の金利が低ければ低いほど、20年後の金利はより高騰するということを念頭に財政政策は遂行されるべきだろう。

そう考えれば、投資の不足を意味する企業貯蓄率がプラスである異常な状態であれば基礎的財政収支が赤字なのは当然であり、2020年度までに強引に黒字を目指す経済的意味はほとんどないばかりか、将来に禍根を残すリスクとなろう。

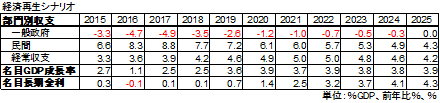

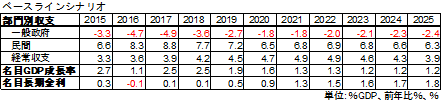

内閣府の「中長期の経済財政に関する試算」では、団塊世代が後期高齢者となり医療費を含む社会保障費が膨張するとされる2025年度においても、民間貯蓄が過多であることが示されており、2025年度まで基礎的財政収支黒字化のターゲットを延期してもマクロ経済的に問題はない。

投資の拡大が生産性の向上につながり始めたことを確認するまで、リフレ政策は維持されるべきで、完全雇用に到達したからこれから緊縮財政が必要だという議論は拙速で危険な発想である。

<内閣府試算 部門別収支予測 (経済再生シナリオ)>

<内閣府試算 部門別収支予測 (ベースラインシナリオ)>

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)