J-REITの値動きを確認

しんた:この間、国策の「量的緩和」で、不動産(REIT)の価格が上昇したって話をしたよね。

ひな:金利が下がって、利息も減ると、J-REIT(ジェイリート:上場不動産投資信託)投資家の分配金が増えるって鼻高々に話していたね。

しんた:……。でもね、気をつけないといけないポイントもあるんだって。お父さんが不動産だって、「ずっと上がることはない」って言ってたよ。

ひな:そうだよね。

しんた:不動産はね、上げ下げの波が大きいんだって。J-REIT指数の過去のグラフ、持ってきたんだ。ちょっと見てみて。

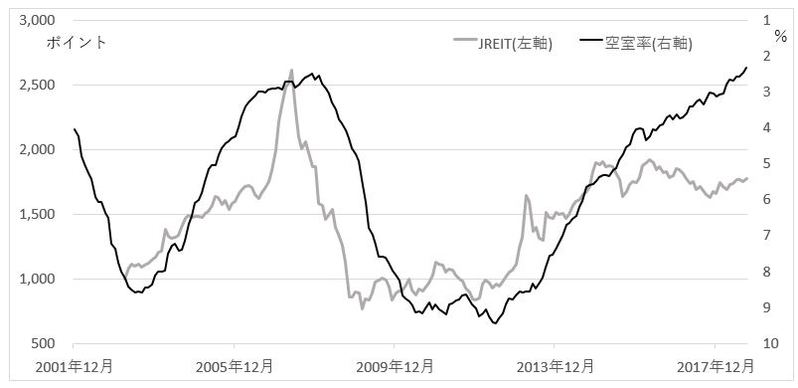

J-REIT指数(月次データ)の推移 2003年3月末~2018年9月末

しんた:J-REITの銘柄自体は2001年からあるんだけど、J-REIT指数は、2003年3月末を1,000ポイント(基準値)としてスタートしているんだって。

ひな:やっぱり、上がったり、下がったりしているね。

J-REITは空室率を確認

しんた:「空室率」も大事らしい。

ひな:くうしつりつ?

しんた:空いている部屋の割合のこと。入居率100%なら空室率は0%。これがね、J‐REITと相関があるみたいなんだ。下のグラフを見てみて。

J-REIT指数と東京オフィス空室率(月次データ)の推移 2001年12月末~2018年9月末

しんた:さっきのJ-REIT指数のグラフに、東京オフィスの空室率ってやつを合わせると、これになるらしい。

ひな:入居率が上がる(空室率が下がる)とJ-REIT指数も上がる、入居率が下がると指数も下がる……。って、そんなに単純?

しんた:J-REITは、特に東京圏オフィスの比率が高いんだって。それで、上のグラフみたいに、ある程度関係性があるみたい。グラフからも不動産やJ-REIT指数は、いったん上がり始めると、緩やかに上がっていって、いったん下がり始めると緩やかに下がっていくことが分かるよね。

ひな:最近、入居率が上がってきているんだから、まだこれから上がりそうだよね。

しんた:どうかなあ。上がっているってことは、下落もある。注意ポイントは2点。

1.グラフを見ると、下落に転じると、しばらく下落し続ける傾向がある。つまり「転換点」の見極めがポイント。※前回、2006年に空室率が下がった(入居率が上がった)時、空室率3%を下回ったら下げ幅が縮小し、まもなく「転換点」を迎えた。今回は、既に2.20%(2018年10月)になっている。空室率って、ゼロになることはないから、2%くらいが限界とすると、すでに「転換点」の直前まで来ている。

2.アベノミクスで大勢の投資家が買った後、日銀がJ-REITを購入したが、指数は1,600ポイントから1,800ポイントの期間が長い。今後も上昇しても、利益確定の売りに押される可能性がある。

ひな:ちょっと不安も出てきたんだね。

米国金利上昇でREITはどうなる?

しんた:ひなちゃん。経済にとって、投資にとって、REITにとって大事な指標があります。それは、なんだと思う?

ひな:え!? 人口とか、国の規模とか……。

しんた:それも正解。今回は「金利」について話すね。いま「米国金利の上昇」が話題になっているんだ。

ひな:金利の話しは前回出たね[13話]。アメリカの金利は上がっているの?

しんた:うん。金利が上がるってことは……?

ひな:「支払利息が増えるから、分配金が下がって、リートは下がるかもしれない」! ……でも、日本は低金利だよ。アメリカの不動産の影響ってあるの?

しんた:日本のJ-REIT指数があるように、世界のREIT指数って、あるんだって。中に入っているのは、アメリカが6~7割、日本が約1割、その他ヨーロッパとかオーストラリアなんだって。だから、アメリカの不動産が下がると、世界のREIT指数に投資している人がそれを売る。そうすると、日本のREITも売られる可能性があるってこと。 ひな:なるほど~引っ張られちゃうのね。

銀行の事件でREITはどうなる?

しんた:最近銀行の動きも気になるんだよね。

ひな:銀行?なんで?

しんた:ひなちゃんが言ったとおり、不動産に支払利息はつきもの。ってことは、誰かが融資しているって、ことだよね?

ひな:あ、銀行だ。

しんた:そう。お父さんの話だと、つい半年くらい前まで、銀行は積極的に不動産融資をしていたみたい。でも、今年に入ってからは、逆風が吹いている。

ひな:逆風?

しんた:うん。今年、いくつかの銀行の不動産関連の不正融資事件があったんだ。それで、金融庁が銀行に対する検査を厳しくしているんだって。その影響で、これまでよりも、銀行の不動産融資に対する基準が厳しくなる。

不正のあった投資用不動産はもちろんだけど、住宅も影響があるよね。オフィスとか、商業用施設だって、「不動産」ってひとまとめだから、多かれ少なかれ、基準は厳しくなるかもね。

ひな:わ、そわそわしてきた。

リーマンショックの引き金は不動産

しんた:じゃあね、クイズじゃないんだけど、リーマンショック! ひなちゃん、リーマンショックって、なんで起きたんだっけ?

ひな:だって、リーマンが倒産したからリーマンショックでしょ?

しんた:じゃあ、なんでリーマンは倒産したのか・・・。

ひな:はて?

しんた:引き金になったのは、アメリカのサブプライムローン。これって、「個人向け住宅ローン」ってことなんだ!

ひな:!! つまり、「不動産」!

しんた:2007年6月ごろから、サブプライムローンが問題視されたみたい。アメリカの銀行が審査基準を甘くして、住宅ローンを出しまくったのが原因。だから、そのころから銀行の審査基準が厳しくなった。

ひな:……。なんか、今の日本とすこし重なるね。ん?ちょっと待って!2007年6月……?

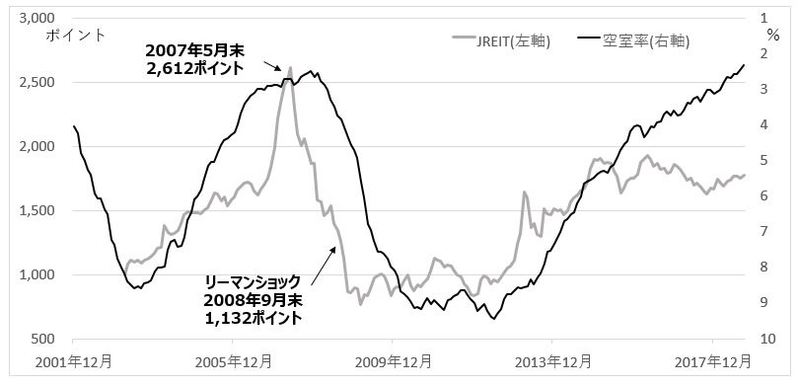

さっきのグラフもう一回見せて!!

ひな:2007年6月ごろがJ-REITの最高値で、リーマンショックのころは、だいぶ下がっちゃっているじゃん!

しんた:そう。だから、これが引き金。

ひな:つまり、「アメリカの金利が上がってきたから、リーマンショックと同じ動きになるってこと!?」

しんた:それは極端だよ。「空室率が下がって、不動産市況が活況なので、J-REIT指数はまだまだ上昇余地があります!」って記事もいくつか見たし。

ひな:相場は上がったり、下がったりするから、今までどおり積立をすればいいってことだよね。

しんた:あと、「だいぶ下がったな」って時に、積立している分にプラスオンすればいいと思う。J-REITって、グラフを見る限りでは、1,000ポイントと2,000ポイントの期間が長いから、1,000ポイント割れたら、ちょっとプラスオンするとか。

ひな:下落のときの積立プラスオン計画だね!

しんた:今は上昇し続けているから下落になる「転換点」も近いんじゃないかとも考えていて。だからこそ、積立投資(長期投資)がいいと思う。

ひな:新しい国策は打ち出していないの?

しんた:それが10月中旬に、『政府が消費税上げに際して住宅エコポイントの復活を検討している』ってニュースが発表されたよ。

ひな:おお! でもそれって、リーマンショック後の「国策」と一緒じゃない。

しんた:そう。なんか、「もう一回」って、ホントにうまくいくのかなぁ、って思うよね。しかも、消費税上げもセットになったら、不動産は、なかなか買えないんじゃないかな。「国策」だから、やらないよりはいいんだろうけど、アベノミクス級のファンド価格の上昇には程遠いかな。

ひな:じゃあ、ファンドの価格上昇はあんまり期待できない、ってことなのか……。しんた君、どっちかって言うと、不動産市場とか、J-REITの価格については、弱気派だねっ!

しんた:といいつつ、アベノミクスを超える、すんごい「国策」が発表されたら、大逆転もあるかもよ。

ひな:不動産の見かたが分かったきた! ありがとう!

- 〔1〕なぜ投資をするの?

- 〔2〕「長期投資」「分散投資」ってなに?

- 〔3〕なにをいつ、どうやって買えばいいの?

- 〔4〕どうやってファンドを選んだらいいの?

- 〔5〕実は重要!投資信託の「手数料」「月次レポート」ってなに?

- 〔6〕投資信託は「手数料」で決めていいの?

- 〔7〕投資信託「ラップ」運用っていいの?悪いの?

- 〔8〕インデックス運用、アクティブ運用ってなに?

- 〔9〕いざ、ポイントで投資デビュー

- 〔10〕ほったらかしは危険!?投資の利益を受け取るためにどうするの?

- 〔11〕投資信託の買い時は何月?ウラワザ分析

- 〔12〕ランキングはキケン!投信を選ぶコツってなに?

- 〔13〕どの投資信託があがるの?国策って、なに?

- 〔14〕新安倍内閣を分析!政策ポイントは?ファンドに関係あるの?

- 〔15〕不動産投資(REIT)ってなに? 何で低金利だと利益が出るの?

覆面ファンドマネージャー

楽天証券 投資運用室

大手銀行で運用業務やファンド選定業務などのマーケット関連業務に約20年携わり、投資業務や運用業務などを行ってきた。現在は、楽天証券の「楽ラップ」などの投資・運用業務に従事している。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点