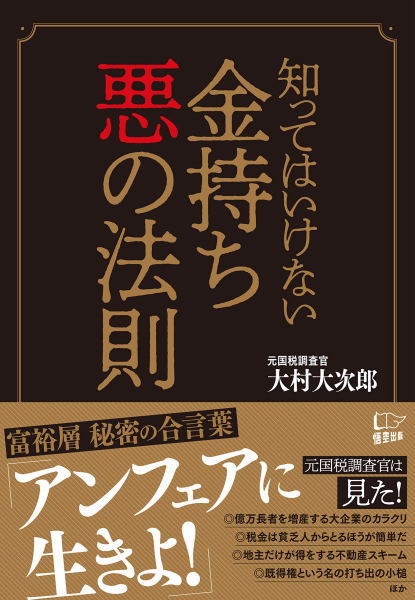

(本記事は、大村大次郎氏の著書『知ってはいけない 金持ち 悪の法則』悟空出版、2018年12月7日刊の中から一部を抜粋・編集しています)

税金は貧乏人に払わせればいい

富裕層が激増している要因のひとつに「税金」がある。

金持ちが金持ちでいられるのは、税金が大きくモノをいっているからなのだ。

あまり知られていないが、このところ富裕層の税金は大幅に下げられている。

バブル崩壊後、消費税や社会保険料など「庶民の税金」は段階的に引き上げられているが、富裕層の負担すべき所得税、法人税、相続税などは、激減されている。

前著『税金を払わずに生きてゆく逃税術』にも詳しく書いたが、金持ちにとって最大の敵は税金である。だから、彼らはありとあらゆる手を使って税金から逃れようとするのだ。

実は貧乏人というのは、税金に無頓着な人が多い。

貧乏人だってお金は大好きで、それなりに執着してはいるのだが、税金に関しては無関心である。

たとえば、フリーターはあまりお金を持っていないことが多いのだが、そのほとんどが税金にはまったくお構いなしだ。

フリーターなどが同じ職場で一定期間以上働いている場合、給料から税金が源泉徴収されているものの、年間の収入が少ないときは、その源泉徴収された税金は申告によって戻ってくる。

彼らの場合、確定申告をすればたいていは税金が還付されるのに、還付申告に来るフリーターは非常に少ない。

還付額は、少ない人でも1、2万円、多い人では10万円近くの税金が戻ってくる場合がある。フリーターにとって、その額けっして少なくないはずだ。

しかし、フリーターの多くは、その情報を知らなかったり、面倒くさがったりして、申告しない。

いっぽう、金持ちの世界ではそんなことは絶対にない。その多くは税金に関してとことん研究し、無駄な税金をビタ一文余計に払ったりはしないからである。

なぜ金持ちが税金に渋いかというと、彼らは「税金は費用対効果が低い」ことを知っているからだろう。だから、政治献金などは気前よく行うくせに、納税は1円でも抑えようとする。

つまり、金持ちたちは、自分のお金をどのように費やし、何をすれば得になるのかを非常にシビアに計算しているのだ。

「金持ちから1円の税金を取るのは、貧乏人から1万円取るより難しい」のである。

金満家たちは政治に圧力をかけて、税金を安くさせることも厭いとわない。というより、長年そういう努力をしてきた。

その結果、現在の日本の税制は「金持ち天国」という状態になっているのである。

アンフェアに生きなければ金持ちになれない

金持ちが使っている節税方法とは、まっとうな手段だけではない。

アンフェアな方法を公然と使い、税金を逃れているのである。

税金の話は一般の人にはなかなかわかりにくい。だから金持ちがいかなる手口を使っているのか、あまり表面化することはない。

しかし、彼らが採っている方法というのは、本当に「汚い」のである。

金持ちは、フェアなことをやっていれば、経済社会のなかで勝ち残れないということを知っている。だから、はたから見ればアンフェアなことでも、金持ちは平気でやってのけることが多い。

逆に言えば、「アンフェア精神」を持っていなければ、金持ちにはなれない、ということだ。

この社会には、「金持ちになりたい」という「普通の人」があふれている。

そういう人のほとんどは、フェアな方法で金持ちになることを望んでいる。不当な手段を使ってまで金持ちになろうという人はそう多くはないし、まず普通の人の場合、そのような情報自体を知らず、選択肢に入っていないことが多い。

しかし、金持ちはそうではない。

彼らは、「アンフェアな方法こそ金持ちになる道」だということを知っており、それを何食わぬ顔で実行しているのである。

とりわけ、富裕層の掟である「アンフェア精神」が最もよく表れている分野が「税金」である。

先ほども触れたように、日本で億万長者が急増している大きな理由のひとつが「税金」なのだ。

金持ちの数が増えた理由には二つある。

ひとつは「収入をアップさせた人が増えたこと」、もうひとつが「彼らが増えた収入をそのまま残していること(税金をあまり払っていないこと)」である。

税金を払わずに増収入分を最大限に確保している人々が次々と誕生しているからこそ、ここまで日本に金持ちが増えたのだ。

あまり語られることはないが、昨今の日本の税制は、金持ちの優遇に大きく傾いている。ざっくり言えば、金持ちの税金が大幅に下げられているのだ。

そこで大きくモノをいっているのが、富裕層の「アンフェア精神」なのである。

税務署と企業が手を組む究極の官民癒着

金持ちの行っているアンフェアな方法のわかりやすい例として、「天下りの受け入れ」があげられる。

「天下り」には他にもさまざまなカタチがあり、一般の人が想像する以上に広く行われている。

たとえば、建設関連業者が県庁の土木課などのOBを非常勤職で雇い入れておくのは、ごくごく普通のことである。OBを雇い入れているというだけで、公共事業が得やすくなるからだ。

90年代の公共事業全盛期などには、社員数名の小さな工務店でも、天下り役人を雇い入れている会社がざらにあった。最近は、公共事業がずいぶん減ったので、さすがにそういう企業は少なくなったが、なくなったわけではない。

そして、税金を安くするために、税務署OBを顧問にするということは、現在も非常によく行われている。

日本の税務には、「税理士」という制度が設けられている。税理士とは、企業や市民が税金の申告をする際に、その申告書をつくってくれる人のことだ。

税理士試験に合格してなる人もいるが、最も多いのは国税OBである。国税に20数年以上勤務すれば、自動的に税理士資格がもらえるのだ。

この制度をうまく悪用してきたのが、金持ちたちである。

企業が税理士を使うとき、何を期待するかというと、もちろん税務をみてほしいこともあるが、それよりも税務署との交渉役としての働きである。

その際、どうせ国税OBに依頼するなら、「なるべく高い地位にいた人にお願いしよう」ということになる。資金力のある人が裁判を行うとき、元検事の弁護人、いわゆる「やめ検」に弁護を依頼するのと同じだ。

だから、税務署長や副署長は、企業から顧問として受け入れられることが慣例化しているのである。

以前は、税務署が管内の企業に対して「今度、うちの署長がやめるのだけれど、顧問として雇ってくれないか」と打診までしていた。その「要求」を受けいれる企業は、当然ながら、税務署に手心を加えてもらおうと考えていたはずだ。

また税務署のほうも、税務署長を雇ってくれた企業に、そうそう厳しいことは言えない。はっきり言って税務署OBの税理士を顧問にしていれば、調査の手はかなり甘くなる。

税務署としても、上司や先輩だった人が顧問をしている会社に対して、そう無茶なことはできない。特定のOB税理士の顧問先には「税務調査に行かない」という暗黙の了解もあったりする。

官民の癒着もいいところである。

信じられないかもしれないが、これは事実である。

この大企業への税理士あっせん制度は、数年前に国会で問題にされたため、平成22年に、表向きには廃止された。

しかし、いまでも内々では行われている。

この制度に関しては、国税職員の間でも常々疑問に思われているのだが、最高幹部のやっていることなので、なかなか廃止できない──それが実情なのである。

※画像をクリックするとAmazonに飛びます

- 増税で手紙・はがきが値上げ 古い値段のはがきや切手は使える?

- 住民税と市民税はどう違うのか?やさしい税金の基礎知識

- 公的年金控除とは?年金にも税金がかかるのを知っていますか

- 日本の富裕層が「先進国で最も税金を払ってない」のは本当か

- 「どうせ夫が保険料を払うから…」保険の契約の仕方で税金が変動するのをご存知ですか?

- 税金をクレカで支払うときの7つの注意点 高還元率クレジットカード5選+α

- 株主優待に税金はかかる? 確定申告が必要かどうか確かめよう

- 退職金はいつもらえるのか 相場は?税金はかかる?

- 個人年金保険に税金はかかるの? おトクに受け取るためには

- 生命保険の受取人は誰がいい?税金で損しない受取人変更方法

【関連記事】

・世界の時価総額TOP20をチェック!上位企業の特徴は?

・日本の三大財閥「三菱・三井・住友」グループの全ぼうとは

・FP1級の難易度・合格率は?取得のメリットや収入は上がるのかを紹介

・投資信託の平均利回りとリターンはどれくらい?リスクと計算方法も解説

・日本人の貯金と投資の割合は?ビジネスパーソンの約4割が資産運用を実践