中国経済の概況

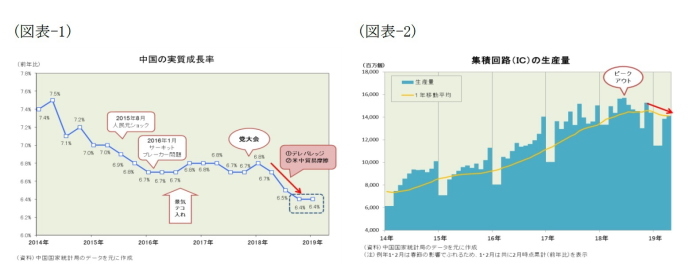

中国経済は昨年来の減速に歯止めが掛かった。19年1-3月期の成長率は実質で前年比6.4%増と前四半期(同6.4%増)と同率に留まり、1年ぶりに横ばいとなった(図表-1)。但し、4月の景気指標を見ると、工業生産(実質付加価値ベース、一定規模以上)が前年比5.4%増と3月の同8.5%増を3.1ポイントも下回るなど、3月に上ぶれした反動で軒並み低下、「債務圧縮(デレバレッジ)」と「米中対立」という景気悪化の根本原因も残っている。

18年に中国経済が減速した原因のひとつに「デレバレッジ」がある。中国政府が「デレバレッジ」に舵を切ったのは、17年の党大会後に開催された中央経済工作会議でのことで、2020年までの中期的な目標とされている。中国の非金融企業が抱える債務残高はGDP比約150%とG20諸国で最大、このまま放置すれば将来に大きな禍根を残すと考えたからだ。債務が拡大した発端はリーマンショック後の4兆元の景気対策にあるが、15年に株価が急落した時の景気対策でも債務が上乗せされた。そして、中国政府がデレバレッジを推進した18年、インフラ投資は急減速し、15年10月に導入された小型車減税が17年末で期限切れとなったことも自動車販売の足かせとなった。しかし、19年に入ると、18年12月の中央経済工作会議で打ち出された景気対策が徐々に効果を発揮し始め、インフラ投資はボトムアウトすることとなった。

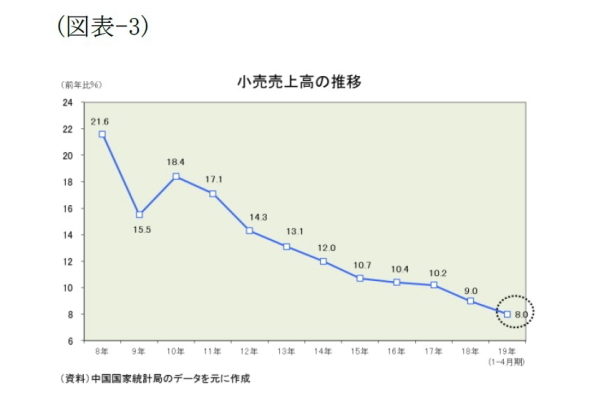

また、米中対立も中国経済に打撃を与えた。中国経済の将来を担う「中国製造2025」関連産業で先行き不透明感が強まり、中国株は大きく下落して16年1月の安値を割り込み、消費者マインドを冷やして自動車販売は前年割れに落ち込んだ。さらに、「産業のコメ」と言われる集積回路(IC)にも悪影響を及ぼし、データセンター建設ラッシュは沈静化、中国における仮想通貨バブル崩壊でマイニング需要の落ち込みや次世代通信規格(5G)への移行期に差し掛かったスマホの買い控えも重なって、ITサイクルはピークアウトした(図表-2)。19年に入り、一旦は米中合意の期待が高まり、企業マインドにも改善の兆しが見え始めたものの、5月になると関税引き上げ合戦が再開され、米商務省が華為技術(ファーウェイ)を「エンティティー・リスト」に加えるなど、中国に対する輸出禁止措置を強化したことから、再び先行き不透明感が強まっている。

一方、19年1-4月期の消費者物価は前年比+2.0%、食品・エネルギーを除くコア部分では同+1.8%となり、抑制目標「3%前後」を下回っている。4月には家畜伝染病「アフリカ豚コレラ」の蔓延で、豚肉価格が前年比+14.4%となるなど懸念材料もあるが、食品以外は概ね安定している。

消費の動向

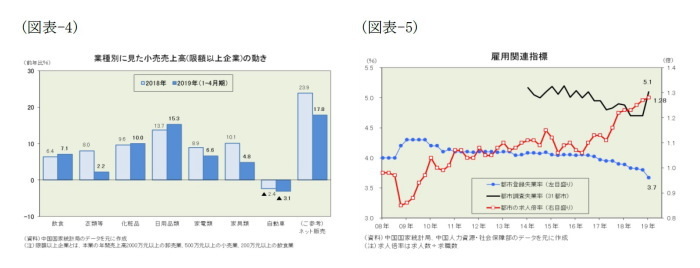

個人消費の代表的な指標である小売売上高の動きを見ると、19年1-4月期は前年比8.0%増と18年通期の同9.0%増を1ポイント下回った(図表-3)。

業種別の内訳が分かる限額以上企業の統計を見ると(図表-4)、日用品類が前年比15.3%増、化粧品が同10.0%増と18年通期の伸びを上回る高い伸びを示したのに加え、飲食は同7.1%増と低位ながらも18年通期の伸び(同6.4%増)を上回る伸びを示した。一方、住宅販売低迷を背景に、家具類が同4.8%増と18年通期の同10.1%増を下回り、家電類も同6.6%増と18年通期の同8.9%増を下回った。なお、ネット販売(商品とサービス)はBAT(百度、阿里巴巴、騰訊)を代表とするプラットフォーム企業が新たな消費需要を生み出す流れが続いており、前年比17.8%増と引き続き高い伸びを示した。3月の消費者信頼感指数は124.1と2月よりは低下したものの高水準を維持しているため、個人消費が失速する恐れは今のところ小さい。

また、自動車は前年比3.1%減と18年通期の同2.4%減に続くマイナスとなった。中国自動車工業協会は、7月以降に新車販売が回復するとの見方を示している。前年同期の基数が低くなるため前年同期と比べた伸び率が高くなりやすいのに加え、7月には自動車購入税の実質的な引き下げが予定されており、北京や上海などの大都市ではナンバープレート発給制限を緩和しようとする動きもある。但し、5月に米中対立が再燃したため、株価が軟調に推移しており、過度の期待は禁物だろう。なお、19年1-4月期の乗用車販売(新車、台数)を見ると、米系ブランドが前年比25.8%減、ドイツ系が同12.6%減と落ち込んだものの、日系ブランドは同9.3%増と好調だった。

また、個人消費への影響が大きい雇用情勢を見ると、都市部では概ね良好な状況が維持されていると見られるものの、若干の不安材料がある。都市部の求人倍率は1.28倍とじりじり上昇しており、都市部の登録失業率も3.7%と低下傾向にある。但し、都市部の調査失業率は3月に5.1%と上昇しており、農村部からの出稼ぎ労働者に余剰感がでてきた可能性もある(図表-5)。

投資の動向

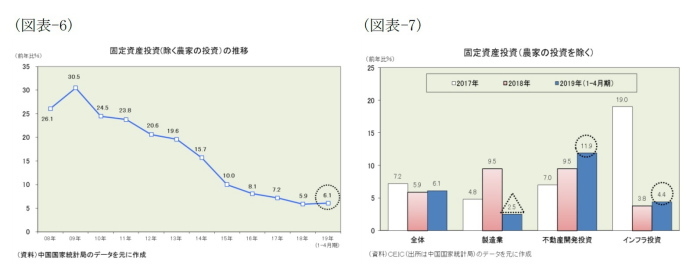

投資の代表的な指標である固定資産投資(除く農家の投資)の動きを見ると、19年1-4月期は前年比6.1%増と、18年通期の同5.9%増を小幅に上回った(図表-6)。投資を3大セクターに分けて見ると、不動産開発投資は同11.9%増と18年通期の同9.5%増を2.4ポイント上回り、インフラ投資も同4.4%増と18年通期の同3.8%増を小幅に上回ったものの、製造業が同2.5%増と18年通期の同9.5%増を大きく下回った(図表-7)。

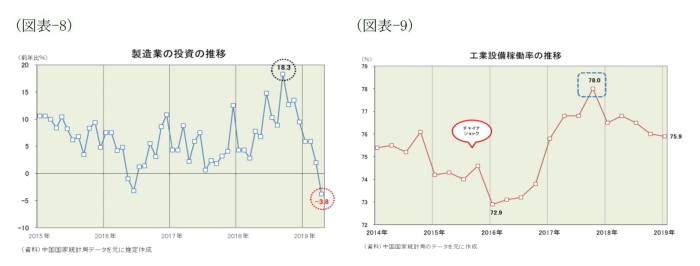

製造業の投資に急ブレーキが掛かった背景には、米中対立の影響があると見られる。槍玉に挙げられたのが「中国製造2025」で、その関連投資に関する先行き不透明感が高まったからだ。また、米中の“関税引き上げ合戦”が激化したため、対米輸出拠点を中国以外へ移転する動きがじわじわと拡がってきており、製造業の投資は18年9月の前年比18.3%増(推定(1))をピークに低下傾向を強め、19年4月には同3.8%減(推定)と前年割れに転じた(図表-8)。また、設備稼働率を見ても、17年10-12月期の78.0%をピークに、1-3月期には75.9%まで低下、過剰債務の不良債権化に対する懸念も浮上しかねない状況といえるだろう(図表-9)。

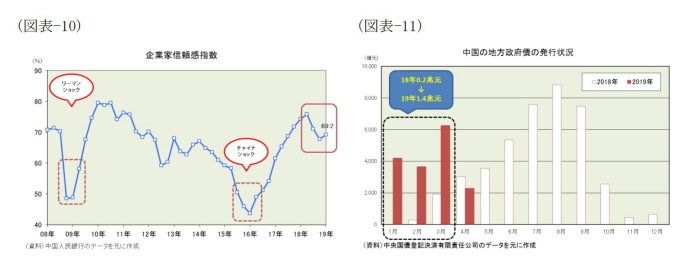

今後は5月に米中対立が再び激化したことにより、製造業の投資マインドが再び悪化する恐れがでてきた。企業家信頼感指数を見ると(図表-10)、昨年末の米中首脳会談後に貿易協議が進展したことを受けて、3月には小幅ながらも上昇したが、米中対立は再び激化しており予断を許さぬ状況となっている。但し、投資全体が失速することはないだろう。中国では、18年12月に開催した中央経済工作会議で「反循環調節(景気減速の押し戻し政策)」を打ち出し、その中で地方政府債の増発を決めた。そして、19年1-3月期に発行された地方政府債は前年同期を大幅に上回る約1.2兆元(日本円換算で約20兆円)に達している(図表-11)。今後はインフラ投資が加速して、製造業の投資の落ち込みをカバーするため、投資全体では緩やかな減速に留まると見ている。

---------------------------------------

(1)中国では、統計方法の改定時に新基準で計測した過去の数値を公表しない場合が多く、また1月からの年度累計で公表される統計も多い。本稿では、四半期毎の伸びを見るためなどの目的で、中国国家統計局などが公表したデータを元に推定した数値を掲載している。またその場合には“(推定)”と付して公表された数値と区別している。