本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

目次

中国に投資ができるETF7選

中国に投資ができるETFのなかから有名な銘柄、おすすめの銘柄7選をご紹介します。これらのデータは2020年11月現在のものです。最小投資額の算出においては、1香港ドル=13円で換算しています。

▽中国ETFの有名銘柄7選

| 銘柄名 | 信託報酬 | 純資産額

(百万香港ドル) |

最小投資額(円換算) |

| トラッカー・ファンド・オブ・ホンコン | 0.1% | 99,438 | 約17万円 |

| iシェアーズ・コア MSCI チャイナETF | 0.2% | 5,071 | 約8万7,000円 |

| ハンセン・インデックス・ETF | 0.1% | 44,466 | 約3万4,000円 |

| バンガード・FTSE・アジア(除く日本)ETF | 0.2% | 474 | 約3万5,000円 |

| ホライズンMSCI中国 ETF | 0.31% | 905 | 約5万6,000円 |

| ホライゾンズ・ハンセン高配当利回り ETF | 0.54% | 125 | 約3万2,000円 |

| iシェアーズ FTSE 中国A50 ETF | 0.99% | 15,180

(人民元) |

約2万3,000円 |

中国ETFの特徴とメリット

数多い海外ETFの選択肢のなかで、ここでは中国ETFに特化した解説をしたいと思います。中国ETFの特徴やメリットなどについてマスターしておきましょう。

日本円資産とのリスク分散となる

海外ETFでの運用目的はさまざまですが、そのひとつに「通貨の分散」があります。日本円だけだと将来もし価値が大幅に下落して超円安が起きると、日本円だけで資産を持っておくことがリスクになります。

米ドルやユーロなどの主要通貨に分散するのも有効ですが、それに加えて中国人民元建ての資産を持っておくことで通貨の分散と同時に中国経済の成長力を資産防衛に役立てることができます。

成長期待が高い中国資産へ投資ができる

中国には「明日のアリババ」「明日のテンセント」と呼べるような企業がまだまだたくさんあります。世界のマーケットに進出していない企業であっても、国内には14億人の巨大マーケットがあるため、内需関連の業種にも続々と大企業が誕生しています。

人口が減少し、高齢化が進む日本国内だけだと、残念ながらこうした成長力に対する投資機会は少なく、今後も成長が見込まれる中国への投資は有望な選択肢の1つです。中国ETFはそれを可能にする手軽かつ確実性の高い方法です。

リアルタイムの取引ができる

ETFが投資信託と大きく異なるのは、証券取引所に上場されていることです。上場しているため株と同じ感覚で売買が可能であり、値動きをリアルタイムに観察しながら買い付けることができます。もちろん指値注文も可能なので、希望する価格になったら買い付けるといった機動的な取引にも対応しています。

中国ETFを選ぶ3つのポイント

たくさんある中国ETFのなかから、自分の投資スタンスに合ったものを選ぶには3つの視点を持っておく必要があります。信託報酬と流動性、そして純資産額です。

中国ETFを選ぶポイント1:信託報酬

すでに解説している通り信託報酬は運用コストなので、安いに越したことはありません。次に解説する流動性や純資産額から信頼度をチェックしながら、できるだけ信託報酬が安いものを選びましょう。

中国ETFを選ぶポイント2:流動性

流動性は、それぞれの金融資産がどれだけ活発に取引されているかを示します。流動性の低い金融資産は希望するタイミングで手軽に買ったり、逆に現金化したりすることが難しいため、そのこと自体がデメリットになります。不動産は流動性が低い資産の典型ですが、ETFは流動性の高さが売りでもあるので、売買高が豊富にある銘柄を選ぶのが信頼度の観点からもよいと思います。

中国ETFを選ぶポイント3:純資産額

純資産額は、そのETFにどれだけの資金が集まっているかを示します。当然、人気の高いETFは純資産額も高く、それだけ投資家から支持されていることを示します。類似したETFであれば純資産額の高い銘柄のほうが信頼性、安定性に優れているといえるでしょう。

中国の投資ができる「上場パンダ」の魅力

中国株に投資する方法は、海外ETFだけではありません。ここでは、日本国内で手軽に中国株投資ができる「上場パンダ」という商品をご紹介します。

上場パンダとは?

「上場パンダ」というのは愛称で、正式には「上場インデックスファンド中国A株(パンダ)E Fund CSI300」という名前の国内ETFです。東証に上場しており、銘柄コードは1322です。

中国の株式市場を代表する指数として知られるCSI300がありますが、この「上場パンダ」はこのCSI300と連動するように運用されています。

CSI300は中国の上海と深センにある両市場の有力300銘柄をピックアップした株価指数で、日本でいう日経平均株価のようなものと考えるとわかりやすいと思います。

「上場パンダ」が秀逸なのは、外国人投資家が直接投資することはできない中国の「A株市場」に投資する効果があることです。というのもCSI300は中国国内の投資家専用の市場であるA株市場の株価指数であり、私たち日本人も直接A株市場に投資することはできません。

しかし、この「上場パンダ」はA株市場の株価指数であるCSI300と連動しているため、日本国内のETFでありながら中国のA株市場に投資ができる数少ない手段です。

中国株の魅力

中国株の魅力は、いまもなお高い成長力を維持しており、今後も成長余地を残している点にあります。世界2位だった日本を追い抜き、2011年にはGDPで世界2位になった中国は、いまも経済成長を続けています。すでにアリババやテンセント、ファーウェイといった世界的な競争力を持つ企業も誕生しており、ある程度の鈍化はあっても着実に経済成長は続いていくと見られています。

投資家にとっては魅力的なマーケットではあるのですが、外国投資家が中国株に投資をする方法は限られています。また、情報についても日本やアメリカほど簡単に入手できるわけではないため、「未開の大地」と考える投資家も多くいました。それゆえに今後にも利益を上げられる余地が大きく、特に外国投資家がアクセスできなかったA株市場に投資をする道が開かれたのは中国株投資の魅力をより身近なものにしたといえるでしょう。

海外ETFのメリット・デメリット

日本国内ではなく海外ETFで運用をするメリットとデメリットについて整理します。

海外ETFのメリット4つ

海外ETFで運用するメリットは、主に4つあります。

▽海外ETFで資産運用するメリット

| メリット | 内容 |

| メリット1:銘柄数が多く選択肢が広い | ・日本国内だけでなく海外にも目を向けることで、膨大な数のETFから選ぶことができる

・選択肢が広いということは、それだけ自身の投資スタンスや要望に合ったものを見つけやすいことにつながる |

| メリット2:リスク分散効果が高い | ・日本国内だけではなく海外にもETFとして資産を持つことで、高いリスク分散効果を期待できる

・現地通貨建てで運用するため日本円だけで資産を持つリスクも分散される |

| メリット3:投資信託よりコストを抑えられる | ・ETFは指数と連動するように機械的な運用をしているだけなので、総じて低コスト

・特に海外ETFにはコスト競争によって日本よりも運用コストが安い銘柄が多く存在する |

| メリット4:取引タイミングが株と同じで流動性が高い | ・ETFは上場しているため、証券取引所が動いている時間帯は株と同じ感覚で売買が可能

・つまり流動性が高く、1日のなかで何度も短期売買をすることも可能 |

海外ETFのデメリット4つ

次に、海外ETFのデメリットとして考えられるものを4つ挙げてみます。

▽海外ETFで資産運用するデメリット

| デメリット | 内容 |

| デメリット1:国内ETFよりも売買手数料が高い | ・日本の証券会社を通じて海外ETFを売買する場合、買うときと売るときの両方で手数料が発生する。国内ETFより割高になるため、最初と最後のコストに留意しておく必要がある |

| デメリット2:為替リスクがある | ・海外ETFは現地通貨建てで運用されているので、売却すると現地通貨の現金資産となる。これを日本円に戻すときに為替レートによっては差損が発生する可能性がある |

| デメリット3:分配金の再投資の手間がかかる | ・分配金を再投資するのが中長期のETF投資のセオリーだが、海外ETFはそれを自動化できず、自ら操作をして新たに買い付けをする必要がある |

| デメリット4:二重課税の問題がある | ・分配金に対する二重課税がなされる。確定申告をすれば還付されるが、その手間を惜しむ人や条件に合致しない人は二重課税を受け入れることになる |

海外ETFとは?

海外ETFとは海外の証券取引所に上場しているETFのことです。混同しやすいのが、日本の証券取引所に上場している「海外指数連動型ETF」です。たとえばNYダウと連動するETFは東証にも上場していますが、これは海外の指数と連動しているものの、日本で上場しているので海外ETFとはなりません。

中国株ETFも原則として海外の証券取引所に上場されている銘柄を対象としていますが、後述する「上場パンダ」だけは日本の証券取引所にも上場しています。

海外ETFの特徴

ETFの構造は基本的に日本であっても海外であっても大きな違いはありません。上場している投資信託のことをETFと呼び、ETFはすべて何らかの指数と連動するように運用されています。

海外ETFの特徴としてまず挙げられるのは、たとえばアメリカなどETF投資が普及している国での銘柄数の多さとコストの安さです。しかも、世界中のETF本数を考えると選択肢は膨大な数になります。そのなかにはもちろん、中国株ETFも含まれます。

海外ETFは、取引方法にも特徴があります。海外ETFは海外の証券取引所で売買されているので、それを買い付けるには現地通貨を調達する必要があります。また、時差の関係で海外ETFを買い付けるにはそのETFが上場している市場が動いている時間に合わせる必要もあります。

もっとも、指値注文を活用すれば相場に張り付いている必要はありませんが、日本国内のETFのように日本人が活動している時間帯が取引時間とは限らないのも海外ETFの特徴として知っておくべきことです。

国内ETFと海外ETFの違い

日本国内に上場しているETFと海外ETFの違いで明確なのは、信託報酬(運用時の手数料)と税金の取り扱いです。

信託報酬は「%」で設定されています。たとえば信託報酬が1%のETFであれば、もし運用成績が3%だったとしても1%分がコストとして目減りしてしまうので、ETF投資では信託報酬にシビアになる必要があります。

中国株で運用するETFという視点で比較すると日本国内のETFは信託報酬が1%前後であるのに対して、香港市場に上場しているETFには経費率(信託報酬のことです)が0.1%の銘柄もあります。

日本株で運用するETFであれば、日本国内にも信託報酬が0.1%を下回る銘柄もあるので、それぞれ「地元での運用」だとコストを低くできる背景もあるようです。

次に国内ETFと海外ETFの違いで知っておくべきなのが、税金です。海外ETFはそのETFが上場している国の税金とのかかわりがあります。

海外ETFの取引によって売却益が発生した場合であっても租税条約によって海外現地で課税されることはありません。租税条約は投資先になり得る大半の国や地域と交わされているため、海外ETFの売却益については実質上現地では課税されないと考えてよいでしょう。問題は売却益ではなく、配当益です。

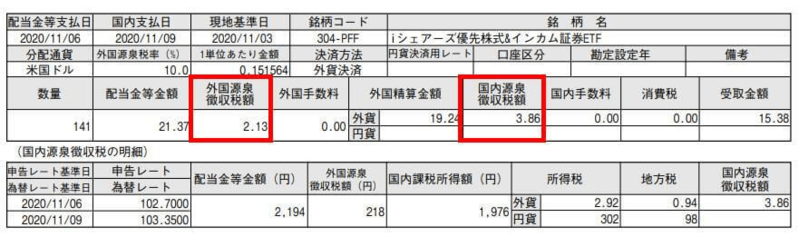

租税条約があっても配当益については現地でも課税されます。現地で配当から税金が差し引かれたあとで日本国内でも税金が差し引かれるため、二重課税になります。こちらはアメリカのETFで支払われた配当金に対する明細です。

左の囲みでは2.13ドルがアメリカ現地で課税されているのがわかります。左隣の21.37ドルの配当金に対して10%の税額なので、2.13ドルです。そして右の囲みは日本国内での課税で、税率は20.315%なので19.24ドルに対して3.36ドルが差し引かれています。

このように海外ETFは配当受け取り時に二重課税となり不利に見えますが、海外で課税された分については確定申告によって還付を受けられる仕組みになっています。還付を受けるには確定申告が必要なので、これも海外ETFの特徴として押さえておいてください。

| ネット証券比較ランキング | |||

|---|---|---|---|

| ネット証券 会社名 |

米国株銘柄数 | 取引手数料 | 特定口座 対応 |

最大20万円 キャッシュバック |

3,600銘柄以上 | 0.45% | 対応 |

楽天ポイント 200ポイントプレゼント |

約3,500銘柄 | 0.45% | 対応 |

最大21万5千円 キャッシュバック |

約3,200銘柄 | 0.45% | 対応 |

まとめ:投資の基本は分散と有望な選択肢の選定

当記事では成長余地の大きい中国株ETFにフォーカスして、海外ETFの魅力やメリットについて解説してきました。日本国内だけで投資をするのは分散効果が低く、分野によっては今後の成長余地が乏しい場合があるので、視野を広く持ち、そのなかに中国株ETFへの投資を組み込むことが資産を守りながら増やすことへとつながります。

今後さらに中国以外の選択肢が登場する可能性も高いので、それも含めてリスクの分散と有望な選択肢の選定を常に怠らない姿勢で資産運用に臨みましょう。もちろん海外ETFにはデメリットやリスクもあります。その点も含めて解説をしてきましたので、それらもしっかりと踏まえつつ投資の視野を広げる契機になれば幸いです。

※本記事は2020年11月25日現在の情報をもとに作成しています。掲載する銘柄は解説例であり、投資を推奨するものではありません。

【関連記事】

・中国の五大富豪の職業は何?4位は女性、1位は極貧からの不動産王

・中国の富豪ランキング、10の視点から読み解く「中国の大金持ち」像

・中国上場企業の給与トップ100調査、大学院卒はもはや出世に必須?

・中国で学歴詐称した政治家やタレントが袋叩きにされない理由

・インド株の買い方は?日本からインド株へ投資をする方法やインド株を買える証券会社、おすすめ銘柄など