『教養としての金融危機』より一部抜粋

(本記事は、宮崎 成人氏の著書『教養としての金融危機』=講談社 、2022年1月19日刊=の中から一部を抜粋・編集しています)

世界金融危機を引き起こした複合的要因とは?ーーリーマンショック、金融工学過信、群集心理

住宅バブル崩壊から「世界金融危機」へ

2000年代初頭のITバブル崩壊や9・11同時多発テロ事件を乗り越え、2000年代半ばに米国は比較的高い成長を回復します。同時に、経常収支赤字は過去最高となり、GDP比で約6%にも達しました。米国は、いつも通りの対応をします。すなわち、ドルの発行による赤字の穴埋めと、経常収支黒字国への不公正貿易是正の要求および内需拡大要請です。他方で、米国内では、金融業が開発した新たな手法に基づく住宅ローンの供給システムが一世を風靡し、住宅ブームが膨張しました。

住宅バブルの崩壊は、新たな手法を駆使して巨利を得ていた金融界を直撃し、米国発の金融危機が、国際金融危機へと転化しました。主要な金融機関が、取引相手方を信用できなくなって立ちすくむ中、資金の流れを維持しようと国際社会は必死の努力を行います。米国は弱体化した銀行を統合し、生き残ったところに公的資金を投入して資本を増強します。しかし、結局パニックを鎮めたのは、当局はこれ以上銀行を潰さないつもりだ、との意向を市場が汲み取った瞬間でした。

日本ではこの一連の危機を、2008年9月の大きなショックのきっかけとなったリーマンブラザーズの破綻から、「リーマンショック」と呼ぶことが多いですが、危機はその一つの出来事から発生したわけではないので、国際的には「世界金融危機(グローバル・ファイナンシャル・クライシス:GFC)」と呼ぶのが普通です。本書では、両方の言い方を用いています。

これだけ大規模な危機ですから、その原因も複合的です。ここでは、主な要因を整理してみましょう。

いわゆる「金余り」

米国は史上最大の経常収支赤字を、ドルを垂れ流して穴埋めしていましたが、黒字国(中国、産油国、日本、ドイツ等)は受け取ったドルをどうしたでしょうか?

現金で置いていても無駄ですから、当然ドル建ての資産の購入(投資)に回します。特に最大の安全資産である米国債です。

債券は人気が高まって購入者が増えると、流通価格が上昇し、それに伴い利回りが低下する性質があります(43)。2000年代半ばには、まさに米国債がたくさん買われたので米国債(10年物やそれより長期の物)の金利が上昇せず、それに引きずられて他の長期金利も上昇しませんでした。実はその頃、ITバブル崩壊後長期にわたって金融緩和を続けていたFRBが、引き締めに転じており、短期金利(FFレート)の目標は1%から5%まで引き上げられました。しかし、通常は短期金利に合わせて上昇するはずの長期金利が全く横ばいで推移し、2005年にはグリーンスパン議長が、なぜ長期金利が上昇しないか「謎(コナンドラム)だ」とまで発言したほどです。それどころか、2006年夏以降は長期金利が短期金利のレベルを下回ってしまいました(いわゆる「逆イールド」)。

いずれにせよ、長期金利が上昇しないことから、住宅ローンを含む長期融資の借り入れが容易になりました。換言すれば、米国が経常収支黒字国に供給したドルが米国に還流してきたおかげで、米国が「金余り」となり、借り主に有利な環境が作られたのです。

安定ゆえの気の緩み

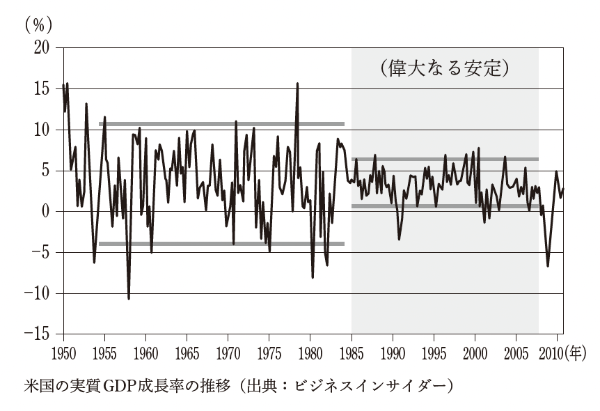

1980年代から、米国の景気変動の振幅が小さくなったことが注目を集めました(「偉大なる安定(グレートモデレーション)」と呼ばれました)。その理由には諸説ありますが、安定的な経済環境が人々に安心感を与えたのは間違いありません。

またFRBも、「グリーンスパンプット」に加え、株式市場がバブルであってもあえてバブル退治はしないと公言して(44)、投資家に安心感を与えていました。

そうした安心感が、人々のリスクに対する感覚を鈍くして、より大きなリスクを許容してしまうことにつながったのです。それは、当時は全く忘れられていたハイマン・ミンスキーという経済学者が、すでに1970年代から提唱していたモデルに沿った動きでした(45)。

持ち家政策の推進

米国では銀行等が供与した住宅ローンを投資銀行等が証券化して投資家に売却するのが普通です。そうした証券化を専門に行う機関として、ファニーメイ(連邦住宅抵当公庫)とフレディーマック(連邦住宅金融抵当公庫)の2社があります。これらは法律によって設立された特殊法人が後に民営化された民間会社ですが、これら2社の買い取る(あるいは保証する)住宅ローンについては、2000年の法改正で、その50%が中・低所得者の住むエリアのものでなければならないとされました。

持ち家取得の推進という政策自体は、各国で行われています。ただ米国の場合は、白人層と非白人層の間に経済的・社会的な格差があるため、持ち家促進政策の意味合いがやや独特です。格差が簡単に解消できない現実を前に、中・低所得層(その多くは非白人層)の住宅ローンへのアクセスを容易にするためファニーメイやフレディーマックを活用することは、社会的な緊張緩和を目指す社会政策の側面があったというわけです。

もちろん、低い長期金利の恩恵を受けて借金に走ったのは、中・低所得者層だけではありません。すでに持ち家を所有する人々の中にも、住宅ローンの借り換えや、自宅を担保にした借金(借りた資金はリフォーム等に使うのがそもそもの趣旨ですが、やがて単なる消費に回るようになります)が大流行しました。2軒目、3軒目に投資する人も出てきます。当時米国人の知人が、ゴルフ場のキャディーから、行ったこともない西部の州に実物も見ないで3軒の家を投資用として購入したと聞かされて仰天したと語っていましたが、そのような例は多々あったようです。

低所得者層は信用リスクが比較的高いため、銀行は本来慎重に融資を行うはずです。しかし当時の銀行は、当初数年間だけ低めの金利にしてその後金利が高くなるような仕組みのローンや、場合によっては融資条件がほとんどないようなローン(46)を次々に供与していきました。借りる方は、1〜2年たって住宅価格が上昇したところで家を売ったり、より多額のローンに借り換えたりすることを当初から予定していました。

借り主の方が、住宅価格の上昇に目がくらんでこうした高リスクの融資に手を出してしまうのは、理解できなくもありません。では、なぜ銀行など貸し主の方も、こうした融資を行ったのでしょうか? それは金融工学を用いた、新たな仕組みを使うことで、高リスクのローン債権が飛ぶように売れたためでした。

(43)単純な例を挙げると、額面100ドルで金利5%の国債を、流通市場において110ドルで買ったとすると、支払われる5ドルの金利分は、5 ÷110=4・5%の利回りとなります。

(44)グリーンスパン議長は、何がバブルかを事前に判定することは不可能なので、当局はバブルが崩壊してから後始末するのが正しいやり方だ、と主張していました。

(45)安定的環境の中で人々がリスクを取り続ける→ある時点で限界点に達して資産価格が下落を始める→人々は資産を投げ売りする→金融機関の経営が傾く→当局が金融機関を救済する→経済と市場が安定する→人々が安心してリスクを取り始める、というサイクル。GFCの後、安定が危機に転化する限界点が「ミンスキーモーメント」と呼ばれるようになりました。

(46)借り主に所得(income)、職(job)、資産(asset)の有無すら尋ねないという意味で、No Income, No Job,No Asset の頭文字を取ってニンジャ(NINJA)ローンと呼ばれたりしました。

※画像をクリックするとAmazonに飛びます

(提供:Wealth Road)