この記事は2022年4月28日(木)配信されたメールマガジンの記事「岡三会田・田 アンダースロー(日本経済の新しい見方)『円高になれば経済安全保障の競争に敗退』」を一部編集し、転載したものです。

目次

3月の鉱工業生産指数

3月の鉱工業生産指数は前月比+0.3%と、コンセンサス(同+0.5%程度)なみの結果となった。2月の同+2.0%に続く、上昇の勢いは続かなかった。昨年11月から均してみれば、鉱工業生産はほぼ横ばいの動きになっている。

実質輸出も同じようにほぼ横ばいの動きであることと整合的だ。3月の鉱工業生産指数は、経済産業省の予測指数(誤差修正後)の同+1.1%を下回った。

部品不足などのサプライチェーンの問題が長引いている自動車工業が、計画通りの生産を行えていないことが主な理由だ。3月の自動車工業の生産は同-6.0%と弱かった。更に、ウクライナ情勢の不透明感が、需要の予測を困難化し、生産の先送りにつながった可能性がある。

米国の消費需要

一方で、米国の消費需要は強く、日本の生産活動を支えている。3月にまん延防止等重点措置が解除され、サービス消費の回復が見込まれたことも、生産の底割れを防ぐ力になったとみられる。

デジタル技術の普及により、サービス消費の拡大とともに財の需要は更に大きくなってきていた。DXなどにより新たなサービス需要が生まれることが、企業の投資活動を拡大させ、投資財の生産の拡大につながるとみられてきた。

しかし、これまで景気回復モメンタムを引っ張ってきた財の動きが、サービスに引き継がれることがまだ見込めない状態である。経済産業省は、ぎりぎりのところで、「持ち直しの動きがみられる」との判断を維持したとみられる。

4月と5月の経済産業省生産予測指数

4月と5月の経済産業省生産予測指数は同+5.8%(誤差修正後+0.8%)、-0.8%と、警戒感が生まれている。サプライチェーンの問題が解消に向かうことで、自動車工業の増産が予想されている。

米国の景気拡大のモメンタムは、ほぼ出きってしまったリベンジ消費から、デジタルやグリーンなどを背景としたリベンジ設備投資に変化していくとみられる。資本財の需要として、日本の生産にも追い風になっていく可能性がある。

円安の動きも追い風だ。日本の資本財の需要を更に拡大するだけではなく、国内の生産設備の拡大につながるとみられる。

ウクライナ情勢の影響、金融市場の不安定化、中国経済の失速、そして、サプライチェーンの滞りの継続などで、自動車工業の生産の回復と、資本財へのモメンタムのシフトがうまくいかなければ、鉱工業生産の持ち直しの動きが途切れるリスクとなる。

経済安全保障の政策

政府は、経済安全保障の政策を推し進めている。各国ともに、経済安全保障の取り組みで、国内への生産設備の回帰を志向する中で、円安は日本にとって有利になると考えられる。政府・日銀の大胆な経済政策によって、信用サイクルがまだ堅調で、日本でもリベンジ設備投資への動きが徐々にみられるだろう。

円安は、国内の設備投資の拡大の追い風となるから、日本経済全体としてはポジティブな動きであると言える。

一方、円安による輸入品のコストの増加を懸念する「悪い円安キャンペーン」が政治的な力を持ってしまい、日銀が金融緩和政策を修正してしまうことなどで、信用サイクルが腰折れれば、生産を含む景気の腰折れにもつながる。

そして、円高が経済安全保障の取り組みを阻害する要因ともなり、国内の設備投資は滞り、グローバルな競争の敗退につながりかねない。

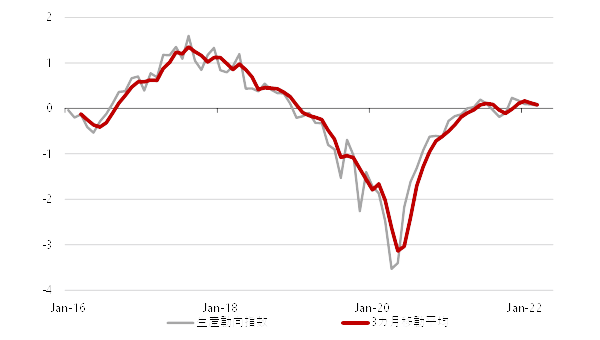

生産動向指数

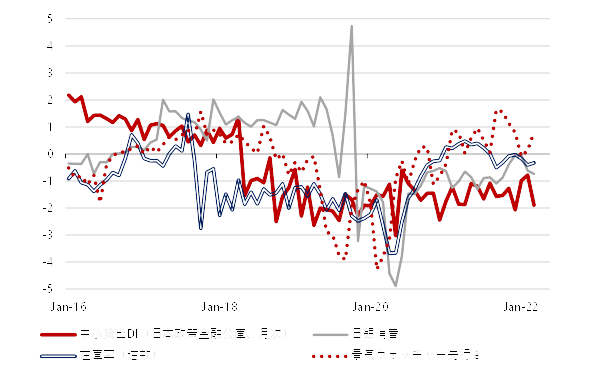

鉱工業生産指数、予測指数(1期リード)、先行き指数(2期リード)、在庫率指数(逆数)、実質輸出、日銀消費活動指数プラス(1期ラグ)、資本財出荷指数(除く輸送機械)、景気ウォッチャー先行きDI、政策金融公庫中小企業貸出態度DIを、Zスコア((当月データ-36か月移動平均)/36か月標準偏差)をとり、予測指数と先行き指数は0.5、その他は1のウェイトの加重平均で、生産動向指数を作る。

3月の生産動向指数は+0.1となり(2月+0.1)、11月にプラスに回復した後、0近傍からなかなか上振れきれない状態が続いている。

▽生産動向指数

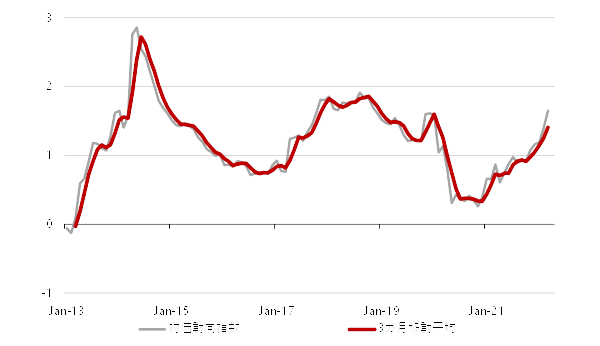

物価動向指数

物価・賃金・マネー関連の指標をまとめて物価動向指数を作る。

全国と東京のコア消費者物価指数、企業物価指数、企業向けサービス価格指数(1ラグ)、新規求人倍率(1ラグ)、毎月勤労統計総賃金(3か月移動平均、1ラグ)、広義流動性、マネーストック(M1)を、Zスコア((当月データ-36か月移動平均)/36か月標準偏差)をとり、平均をとる。

物価動向指数は2022年3月には1.6となり、2月の1.4から上昇幅が更に拡大した。プラスはトレンドを上回ることを意味するため、物価動向には上昇圧力が蓄積してきている。

▽物価動向指数

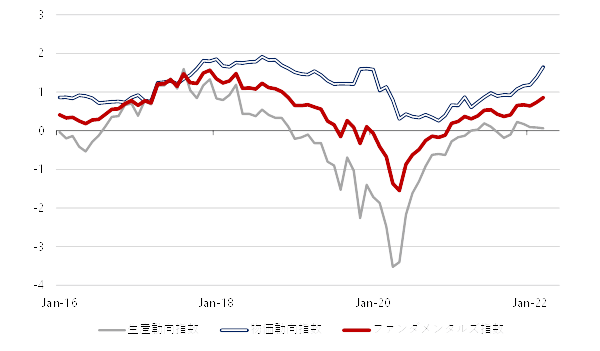

ファンダメンタルズ指数

生産動向指数と物価動向指数の平均をとり、生産と物価の動向を総合したファンダメンタルズ指数を作る。

ファンダメンタルズ指数は株式市場と相関関係が強いことが分かっている。ファンダメンタルズ指数は3月に+0.9と、2月の+0.7から上昇した。昨年はファンダメンタルズは景気と株式市場に下押し圧力をかけてきたが、年初から回復に入って下支えに変わってきた。

しかし、ウクライナ情勢の影響、金融市場の不安定化、中国経済の失速、そして、サプライチェーンの滞りの継続などが更なる回復へのハードルになっている。生産動向が停滞する一方で、物価上昇が強く引っ張る形になっていることも、先行きの回復の持続性が確信できる状況ではないことを示す。

▽ファンダメンタルズ指数

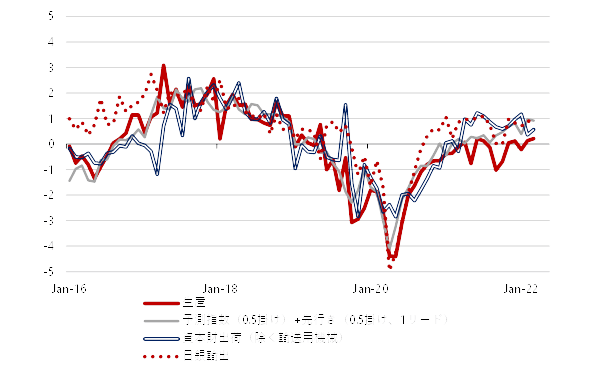

▽生産動向指数の各構成要素のZスコア

▽生産動向指数の各構成要素のZスコア

田キャノンの政策ウォッチ:2030年までに官民で年170兆円の成長投資、3月国際収支

成長投資

経済産業省は27日、経済産業大臣の諮問機関である産業構造審議会に、「経済産業政策の新機軸」の中間報告案を提出した。

他の先進国が2000年代以降年率3%程度で設備投資などを拡大したことを踏まえて、日本で停滞している成長投資を年率4%程度で進め、2030年の年間投資額を現在の約1.5倍である172兆円にすることを目指す。

分野によっては年間目標投資額を設ける。脱炭素は、官民で現在の年5~6兆円から2030年までに年17兆円を目指す。半導体は2030年までに官民で年3兆円、蓄電池は同0.6兆円、データセンターは同0.5兆円、バイオものづくりは同3兆円を目指す。

また、将来的に経済効果を生み出す投資的な支出であることに鑑み、柔軟に支出していく枠組み、安定的に政策を実施するための財源を検討する。中間報告は夏に正式に取りまとめ、新しい資本主義実現会議に提言する。

政府が「新機軸」を実施するのであれば、事実上、プライマリーバランス黒字化目標は撤廃する必要があるかもしれない。

将来的に経済効果を生み出す投資的な支出であることに鑑み、柔軟に支出していく枠組み、安定的に政策を実施するための財源を検討するとしている。建設国債のように、成長投資に当てる特別な資金調達の仕方も検討されるかもしれない。

有効な成長投資には複数年の視点が必要である。成長投資の拡大を起因に、単年度予算主義からの脱却が図られるかもしれない。

3月国際経常収支

8日に財務省が発表する3月国際経常収支(季節調整値)は406億円と、2月から黒字額が減少すると予想する。対欧米の輸出が回復する一方で、コロナ感染拡大によるロックダウンで対中国の輸出が減速し、貿易赤字は若干拡大するだろう。

先行きは、ロシアのウクライナ侵攻が長引いていることによるエネルギー高で貿易赤字はしばらく続くだろう。一方で、半導体不足や部品調達難で自動車産業を中心に輸出の本格的な回復はしばらく先になるだろう。その結果、貿易赤字は拡大し、経常黒字は縮小していくと思われる。

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。