この記事は2022年5月9日に「ニッセイ基礎研究所」で公開された「不動産投資としてみたJリート。NAV1倍割れは投資の好機か?」を一部編集し、転載したものです。

Jリート(不動産投資信託)が保有する不動産の評価額は決算期毎(半年)に開示されており、資産額(時価ベース)から負債額を控除することで、解散価値(NAV、Net Asset Value)を求めることができる。そして、NAVに対する市場時価総額のことをNAV倍率(市場時価総額÷NAV、株式のPBRに相当)と言い、Jリートの割高・割安を判断する指標の1つとなっている。

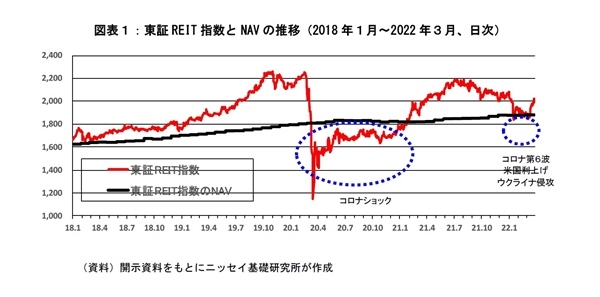

通常、Jリート市場全体のNAV倍率は1倍を上回ることが多い。これは、不動産ポートフォリオとしての分散効果や高い流動性などを評価して、投資家が市場価格にプレミアムを付与するためであり、実際、NAV倍率の過去平均は1.1倍となっている。

ところが、2020年3月のコロナショック以降、NAV倍率が1倍を下回る局面(以下、ディスカウント評価)が増えている(図表1)。東証REIT指数の動きをみると、2020年3月から2021年1月までの約11カ月の間、ディスカウント評価で推移。その後はNAVを超える水準まで上昇したものの、今年に入り外部環境の不透明感が高まったことで、再びディスカウント評価となるケースが出現している。

それでは、不動産投資としてJリートを考えた場合、ディスカウント評価にあるJリートは投資の好機となるか、確認したい。

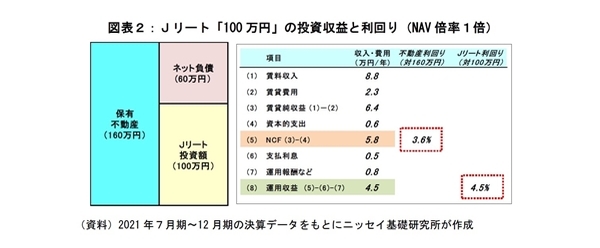

図表2は、2021年下期(7月期~12月期)の決算データをもとに、NAV倍率1倍の水準で「100万円」をJリートに投資した場合の、投資収益並びに投資利回りを示している。

Jリート「100万円」の投資は、ネット負債「60万円」を加えて、不動産「160万円」を購入したことに相当する。この不動産「160万円」が稼ぐネットキャッシュフロー(NCF)は「5.8万円」で、不動産としての投資利回りは3.6%となる。また、NCFから支払利息と運用報酬などを控除した運用収益は「4.5万円」で、Jリートとしての投資利回りは4.5%となる。

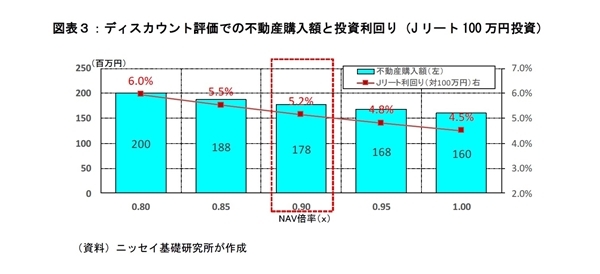

次に、図表3は、ディカウント評価(NAV倍率0.8倍~1倍)にあるJリートに「100万円」を投資した場合の、不動産購入額とJリートとしての投資利回りを表わしている。

例えば、NAV倍率が1倍から0.9倍に低下した場合、不動産購入額は当初の「160万円」から「178万円」に増加し、投資利回りも「4.5%」から「5.2%」に上昇する。つまり、ディスカウント評価が大きいほど、同じ投資金額(100万円)で購入できる不動産額も大きくなる。このようにしてみると、ディスカウント評価にあるJリートは、不動産売買において売主が「売り急ぎ」の状況にあり、買主からみれば「掘り出し物件」に該当すると言えそうだ。

もちろん、「掘り出し物件」が常に素晴らしいリターンを投資家にもたらしてくれるとは限らない。しかし、Jリートと現物不動産のメリット・デメリットを比較し、双方の投資リターンなどを確かめることは、不動産投資を検討するうえで有益になると考えられる。

岩佐 浩人(いわさ ひろと)

ニッセイ基礎研究所 金融研究部 不動産調査室長

【関連記事 ニッセイ基礎研究所より】

・J-REIT市場の動向と収益見通し。今後5年間で+8%成長を見込む~コロナ禍で剥落した収益回復分を除けば、横ばいとなる見通し

・昨年のJリート市場は16%上昇。海外投資家の買いが上昇を牽引~株式や米国リート対比では、なお出遅れ感も~

・増える外国資本、長期投資の定着で優良不動産の取得はより困難に

・不動産投資における気候変動リスクとは?

・不動産投資における「市場ポートフォリオ」を考える