この記事は2022年7月1日に「ニッセイ基礎研究所」で公開された「日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、記録的なコスト高を受けて価格転嫁が続く見込み」を一部編集し、転載したものです。

目次

要旨

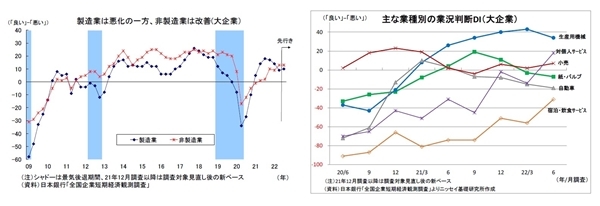

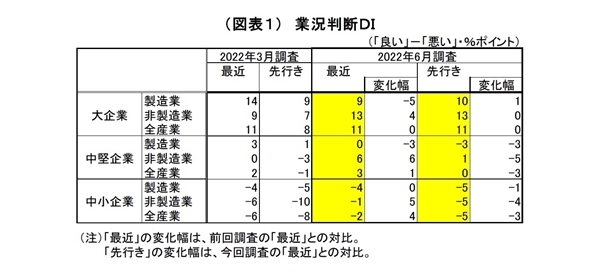

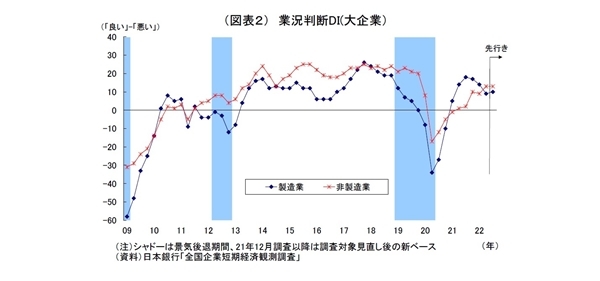

6月短観では、供給制約の深刻化や原材料価格高騰などが逆風となり、大企業製造業の業況判断DIが9と前回から5ポイント下落した。景況感の悪化は2期連続となる。一方、大企業非製造業では、コロナ感染縮小に伴う人出の回復が追い風となり、業況判断DIが上昇した。

先行きの景況感は総じて慎重な見方が示された。製造業では供給制約の緩和、非製造業では人流のさらなる回復への期待がそれぞれ景況感の追い風になっていると見られる。ただし、ウクライナ情勢や世界的なインフレ、中国の都市封鎖再導入の可能性など海外経済を巡る不透明感が強いほか、原材料価格のさらなる上昇に対する懸念も根強いとみられる。

2021年度の設備投資額(全規模全産業)は、前年度比0.8%減と前回調査から下方修正された。一方、2022年度の設備投資計画(同)は、前年度比14.1%増と大幅に上方修正されている。例年6月調査では計画の具体化や(比較対象である)前年度実績の下方修正に伴って伸び率が上方修正される傾向が強い。今回は、既往の収益回復や経済活動の再開、供給制約緩和への期待を受けて伸び率の上方修正幅が例年を大きく上回り、伸び率の水準としても非常に高くなっている。2021年度実績の下方修正がやや大きめになり、先送り分が多かったことも22年度計画の伸び率嵩上げに繋がっているが、それを差し引いても強めと言える。このように、2022年度の設備投資計画は勢いのある内容と評価できるものの、供給制約や原材料高、世界的なコロナ・インフレの行方など先行きの不透明感は強い。これらの動向次第で今後設備投資計画が下方修正されるリスクもあるだけに、計画の実現性については不確実性の高さが否めない。

今回特に注目された仕入価格判断DIは大幅に上昇し、歴史的な水準に達している。販売価格判断DIも大幅に上昇したものの、企業の採算は厳しい状況が続いている。従って、採算の改善に向けて今後も販売価格の引き上げを続けるとの見通しが示されている。

全体評価:強弱材料が交錯し、景況感はまちまちに、先行きはやや慎重

日銀短観6月調査では、供給制約の深刻化や原材料価格の高騰などが逆風となり、注目度の高い大企業製造業の業況判断DIが9と前回3月調査から5ポイント下落した。景況感の悪化は2四半期連続となる。一方、大企業非製造業では、国内でのオミクロン株の感染縮小に伴う人出の回復が追い風となり、業況判断DIが13と前回調査から4ポイント上昇している。

前回の昨年3月調査 では、半導体不足やオミクロン株拡大による生産停止といった供給制約に加え、原材料価格上昇が重荷となり、大企業製造業の景況感が悪化していた。また、非製造業も原材料高に加え、オミクロン株拡大に伴う人流減少が逆風となり、景況感が弱含んでいた

前回調査以降も、ロシアによるウクライナ侵攻が続いたこともあり、資源高や円安進行に伴う原材料価格の高騰に拍車がかかっている。また、中国での都市封鎖によって部品不足などの供給制約に拍車がかかり、工場の稼働停止が頻繁に発生しているうえ、外需も鈍化し、自動車を中心に生産が下押しされた。一方、国内ではオミクロン株の感染が縮小し、まん延防止等重点措置も全面解除されたことで人出が回復し、対面サービス業を中心に需要の回復が見られる。

今回、大企業製造業では、原材料価格の高騰に加え、中国での都市封鎖に伴う部品不足など供給制約の深刻化や外需の低迷も逆風となったことで、景況感が悪化した。ただし、輸出産業にとっては円安の進行が景況感の下支えになった面もある。

非製造業についても原材料価格の高騰が重荷となったが、対面サービス業を中心に、オミクロン株の感染縮小とまん延防止等重点措置の全面解除に伴う人出の回復が追い風となり、景況感が回復した。

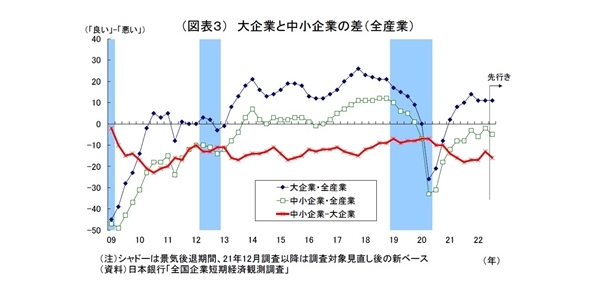

中小企業の業況判断DIは、製造業が前回から横ばいの▲4、非製造業が5ポイント上昇の▲1となった。大企業同様、製造業の景況感が低迷する一方、非製造業の景況感は持ち直している。

先行きの景況感は総じて慎重な見方が示された。製造業では供給制約の緩和と中国の経済活動再開への期待、非製造業では政府による旅行喚起策や水際対策緩和などに伴う人流のさらなる回復への期待がそれぞれ景況感の追い風になっていると見られる。ただし、ウクライナ情勢や世界的なインフレと利上げの影響、中国の都市封鎖再導入の可能性など海外経済を巡る不透明感は強いほか、原材料価格のさらなる上昇に対する懸念も根強いとみられ、先行きにかけての景況感は横ばいもしくは弱含みとなっている。中小企業非製造業については、もともと先行きを慎重に見る傾向が強いため、今回も景況感の明確な悪化が示されている。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元の景況感が市場予想(QUICK集計12、当社予想も12)を下回ったうえ、先行きの景況感も市場予想(QUICK集計14、当社予想も14)を下回った。大企業非製造業については、足元の景況感は市場予想(QUICK集計13、当社予想は14)と一致したものの、先行きの景況感は市場予想(QUICK集計16、当社予想も16)を下回った。

2021年度の設備投資額(全規模全産業)は、前年度比0.8%減(前回調査時点では同4.6%増)と前回調査から下方修正された。

例年、6月調査(実績)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で大きめの下方修正が入ることで、全体としては下方修正される傾向がある。今回はコロナの感染再拡大や供給制約、原材料高による建設コストの増加などを受けて、設備投資を一旦見合わせたり、先送りしたりする動きがやや強まった結果、例年よりもやや大きめの下方修正が入った。

一方、2022年度の設備投資計画(全規模全産業)は、上記の2021年度実績比で14.1%増(前回調査時点では0.8%増)となった。例年6月調査では計画の具体化や(比較対象である)前年度実績の下方修正に伴って伸び率が上方修正される傾向が極めて強い。今回は、既往の収益回復や経済活動の再開、供給制約緩和への期待を受けて、伸び率の上方修正幅が例年を大きく上回り、伸び率の水準としても非常に高くなっている。既述の通り、2021年度実績の下方修正がやや大きめになり、先送り分が多かったことも22年度計画の伸び率嵩上げに繋がっているが、それを差し引いても強めの投資計画と言える。

このように、2022年度の設備投資計画は勢いのある内容と評価できるものの、資材・部品等の供給制約や原材料高、世界的なコロナ・インフレの行方など先行きの不透明感は強い。これらの動向次第で今後設備投資計画が下方修正されるリスクもあるだけに、計画の実現性については不確実性の高さが否めない。

今回注目された仕入価格判断DIは大幅に上昇し、歴史的な水準に達している。販売価格判断DIも大幅に上昇したものの、企業の採算は厳しい状況が続いている。従って、採算の改善に向けて今後も販売価格の引き上げを続けるとの見通しが示されている。

今回の短観が日銀の金融政策に与える影響は限定的に留まりそうだ。

まず、今回の景況感はマチマチな動きとなったうえ、強い結果となった今年度設備投資計画についても、先行きの不透明感が強いなかでその実現性を見極める必要がある。日銀による早期の政策変更を後押しするような内容とは言えない。

また、そもそも、足元の物価上昇率は日銀の目標水準である2%に達しているものの、日銀は資源高等によるコストプッシュ型であるため持続性に欠けるとの認識を持っている。今回、先行きにかけて販売価格判断DIの上昇が示されているほか、企業の物価見通しも大幅に上昇しているものの、それが日銀の目指す企業収益や賃金・雇用が増加する好循環の中での持続的な物価上昇に結び付くとは限らない。少なくとも次回の春闘での賃上げ状況を見定める必要があるだろう。従って、日銀は引き続き現行の金融緩和を粘り強く続ける姿勢を崩さないと見込まれる。

業況判断D.I.:製造業は軒並み悪化、対面サービス業は大幅改善

全規模全産業の業況判断D.I.は2(前回比2ポイント上昇)、先行きは▲1(現状比3ポイント低下)となった。大企業について、製造・非製造業別の状況は以下のとおり。

大企業

大企業製造業の業況判断DIは9と前回調査から5ポイント下落した。業種別では、全16業種中、下落が12業種と上昇の2業種を上回った(横ばいが2業種)。

資源価格高騰による原材料高を受けて、木材・木製品(20ポイント下落)、鉄鋼(16ポイント下落)、繊維(10ポイント下落)などで景況感が大幅に悪化した。また、供給制約の悪化や外需の減少を受けて、はん用機械(11ポイント下落)、生産用機械(9ポイント下落)、自動車(4ポイント下落)の悪化も目立っている。改善は、円安の追い風を受ける造船・重機(4ポイント上昇)と窯業・土石(4ポイント上昇)に留まった。

先行きについては、上昇が8業種と下落の7業種をわずかに上回り(横ばいが1業種)、全体では1ポイントの上昇となった。

原材料価格のさらなる上昇を警戒したものとみられるが、石油・石炭(20ポイント下落)、木材・木製品(13ポイント下落)、化学(7ポイント下落)など素材業種の悪化が目立つ。一方、供給制約の緩和を見込んだものとみられるが、自動車(14ポイント上昇)の上昇が顕著になっており、全体の牽引役となっている。

大企業非製造業の業況判断DIは前回から4ポイント上昇の13となった。業種別では、全12業種中、上昇が6業種と下落の4業種を上回った(横ばいが2業種)。

行動制限解除に伴う人出の回復が追い風となった対個人サービス(娯楽産業を含む・32ポイント上昇)、宿泊・飲食サービス(25ポイント上昇)、運輸・郵便(11ポイント上昇)、小売(5ポイント上昇)など対面サービス業で大幅な改善が見られる。一方、原材料価格(建材コスト)上昇を受けた建設(3ポイント下落)、巣ごもり需要の反動を受けた通信(13ポイント下落)などが悪化した。

先行きについては、下落が6業種と下落の4業種を上回り(横ばいが2業種)、全体では横ばいとなった。

原材料価格高騰への警戒とみられるが、運輸・郵便(7ポイント下落)、電気・ガス(4ポイント下落)、小売(2ポイント下落)などが悪化している。一方、人出のさらなる回復を見込んだものとみられるが、宿泊・飲食(13ポイント上昇)、対個人サービス(9ポイント上昇)が大幅に上昇し、全体を下支える形となった。

需給・価格判断:仕入価格は大幅上昇、販売価格引き上げが続く見込み

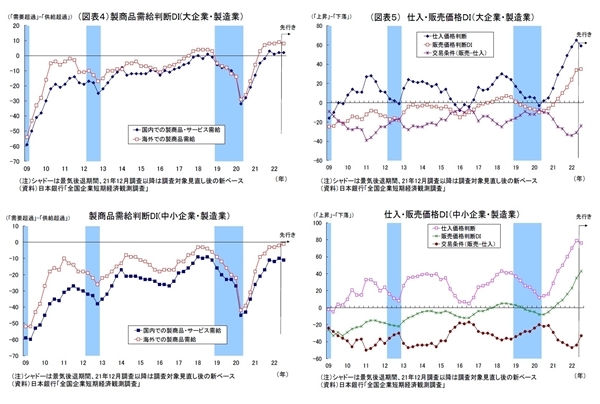

需給判断:内外需給は若干タイト化

大企業製造業の国内製商品・サービス需給判断DI(需要超過-供給超過)は前回比1ポイント上昇、海外需給も前回から1ポイント上昇となった。また、非製造業の国内製商品・サービス需給判断DIは2ポイント上昇した。製造業では供給制約、非製造業では国内での経済活動再開が、需給を若干タイト化させたとみられる。

先行きの需給については、製造業の内外需給、非製造業の国内需給ともに概ね横ばい圏が想定されており、総じて需給の大幅な変化は見込まれていない。不透明感が強く先行きが見通しづらいということに加えて、供給制約の緩和と内外需要の持ち直しが共に見込まれている可能性がある。

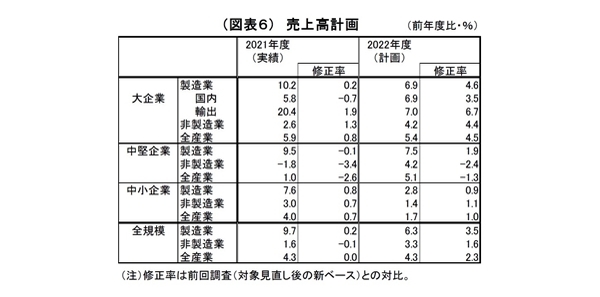

価格判断:仕入価格・販売価格ともに大幅上昇

大企業製造業の仕入価格判断DI (上昇-下落)は前回から7ポイント上昇、非製造業は8ポイント上昇とともに大きく上昇した。同DIの水準は、大企業製造業で1980年5月調査以来、非製造業で1983年の統計開始以来の歴史的な高水準を記録している。もともと世界的な需給の逼迫で資源価格が高騰していたところに、ウクライナ情勢の緊迫化や円安進行が拍車をかける形となり、仕入価格の上昇が続いている。

また、販売価格判断DIは製造業で10ポイント上昇、非製造業でも6ポイント上昇とともに大きく上昇している。非製造業では仕入価格判断DIの上昇幅が販売価格判断DIの上昇幅を上回った結果、差し引きであるマージン(採算)が悪化している。製造業は販売価格判断DIの上昇幅が仕入価格判断DIの上昇幅をやや上回り、マージン(採算)は前回からやや改善したが、依然マージンが非常に圧迫された状況が続いている。

仕入価格判断DIの3か月後の先行きは大企業製造業で6ポイント低下する一方、非製造業では2ポイントの上昇が見込まれている。製造業の低下は供給制約の緩和を見込んだものかもしれない。一方で、販売価格判断DIの3ヵ月後の先行きは、大企業製造業で1ポイント、非製造業で2ポイントの上昇となっている。ともに足元でマージンが圧迫されているうえ、非製造業では今後も仕入れ価格の上昇が続くことを想定していることから、販売価格の引き上げを続けるとの見通しが示されている。

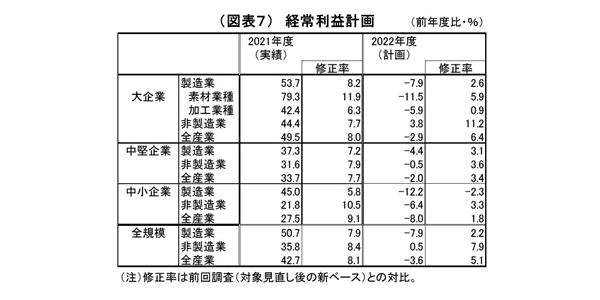

売上・利益計画:22年度は引き続き増収減益の計画

2021年度収益額(全規模全産業)は、売上高が前年比4.3%増(前回は4.3%増)と前回から横ばいとなった一方、経常利益は同42.7%増(前回は32.0%増)と上昇修正され、増収かつ大幅な増益となった。

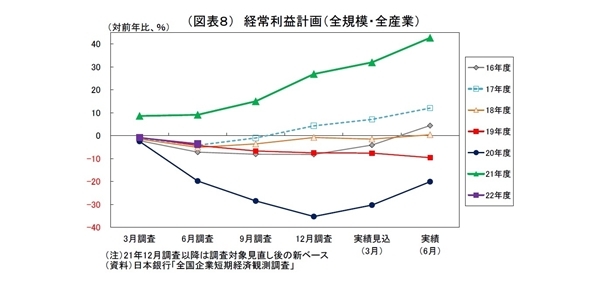

従来、経済危機が発生した年を除き、例年、経常利益計画は年度始の段階で保守的に見積もられ、9月調査以降、緩やかに上方修正されていく傾向がある。2021年度についても、コロナ禍の不透明感を受けて、2020年度の大幅な落ち込みの後にしては年度始の利益計画が保守的に設定されていたが、2020年度前半ほど急激な経済活動の落ち込みが避けられたことで収益の推移が予想を上回り、年度実績の上方修正に繋がったとみられる。現に、下期だけを見ても、売上・経常利益ともに上方修正されている。

なお、2021年度の想定ドル円レート(全規模・全産業ベース)は111.23円(上期109.33円、下期113.13円)と、前回調査時点(110.00円)からやや円安方向に修正された。前回調査時点で年度実績(112円台前半)よりも円高水準に設定されていたものが、実績を織り込む形で修正された。

また、2022年度収益計画(全規模全産業)は、売上高が前年比4.3%増(前回は2.1%増)、経常利益が同3.6%減(前回は0.9%減)と、前回に続いて前年比で増収・減益の計画となった。なお、既述の通り、比較対象となる前年度の収益が今回上昇修正されたことで、売上・経常利益ともに、水準としては前回調査から上方修正されている。

例年、経常利益計画は初回の3月調査時点で保守的に見積もられ、前年比で小幅なマイナス圏でスタートした後、6月調査では、比較対象となる前年度分の上方修正などを受けて、さらに伸び率がやや下方修正される傾向が強い。今回も同様のパターンとなった。コロナ禍からの経済活動再開が期待されるものの、コロナ再拡大、ウクライナ情勢長期化、世界的なインフレなど下振れリスクも山積しているため、とりあえず保守的な計画のまま様子見している企業も多いと推測される。

なお、2022年度の想定ドル円レート(全規模・全産業ベース)は118.96円(上期118.79円、下期119.12円)と、足下の実勢(135円台)よりも大幅な円高水準となっている。企業の想定為替レートは実勢の反映に時間がかかる傾向があるため、修正がまだ追い付いていない状況とみられる。また、輸出企業では、あえて収益に保守的となるように円高水準に据え置いている企業もも多いとみられる。

今後、再び円高が進まなければ、円安方向への修正が入ることで輸出企業にとっては収益計画の上方修正要因になる。一方、輸出割合が低い企業にとっては、円安によって原材料輸入価格の上昇に拍車がかかり、利益計画の下方修正要因になる恐れもある。

設備・雇用:設備投資計画は強いが不確実性高め、人手不足への警戒感も

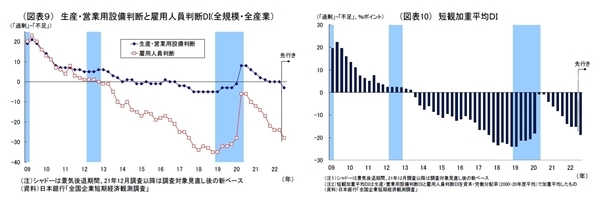

生産・営業用設備判断DI(「過剰」-「不足」)は、全規模全産業で前回から横ばいの0となった。

また、雇用人員判断DI(「過剰」-「不足」)も、全規模全産業で前回から横ばいの▲24となった。人出の回復を受けて非製造業で不足感が強まる一方、生産の落ち込みを受けて製造業で不足感が緩和され、影響が相殺された。

上記の結果、需給ギャップの代理変数とされる「短観加重平均DI」(設備・雇用の各DIを加重平均して算出)は前回から横ばいの▲15.2となり、不足超過の高まりは一服した。

先行きの見通し(全規模全産業)は、設備判断DIが▲3、雇用判断DIが▲28とそれぞれ3ポイント、4ポイントの低下が示されており、不足感が強まることが見込まれている。先行きにかけて、経済活動の正常化が進むことへの期待が反映されているとみられる。

この結果、「短観加重平均DI」も▲18.8と3.6ポイント低下する見込みとなっている。

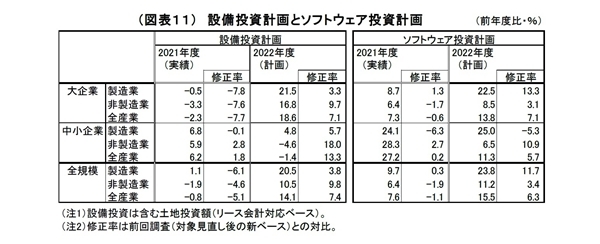

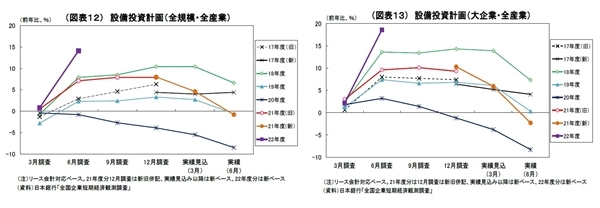

2021年度の設備投資額(全規模全産業)は、前年度比0.8%減(前回調査時点では同4.6%増)と前回調査から下方修正された。

例年、6月調査(実績)では、中小企業で計画が具体化してくることによって上方修正される反面、大企業で大きめの下方修正が入ることで、全体としては下方修正される傾向がある。今回はコロナの感染再拡大や供給制約、原材料高による建設コストの増加などを受けて、設備投資を一旦見合わせたり、先送りしたりする動きがやや強まった結果、例年よりもやや大きめの下方修正が入った。

一方、2022年度の設備投資計画(全規模全産業)は、上記の2021年度実績比で14.1%増(前回調査時点では0.8%増)となった。例年6月調査では計画の具体化や(比較対象である)前年度実績の下方修正に伴って伸び率が上方修正される傾向が極めて強い。今回は、既往の収益回復や経済活動の再開、供給制約緩和への期待を受けて、伸び率の上方修正幅が例年を大きく上回り、伸び率の水準としても非常に高くなっている。既述の通り、2021年度実績の下方修正がやや大きめになり、先送り分が多かったことも22年度計画の伸び率嵩上げに繋がっているが、それを差し引いても強めの投資計画と言える。

このように、2022年度の設備投資計画は勢いのある内容と評価できるものの、資材・部品等の供給制約や原材料高、世界的なコロナ・インフレの行方など先行きの不透明感は強い。これらの動向次第で今後設備投資計画が下方修正されるリスクもあるだけに、計画の実現性については不確実性の高さが否めない。

なお、2021年度設備投資額(全規模全産業で前年比0.8%減)は市場予想(QUICK 集計2.9%増、当社予想は1.4%増)を下回る結果であった。一方、2022年度設備投資計画(全規模全産業で前年比14.1%増)は市場予想(QUICK 集計5.4%増、当社予想は6.3%増)を大幅に上回っている。

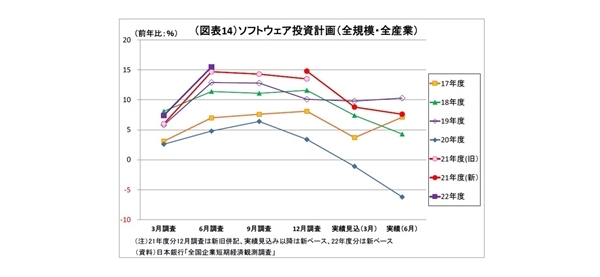

2021年度のソフトウェア投資額(全規模全産業)は7.6%増と前回(8.8%増)からやや下方修正されたが、減少で着地した設備投資額(0.8%減)と比べても強い結果であった。また、2022年度のソフトフェア投資計画(全規模全産業)は2021年度比15.5%増(前回は7.4%増)と大幅に上方修正され、近年と比べても高い伸びが示されている。企業において、DXの推進に向けた積極的な姿勢が続いていることを反映している可能性があり、前向きな動きと言える。

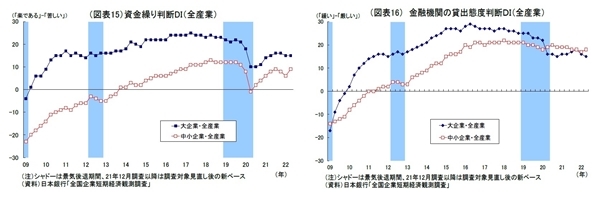

企業金融:中小企業の資金繰りは3四半期ぶりに改善

企業の資金繰り判断DI(「楽である」-「苦しい」)は大企業が15と前回から横ばい、中小企業が9と前回比3ポイントの上昇となった。中小企業では3四半期ぶりにDIが持ち直し、資金繰りが改善した。業種別の状況は未公表(明日公表の調査全容に掲載)だが、行動制限解除等による人流回復を受けて、宿泊・飲食サービスなど対面サービス業を中心に売上が回復し、資金繰りの改善に繋がったと推測される。ただし、前回3月調査時点における対面サービス業のDIは全体を大きく下回っていた(*1)だけに、今回、どの程度回復したのかが注目される。

企業サイドから見た金融機関の貸出態度判断DI(「緩い」-「厳しい」)は、大企業が15と前回から1ポイント低下、中小企業が18と前回から1ポイント上昇した。金融機関の貸出態度には大きな変化はないと受け止められている。

*1:大企業が▲25(全業種平均は15)、中小企業が▲40(全業種平均は6)

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(6月調査)予測~大企業製造業の業況判断DIは2ポイント下落の12と予想、注目は仕入・販売価格の上昇度

・日銀短観(3月調査)~大企業製造業の景況感は7期ぶりに悪化、資源高の価格転嫁は今後も続く見込み

・日銀短観(12月調査)~非製造業の景況感は回復したが、製造業は頭打ち、先行きは総じて警戒感強い

・日銀短観(9月調査)~大企業製造業の景況感改善は鈍化、非製造業は低迷継続、先行きの見方は総じて慎重

・日銀短観(6月調査)~製造業の景況感は大幅改善の一方、非製造業は伸び悩み、先行きの見方は総じて慎重