この記事は2022年7月19日に「ニッセイ基礎研究所」で公開された「貸出・マネタリー統計(22年6月)~銀行貸出の伸びは急進したが、見た目ほど強くはない」を一部編集し、転載したものです。

貸出動向:貸出の伸びは急進したが、見た目ほど強くはない

貸出残高

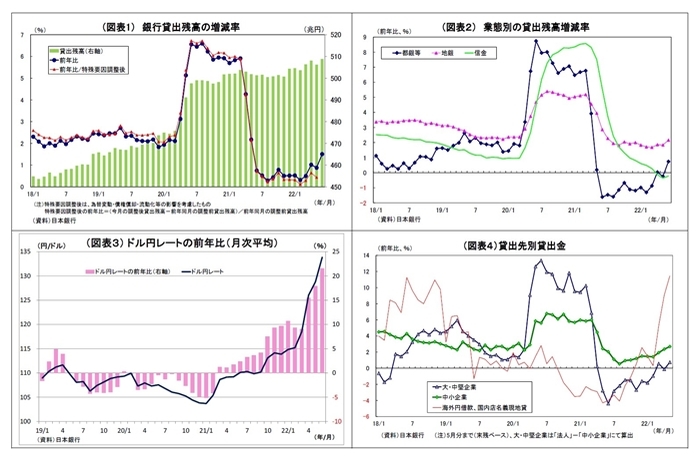

7月8日に発表された貸出・預金動向(速報)によると、6月の銀行貸出(平均残高)の伸び率は前年比1.51%と前月(同0.88%)を大きく上回った。伸び率の上昇は2ヵ月ぶりで、伸び率の水準は昨年5月以来の高水準に当たる(図表1)。

貸出残高は1991年1月以来の水準に達しており、増加はしているものの、円安の進行による外貨建て貸出の円換算残高嵩上げが引き続き押し上げ要因となっている(図表3)。現に為替変動等を調整した特殊要因調整後の伸び率は5月時点で前年比0.43%と調整前の伸び率(同0.88%)をかなり下回っており(図表1)、円安が一層進んだ6月(未公表)は両者の乖離がさらに拡大しているものと推測される。また、貸出の伸び率に関しては、前年同月の伸び率が大きく鈍化(前月2.17%→当月0.75%)したことで、比較対象のハードルが下がった面も押し上げに寄与している。従って、貸出の実勢は見た目ほど強いわけではないとみられる。

業態別では、都銀の伸び率が前年比0.74%(前月は▲0.24%)と急伸し、再びプラス圏に浮上した。また、地銀(第2地銀を含む)の伸び率は前年比2.16%(前月は1.84%)とやや上昇している(図表2)。

マネタリーベース:長期国債買入れ額が急増もコロナオペ減が相殺

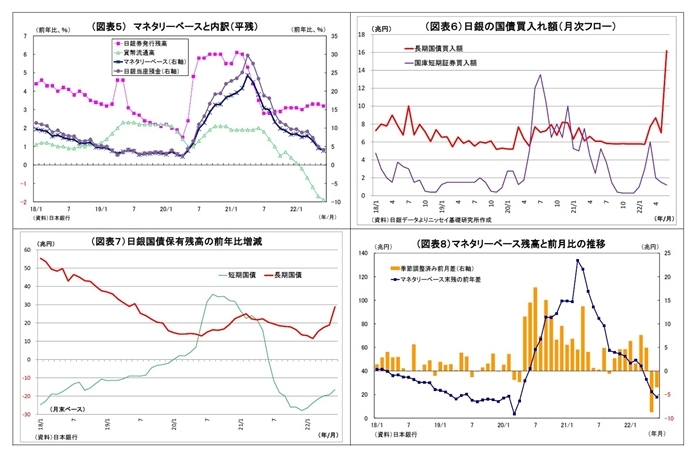

7月4日に発表された6月のマネタリーベースによると、日銀による資金供給量(日銀当座預金+市中に流通する紙幣・貨幣)を示すマネタリーベース(平残)の伸び率は前年比3.9%と、前月(同4.6%)を下回り、3カ月連続で低下した(図表5)。伸び率は2020年5月以来の低水準に当たる。

低下の主因はマネタリーベースの約7割を占める日銀当座預金の伸び率が低下した(前月5.0%→当月4.1%)ことである。日銀は金利上昇圧力を抑えるために指し値オペを継続、実際に応札もあったことから、同月の長期国債買入れ額は16兆円余りと前月から急増した(図表6)。ただし、制度の一部打ち切りに伴ってコロナオペの残高が引き続き大きく減少(▲11.3兆円)したこと、国債市場の流動性低下を受けて、日銀が資金吸収を伴う国債保管供給を実施(▲3.0兆円)したことが伸び率の押し下げ要因となった。

その他の内訳では、日銀券発行高の伸びが前年比3.2%(前月は3.3%)とほぼ横ばいで推移する一方、貨幣流通高の伸び率は前年比▲1.9%(前月は▲1.7%)とマイナス幅を広げ、5カ月連続で前年の水準を割り込んだ。ゆうちょ銀が硬貨入金手数料を導入して以降、貨幣流通高のマイナス幅は拡大しており、貨幣の貯蓄需要減退がうかがわれる。

なお、6月末時点のマネタリーベース残高は677兆円と前月末比で4.0兆円増加した。ただし、季節性や月内の動きを除外した季節調整済み系列(平残)でみると、前月比3.5兆円減となっている(図表8)。減少は2ヵ月連続となる。

マネタリーベースの先行きについては、今後もコロナオペ一部打ち切りの影響が伸び率押し下げ要因になり続ける。日銀による国債買入れの通常オペ増額や指し値オペが一定の支えにはなるものの、マネタリーベースの増勢鈍化が続きそうだ。いずれ、前年を割り込む可能性もある。

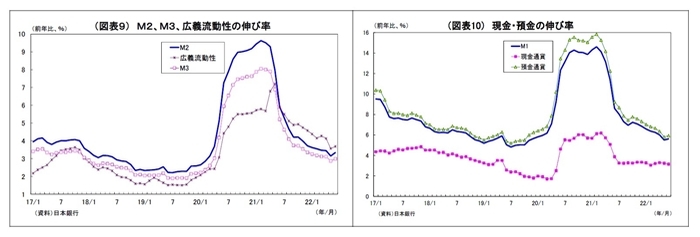

マネーストック:久々に伸び率の低下が一服

7月11日に発表された6月のマネーストック統計によると、金融部門から市中に供給された通貨量の代表的指標であるM2(現金、国内銀行などの預金)平均残高の伸び率は前年比3.34%(前月は3.15%)、M3(M2にゆうちょ銀など全預金取扱金融機関の預貯金を含む)の伸び率は同2.99%(前月は2.87%)と、ともにやや上昇した(図表9)。伸び率の上昇はM2が8ヵ月ぶり、M3が16ヵ月ぶりとなる。

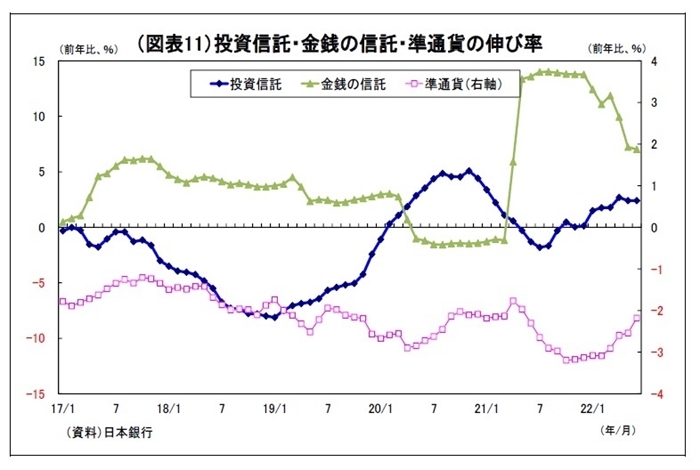

M3の内訳では、主軸である預金通貨(普通預金など・前月5.8%→当月5.9%)の伸び率低下が一服したほか、準通貨(定期預金など・前月▲2.5%→当月▲2.2%)のマイナス幅が縮小し、全体の伸び率上昇に寄与した。一方、CD(譲渡性預金・前月8.2%→当月4.9%)、現金通貨(前月3.2%→当月3.1%)の伸び率は低下した(図表10・11)。

広義流動性(M3に投信や外債といったリスク性資産等を加算した概念)の伸び率は前年比3.68%(前月は3.56%)とM2・M3同様にやや上昇した(図表9)。

内訳では、既述の通り、M3の伸びがやや上昇したほか、円安の影響による外債の伸び率上昇(前月7.0%→当月11.1%)が寄与した。一方、規模の大きい金銭の信託(前月7.2%→当月7.0%)、国債(前月▲2.5%→当月▲2.8%)の伸び率低下が重荷となった。投資信託(私募やREITなども含む元本ベース、前月2.4%→当月2.4%)の伸びは横ばいであった(図表11)。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・資金循環統計(22年1-3月期)~個人金融資産は2,005兆円と2,000兆円の大台を維持、企業の現預金は過去最高、海外勢が日本国債売り

・日銀短観(6月調査)~大企業製造業の景況感は2期連続で悪化、記録的なコスト高を受けて価格転嫁が続く見込み

・プラチナはまたも金の半値以下に~プラチナに投資妙味はあるか?

・みるみる進む円安、そろそろ歯止めはかかるか?~マーケット・カルテ7月号

・ロシア制裁強化、OPECプラス増産拡大、原油価格はどうなる?~今後の注目ポイントと見通し