本記事は、北川哲雄氏の著書『ESGカオスを超えて:新たな資本市場構築への道標』(中央経済グループパブリッシング)の中から一部を抜粋・編集しています。

経営者・従業員のESGへの理解を深めるには:3つの「E」の重要性

企業と投資家の対話からみたESGカオスの要因

主題『ESGカオスを超えて:新たな資本市場構築への道標』を踏まえ、資本市場のインベストメント・チェーン、すなわち「資金の拠出者から、資金を最終的に事業活動に使う企業に至るまでの経路および各機能のつながり」(*1)の中の各参加主体(アセットオーナー、アセットマネジャー、企業などから構成される)、特に企業の内部のステークホルダーである経営者・従業員から「ESG」がどう認識されているか、ESGに関する諸活動について本当に納得しているか、いまひとつ「腹落ち感」がないと思われる中、どうすれば納得感を高められるかについて論じたい。

*1:経済産業省『「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」プロジェクト(伊藤レポート)最終報告書』2014年8月、p.10。

まず、「企業と投資家の対話」の歴史を振り返ると、グローバル投資家の「長期的な資金を日本へ誘引することができなければ、日本企業の長期的な競争力の低下は避けられない」(*2)という危機感から生まれたとも言える日本のガバナンス改革、その大きな主眼は「稼ぐ力」と「資本効率(ROE)」の重要性の再認識である。

*2:経済産業省『「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」プロジェクト(伊藤レポート)最終報告書』2014年8月、p.1。

ガバナンス改革推進のためには「企業と投資家との建設的な対話」(*3)が必要との考えのもと、2012年7月、経済産業省が音頭を取り、企業と投資家が意見交換する常設の“対話の場”として「企業報告研究会(企業報告ラボ)」が設立され(*4)、実務に即した任意開示のグッドプラクティスや企業報告に関する国際情勢の共有・意見交換が開始された。2013年7月より、経済産業省が主体となり、「企業報告ラボ」の中の特別プロジェクトとして、一橋大学伊藤邦雄教授を座長とする「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」プロジェクトが開始され、2014年8月に最終報告書『伊藤レポート』が公表された。

*3:経済産業省『「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」プロジェクト(伊藤レポート)最終報告書』2014年8月、p.13ほか参照。ちなみに、「建設的な対話」をエンゲージメントと同義とする機関投資家もある。

*4:なお、英国では、2011年に、企業、機関投資家、そして個人投資家も含めた対話の場として、FRC(財務報告評議会)を運営母体とする“Financial Reporting Lab(財務報告ラボ)”が発足していた。

さらに、ESG課題に関する意見交換のため、2015年10月、環境省に青山学院大学北川哲雄教授を座長とする「持続可能性を巡る課題を考慮した投資に関する検討会(ESG検討会)」が設置され、2017年1月に『ESG検討会報告書』が公表された。

これらに見られるように、「企業と投資家との建設的な対話」に関するインベストメント・チェーン間の議論が重ねられておよそ10年経つが、未だに残る資本市場における諸問題、中でも「ESGカオス」の最大の要因は、相変わらずのコミュニケーションの機能不全だと思われる。カオスと言えば、旧約聖書における寓話「バベルの塔」の崩壊後の、人間たちの共通言語の 喪失と離散が思い出されるが、企業を取り巻くステークホルダー間の問題は、昔も今も共通言語の不在、コミュニケーション機能の不全、そして他者への不寛容と言えよう。よって、カオスの収束には、課題認識の整理と共通言語の再構築が必要であり、そのために何をすべきか、というテーマについて考察し解決への道筋の一歩とするのが狙いである。

ESGに関する共通言語の定義

日本のガバナンス改革の進展やESG投資の拡大、そして環境問題の悪化傾向などが金融経済活動に及ぼす影響に対する世界の市場関係者の「リスク認識の高まり」(*5)により、資本市場のインベストメント・チェーンの構成員である規制当局、ESG投資家、企業のIR担当者やサステナビリティ部門、および一部の経営者にとって、ESGもしくはサステナビリティへの取り組みが重要な経営課題であるという理解はますます深まっている。

*5:環境省『ESG検討会報告書』2017年、p.8。

しかし、ESGに関する活動が企業の従業員の多くに腹落ち感をもって納得されているかどうか、議論の余地があるのはなぜだろうか。確かに、SDGsという言葉がマスコミを賑わせ、気候変動問題を中心に国際的に危機感をもって議論され、企業の中ではESG担当者が業務として社内浸透に躍起だが、他の従業員の中には、ともすれば、政府、自治体、企業の経営者、そして社外のESG専門家や社内ESG担当者などの「ESG村」の人たちにお任せという人もいるだろう。

また、従業員だけでなく経営者でさえ、ESGは植林活動や河川敷の清掃活動などボランティア的な社会貢献の一環として実施する「CSR(企業の社会的責任)」と認識している人はまだ多かろう。さらに、ESG活動に熱心な企業でも、自分たちが業務に携わっている自社の本業にどうつながっているのか、理解できていない従業員もいるかもしれない。

一方、投資家の多種多様なニーズや乱立するESG評価機関の評価軸の違いにより、過度の網羅性に合わせた開示を迫られることが、企業内各部署の業務負担を増大させ、逆にESG担当者が目指す社内の共感醸成への障害となりかねない。現在のESGに関する課題の1つは、こうした開示のための開示(「ESGウォッシュ」とも言えよう)のような形式主義からの脱却であろう。

ここではまず、従業員の納得感が得られない要因の1つとして、ESGの概念の幅が広過ぎて、関連する用語の定義が曖昧になり、言葉が混乱しているという課題認識を挙げておきたい。そしてESGの共通言語が議論されない理由の1つに、そもそも、一部の投資家の考え方として、あまり用語の定義にこだわらないこともあるかと思われる。特にアクティブ運用の投資家は、競争相手の投資家に先んじることで個別に「αのリターン」(*6)を取りに行くのが仕事なので、企業への個別取材においてESGの定性的要素について理解してしまえば、業界全体における共通言語確立はインセンティブとなり得ないかもしれない。一方、企業側も自社を評価してくれる目の前の投資家に株式を買ってもらえばよいので、ESGの表現についても「自社らしさ」を表に出し過ぎて、投資家が重視する相互比較性に配慮しない向きもあろう。すなわち、資本市場の参加者の個別最適な行動が全体最適な結果には必ずしもつながっていないのが現状である。こうして、ESGの定義を曖昧にしてきたことが、資本市場のステークホルダー間の混乱を生んでいる要因の1つと考える。

*6:ここでのα(期待収益率-予想収益率)は、株式運用が市場平均に対してどれだけ超過リターンを得られたかを表す指標。

さて、ESGとは21世紀に入り海外から入ってきた言葉だが、そもそも日本では、社会と企業もしくは個人が関わる課題については、江戸から明治にかけて、近江商人の哲学「三方よし」、渋沢栄一が唱えた「論語と算盤」、松下幸之助の「企業は社会の公器」などの考えが唱えられ実践されてきたが、近代に入ってから公害の社会課題化もあって環境問題がクローズアップされるようになった。戦後に入ると「CSR:Corporate Social Responsibility(企業の社会的責任)」概念の広がりが見られ、今では、「サステナビリティ:Sustainability(持続可能性)」、「CSV:Creating Shared Value(共通価値の創造)」(*7)、「SDGs:Sustainable Development Goals(持続可能な開発目標)」(*8)などの言葉が世間を賑わしているが、これらの言葉の意味が類似していることが、混乱の一因と思われる。

*7:2011年にハーバード大学のマイケル・E・ポーター教授等によってハーバード・ビジネス・レビューの論文にて提唱された。

*8:詳しくは外務省のWebサイト「JAPAN SDGs Action Platform」を参照されたい。

そもそも、ESGについては、2006年に国連のアナン事務総長(当時)が中心となり金融業界に向けて提唱されたイニシアチブ「PRI:Principles for Responsible Investment(責任投資原則)」の中で唱えられたのが始まりとされる。PRIは「責任投資を環境(Environment)、社会(Social)、ガバナンス(Governance)の要因(ESG要因)を投資決定やアクティブ・オーナーシップに組み込むための戦略および慣行と定義」(*9)しているが、対象者は機関投資家などの金融業界である。

*9:PRI brochure 2021(Japanese)『責任投資原則』p.4。

なお、ESGの「」、「S」、「G」については、レイヤー(階層)あるいはカテゴリーが違う概念が並列に扱われているという違和感は拭えない。伊藤(2018)は「ESGの関係性を見ると、ESGはパッケージであり、3つの相互作用によって成り立っている。傘を例にすると、一番先端の石突がG、左右の露先がEとSのイメージだ。EとSのレベルをどのように引き上げるのか、EとSをどのように設計し制御していくのか、全てはGがカギを握っている」(*10)と説明している。

*10:伊藤邦雄「ESGと統合報告を巡る最近の動き」、『経済広報』(経済広報センター)2018年1月号。

「企業と投資家の建設的な対話」の観点に基づきESGの定義について示す。まず、「E」については、環境に関する諸問題(気候変動、温室効果ガスの排出、水を含む資源の枯渇、廃棄物および汚染)について、配慮し改善するための要素とする。それには、企業側がコストとして取り組むこと(リスク)と、ビジネスとして付加価値を高めること(機会)の両面がありうる。なお、公害問題への対応をきっかけに、従業員による環境保全活動などが社内に定着している日本企業も多く見られる。

「S」すなわち「社会」は、広義の「社会」から「地域コミュニティ」や「企業内コミュニティ」まで幅広く捉えられる概念であり、企業の社内と社外両方に関わる課題である。具体的には、従業員やサプライチェーンの、人権、労働環境、働きがい、アメニティ(*11)、雇用条件、健康、安全、DEI(ダイバーシティ、エクイティ&インクルージョン)(*12)、そして付加価値のあるアウトプット(商品・サービス)の提供、納税、社会貢献などから成る「社会への価値提供」とする。たとえば、働きがいなどは従業員にとって納得しやすいが、定量化による可視化が難しく、企業にとって進捗管理するのが困難な課題も多い。

*11:心地よさ、快適性、快適に過ごすために整備された環境。

*12:DEI:Diversity, Equity & Inclusionは、多様性、公平性、包摂性と訳される。

「G」すなわち「ガバナンス」については、経営執行・牽制の観点での「コーポレートガバナンス」(役員報酬制度を含む)、従業員の規律の観点での「コンプライアンス」(腐敗防止を含む)、経営管理上の規律とも言える「リスク・マネジメント」とする。コーポレートガバナンスについては経営(取締役会、執行チーム)が意識すべき課題である一方、従業員が職場で働く上での規律、そして働いた結果としてのリスク管理を含む経営管理についても「G」の中に位置づけることで、従業員にとっても「G」は強く意識すべき課題となる。

なお、機関投資家の中には、日本の企業は「現場」は強いが、「コーポレート部門」が弱すぎるという意見もある。企業の経営基盤であるガバナンスを支えるコーポレート部門は、決して単なるコスト部門ではなく、収益のレバレッジを左右し、サステナビリティの実現に貢献できる重要な部門であることはあらためて強調しておきたい。

ところで近年、企業の長期的価値創造(LTVC:Long Term Value Creation)を掲げる経営の必要性が唱えられている中、キーワードとして広まってきた言葉に「Purpose(パーパス)」がある(*13)。パーパスについては早くも1987年にP&Gが、「自社製品に最高のクオリティーと価値を与え、世界中の顧客のニーズを満たすこと」と示しており、パーパス経営の代表格とも言えるUnileverは、2012年のAnnual Reportにて、“Our Purpose: To Make Sustainable Living Commonplace”と発表している。

*13:小野塚惠美・貝沼直之「ESG開示からみる統合報告書のあり方」、『証券アナリストジャーナル』2021年11月号、p.30を参照されたい。

そのような昔からある価値観が近年再評価されてきた背景には、特に米国で「ミレニアル世代」(*14)と呼ばれる、若い世代の価値観に合ったからとも言われている(*15)。さらに、2018年、世界最大級の運用会社BlackRockのラリー・フィンクCEOが、毎年恒例の取引先企業CEO宛て書簡で、企業のパーパスは、「利益を達成するために必要な活力であり、投資における判断基準の1つになるだろう」と記したことも大きいだろう。

*14:2000年代に成人あるいは社会人になる世代。

*15:Facebook(現社名:Meta)共同創業者のマーク・ザッカーバーグは、2017年の母校ハーバード大学の卒業式で行った演説で、「ミレニアル世代にとってパーパスを持つことは当たり前であり、誰もがパーパスを持てる世界を創ることが重要」と述べている。

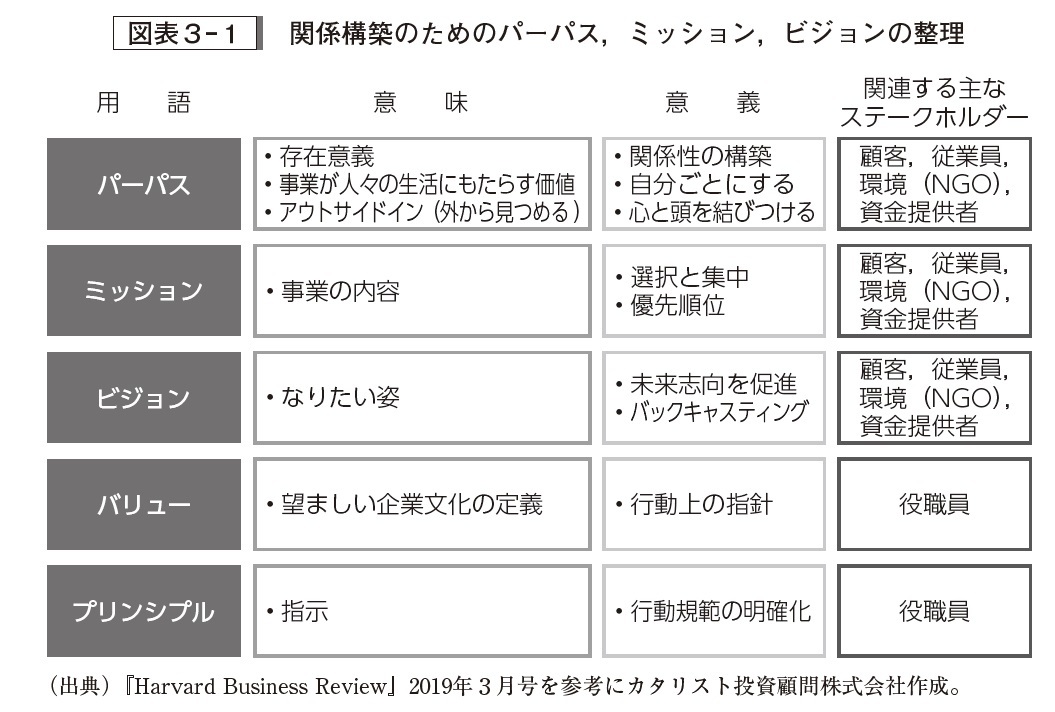

ところが、そもそも日本企業にはこうした理念系の言葉が溢れている。パーパス以外にも、企業理念、経営理念、ミッション、ビジョン、バリュー、プリンシプル、綱領、(社名)ウェイ、行動指針、等々。こうした日本企業の歴史の中で培われた理念体系に、新たにパーパスという言葉が海外から輸入されてきたという見方もでき、ステークホルダーから見ると企業理念と混同してしまうケースも少なくなかろう。よって、自社の理念体系の中でどう整理して、企業の内外のステークホルダー、特に従業員にどう理解してもらうか、自社に取り入れるときには定義を明確化しておくことが重要である。これらの用語の整理の一例として図表3-1を紹介する(*16)。

*16:小野塚・貝沼、前掲書、p.31。

ちなみにパーパスは、日本企業の理念体系では「存在意義」と訳されることが多いが、意味合いとして視点・立場から見た二面性があると思われる。それは、社内にとっての「目的」と、社外のステークホルダーから見たときの「存在意義」である。ちなみにユニリーバ・ジャパンはパーパスを「目的・存在意義」(*17)と訳している。

*17:ユニリーバ・ジャパンWebサイト 「地域と社会」(2021年11月30日閲覧)。

さて、ESG開示に関わる実務担当者にとって、混乱や困惑の大きな要因となっているのは、 ESG/非財務情報に関する開示基準やフレームワーク、そして評価の乱立であることは言を俟たない。ESG情報は範囲が広く、投資家の視点の多様性も相俟って網羅性を要求されがちであり、したがって実務担当者のよりどころはグローバル・ベースの開示フレームワークとなっている。

このフレームワークについては、ESG開示基準作成主体の乱立が問題となっていたが、最近になって、IIRCとSASB(*18)の統一に始まり、これら主体の収斂・集約の動きが活発となってきた。次に、同様に乱立気味であるESG評価機関の間での評価軸と結果のばらつきも大きな課題と言えよう。本件については、GPIF(年金積立金管理運用独立行政法人)が2017年、国内株式を対象としたESG指数を選定した際のプレスリリースで、ESG評価機関の間で評価基準に大きなばらつきがあることを指摘しており、毎年の定点観測でも状況はあまり変わっていない(*19)。

*18:IIRC:International Integrated Reporting Council(国際統合報告評議会)。SASB:Sustainability Accounting Standards Board(サステナビリティ会計基準審議会)。両者は2021年、合併しVRF:Value Reporting Foundation(価値報告財団)となった。

*19:GPIF『2019年度 ESG活動報告』pp.41-42。

なお、「サステナビリティ」という言葉は「ESG」より前、1980年代より唱えられていたが、最近になって再びクローズアップされてきた。サステナビリティ、すなわち中長期的な時間軸での「持続可能性」については、企業を取り巻く外部環境(地球環境、経済環境など)の持続性と、企業自体の持続性の2つの観点があると思われる。前者についてはTCFD(*20)などのフレームワークにより環境への取り組みを企業が開示するようになってきた。後者については、企業が「稼ぐ力」を有するビジネスモデルを動かして、キャッシュフローを創出し続けないと達成は困難であり、その仕組みについて企業は説明を求められる。その説明では、ESG/非財務情報 が、どういう時間軸およびプロセスで付加価値を生み、財務数値(財務情報)に転化するかが重要になってくる。この財務情報への転化の件は、従業員の自分事としてのESGへの納得感と深く関わる問題であり、次節において取り上げたい。

*20:Task Force on Climate-related Financial Disclosures(気候関連財務情報開示タスクフォース)。2015年、FSB(Financial Stability Board(金融安定理事会))により設立。

ESG要素を価値創造ストーリーに織り込むためには

統合報告書(*21)やサステナビリティ・レポートを活用した、企業と投資家との建設的な対話において、よく投資家から指摘されるのが「ESG要素がどう企業の価値創造ストーリー(*22)に織り込まれているのかわからない」とか、「非財務情報が財務情報につながる道筋が読み取れない」などの意見である。この点については、企業開示あるいはESG関係の組織、専門家や学識者により、多くの研究活動や開示実践の取り組みが行われている。

*21:貝沼直之・浜田宰(2019)『統合報告で伝える価値創造ストーリー』商事法務、p.2によれば、「統合報告は、財務情報と非財務情報を統合し、また組織の戦略とビジネスモデル、ガバナンス、将来の見通しとを統合することにより、組織の短、中、長期の価値創造を伝える報告形式である」。

*22:価値創造ストーリーとは、企業・組織体がビジネスモデルの実行と成果の産出(アウトプット)を通じて、自身の価値向上と社会への価値提供(アウトカム)を行っていく流れのnarrative(物語調)な表現である。詳しくは価値創造ストーリーについて詳述した、貝沼・浜田、前掲書、p.96~を参照されたい。

一例として、一橋大学の伊藤教授は「ROE経営とESG経営を高度なレベルで統合し、持続的な企業価値創造を実現できる経営モデルの構築と実践」を目指し、「ROESG®経営」(*23)を提唱している。実際に明治ホールディングスは、2023中期経営計画において、「明治ROESG®経営の実践」を掲げ、「利益成長とESG指標の改善、さらに明治らしいサステナビリティの目標達成を同時に果たす」と表明しており、事業成長の指標であるROEの数値に、ESGの目標達成度を指数化したものを「明治ROESG®」としてKPI(*24)に掲げている点が注目される(*25)。

*23:価伊藤邦雄(2021)『企業価値経営』日本経済新聞出版、p.27。なお、「ROESG®」は伊藤教授が開発した経営指標である。

*24:KPI:Key Performance Indicator(重要業績評価指標)。

*25:明治ホールディングス『統合報告書2021』pp.20-21参照。

さて、本件の課題は、ESG/非財務情報から財務情報に転化する、言わば「稼ぐ力」の源泉と認識されるまでのプロセスとしてのパス(経路)の定義と可視化について、「風が吹けば桶屋が儲かる」の如く、関連性やつながりを明示・説明するのが難しいことにある。特に、「稼ぐ力」を有するビジネスモデルで事業を営む際に、将来価値を生み出すはずのESG/非財務要素を経営資源として投入してから効果発現までの「時間軸」がESG要素によってそれぞれ異なる、あるいはそもそも時間軸が明確にできないことにある。さらに、当該企業が属する業界・業種や、事業領域の特性によっても時間軸が違うなど個別性が強いため、標準的なロジック・フローを示すのは極めて困難である(*26)。

*26:詳しくは、小野塚・貝沼、前掲書、pp.28-30を参照。

なお、今までは便宜的に、ESG/非財務情報と記したが、そもそも、ESG情報と非財務情報の定義についても意見の違いがみられる。【ESG情報≒非財務情報】と単純化する論者もいれば、KPIとして可視化できるESG情報がまだ少なく、ESG・KPIの影響が当該企業の業績に占める寄与度は未だ限定的で、業績に関する説明力が小さいのが現状であることを踏まえて、【ESG情報<非財務情報】(*27)という考え方もある。本記事では、非財務情報を【ESG情報(人的資本など)+研究開発(R&D)や知的財産(知的資本)などの無形資産+経営力+その他】と見なし、これらが総じて企業の中長期的な成長の源泉になる、という考えに基づき、非財務情報を「価値創造ストーリー」に有機的に織り込むことが、投資家に理解してもらうには適していると考える(*28)。

*27:『ESG検討会報告書』(2017)では、「ESG情報を、非財務情報を構成する一連の情報群と位置付ける」とある。

*28:IIRCフレームワークでは「統合思考」として説明される。IIRC『統合報告フレームワーク(日本語版)』2014年、p.2参照。

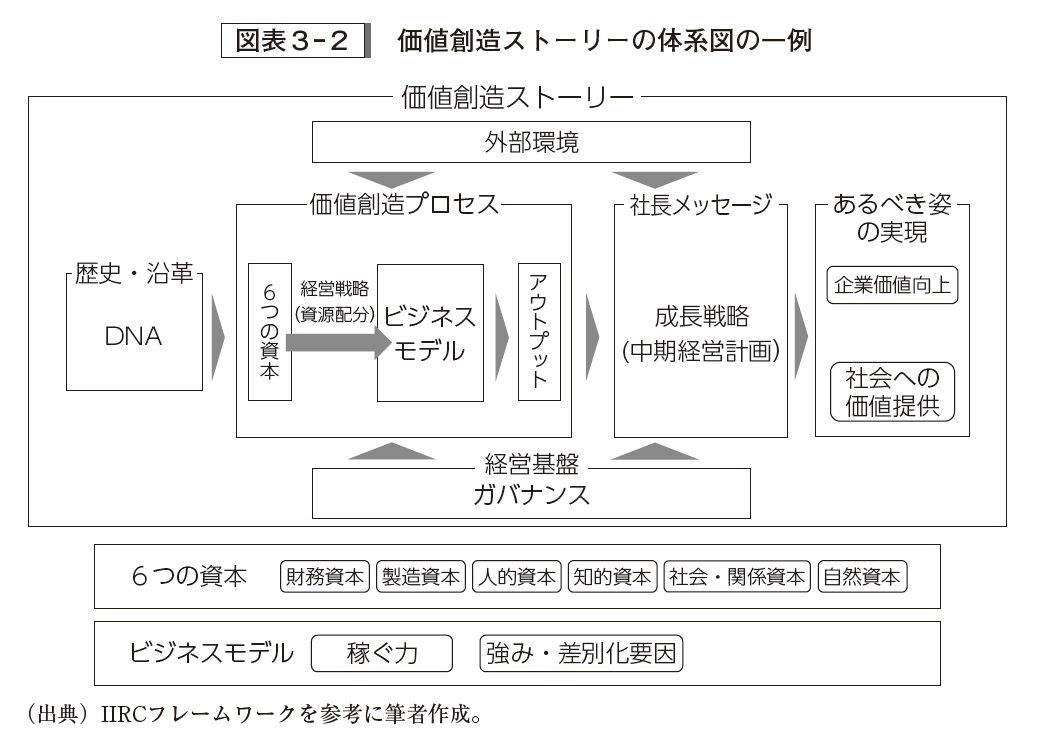

さて、ESG情報を含む非財務情報をどう「価値創造プロセス」に組み入れ、「価値創造ストーリー」を表現するか、1つのアイデアとしてIIRCの価値創造プロセス図(オクトパスモデル)(*29)をもとに作成した図表3-2を例にとって説明したい。

*29:IIRC『統合報告フレームワーク(日本語版)』2014年、p.15。

この価値創造ストーリー体系において、非財務情報の要素を組み込むために必要なのは、マテリアリティ(重要度)の特定についての判断である。なぜなら、経営施策の重要性や優先順位に基づき、経営資源や投資の配分を決めるのが経営戦略である。よって、非財務情報の要素である経営課題や経営資源について、資源配分や投資配分の判断をするにはマテリアリティ(重要度)や重みづけの特定が必要不可欠である。配分が決まれば「稼ぐ力」を有するビジネスモデルを動かし経営執行を行い、付加価値を付けたアウトプット(製品やサービス)を創り出す。これが価値創造プロセスであり、価値創造ストーリー体系の中核をなす。

図表3-2の価値創造ストーリー体系の構成要素に、ESG情報を割り振ると、次のようになる。

- (1)「E」(環境)に係る情報は「外部環境」、「自然資本」、「ビジネスモデル」

(2)「S」(社会)に係る情報は「人的資本」、「知的資本」、「社会・関係資本」

(3)「G」(ガバナンス)に係る情報は経営戦略(資源配分)や事業の計画と管理などを司る「経営基盤」

これらについて、いくつかの具体的な事例を以下に挙げる。

(1)環境について取り組みが不足していると、国際的組織、諸外国政府や非営利団体に指摘され、社会的評判が低下し、その結果、企業ブランドイメージが悪化することで、社会・関係資本の項目でマイナスとなるほか、これらの要因による売上げ減少や将来の炭素税負担の増加によるキャッシュフローのマイナスで、ビジネスモデルの「稼ぐ力」が低下すると説明される。

(2)環境における事業機会については、金融機関による環境重視ファンド(株式・債券)の組成・販売やグリーンボンドの組成・販売などのESG金融事業がビジネスモデルの構成要素として説明し得る。

(3)企業の経営執行チームやモニタリングを行う取締役会が構成要素となる「経営力」、そして経営施策のPDCAをKPIに基づきモニターする「経営管理力」は、ガバナンス情報として経営基盤の範疇に入る。

(4)人的資本に係る非財務情報として、従業員満足度調査、離職率、女性管理職比率などが挙げられるが、中でも「DEI」(*30)については、考え方や文化的背景に多様性のある人材が集まることで、多様性を認める雰囲気や文化が社内に醸成され、それがイノベーションの源泉になりうる点では、ビジネスモデルの「差別化要因」の強化としても説明できる。「歴史・沿革」で語られる社風や企業のDNAなども「強み」、「らしさ」の源泉としてビジネスモデルの差別化要因と位置づけられる。

*30:DEI:Diversity, Equity & Inclusionは、多様性、公平性、包摂性と訳される。

(5)広告宣伝費については、コーポレートブランドおよび商品ブランドの価値を高めることが期待され、前者の場合は社会・関係資本、後者の場合はビジネスモデルの差別化要因の強化となろう。

(6)成果が具現化する時間軸が読みにくいのは、研究開発(R&D)と人的資本への教育・採用コストの投入である。

(7)非財務情報/KPIを役員報酬制度に導入する動きが、ガバナンス上重要な要素として世界的に注目されている。これは役員から従業員までの業績評価システムと表裏一体として、企業理念の実現と企業価値向上という目的に沿った制度設計が必要であり、人的資本や知的資本でも説明できるが、経営基盤の箇所でガバナンスの一環として説明するのがよいだろう。

(8)非財務情報のうち、定量化が困難な定性情報(戦略や方針など)が重要であり、これらを価値創造プロセスの箇所だけでなく、統合報告書の社長/CEOメッセージなどに成長ストーリーの構成要素として記載すべきである。

さて、ESG/非財務情報の開示について留意すべき点としては、まず、統合報告書が有価証券報告書と異なり任意開示であることや、企業の個別性や独自性が強いため、当該企業「らしさ」を強調するがゆえに、企業独自の言葉や解釈で説明し過ぎるケースも見られる。企業の独自性が過度に過ぎると、投資家側としては分析する情報の相互比較性が担保されず、企業内の時系列比較に留まるため、相対比較による投資先企業選択が困難になりかねない。

そして、それ以上に重要な点は、情報開示するために選定したESG/非財務情報・KPIについて「実効性」が担保されているか、すなわち「企業経営において足りないものは何か」についての企業・投資家双方のチェック機能を本当に果たしているのかどうかである。

近年、「ESG」という言葉が「サステナビリティ」という言葉に置き換わりつつある。これは、ESG/非財務情報が中長期的にサステナビリティ/持続可能性を高め、企業価値向上につなげるストーリーが企業により説明されることが、今まで以上に期待されている現れと思われる。

そのためには、

- (1)優位性のある経営資源を非財務情報として表現し、

(2)経営戦略の要諦である、経営資源の配分をどう行っているかを説明し、

(3)【ビジネスモデルを差別化して、価格競争力を強め、利益率を上げ、「稼ぐ力」を強化し、付加価値を高めることで社会(の顧客)に評価され、収益が上がり、結果として増えた経営資源を再投資する】という自社の「価値創造プロセス」を可視化し、

(4)そのビジネスモデルがESG的観点でもステークホルダーから評価されるよう、全体の仕組みを動かす原動力として、経営執行する経営陣と牽制監督する取締役会の両輪、これらをサポートするコーポレート部門が経営基盤を支えている

ことを示す。このロジック・フローのnarrativeな説明こそが、まさしく「価値創造ストーリー」である。

早稲田大学商学部卒業、同大学院商学研究科修士課程修了、中央大学大学院商学研究科博士課程修了。博士(経済学)。シンクタンク研究員、運用機関リサーチャー等を経て、2005年より青山学院大学大学院国際マネジメント研究科教授。2019年より現職。 ※画像をクリックするとAmazonに飛びます