本記事は、北川哲雄氏の著書『ESGカオスを超えて:新たな資本市場構築への道標』(中央経済グループパブリッシング)の中から一部を抜粋・編集しています。

ESGインテグレーションの要素分解:ESG評価段階

1. ESG評価の実施主体

資産運用会社におけるESGインテグレーションの土台となるESG評価は、資産運用会社自らが実施している場合のほかに、社外のESG評価機関のESG評価を活用している場合がある。後者は、通常、資産運用会社等向けに有償サービスとして提供されている(*1)。

*1:ESGインテグレーションへの活用に特化した調査ではないが、ESG関連のデータやサービスの市場規模は2020年時点で22億ドル、2025年には51億ドルに達する見込みであると試算されている(UBS(2020)“Future Reimagined: Will ESG Data and Services Demand Accelerate Post-COVID & Who Will Win?”)。(https://www.ubs.com/global/en/investment-bank/in-focus/covid-19/2020/esg-data-and-services.html (2021年11月13日最終アクセス))。

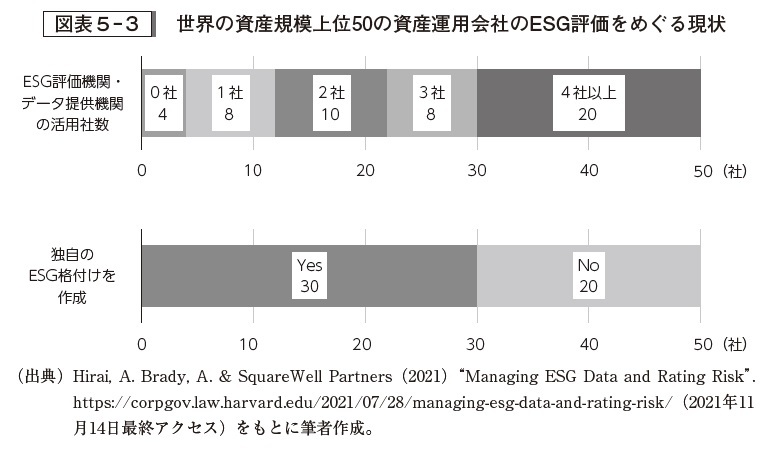

世界の資産規模上位50の資産運用会社に関する調査報告(図表5-3)によると、50社のうち46社、割合にして92%の資産運用会社が、少なくとも1社以上のESG評価機関またはESGデータ提供機関(*2)を活用しているという。複数社を活用することも珍しくなく、4社以上を活用している資産運用会社が50社中20社を占めている。資産運用会社によるESG評価機関またはESGデータ提供機関の活用は相当程度、広まっているのが実態といえる。

*2:本記事においてESGデータ提供機関とは、企業等のESG格付けは提供しないものの、ESGに関する各種データや一次情報を提供する機関を意味する。

他方、同じ調査報告によれば、この50社のうち実に30社において、当該資産運用会社独自のESG格付けが作成されているという。こうした調査結果から推察されるのは、資産運用会社の多くが、外部のESG評価機関によるESG格付けなどの情報を活用しつつ、そこに独自の分析を付加して自社独自のESG格付けを作成しているという点である。もちろん資産運用会社の中には外部のESG評価機関を一切活用することなく、独自のESG格付けを作成しているところもある。資産運用会社によるESG評価機関の活用の度合いはさまざまである。

2. ESG評価は何を測るための「モノサシ」か

(1)「ESG的に良い」という言葉の多義性

さて、主にESG評価機関または資産運用会社において行われているESG評価であるが、そのESG評価は一体何を測るためのものであろうか。言い換えれば、ESG評価の基準という「モノサシ」を企業に当てはめることで浮かび上がってくる企業間の差異は何を意味するのか、すなわち、ESG評価が高い企業(あるいは低い企業)とは一体どのような企業なのであろうか(なお、ESG評価の対象は個別企業に限られるものではなく、国や産業などさまざまな対象が考えられるが、ここでは最も一般的な企業を評価対象とするものを念頭に置いて話を進める)。

昨今、「ESG的に良い企業行動」とか「ESGの観点から相応しくない企業行動」といった表現を目にすることがある。こうした言葉の使用者は、環境に対して優しい、ステークホルダーに対して誠実である、健全なガバナンスが機能している、といった意味合いで「ESG」という言葉を捉えているものと推察されるが、「ESG的に良い」、「ESGの観点から相応しくない」とは具体的にどういう判断基準によるのか。ESGインテグレーションの実務においては、この点をより明確化して捉えることが重要だと考えられる。

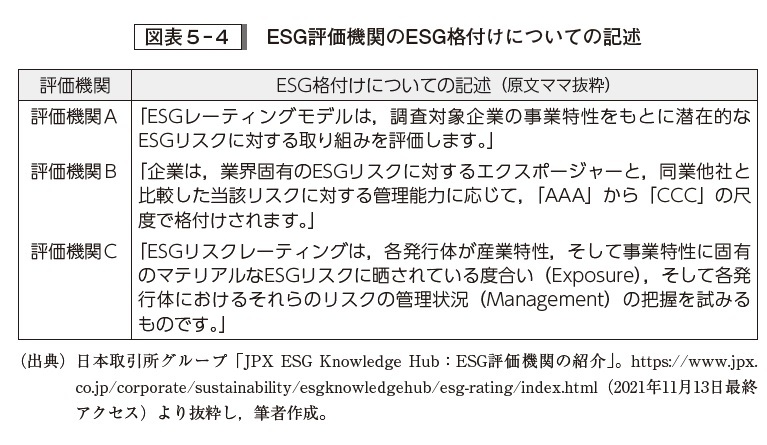

ここで、世界の代表的なESG評価機関における最も基幹的なプロダクトと考えられるESG格付けが何を測ろうとしているのかについて、公開情報を手掛かりに調べてみると、次のような記述を確認することができる。あくまで当該記述のみに基づく推察に過ぎないが、企業が晒されているESGに関するリスクに対して、企業がどの程度対処しているか、どの程度管理が行き届いているかを測ろうとしていると推察される。

他方でESGに関する「リスク」ではなく、ESGに関する「ビジネス機会」により焦点を当てたESG評価というものも考えられる。一例に過ぎないが、筆者が所属するニッセイアセットマネジメントでは、企業のESGに関する取り組みと将来のキャッシュフロー創出力との関係に着目したESG評価を行っている(*3)。この場合のESG評価が高い企業とは、ESGに関する取り組みを通じて将来キャッシュフローの創出が期待される企業ということである。

*3:ニッセイアセットマネジメント「スチュワードシップレポート2021」。

上記に加えて、投資家の間で、「(投資先の)企業活動に伴って生じる地球環境や社会経済への影響」を評価しようという動きが広がっている。その代表例が「インパクト投資」(*4)と呼ばれる投資活動である。ここでインパクト投資の詳細について踏み込むことは控えるが、インパクト投資活動において重視される「インパクト測定・マネジメント」(Impact Measurement and Management:IMM)(*5)と呼ばれるプロセスにおいては、投資先企業が企業活動を通じて地球環境や社会経済にどのような影響を及ぼしているか、さらには、投資活動によってその影響を投資家が望ましいと考える方向にどの程度変化させることができたか、といったことを定量的・定性的に測定し、PDCAサイクルを回しながら投資活動を進めていくことになる。

*4:環境省は2021年に「グリーンから始めるインパクト評価ガイド」を取りまとめて公表している。

*5:IMMについては、GSG国内諮問委員会 IMMワーキンググループ「インパクト投資におけるインパクト測定・マネジメント実践ガイドブック(2021)」などを参照。

インパクト投資と銘打った投資活動以外にも、機関投資家の間で投資先企業における「ネットゼロ」(温室効果ガス排出量の実質ゼロ)への貢献を目指す動きも広がっている(*6)。こうした活動の一環として、ネットゼロ貢献の進捗状況を測ることも、「投資先の企業活動に伴って生じる地球環境への影響」を評価しようという行為の一種と言える。また、欧州で導入されたSFDRにおいても、一部の金融商品等について「投資先の企業活動に伴って生じる地球環境や社会経済への影響」を評価し、開示することが求められることになる。

*6:最近の代表的な投資家イニシアチブの例として、Paris Aligned Investment Initiative、Net-Zero Asset Owner Alliance、Net Zero Asset Managers initiative、Net-Zero Banking Alliance、Net-Zero Insurance Allianceなどがある。

このように、一口に「ESG評価」と言っても、何を測るためのものか、その中身は多種多様なものが考えられる。上記で述べた例もあくまで一部であり、この他にもさまざまな「モノサシ」が考えられる。「ESG的に良い/相応しくない」といった言葉では表現しきれない評価基準の多様性がそこに存在する。ESGインテグレーションに対する理解を深めるためには、そこで用いられるESG評価がいったい何の測定を狙いとしているのかという点を明確に捉えることが重要と考えられる。

(2)ESG評価機関による評価の「バラつき」

ここで、若干蛇足になるが、昨今、ESG評価機関による企業のESG評価結果のバラつきが極めて大きいことが指摘され(*7)、一部の間で議論の的になっている。ESG投資の資産残高が拡大し、ESG評価機関の評価いかんで多額の投資資金の行方が左右されるようになってきているという背景も、こうした指摘への注目が高まっている要因であることは間違いない。

*7:この点をいち早く指摘したのはGPIF(2017)「ESG指数を選定しました」。また、ESGスコアの違いに関する国内外の研究論文のレビューや、ESG評価機関5社間のESGスコアの相関係数等については湯山智教(2020)『ESG投資とパフォーマンス:SDGs・持続可能な社会に向けた投資はどうあるべきか』一般社団法人金融財政事情研究会に詳しい。

たとえば、GPIFは毎年度、FTSE社とMSCI社のESG評価の相関係数について報告しているが、日本企業についてみると、ESG評価の相関係数は2017年3月時点で0.356、2021年3月時点で0.462となっている(*8)。一定の正の相関は認められるものの、必ずしも高い相関があるとまでは言えない状況である。また、ESG評価のE・S・Gの内訳別の相関係数をみると、S評価やG評価において特に相関係数が低く、0.090(S評価)、0.141(G評価)となっている(いずれも2021年3月時点)。

*8:GPIF(2021)「2020年度ESG活動報告」。

ただし、ESG評価機関によってESG評価結果のバラつきが大きいことに関して、「本来は一致すべきだ」と考えるのは、前述したESG評価の「モノサシ」の多様性を踏まえると、やや拙速な議論といえる。というのも、そもそもESG評価によって測ろうとしているものが違うのであれば、評価結果が異なるのは極めて自然なことだからである。

加えて、もし仮に測ろうとしているものが同じであったとしても、評価結果が一致するとは限らない。なぜなら、そもそもESG評価というのは単なるデータやファクト(事実)ではなく、それらに対して何らかの意見や判断が付されたものである。同じデータやファクトに対する意見・判断が人によって異なることは、現実社会においてよくあることである。この点に関して、オレゴン大学のデーン・クリステンセン准教授らによる実証研究(*9)では、企業による情報開示の量が少ないほどESG評価の不一致が小さく、情報開示の量が増えるほどESG評価の不一致が強まる傾向が指摘されている。この結果について、データやファクト自体が乏しければ意見・判断は割れにくく、その逆もまた然りと見ることもできるのではないだろうか。

*9:Christensen, D. M. Serafeim, G. & Sikochi, A.(2021)“Why is Corporate Virtue in the Eye of the Beholder? The Case of ESG Ratings” The Accounting Review.

いずれにしても、ESG評価がいったい何の測定を狙いとしているのかという点を、まずはしっかりと意識することが重要であるのは間違いないと言える。

3. ESG評価のアプローチの違い

ESG評価を通じて何を測りたいのか、すなわちESG評価の目的についてその多様性を確認したが、同時に、どのようなアプローチでそれを測るのかについても評価者によって違いが存在する。

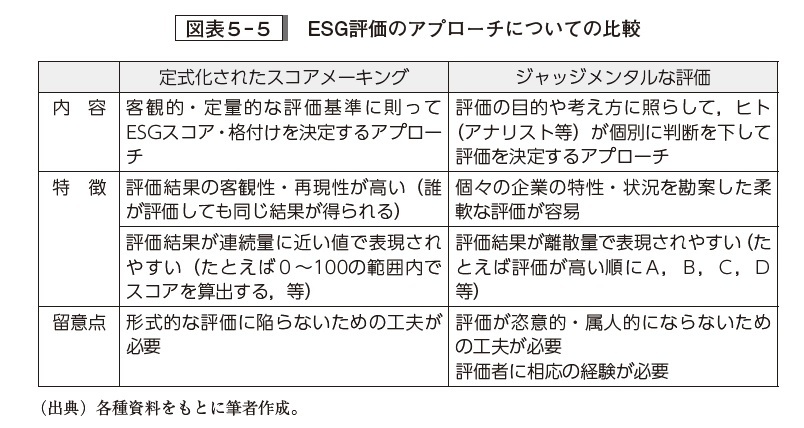

図表5-5はESG評価における2つの異なるアプローチの内容や特徴等を整理したものである。これらは両極端に位置するものであり、実際にはグラデーション、すなわち両者の性質を併せ持つ中間的なESG評価も少なくないと考えられるが、ESG評価のアプローチの違いについて理解を深める上で、両極端に位置する2つのアプローチを比較して考察する意義は大きいと考えられる。

まず1つ目のアプローチは「定式化されたスコアメーキング」である。これは客観的あるいは定量的な評価基準をあらかじめ設けた上で、そのルールに従ってESGスコアや格付けを決定する方式である。たとえば、日本の企業統治指針(コーポレートガバナンス・コード)(*10)では「プライム市場上場会社は……(中略)……独立社外取締役を少なくとも3分の1(その他の市場の上場会社においては2名)以上選任すべき」との原則があるが、企業のガバナンスの良し悪しを測る指標の1つとして、この原則を満たしている企業はX点、満たしていない企業はY点といったスコアリング基準を設けるのが「定式化されたスコアメーキング」である(この場合、X>Y)。ルールベースのESG評価であるがゆえ、基本的には誰が評価を行っても、同じ企業の評価は同じになるはずである(すなわち評価の再現性が高い)。また、最終的な評価結果が連続量に近い「スコア」として表現される場合が多いことも特徴の1つである(たとえば、先ほどのような取締役会の構成等に関するスコアリング基準を複数設け、その総合点によりガバナンスの良し悪しを測ろうとする場面を想像してほしい)。

*10:東京証券取引所(2021)「コーポレートガバナンス・コード(2021年6月版)」。

もう1つのアプローチは「ジャッジメンタルなESG評価」である。この場合の評価基準は定性的なものである。たとえば、ガバナンスの良し悪しを見極めるために、独立社外取締役が有効に活用されているか否かを評価しようとする場合がこれに相当する。ここでは先ほどのようなスコアリング基準(3分の1のような閾値)は存在しない、ヒト(アナリストなど)がさまざまな情報を総合的に勘案しながら個別判断をしていくことになる。ルールベースの評価ではきめ細やかに反映することが難しい被評価企業固有の状況を十分に踏まえた柔軟な評価を下すことも可能である。ただし、定性判断であるがゆえ、的確な判断を下せるかどうかは経験がものをいう世界とも言える。評価結果が連続量に近い「スコア」で表現されることは少なく、むしろA・B・C・Dといった段階的(離散的)な形で評価結果が表現されることの方が多いと考えられる。

このように、一口にESG評価と言っても、その評価のアプローチは必ずしも同一とは限らない。同時に、定式化されたスコアメーキングとジャッジメンタルな評価のいずれかが絶対的に優位というものでもない。それぞれ強み/弱みがあるからである。重要なのは、ESG評価を行う、あるいはESG評価機関のESG評価を活用するにあたって、ESG評価のアプローチの違い、そのグラデーションを意識することだと考えられる。

4. ESG評価の情報ソース

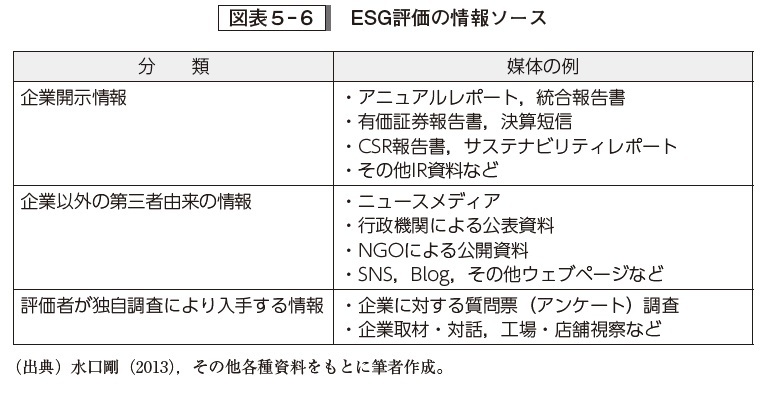

一般にESG評価において評価者が活用する情報は、企業開示情報、企業以外の第三者が指摘や報告に基づく情報、評価者が独自調査により入手する情報の大きく3つに分類することができる(図表5-6)。

1つ目の企業開示情報については、企業による任意の(自主的な)ESG情報開示の拡大に加えて、ESG情報開示を求める規制強化の流れを踏まえると、情報ソースとしての重要性は今後一層高まっていく方向にあることは間違いない。

ただし、特に任意情報開示のみに基づいてESG評価を行う場合、企業の実態ではなく、情報開示の分量そのものが評価結果に影響してしまう可能性(企業における実態はあるにもかかわらず、情報開示がないがために実態よりも過小評価してしまう可能性)に留意が必要である。さらに、ナラティブ(記述的)な情報開示に基づいてESG評価を行う場合も、ネガティブな情報はできるだけ控えめに表示しようとする、あるいはポジティブな情報を強調して表示しようとするといった「印象操作」(Impression management)が行われる可能性があり、評価者が企業の実態よりも過大評価してしまう可能性があることに留意が必要である(*11)。

*11:情報開示の分量ならびに印象操作がESG評価結果に及ぼす影響の考察については、林寿和(2018)「開示情報量と企業による印象操作がESG評価に及ぼす影響についての一考察:シミュレーションモデルを用いて」『日本経営倫理学会誌』25,pp.111-127。

同時に、2つ目として、企業以外の第三者由来の情報の利活用への注目も高まっている。企業開示情報からは得られない情報を活用することで企業の実態に迫ろうというものであるが、上述した情報開示の分量や印象操作の影響の軽減にも資すると考えられる。たとえば、ある大手のESG評価機関は、ESG格付けに影響する情報のうち45%は企業以外の第三者由来の情報、35%が企業による任意の情報開示、残り20%が法令等に基づく義務的な企業情報開示であるとしている(*12)。さらに、衛星画像やSNSなどのいわゆる「オルタナティブデータ」を、人工知能(AI)等を用いて解析し、ESG評価に活用する動きも広がっている(*13)。

*12:Environmental Finance“ ESG Data Guide 2021”.(https://www.environmental-finance.com/content/guides/esg-guide-entry.html?productid=431&editionid=5&planid=1 (2021年11月13日最終アクセス))

*13:日本経済新聞(2021)「ESG評価、AIでより客観的に 衛星画像など解析」(2021年8月16日)。(https://www.nikkei.com/article/DGXZQOUC103OO0Q1A810C2000000/ (2021年11月13日最終アクセス))

ESGインテグレーションの要素分解:ESG評価結果の運用プロセスへの組み入れ

1. 運用プロセスのどの段階で組み入れるか

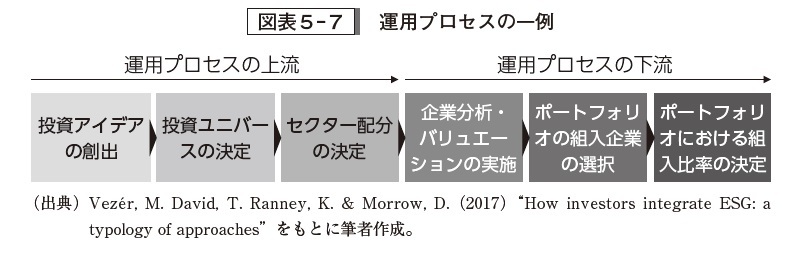

本節では、ESG評価結果を運用プロセスに組み入れていく段階について詳しく見ていく。ここで、一般的な運用プロセスの例を示したものが図表5-7である。運用プロセスには段階があり、どの段階でESG評価結果を組み入れるかによってESGインテグレーションにはさまざまな違いが生じうる。本節では特に一般的と考えられる、運用プロセスの下流においてESG評価結果を組み入れる場合を取り上げる。

(1)ポートフォリオ構築段階での組み入れ

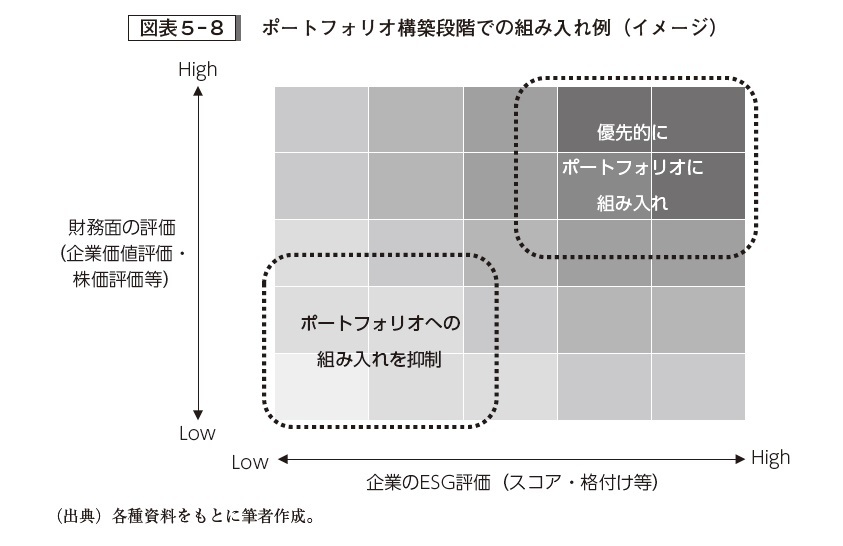

はじめに、ポートフォリオの組入企業を選択する段階、もしくはポートフォリオにおける組入比率を決定する段階においてESG評価結果を組み入れる場合について述べる。その一例を示したのが図表5-8である。

ここで、縦軸は投資候補企業の財務面の評価(企業価値や株価に関する評価等)の高低を表している。横軸はESG評価の高低を表している。このとき、あらかじめ定めた一定のルールや規律に基づいて、財務面の評価とESG評価が両方とも高い企業群を優先的にポートフォリオに組み入れる、あるいは両方とも低い企業群のポートフォリオへの組み入れを抑制することを行えば、それは1つのESGインテグレーションの形と言える。

アクティブ運用を行っている資産運用会社においては、何らかの財務面の評価を表す格付けやそれに準ずるものを作成している場合が多い。そうしたものと、外部のESG評価機関から提供されたESG評価を組み合わせてポートフォリオの構築を行うといったアプローチが考えられる。

(2)バリュエーション・企業分析段階での組み入れ

本節で取り上げるもう1つの方法は、バリュエーション・企業分析段階においてESG評価結果を組み入れる場合である。図表5-8のように、財務面の評価とESG評価をそれぞれ縦軸と横軸に分けるのではなく、財務面の評価(縦軸)自体にESG要因による企業財務への影響を組み入れる方法とも言える。見方によっては、企業財務に関連するESG要因に着目するのであれば、あえて2軸に分けるよりもシンプルなアプローチと言えよう。

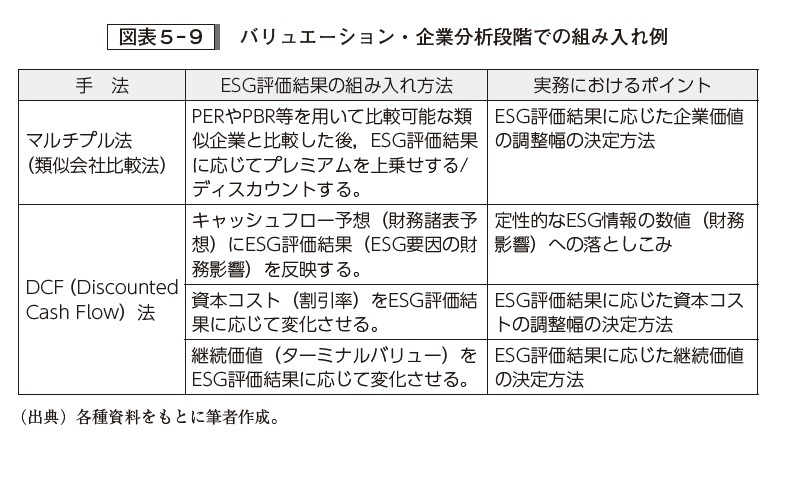

バリュエーション・企業分析段階の組み入れ例が図表5-9である。マルチプル法とDCF法は、いずれも実務においてよく用いられている方法であるが、ESG評価結果を反映するために一定の処置が行われている。

マルチプル法(類似会社比較法)においてESG評価結果を組み入れる場合、PERやPBR等を用いて比較可能な類似企業と比較した後、ESG評価に応じてプレミアムを上乗せする/ディスカウントするといったことが行われる。DCF(Discounted Cash Flow)法においては、キャッシュフロー予想にESG要因の影響を反映する(*14)(たとえば、環境貢献型製品の売上高への寄与度の予想を反映する等)、資本コスト(割引率)をESG評価に応じて調整する、継続価値(ターミナルバリュー)の想定をESG評価に応じて調整する、といった方法が考えられる。

*14:一例であるが、筆者が所属するニッセイアセットマネジメントにおいてはこのアプローチが採用されている(詳しくは、ニッセイアセットマネジメント(2021)「スチュワードシップレポート2021」参照)。

キャッシュフロー予想に反映させる場合を除き、ESG評価結果に応じた係数等の調整を行うことになるが、その調整幅を決定するにあたっての理論的・学術的な拠り所が少なくとも本稿執筆時点において存在しないことから、実務においては試行錯誤しながら最適解を模索していく格好になると考えられる。キャッシュフロー予想に反映させる場合においては、多くの場合、定性的なESG情報をどのように定量的な財務予想の数値に変換していくかという点についてのノウハウの蓄積が実務におけるポイントになると考えられる。

なお、キャッシュフロー予想へのESG評価結果の組み入れに関連して、株式アナリストの主要業務である企業業績の将来予想について、企業が開示する非財務情報の活用が予想精度の改善にプラスに作用することを示唆する実証結果の報告が増えている。特に世界に先駆けて、財務情報と非財務情報を関連づけ、中長期の企業価値向上ストーリーやビジネスモデル等を開示する統合報告を義務化した南アフリカ共和国のヨハネスブルク証券取引所の上場会社はこうした実証研究の格好の題材になっており、統合報告によるアナリスト予想精度へのプラスの効果が報告されている(*15)。他にも、非財務情報の中でもフォワードルッキングな情報の開示が、アナリスト予想の精度改善のカギを握ることを示唆する実証結果も報告されている(*16)。また、企業によるCSR報告書の発行とアナリスト予想の関係について、ステークホルダー指向の国ではプラスの関係がより強く、株主指向の国ではその関係が弱い傾向にあることも指摘されている(*17)。

*15:Bernardi, C. & Stark, A. W.(2018)“Environmental, social and governance disclosure,integrated reporting, and the accuracy of analyst forecasts” The British Accounting Review,50(1), pp.16-31. Zhou, S. Simnett, R. & Green, W.(2017)“Does integrated reporting matter to the capital market?” Abacus, 53(1), pp.94-132.

*16:Orens, R. & Lybaert, N.(2007)“Does the financial analysts’ usage of non-financial information influence the analysts’ forecast accuracy? Some evidence from the Belgian sellside financial analyst” The International Journal of Accounting, 42(3), pp.237-271. Vanstraelen, A. Zarzeski, M. T. & Robb, S. W.(2003)“Corporate nonfinancial disclosure practices and financial analyst forecast ability across three European countries” Journal of International Financial Management & Accounting, 14(3), pp.249-278.

*17:Dhaliwal, D. S. Radhakrishnan, S. Tsang, A. & Yang, Y. G.(2012)“Nonfinancial disclosure and analyst forecast accuracy: International evidence on corporate social responsibility disclosure” The Accounting Review, 87(3), pp.723-759.

アナリストが行う業績予想は、基本的に「ジャッジメンタル予測」(Judgmental forecasting)である。たとえば、ある日の電力需要を、過去の時系列データやその日の曜日、天候などのデータを用いて、計量経済学的なモデルを駆使して予測を行う「統計的予測」(Statistical forecasting)とは、そもそもアプローチが異なる(*18)。統計的予測は、過去の時系列データが十分に得られ、かつ過去のパターンのある側面が将来も継続すると仮定することが妥当な場合においては有効であるが、企業業績を予想する場合には通常当てはまらない。十分なデータが得られない場合も多い上、新しい製品・サービスの市場投入や、新しい規制の導入などによって企業業績を取り巻く環境は変化し、過去のパターンが継続する場面は限定的だからである。とりわけ日本を含む世界の経済社会が脱炭素経済(カーボンニュートラル)に向けて大きく変化しつつある昨今の環境下においては、企業経営にも前例のない大きな変化が予想される。こうした状況下ではジャッジメンタル予測が有力な選択肢であると同時に、想定される外部環境の変化を早期の段階から織り込んだ予測が可能であるというジャッジメンタル予測ならでは強み(*19)が活きてくる場面でもある。

*18:Hyndman, R. J. & Athanasopoulos, G.(2018)Forecasting: principles and practice, OTexts. (https://otexts.com/fpp2/ (2021年11月13日最終アクセス))

*19:Ibid.

こうしたジャッジメンタル予測の精度に関する先行研究(*20)によれば、予測対象についての過去データに加えて、予測タスクに関連する過去データ以外の情報(ドメインナレッジ)を予測者が有していることが、予測精度の改善において重要であることが指摘されている。これを踏まえると、ESG評価結果を活用してキャッシュフロー予想の精度改善を目指す場合、(当然ではあるが)アナリストが各企業のESG要因の財務影響に関して十分な理解を有していることが重要だということになる。

*20:Lawrence, M. Goodwin, P. O’Connor, M. & Önkal, D. (2006)“Judgmental forecasting: A review of progress over the last 25 years” International Journal of forecasting, 22(3), pp.493-518.

また、別の指摘として、ジャッジメンタル予測の精度を改善するためには、適切に構造化された体系的なアプローチに基づいて行うことが重要との指摘もある(*21)。具体的には「予測タスクを明確かつ簡潔に設定する」、「体系的なアプローチを実施する」、「文書化し、正当化する」、「予測結果を体系的に事後評価する」、「予測者と予測結果のユーザーを分離する」といったことが重要だと指摘されており(*22)、ESG評価結果を活用してキャッシュフロー予想の精度改善を目指す場合においては、ESG評価やその予想への反映方法・プロセスをしっかりと体系化・構造化することが重要と考えられる。

*21:Hyndman & Athanasopoulos(2018).

*22:Ibid.

2. 資産運用会社におけるESGインテグレーションの実施体制

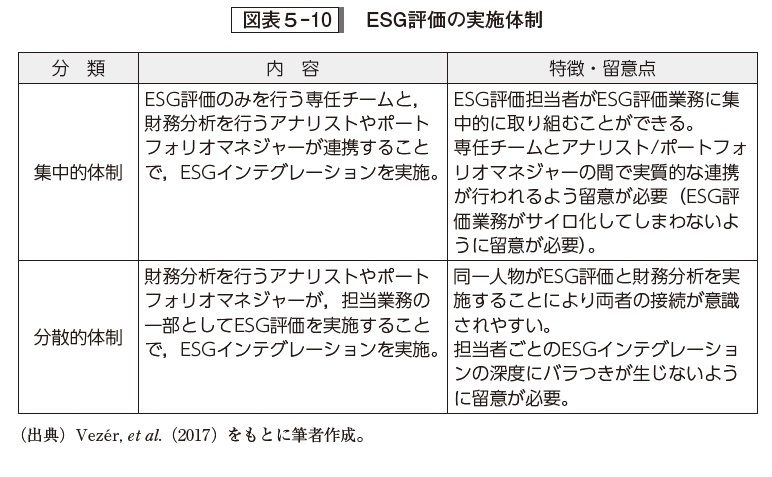

実施体制は組織によってさまざまであることは言うまでもないが、ESG評価のみを行う専任チームを設ける集中的体制と、財務分析を行うアナリストやポートフォリオマネジャーが担当業務の一部としてESG評価を行う分散的体制に大別することができる(図表5-10)。

それぞれ強み/弱みが考えられる。集中的体制においては、ESG評価担当者がESG評価業務に集中して取り組むことができる反面、ESGインテグレーションの観点からは、いかにESG評価担当者によるESG評価結果が、アナリストやポートフォリオマネジャーが行う業務の中で実質的に活用されるかという点に気を配る必要があろう。

一方の分散的体制においては、同一人物がESG評価と財務分析を実施するため、ESGインテグレーションの観点からは両者の接続が自ずと意識されやすいという特徴がある一方、アナリストやポートフォリオマネジャーの間でESGインテグレーションの深度にバラつきが生じないように留意が必要と言える。

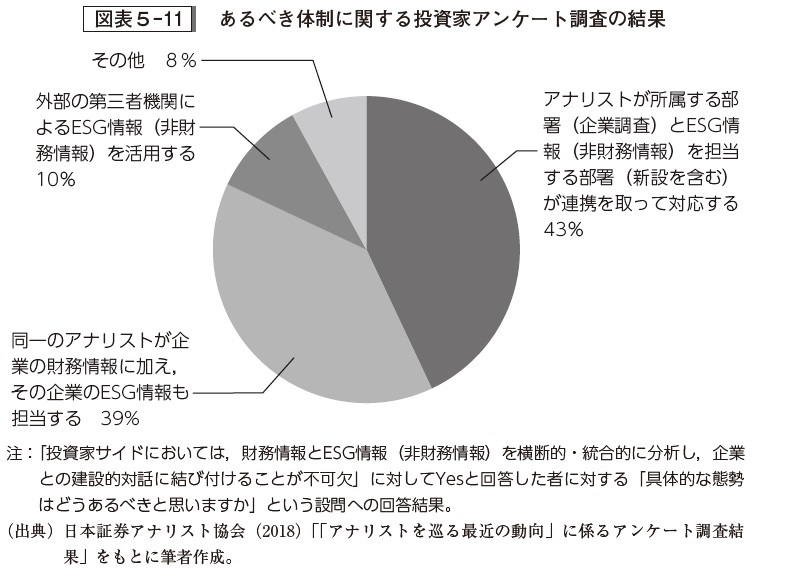

なお、あるべき体制について2018年に日本証券アナリスト協会においてアンケート調査が行われている。企業との建設的対話に関するアンケート設問ではあるが、「アナリストが所属する部署(企業調査)とESG情報(非財務情報)を担当する部署(新設を含む)が連携を取って対応する」(集中的体制)が43%、「同一のアナリストが企業の財務情報に加え、その企業のESG情報も担当する」(分散的体制)が39%となっており、両者がほぼ拮抗している状況がうかがえる。

実際、集中的体制と分散的体制のいずれかが絶対的に優位ということはないと考えられるが、実務においては各々の強み/弱みを踏まえた体制の選択と留意点を踏まえた組織運営が重要と考えられる。

早稲田大学商学部卒業、同大学院商学研究科修士課程修了、中央大学大学院商学研究科博士課程修了。博士(経済学)。シンクタンク研究員、運用機関リサーチャー等を経て、2005年より青山学院大学大学院国際マネジメント研究科教授。2019年より現職。 ※画像をクリックするとAmazonに飛びます