本記事は、頼藤太希氏の著書『会社も役所も銀行もまともに教えてくれない 定年後ずっと困らないお金の話』(大和書房)の中から一部を抜粋・編集しています

つみたてNISAの利益は、どう引き出すのが最もトクか?

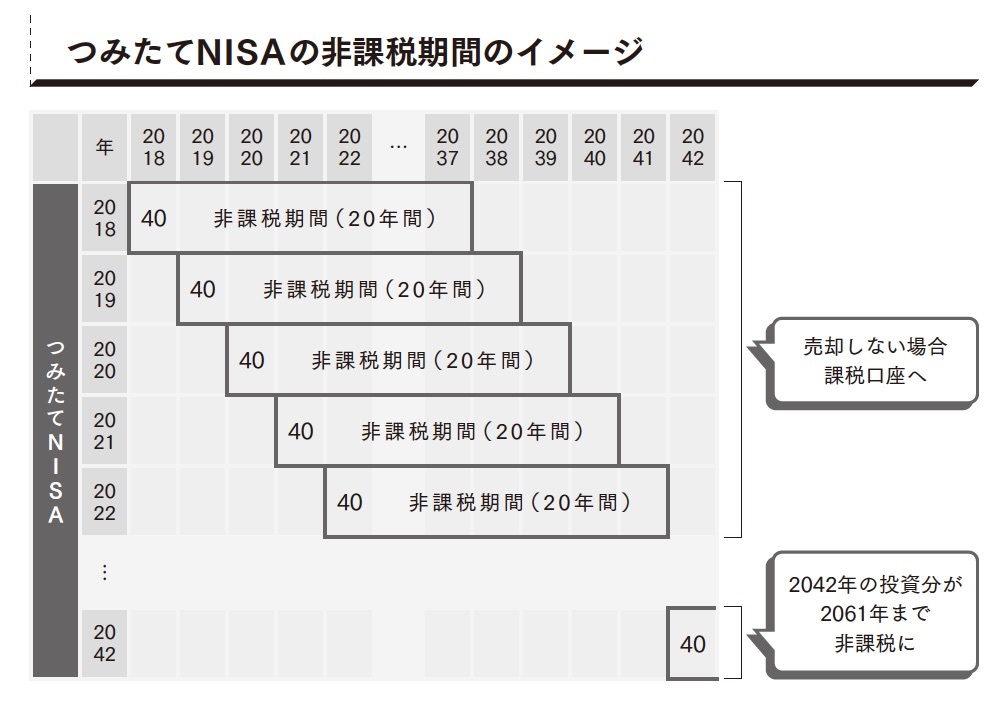

つみたてNISAの非課税期間は20年あります。2018年からつみたてNISAで投資を続けた場合、2037年以降2061年まで毎年、つみたてNISAで投資した資産の非課税期間が順次終了することになります。

つみたてNISAの非課税期間終了後の選択肢には、「非課税期間終了直後に売却する」「課税口座で運用を続ける」の2つがあります。

わかりやすいのは、非課税期間内または終了直後に売却することです。つみたてNISAの資産はいつでも売却できます。もちろん売却しても、得られた利益に税金はかかりません。しかし、非課税期間内に売却しても、非課税で投資できる金額(非課税投資枠)は回復しません。つみたてNISAで投資する投資信託は、中長期でじっくりとお金を増やしていく商品ですし、途中で売ってしまうと非課税投資枠がその分少なくなってしまうのですから、少々もったいないといえます。

おすすめは、つみたてNISAの投資期間が終了したあとも、課税口座で運用を続けることです。つみたてNISAで20年間運用した資産は、課税口座(特定口座または一般口座)に移して、運用を続けることができます。非課税期間が終わったからといって、必ず売却しなければいけない、というわけではないのです。

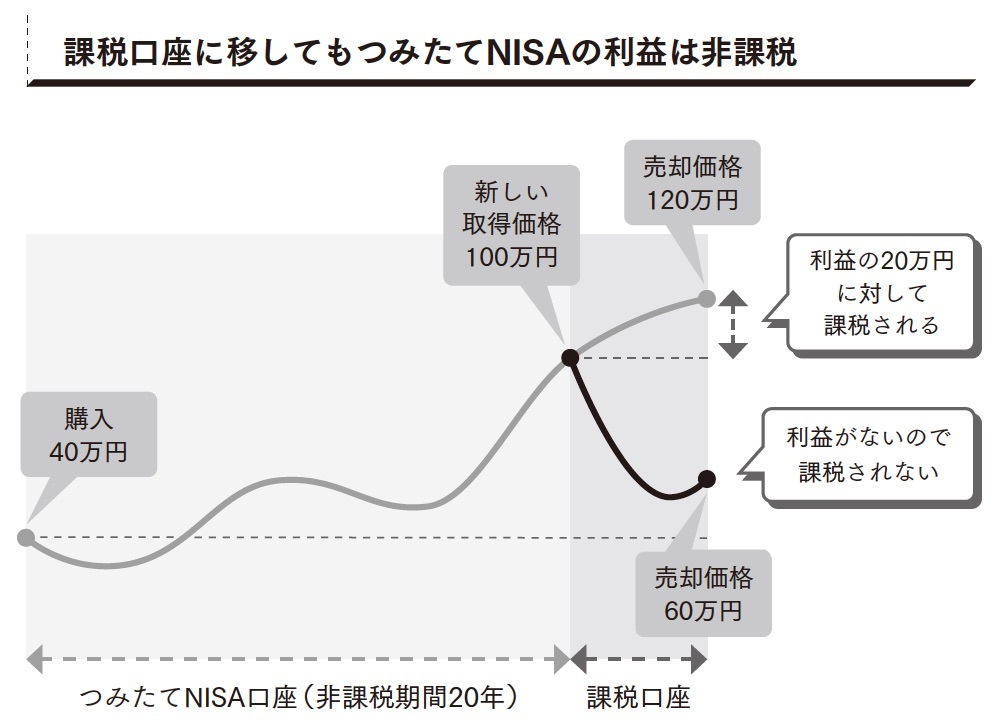

課税口座に移すと、利益に税金がかかると思われるかもしれませんが、そうではありません。つみたてNISA口座から課税口座に資産を移すときには、その移した金額が新しい取得価格となります。つまり、つみたてNISAの20年間の運用期間内の利益には、20年後以降も税金がかからないのです。

たとえば、ある年につみたてNISA口座で購入した40万円分の投資信託を20年間運用した結果、100万円に増えたとします。これを課税口座に移すと、「新しい取得価格が100万円」とみなされます。そのため、つみたてNISAで得た60万円の利益は課税口座で売却しても税金がかからないのです。

課税口座に移した100万円を運用してさらに利益が出たら、その利益の分には課税されます。しかし、つみたてNISAの利益分に税金はかかりません。ですから、つみたてNISAの非課税期間が終わっても課税口座で運用すればいいというわけです。

もちろん、ライフイベントなどお金を使う目的があれば、売却してその資金にするのはまったく問題ありません。将来お金を使うために、つみたてNISAを活用したわけですから。しかし、老後資金を補うためにつみたてNISAを利用したのであれば、仕事をやめる70歳ごろまではこのまま課税口座で運用を続けてから、その後少しずつ取り崩すようにしましょう。

ところで、60歳前後でつみたてNISAを始めた人もいるかもしれません。その場合は非課税期間の20年以内で取り崩すか、非課税期間が終了する20年後以降に取り崩すのかという選択になりますが、取り崩しの考え方は同じで、少しずつ取り崩すという方法が良いかと思います。