この記事は2023年8月23日に「第一生命経済研究所」で公開された「金融政策と日本経済の今後」を一部編集し、転載したものです。

日銀の「政策修正」の評価

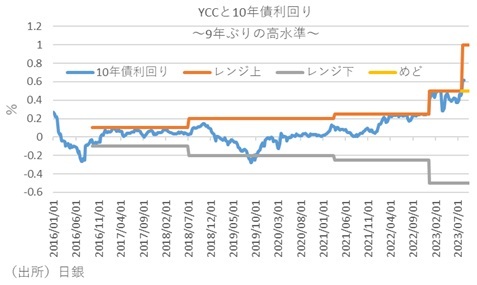

先月末の金融政策決定会合において、日銀がイールドカーブコントロール(以下YCC)の柔軟化を打ち出した。具体的には、これまで10年国債利回りのレンジを±0.5%としていたところを、+0.5%を上回ることを容認して上限を+1%に変更した。これによって、債券市場では日銀がどこまで金利上昇を容認するのかを探る展開となり、10年債利回りの売り圧力が強まったことから、YCC柔軟化後は+0.6%を上回る水準で推移している。

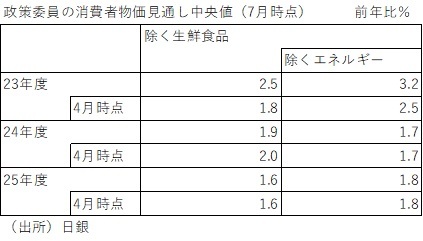

なお、YCCの柔軟化に対する日銀のスタンスとしては、金融緩和政策からの出口を意識したものではなく、むしろ金融緩和政策の持続性を高めるためのものであるとしている。実際、YCCの修正と同時に公表された日銀の物価見通しによれば、今年度は上方修正されたものの、24年度は+1.9%に下方修正されており、25年度に至っては+1.6%とインフレ目標である2%よりかなり低い水準に据え置かれている。

おそらく日銀の意図としては、金融政策の出口観測が織り込まれることで金利が急騰することを抑制する一方で、緩和に前向きな姿勢を強めすぎることで行き過ぎた円安を是正したいとの思惑があったのではと推察される。とはいえ、長期金利の上昇は既に住宅ローンの固定金利の上昇ということで影響が出ているため、今後はこれまで以上に長期金利の変動に注意が必要となってくるだろう。

こうした中、筆者の今回の判断の評価としては、今後の日銀の対応によって大きく左右されると考えている。というのも、日銀の打ち出し通り、あくまで金融緩和の持続性を高めるための対応として、国債買いオペの機動的な対応により、物価目標の実現を見通せる状況になるまで中立金利を下回る水準にイールドカーブをしっかり抑制し続けられるのであれば評価できよう。

しかし、この修正が金融政策の出口を念頭に置いたものであり、近い将来に拙速なマイナス金利解除に向かうのであれば、せっかく動き始めた好循環を阻害する恐れがあることには注意が必要だろう。

経済・社会への影響としては、既に長期金利の水準が上がっているため、一部住宅市場や設備投資に悪影響が及ぶ可能性があろう。このため、今後は海外中銀の利上げ打ち止め→利下げ観測が強まれば、日本の長期金利にも低下圧力がかかることが期待されるが、当面は機動的な国債買い入れオペでイールドカーブを中立金利水準より抑制して、金融緩和的な環境を持続する必要があろう。

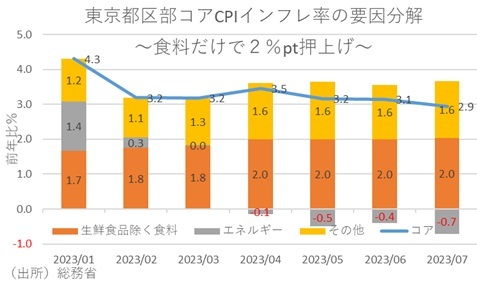

金融緩和の「出口」に必要なこと

金融緩和の出口を占う上で重要となる物価高の現状は、依然としてコストプッシュの様相が強いと推察される。というのも、直近7月分の東京都区部消費者物価指数は前年比+3.0%となったが、うち需要が拡大しているわけではない生鮮除く食料品だけで+2.0%ポイントの押し上げ要因になっているからである。さらに、内閣府・日銀いずれのGDPギャップも直近1-3月期時点でマイナスであることからすれば、現状の物価高は依然としてコストプッシュの側面が強いと言えよう。

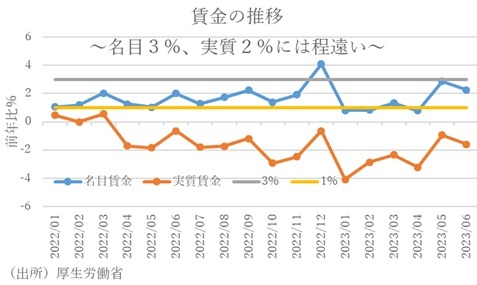

となると、「2%の物価目標」達成をどう判断するかが重要となってくるが、ここではやはり賃金の動向が重要になってこよう。というのも、植田新体制になって日銀はフォワードガイダンスに賃金を盛り込んでいるからである。そして具体的に日銀は2%の物価目標を念頭に置いた場合、名目賃金上昇率+3%、つまり実質賃金が+1%上昇する姿が理想的であると説明している。

このため、現時点で名目賃金は前年比+2%台後半の伸びを示しているものの、実質賃金が15カ月連続でマイナスであることからすれば、いくらインフレ率が2%を超えているとはいえ、日銀が理想とする「2%物価目標」とは程遠いと言えよう。となれば、少なくとも来年の春闘の結果が賃金に反映されるまでは金融緩和の出口には向かえないということになろう。

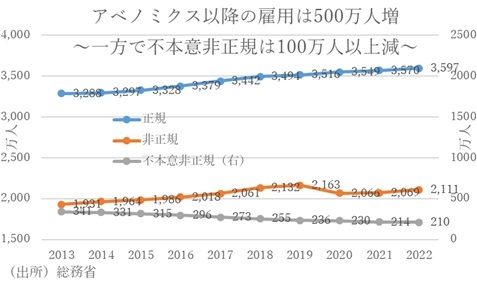

なお、そもそもアベノミクス以降の異次元緩和の効果について懐疑的に見る向きも一部ある。しかし、2014年4月以降に2回、計+5%ポイントの消費税率を引き上げる中でも就業者数が500万人以上増え、不本意非正規が▲100万人以上減ったという意味では、マクロ安定化政策として大きな成果があったと言えよう。このため、今後の課題としてはいかに副作用に配慮する形で物価目標の持続的・安定的な実現を見通せるまで粘り強く金融緩和を続けられるかであろう。

また、一部で日銀が時価会計ベースで債務超過になることを懸念する向きもある。しかし、そもそも時価会計は企業が解散や破綻に陥った場合にどれだけ債権者に返済余力があるかを図る会計である。対して中央銀行は通貨発行能力があるため、仮に時価会計ベースで債務超過に陥っても業務や機能に問題は生じず、実際に最近でも豪州中銀やFRBが時価会計ベースで債務超過に陥ったが、いずれも通貨や中央銀行の価値の信認は失われていない。こうしたことからすれば、むしろ債務超過を過度に警戒して金融政策の機能が抑制されてしまうことの方こそ問題だろう。

以上より、金融政策の出口に向けた最も望ましい姿としては、物価目標の持続的・安定的な実現を見通せる理想的な姿とされる名目賃金+3%、実質賃金+1%が展望できる状況になった段階でYCC解除→マイナス金利解除の順番で金融緩和策の出口に向けた道筋が描けよう。ただ、その状況を確認するには、現時点では少なくとも来年の春闘で持続的な賃上げが確認されるまでは困難ではないだろうか。

※本稿は、日経ビジネス電子版「永濱俊廣の「エコノミー解体新書」への寄稿 (https://business.nikkei.com/atcl/gen/19/00573/081400001/)を基に作成