この記事は2023年8月23日に「第一生命経済研究所」で公開された「2023年6月の日銀短観予測」を一部編集し、転載したものです。

話題にならない景気拡大

エコノミストの仕事は、あまり周囲の空気に流されずに、景気情勢を冷静にみることにある。メディアでは、現在が景気拡大期であることはほとんど報じられない。国民の間に根強い不安心理があるからだろう。何か経済ショックが起こると、不安心理を抱かせる見方が好まれて取り上げられているように感じられる。例えば、米国で中国恒大集団が法的整理が決まると、中国での不動産不況が話題になる。米国経済についても、金融引き締めをもう一段加速することが景気不安として語られる。日本にとって、海外経済の環境が今後は厳しくなっていくという雰囲気が喧伝される。

しかし、本当にそうした先入観は正しいのだろうか。貿易統計からみると、前向きな動きが感じられる。実質輸出(輸出数量)は、2023年1月を大底にして、均してみると、徐々に反転上昇してきている(図表1)。中国向けは低調だが、欧州・米国向けの自動車が伸びている。

こうした輸出の動向は、日本の生産活動全体に波及していくだろう。生産サイクルの変化を占う上で、よく使用される出荷・在庫バランスの推移でみても、2023年6月にはプラスに浮上している(図表2)。これは、在庫循環から考えて、しばらくは上向きの流れが継続するサインである。2023年内くらいは、生産回復基調は維持できるとみて違和感はないと思う。つまり、景気拡大期は、まだ十分に保たれると筆者は考える。

米国引き締めの影響

多くの人が、米国の金融引き締めを強く警戒している。この点についての理解も、よく吟味してみる必要がある。米国では、2022年3月から利上げが開始されて、まだ打ち止めかどうかもわからない。9月か、あるいは10~12月に+0.25%の追加利上げの可能性がある。米国の代表的な指標であるISM製造業指数が、2022年から大きく落ち込んでいる(図表3)。好不況の境目になる50を割り込んで久しい。足元の輸出数量は、リバウンドしていても、ISM製造業指数が低迷していては、米国向けの輸出増には自信が持てないということになる。

しかし、米国全体では、雇用・消費が異様なほど堅調だから、追加利上げの話が現実味を帯びる。景気好調→引き締め強化→先行き不安、という図式なのだ。

仮に、米国経済に不安を抱くのならば、5.25~5.50%まで引き上げられた政策金利の累積効果が、2024年くらいに時間差をおいて、襲ってくることだろう。ただし、現時点では、雇用・小売への悪影響はまだ具体的には見えてきていない。米株式市場では、以前から期待されていた早期の金融引き締めの解除が怪しくなって、その反動もあって調整している。

2022年は景気後退の不安はあった

在庫循環をみていると、「これから景気後退」というリスクよりも、2022年はかなり景気後退リスクが濃厚だったことがわかる。まさしく米金融引き締めの悪影響と、中国のゼロコロナ政策の挟み打ちに遭って苦しかったのが、2022年だった。2023年はそれに比べて、中国のゼロコロナ政策がなくなり、かつ、自動車の半導体不足もなくなったという点で、かなり状況はましになった。

今次景気拡大期は、2020年5月を大底にして始まった訳だが、一本調子の拡大からは程遠かった。2021年後半からは自動車の半導体不足で、生産全体が厳しかった。コロナからの再開が世界的に言われていたにも拘わらず、2022年は景気の伸び代が乏しかった。その分、2023年はまだましなのだ。

生産面だけをみていると、2022年は景気後退でもおかしくはなかった。日本の景気動向指数でも、CI先行指数はずっと下方トレンドで、CI先行指数は何とか堅調を維持した(図表4)。だから、総じてみると、2022年は「踊り場」だったと理解できる。

むしろ、2023年1月からは、CI一致指数が底入れして上向きである。CI先行指数も、2023年1月、3月がボトムでわずかに改善している。2023年は「踊り場」→「再拡大」へと転じてくる展開なのであろう。

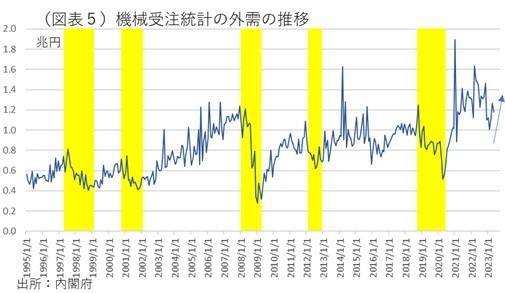

個人的に大いに注目している指標には、内閣府「機械受注」の外需がある。実は、日本の機械受注統計は、国内・民需よりも、外需の方が金額が大きくなっている。2023年4~6月では、国内・民需1.0兆円(季節調整値)に対して、外需は1.2兆円である。人々には、行動経済学で言われる「正常性バイアス」が働き、機械受注統計をみるとき、国内民需に注目する習慣が付いている。長期時系列で、機械受注の外需の推移をみると、データが底入れすると、景気後退期から拡大期に転じていることが多い(図表5)。そうした点で、外需をみると、2023年3月を底にいくらか上向きになっている。貿易統計だけをみていると、自動車が半導体不足の緩和で立ち上がっている姿になるが、この機械受注・外需を併せてみると、外需の裾野が回復している変化もわかる。

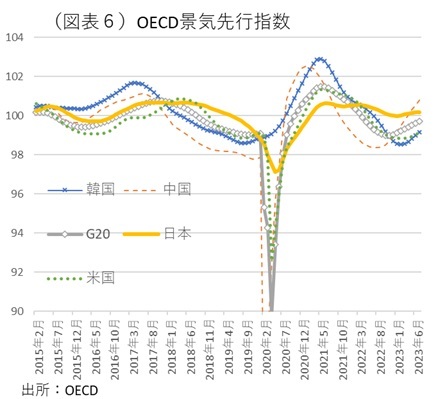

OCED先行指数はばらつく

海外需要の動向は、コロナ禍から抜け出す局面では、かなり見えにくい展開になっている。それを象徴するのは、OECD先行指数である。日本の指数は2023年1月にボトムをつけて回復過程にある。幅広い国々の回復を示すように、G20の先行指数も、2022年11月をボトムにして、2023年7月まで緩やかな回復過程にある(図表6)。米国のボトムは、2023年3月で各国よりも遅い。韓国、インドネシア、ブラジルは2023年2月が底だった。米国経済が一方的に悪くなり、各国がそれに引きずられる展開ではないのだ。フランスは例外だが、イギリス、イタリア、ドイツとも割に底堅い。だから、インフレ率も高止まりしているという理解ができる。

こうした各国の先行指数からわかることは、やはり2023年前半は上向きの動きに変化していることだ。米国経済が底堅いことも、こうした循環的な上向きの作用が何らかのかたちで作用していると考えるとわかりやすい。ここにきて、世界経済についても、にわかに景気が失速するという証拠はない。