この記事は2023年9月19日に「第一生命経済研究所」で公開された「全米自動車労組ストライキによる各国経済への影響」を一部編集し、転載したものです。

1. UAWストライキの概要

9月15日、全米自動車労働組合(United Auto Workers: UAW)は経営側との労使交渉が合意に達しなかったことを理由に、米3大自動車メーカーである「ビックスリー(ゼネラル・モーターズ[GM]、フォード、ステランティス[旧クライスラー])」において一斉ストライキに突入した。当初UAWは、これまでのビックスリーのCEO報酬と同等の上昇率として、今後4年で労働者の時間当たり賃金を40%引き上げるように求めた一方、各社経営側は20%程度の賃上げを提案しており、労働協約の失効期限である14日までに両者の溝が埋まらなかった。

ビックスリーにおけるUAWの組合員数は14.6万人に達するものの、18日時点で全面的なストライキは見送られており、ストライキの実施は計3工場の労働者1.27万人に留まっている。一方UAWのフェイン委員長は17日のCBSニュースのインタビューにおいて、ストライキの対象範囲を拡大する可能性を否定しないなど、交渉の進展次第では労使対立の更なる激化が予想される。UAWはストライキ資金を8.25億ドル有する一方、ストライキ参加者には週500ドルを支給する必要があるため、全面的なストライキは約3か月実施可能と試算される(11.3週間=8.25億ドル÷(14.6万人×500ドル))(*1)。ちなみに、UAWは前回の労働協約締結時の2019年において、GMの工場で40日間(9/16-10/25)に亘るストライキを実施し、この結果同社の自動車生産約30万台に影響を及ぼしたと指摘されている(*2)。

1: CNBCニュース「UAW strikes and possible lockouts: Everything you need to know (cnbc.com)」。なお、ストライキ参加者に対する医療コスト等の負担を勘案すると、UAWのストライキ資金は同期間よりも早く枯渇する可能性がある。

2: CNBCニュース「UAW strike cost GM up to $4B for 2019, much higher than expected (cnbc.com)」

2. 米国経済への影響

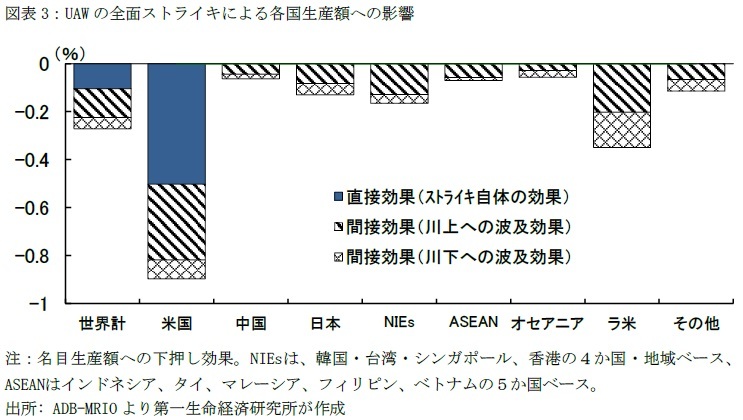

米国の実質GDPに占める自動車産業の割合は0.7%(2022年時点)である一方、各社公表資料に基づくビックスリーの米国新車販売に占める市場シェアは40.1%に達する。ビックスリーの米国自動車市場における生産シェアが販売シェアと同等、生産額への影響がストライキ参加者の割合に比例すると仮定した場合、現行規模のストライキが9月末まで持続するケースでは、7-9月期実質GDP成長率への直接的な影響は前期比で-0.004%pt(*3)と僅少に留まる。また、自動車生産の減少が原材料等の生産に与える間接的な影響を勘案し、(後述の産業連関分析に基づく)米国の生産誘発係数1.78と同等のGDPへの波及効果を仮定した場合においても、同期間の実質GDP成長率への最終的な影響は-0.007%ptとなる。一方労使交渉が長期的に膠着し、全面的なストライキが10-12月期の全期間に亘って実施される場合、同期間の実質GDP成長率に対する直接的な影響は前期比で-0.27%pt、間接効果を含めた最終的な押下げ効果は-0.48%ptに達する。以上の試算結果を勘案すると、現行規模のストライキが短期的に収束する場合には米国経済への影響は限定的に留まる一方、ストライキの規模が拡大しその期間も長期化する場合には10-12月期のGDPを大きく押下げることが見込まれる(図表1)。

3: 0.7%[自動車産業のGDPシェア]×40.1%[ビックスリーの市場シェア] ×8.7%[ストライキ参加者の割合] ×17.4%[3Qにおけるストライキ実施日数の割合]。

また、同ストライキによる自動車生産に対する影響に加えて、以下3点の影響にも留意が必要だ。まず、①ビックスリーの生産停滞による新車供給の減少が、中古者を含む自動車価格を押し上げ、自動車購入を短期的に抑制する可能性がある。8月末時点において、ビックスリー各社は約2か月分の新車在庫を抱えているものの(*4)、ストライキの対象が拡大かつ長期化する場合には自動車在庫が枯渇する懸念が強まる。

4 ウォールストリートジャーナル「What the UAW Strike Means for Car Buyers - WSJ」。

次に、②ストライキによる一時的な経済統計への攪乱、が指摘できる。CPI統計上の新車・中古車は約7%のウェイトを占めており、前述した通り在庫不足がこれらの品目の価格を押上げる場合、価格急騰が今後数か月のCPI上昇率を再び加速させる懸念がある。また、同ストライキによる9月雇用統計の影響は限定的に留まる可能性が高い一方(*5)、10月雇用統計の調査週に全面的なストライキが実施されている場合、非農業部門雇用者数の前月差はゼロ近傍の推移となる可能性が高い(ビックスリーにおけるUAWの組合員数:14.6万人vs. 8月実績の非農業部門雇用者数:前月差+18.7万人)。

5: 雇用統計(事業所調査)は12日を含む調査週に賃金が支払われた雇用者数をカウント。

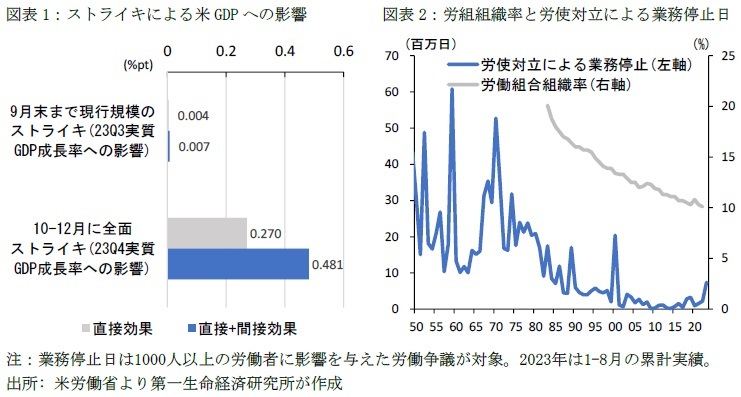

最後に、③同ストライキの帰結が日系メーカーを中心とした自動車産業、及び他産業の賃金動向に及ぼす影響を注視する必要がある。日系自動車メーカーの米国工場はUAWの影響力が比較的弱い南部を中心に点在しているものの、UAWが最終的に労働者の大幅な賃金上昇を経営層から勝ち取った場合、日系自動車メーカーの各工場における労組結成の動きが活発化するリスクがある。また、同ストライキが他産業の労使対立を激化させる可能性にも留意が必要だろう。米国における労働組合の組織率は長期的に低下傾向をたどっているものの、労使対立を背景とした「業務停止日(=days of idleness)」は2023年が741万日(=対象労働者数×停止日数)と、1-8月累計で既に過去20年の最高値を更新するなど、インフレ高止まりを背景に労働争議激化の兆候が現われ始めている(図表2)。

3. 世界経済への影響

今回の米国での自動車産業のストライキは、サプライチェーンを通じた地域間、産業セクター間の相互依存関係により、世界経済にも少なからず生産減少の影響をもたらすと考えられる。例えば、ストライキにより米国の自動車産業の生産が減少するだけでなく、米国の自動車販売を担うディーラー等の経済活動が縮小する(川下への波及効果)とともに、米国での自動車産業の生産に使用されていた中間財も不要となるため前工程の生産も減少する(川上への波及効果)、と考えられる。

そこで、国際産業連関表の一つである、アジア開発銀行(ADB)作成の多地域間産業連関表(MRIO: multi-regional input-output tables)を用いて、米国の自動車産業のストライキが世界経済に与える影響を試算した(*6)。ここでは、前述の通り、全面的なストライキが10-12月期の全期間に亘って実施される場合、同期間の米国の輸送機械セクターの生産額が-19.7%減少する(*7)と仮定し、世界の生産額がどれだけ減少するのか波及効果を計算している(*8)。

7:2023年6月公表の22年データを使用。OECDのICIO表などのその他の国際産業連関表と比較して、ADB-MRIOはデータの公開が早いため、今回はこちらを使用した。

7:40.1%(ビッグスリーの米国市場シェア)×49.2%(輸送機械に占める自動車産業の割合)。

8:一般的に、産業連関表を用いた波及効果の分析では、最終需要の変化が生産額に与える影響(レオンチェフ逆行列による分析)、生産要素の変化が生産額に与える影響(ゴーシェ逆行列による分析)を見るが、ここではストライキによる生産額の減少をショックとするため、投入係数、産出係数を生産額ベースに対応した形に修正している。

試算結果を見ると、世界の生産額は同期間で-0.27%減少する結果となった。国・地域別にみると、米国の生産減少が-0.90%、次いで、ラテンアメリカ(ラ米)が-0.35%となっている(図表3)。米国の減少が大きいのはもちろんだが、自動車産業を中心としてサプライチェーンの結びつきが強いラ米への影響も大きくなることが確認できる(*9)。

9:なお、生産波及効果の完全な発現にはラグを伴うため、こうした生産への影響は長期にわたって分散する可能性がある。

なお、国際産業連関表による試算結果は、財・サービスの投入・産出の構造が時間を通じて不変であること、川下への波及効果については生産における投入財の完全代替性を仮定していること(すなわち、供給が途絶するとボトルネックになるような必要不可欠な中間財の存在を想定していない)ことには留意が必要である。特に後者の仮定は、自動車産業にとっては強い仮定であると考えられ、ストライキの規模が拡大し、サプライチェーンにおける供給制約が強まる状況になれば、実際の生産減少は試算結果を上振れることになるだろう。

一方、日本への影響に限っては、逆に同試算の影響がより限定的に留まる可能性がある。産業連関表による分析に基づくと、日本の生産減少は-0.13%と限定的になったほか、同分析では同一財における代替の可能性を考慮していない。ビックスリーの新車供給の減少を背景に、日系自動車メーカーが米国での新車販売を拡大する場合、日本からの自動車部品、及び完成車の輸出が拡大し、むしろ日本国内の生産上振れへと繋がる可能性がある。