悪い円安の裏づけとされる実質実効レート

円の総合的な実力が過去最低を更新したと騒がれている。背景には、日銀が公表する実質実効為替レートが直近9月で1970年の統計開始以降最低の水準となったことがある。そして、実質実効為替レートの低下は円の実質的な購買力が下がっていることを意味するとされる。

ただ、実質実効為替レートは貿易量などを基に様々な国の通貨価値を計算した名目実効為替レートに物価変動を加味して調整した数値である。このため、低下の主因が短期的な円安によるものなのか、長期的な相対的物価低迷によるものなのかで求められる政策対応も異なると考えられる。

そこで本稿では、日銀が実際に公表している実質実効為替レートを為替要因と物価要因に分解し、今後の政策対応について考えてみたい。

低インフレと円安で実質実効レート低下

そもそも実質実効為替レートとは、貿易量や物価水準を基に算出された通貨の実力を測る総合的な指標とされている。具体的には、2通貨間の一般的な為替レートについて、貿易額などで測った相対的な重要度でウェイト付けしたものが名目実効為替レートとなる。そして、それぞれの物価変動分を調整して集計・算出したものが実質実効為替レートとなる。

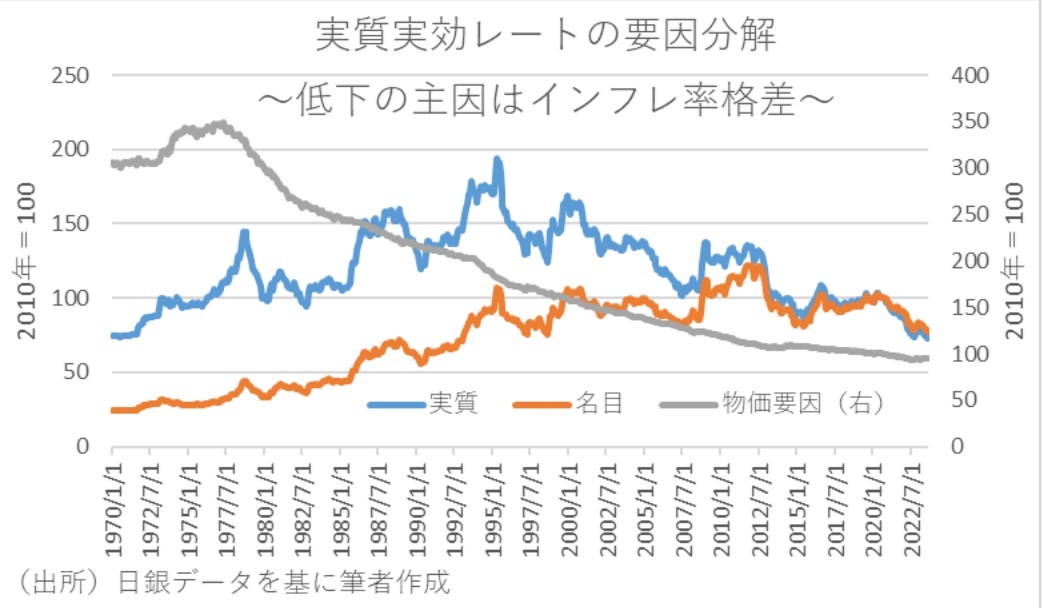

そこで、実際に日銀が公表している過去の実質実効為替レートを見ると、1970年から1995年にかけては上昇傾向にあったが、その後は下落傾向に転じていることがわかる。

日本円の実質実効レートが上昇した1970年から1995年にかけての特徴としては、日本の貿易黒字の拡大やプラザ合意によるドル高是正、日米貿易摩擦の深刻化などにより日本円の上昇トレンドが続いたことがある。事実、ドル円レートで見れば、1970年の360円/ドルから1995年前半には80円/ドル台まで円高が進んでいる。

しかし、1990年代後半以降は低下トレンドに転じている。この背景には、バブル崩壊以降に金融緩和が後手に回ったこともあり、日本円が実力以上に強まったことで国内の景気低迷を長引かせ、結果としてそれがデフレ長期化の一因となって、実力以上に高かった日本円の価値が修正され、実効為替レートの低下につながったこと等がある。実際、ドル円レートも足元では110円台半ばまで円安が進んでいる一方で、消費者物価も90年代後半から2010年代前半までデフレに突入した

こうしたことからすれば、円の実質実効為替レートの価値が下がっているのは、円の価値が下がっていることに加え、海外に比べて相対的にインフレ率が低かったことが影響していると言える。

名目実効レートとインフレ率格差に分けることが重要

こうしたことから、実質実効レートの低下だけで円の実力を判断することには注意が必要だ。というのも、実質実効レートを判断する場合、為替要因で価値が下がっている場合と、インフレ率格差で価値が下がっている場合では、求められる政策対応も変わってくる可能性が高いからである。

実質実効為替レートとは、名目実効為替レートにインフレ率格差を調整して求められた数値である。ただ、名目実効為替レートの低下が主因であれば、金融政策の正常化が正当化されるかもしれない。しかし、インフレ率格差が低下の主因であれば、むしろ拙速な金融緩和の出口により、逆に相対的インフレ格差が拡大すれば、実質実効為替レートが上昇に転じるとは限らない。従って、実質実効為替レートを評価する際には、名目実効為替レート要因とインフレ率格差要因に分解して評価しないと政策対応を誤ることになる。

特に、為替の実力を判断するに『名目実効為替レート』が重要であり、インフレ率格差を反映せずに単純に通貨の交換比率を反映した方がより現実に近いものと思われる。従って、実質実効為替レートを名目レートとインフレ率格差に分けて判断することは非常に重要と言えよう。

主因は円安というよりインフレ率格差

そこで、実際に実質実効レートを名目為替レートとインフレ率格差要因に分解してみた。下図は、名目実効レートとインフレ率格差を時系列で示したものである。1970年代以降の局面を見てみると、物価要因は1977年まで上昇トレンドにあったが、それ以降は低下トレンドに転じていることがわかる。これは、海外に対して日本のインフレ率が相対的に低いことで、長期的に実質的な購買力が低下していることを意味している。

一方、名目実効レートを見ると、2012年までは上昇トレンドにあり、そこから水準は低下しているものの、足元では1970年代に比べてかなり高水準にあることがわかる。そして何よりも、統計開始の1970年1月から足元までにどれだけ名目レートとインフレ率格差の変化があったかを計算すると、名目レートは3倍以上以上増価しているのに対し、インフレ率格差は3分の一以下に減価していることになる。つまり長期的に見れば、実質実効為替レートの低下は名目レートの円安ではなくインフレ率格差が主因であり、実質実効為替レートの動きのみで判断すると、あたかも日本円の減価が主因であるとミスリードしてしまうことにもなりかねない。

長期停滞からの脱却が最優先課題

このように、実質実効為替レートは海外とのインフレ率格差を反映することからすれば、その低下は日本のデフレやディスインフレがいかに長期化していたかを意味するものといえよう。

これまで見てきた通り、実質実効為替レートは直近で1970年来過去最低の円安水準となった。しかし、名目の為替レートだけで見れば、当時から3倍以上の円高水準であるにもかかわらず、実質実効為替レートが円安なのは、その分海外とのインフレ率格差が継続しているからに他ならない。

実質実効為替レートがピークだったのは1995年ごろだが、そこから円安基調に転じた時期は、日本経済がデフレによる長期低迷に入った時期と重なる。これ以降に社会に出たロストジェネレーションを中心に、日本人は将来に対する成長期待が持てていない。このデフレマインドが海外とのインフレ格差を作り出したといえる。

そして、インフレ率格差の長期化は相対的な購買力の低下に繫がる。このままインフレ率格差が縮まなければ、日本は食料・エネルギー等で他国に買い負け、一層「貧しい国」へと転落するだろう。一方で低賃金が進めば、日本の安く勤勉な労働力の国際的優位性が高まり、生産拠点の国内回帰などによって日本の実質的な購買力が反転するかもしれない。

かつて元米財務長官のローレンス・サマーズ氏は、過剰貯蓄や投資不足によって均衡利子率が極端に低下し、金融政策のみでは機能不全に陥る「長期停滞論」を打ち出した。この典型が日本である。これを脱却するには減税等の効果的な財政政策により経済の長期停滞を解消し、デフレマインドの解消につなげるしかない。

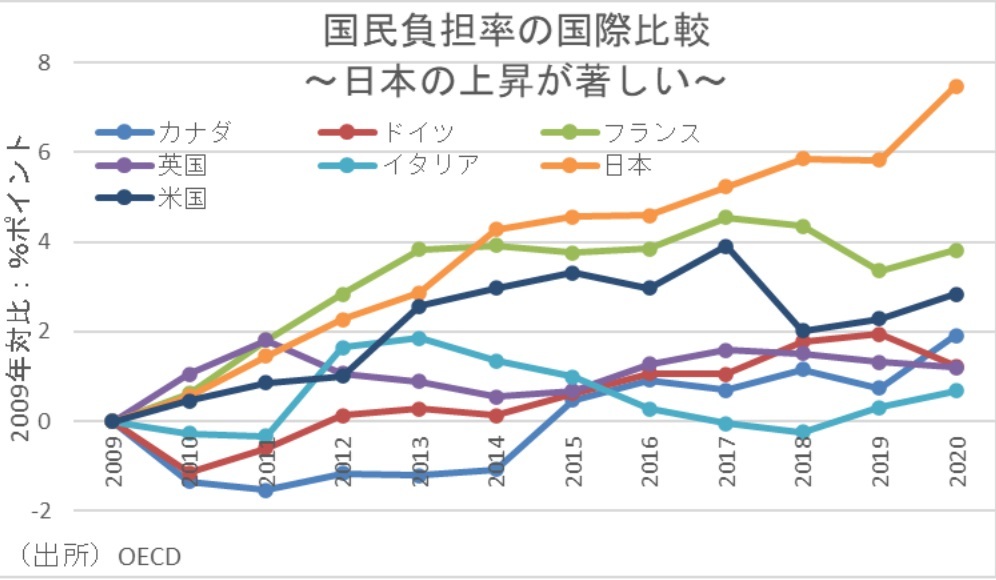

ただ、これまで日本政府は財政健全化を過度に重視してきた。このため、2010年以降の国民負担率の上昇幅をG7諸国で比較すると、日本が断トツで上昇していることがわかる。そしてこれは、プライマリーバランス(基礎的財政収支)の黒字化を最優先課題として掲げた結果、国民負担率の上昇が需給両面において日本経済の大きな制約となってきた可能性がある。その帰結が相対的に低いインフレ期待と、それに伴う実質実効為替レートの低下といえる。

政府が財政を拡張すべき分野は多いはずだ。例えばデジタル化や経済安全保障・環境対策等は、長期間にわたる安定的な支出計画が必要な分野といえる。米国をはじめとした主要国は、こうした分野を成長分野と位置づけ、積極的に投資を行っている。日本も安易に拙速な金融緩和の出口に頼るのではなく、サプライサイドの強化にも貢献するようなワイズスペンディングをより促進すべきだろう。

※本稿は、日経ビジネス電子版「永濱俊廣の「エコノミー解体新書」への寄稿 (https://business.nikkei.com/atcl/gen/19/00573/101600004/)を基に作成