この記事は2023年11月6日に「第一生命経済研究所」で公開された「総合経済対策のポイント整理」を一部編集し、転載したものです。

目次

総合経済対策決定、財政支出は21.8兆円

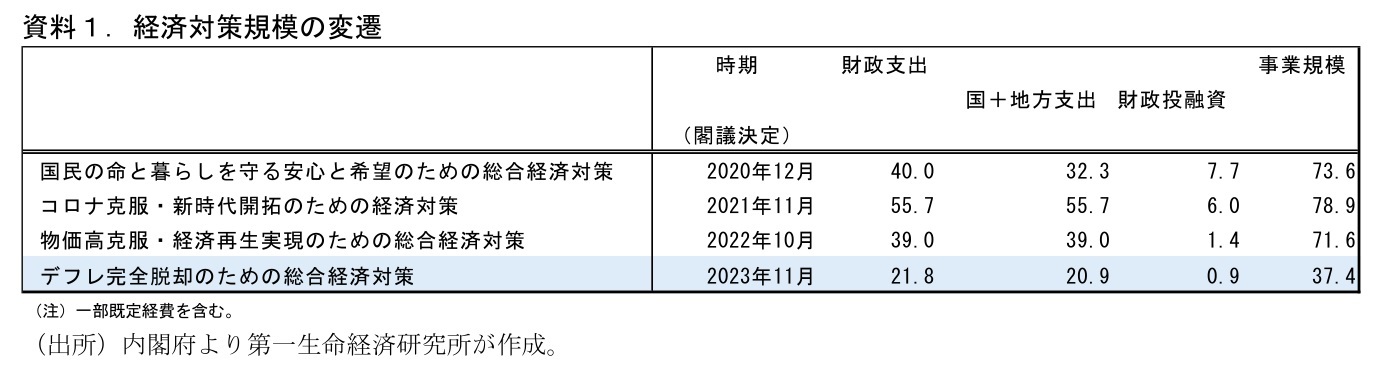

3日、政府は新たな経済対策である「デフレ完全脱却のための総合経済対策」を閣議決定した。テーマは物価高対策、賃上げ、重点分野への官民一体投資などであり、昨年度経済対策の流れを引き継いだものとなっている。財政支出(国+地方の歳出額+財政投融資)の規模は21.8兆円とされた。昨年10月に閣議決定の「物価高克服・経済再生実現のための総合経済対策」は39.0兆円であったので、おおむね昨年対比半分程度の規模感となる。コロナ関連経費が縮小したほか、予備費の追加計上などを行わない形となったことなどから、昨年対比での規模は縮小した形。今年6月の骨太方針では、コロナ一巡に伴う予算の「平時化」が掲げられた。依然財政支出の規模は20兆円を超えているものの、その方向性が意識されたフレームとなっている。

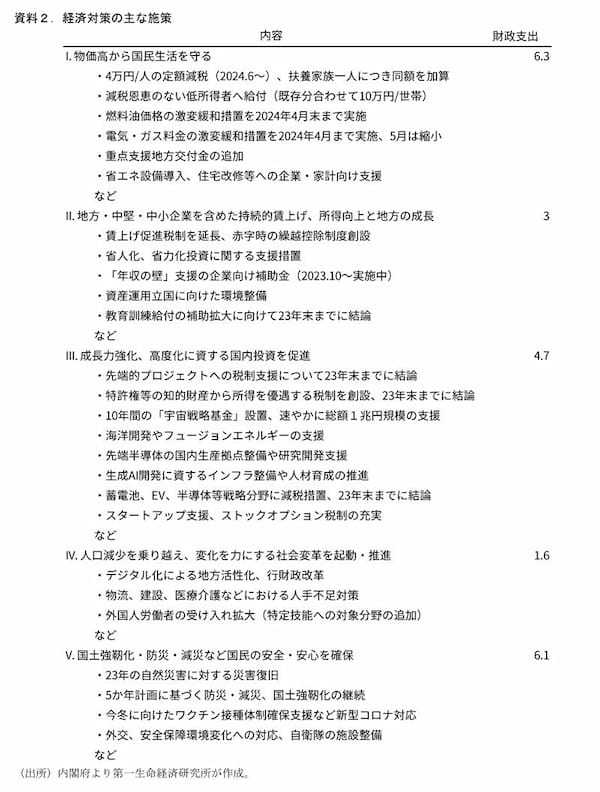

内容をみていくと、最初の柱として掲げられているものが物価高対策(財政支出:6.3兆円)であり、昨今耳目を集める「所得減税+給付金」による家計支援である。各施策の経費等は今回の対策資料では示されていないが、報道等によれば総額5兆円程度が充てられ、今回経済対策の目玉となっている。このほか、物価高対策としてすでに実施されている燃料油(ガソリンなど)や電気ガス代の価格抑制措置について、年内までとしていたところを2024年春まで延長する。

第二の柱として挙げられているものが持続的賃上げや所得向上、地方の成長(財政支出:3.0兆円)。賃上げ促進減税について、期間の延長や赤字の繰越控除制度を創設する方向で検討、年末の税制改正大綱までに結論を出す。かねてから賃上げ減税実施されてきたが、赤字法人の多い中小企業にはそもそも効果が薄いという指摘がかねてからあった。この点に対応し、繰越控除の仕組みを設ける方向で年末決定の税制改正大綱に向けた検討が行われる。繰越控除制度は当期の法人税額が少ないために減税額が差し引けない際に、次期以降の法人税からに減税分を差し引くことを認めるものと推定される。通常黒字の企業が一時的に赤字を計上するようなケースでは効果を発揮することが期待される一方、恒常的に赤字決算となっている企業への効果はやはり限定的である点には気を付けたい。このほか、省人化・省力化投資の支援、リスキリング支援のための教育訓練給付の補助拡大に向けた検討などを行う。

第三の柱は重点分野への官民投資拡大に向けた事業(財政支出:4.7兆円)。先端事業、蓄電池、半導体、宇宙や海洋などのフロンティア、生成AIなどを念頭に政府が研究開発支援や税制面でのバックアップを行う。宇宙については新たに10年間の「宇宙戦略基金」を設ける。世界で広がる大きな政府潮流のもと、岸田政権は単年度主義の弊害是正を掲げてGXなどの重点分野に複数年での支出を前提とした基金の設置を拡大している。その流れが今回の経済対策でも続く。

第四の柱としては人口減少対策や社会変革を掲げた(財政支出:1.6兆円)。従来のデジタル田園都市国家構想による地方の活性化のほか、物流、建設、医療介護といった人手不足のより深刻な分野について、デジタル活用を促す。

第五の柱が国土強靭化・防災減災や安全保障環境変化への対応(財政支出:6.1兆円)。2023年の水害や地震等に対する災害復旧経費が充てられるほか、今冬に向けたワクチン接種体制や病床確保に向けた予算が計上される。コロナ関連経費は縮小しつつあるが、引き続き経済対策の一部に組み込まれ、補正予算で措置がなされる形になる。このほか、自衛隊の施設整備など安全保障環境の変化への対応が含まれる。

目玉政策の「減税+給付金」は隙間の所得層への対応など不明瞭部分もまだ多い

今回の目玉政策となった5兆円規模の「減税+給付金」だが、かねてから課題とされているものがいわゆる「隙間」の所得層への対応だ。非課税世帯には給付、課税世帯には減税が全体の骨格だが、所得税や住民税の課税世帯であっても、減税額に相当する納税がなければ減税恩恵をフルに受けることができない。これらの世帯にも同様の恩恵が及ぶようにするためには、制度設計の複雑化が不可避である。

これらの世帯には「重点支援地方交付金による対応を中心に」丁寧に対応する、旨が示されており、給付金等の措置がなされる形になると想定されているとみられる。一方で、対策には「令和6年分の所得税額が所得税減税額を上回る場合においては、令和7年度分の個人住民税において残りの額を控除できる仕組み」を設けることも明記された。「隙間」の所得層を念頭に置いた記述と思われるが、納税額が減税額に満たない場合の対応が「地方交付金→給付金」を中心としたものになるのか、翌年度の住民税からの残額控除を中心としたものになるのかは判然としない。隙間の所得層への対応については、「地域の実情等に応じ」とも記載されており、地方自治体の対応次第になる部分も出てくるのかもしれない。また、「定額減税やほかの給付措置とのバランスにおいて可能な限り公平を確保できるよう」とされているが、“可能な限り”の文言からは、制度設計の複雑化で公平性を保つことが難しくなっているという政府側の本音も垣間見える。

また、制度設計は年末までに成案を得るとされており、まだ流動的な部分もある。一つが所得制限。与党内で高所得者への減税を避けるべきとの意見がある。岸田首相自身が所得制限に否定的なコメントを行っており、着地は不透明だが今後検討されることになる可能性が高そうだ。もう一つが低所得者給付への多子加算。現状の案では給付金が「世帯単位」であるのに対して減税は扶養親族も含んだ「人数単位」となっている。世帯人数の多い低所得世帯への給付が同環境の中高所得世帯の減税よりも少なくなるケースが生じうるので、この点を意識した議論がなされると考えられる。さらに住宅ローン減税世帯への対応。一定所得層でも住宅ローン減税などの措置を適用している世帯の場合には、すでに納税額が少なくなっている世帯もいるため追加の減税恩恵が及ばないケースが考えられる。2025年度の住民税からの残額控除を可能にしたことで、この課題は緩和されることになるとみられるが、扶養家族が多く今回の減税額が多い場合などにはフルに恩恵を受けられないケースも生じうる。

なぜ政府試算の経済対策効果はいつも大きいのか?

政府は今回の経済対策の押し上げ効果として実質GDP換算で19兆円程度、3年での効果発現を仮定して年成長率換算で1.2%程度/年(よって累計+3.6%)とかなり大きな値を示している。近年、政府が試算している経済対策の効果は概ね経済対策中の「国・地方の支出」に近い値となっており、国・地方支出の殆どが何らかの形でGDP押し上げに寄与するイメージになっているとみられる。

しばしば政府の示す経済効果と民間エコノミストなどが示す経済対策の効果に乖離が発生するのは、そもそも“対策の経済効果”の示す数字の定義が違う(ないしは曖昧になっている)からだと考えられる。民間などは「経済対策があった場合のGDP―経済対策のなかった場合のGDP」、つまり経済対策がある場合の“追加的なGDP押し上げ効果”をイメージした値を示していると考えられる。一方、政府試算値は財政支出が何らかの形で需要に回っていけば、それを経済効果と見做す形になっているとみられる。

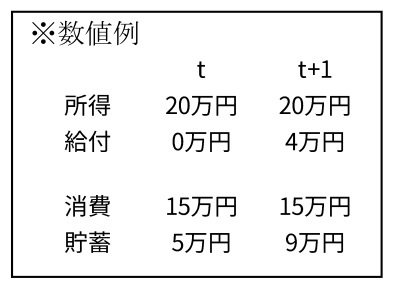

この違いをシンプルな例で考えてみよう。t期とt+1期の所得と消費、政府からの給付金が以下数値例のようなある家計を考えてみる。t+1期には給付が4万円行われているが消費はt期と同じ15万円のままである。このとき、先の「追加的な需要押し上げ効果」は0である。t期とt+1期の消費は給付によって変わっていないからだ。一方、お金に色はないので「給付の4万円がt+1期の消費に回った」と見做せば、「給付の4万円がGDPを押し上げた」というようにも言えなくはない。少なくとも、政府の試算する経済効果が「追加的なGDP押し上げ効果」を示していない点は、経済対策策定後に示される年末の政府の経済見通しが試算値分上方修正されてこなかった点からもわかる。

ただ、この「追加的な押し上げ効果」は、真面目に考えようと思うと難しい要素が多い。特に最近の経済対策は、規模が膨らんではいるものの使いきれないまま未消化となる予算も大きく増えている、スパンが複数年に亘る基金が増えている、最終的な使途のわからない地方への交付金が大きくなっている、公共投資は国内総需要を直接押し上げる要素だが、建設業の人手不足度合いが強まっている点を勘案すると、厳密には民間のクラウディングアウトも考える必要が生じてくる等々だ。ある程度ざっくりとした仮定に頼らざるを得ないことも確かである。

各事業と予算額の対応関係は、例年補正予算案が決定する際に各省庁から示される。そのタイミングで内容を精査し、改めて今回経済対策の経済効果について考えてみることとしたい。

補正予算における税収見積もりの行方に注目

本対策における23年度補正予算の一般会計追加額は13.1兆円とされた。また、24年度予算で措置される定額減税や関連経費を合わせて17兆円台前半と示されている。23年度補正予算は近日中に閣議決定され、月後半には臨時国会へ提出される見通しである。

補正予算13.1兆円の財源には予備費・国債費の減額や税収上振れ分が充てられると見込まれる。不確実性がある点が「税収上振れ」の部分。23年度の当初予算税収は69.4兆円であるのに対して、22年度決算税収は71.1兆円に達している。平時であれば22年度税収+α程度の水準感に23年度税収が上方修正され、当初予算税収との差額が補正予算財源に充当される。しかし、足元の月次税収は制度要因で前年を下回っており、財務省がこれを重視した場合には補正時点では税収の上方修正がなされない、場合によっては下方修正の可能性がある(詳細は拙稿「なぜ税収は去年より減っているのか?」2023年10月31日)。予備費減額で2.5兆円を賄う場合、補正予算における新発債発行額の目安は「10兆円程度-税収上振れ修正額」のイメージになる。追加歳出の規模自体が縮小しているため、いずれにせよ昨年経済対策の22.9兆円は明確に下回ることになるが、財務省の税収見積もりによって新発債発行額は左右されることになる。