この記事は2023年2月19日に「第一生命経済研究所」で公開された「家計貯蓄率に対する誤解」を一部編集し、転載したものです。

(*)本稿はダイヤモンドオンラインへの寄稿(https://diamond.jp/articles/-/338962)を基に作成。

家計貯蓄率低下のわりに増えている家計金融資産

内閣府が先月公表した「家計可処分所得・貯蓄率四半期別速報(参考系列)」によれば、昨年7-9月期の家計貯蓄率が季節調整値で▲0.2%マイナスに転じた。季節調整値でマイナスに転じたのは2015年7-9月期以来8年ぶりとなる。

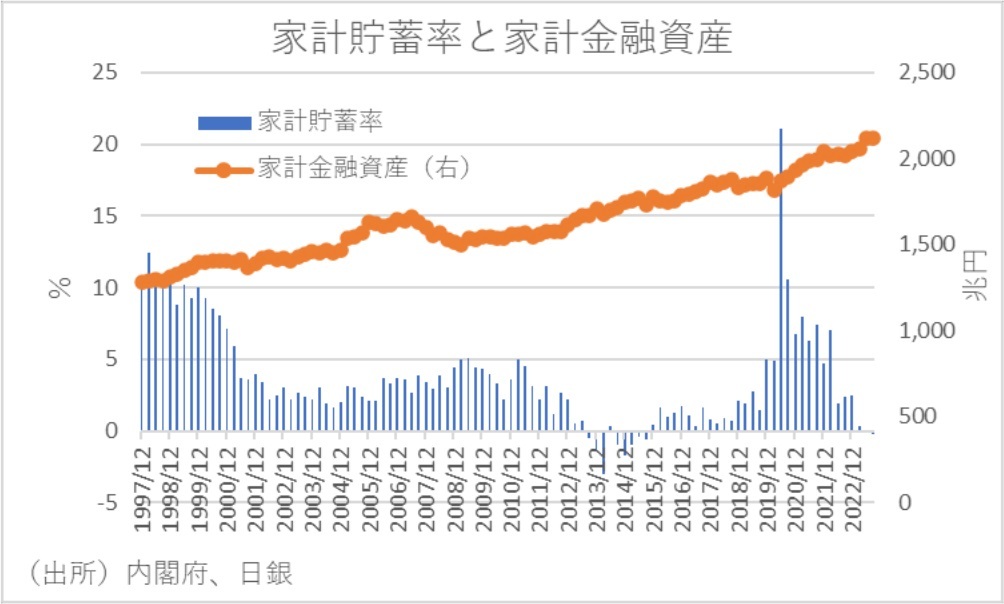

これまでは、家計貯蓄率低下の一因として少子高齢化の進展が指摘されてきた。そして実際に家計貯蓄率の推移をみると、2000年代初頭と2010年代初頭に家計貯蓄率は大きく水準を下げており、家計金融資産の抑制要因になるとする向きもある。しかし、実際に日銀の資金循環統計に基づけば、直近となる昨年9月末時点の家計金融資産は2100兆円を超えており、10年前と比較すると450兆円以上、20年前と比較すると680兆円近く増加している。

そこで本稿では、家計貯蓄率の詳細を分析することでこの乖離を分析し、今後の政策対応について考えてみたい。

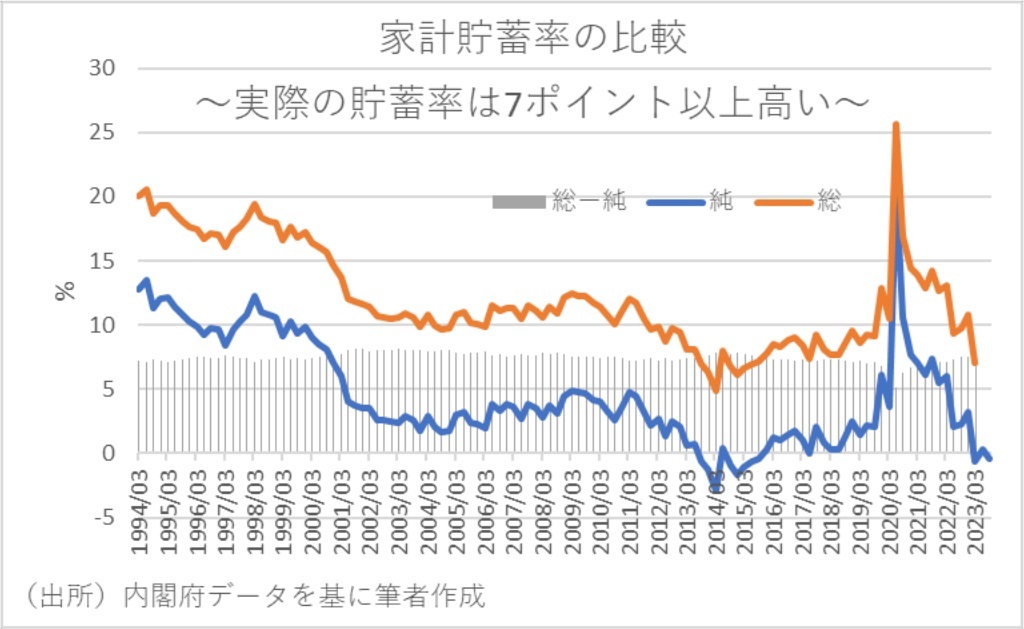

実際の家計貯蓄率は+7ポイント以上高い水準

そもそも、内閣府の家計貯蓄率は賃金や社会保障給付等の家計の受取から税金や社会保険料等といった支払を差し引いた可処分所得が元になる。そして、そこから実際の家計消費支出額を引いて貯蓄額が計算され、貯蓄額を可処分所得で割ったものが家計貯蓄率となる。

しかし、家計貯蓄率を求める際の可処分所得は固定資本減耗を除いた純可処分所得が用いられていることには注意が必要だ。というのも、固定資本減耗とは住宅を中心とした家計が保有する資産のうち、その期のうちに償却されたとみなす金額である。会計で言うところの減価償却と考えればわかりやすいだろう。

つまり、内閣府が公表する家計貯蓄率は、実際には支出を伴わない固定資本減耗も支出したものとみなされることになる。このため、実際に家計の金融資産残高との関係を見るのであれば、固定資本減耗を除く前の総可処分所得を基に家計貯蓄率を計算し直す必要がある。そこで実際に計算し直してみると、修正前の家計純貯蓄率に対して修正後の家計総貯蓄率の方が+7ポイント以上高くなることがわかる。そして、その差を金額換算すると年26兆円規模になることがわかる。

このように、実際の家計貯蓄率は一般的に公表される数値よりも+7ポイント以上高くなっていることからすれば、直近昨年7-9月期で▲0.2%となった家計貯蓄率も実際は+7%以上のプラスである可能性が高い。

少子高齢化の影響に対する誤解

また、少子高齢化が家計貯蓄率に及ぼす影響についても注意が必要だ。これまで、少子高齢化が進むと、金融資産を取り崩して生活するシニア世帯が増え、家計貯蓄率の押し下げ要因になるとされてきた。しかし、少なくとも固定資本減耗を考慮した家計貯蓄率は底堅い推移を続けており、結果として家計金融資産は順調に増加を続けている。

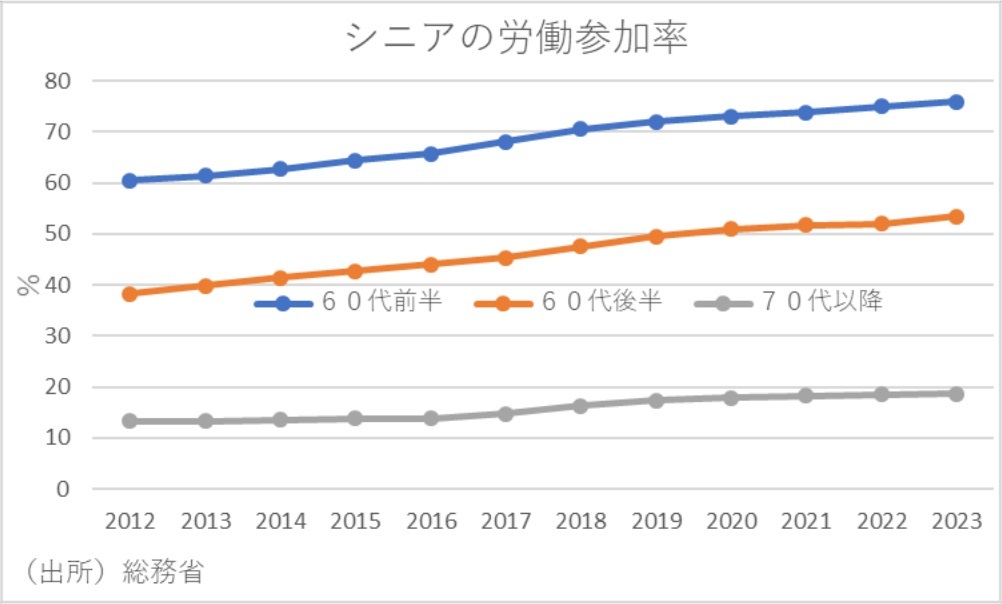

この背景には、少子高齢化が進むわりに無職世帯が増えていないことがある。実際、総務省の家計調査を基に世帯区分別構成の推移を見ると、特に2010年代後半以降の無職世帯の構成比は横ばいで推移していることがわかる。そしてこの一因として、シニアの労働参加率が高まっていることが考えられる。実際に、直近10年間シニア世代の就業率の推移を見ると、60代前半で約6割から75%越え、60代後半で4割弱から5割越え、70歳以上でも1割強から2割弱まで上昇していることがわかる。

このようにシニアの労働参加率が高まる一方で、当初の想定ほど日本の高齢者無職世帯は金融資産を取り崩していないことも一因だろう。実際に22年の家計調査によれば、65歳以上の二人以上無職世帯は平均して2359万円の金融資産を保有する一方で、年間の取り崩し額は26.7万円程度にとどまっており、このペースが続けば88年以上かけないと貯蓄を使い切らない計算になる。

以上を踏まえれば、家計貯蓄率の動向が少子高齢化を通じて家計の金融資産に結び付けられ、それがいずれ減少に転じるといった多くの専門家の見通しがいかに感覚的な議論であったかがわかる。

ISバランス面での誤解

つまり、実際の家計貯蓄率は公表される水準よりも+7ポイント以上も高いということである。そして、シニアの労働参加率上昇やシニアの無職世帯の慎重すぎる資産取り崩し状況を勘案すれば、今後は人口動態の変化を反映して日本全体の家計貯蓄率がマイナスとなり、家計の金融資産が減少するという考え方は行き過ぎであることがわかる。

そして、こうしたこれまでの誤解をマクロの視点からとらえると、我が国のISバランスに対する考え方も変わることになろう。というのも、2000年代以降の我が国では家計部門と企業部門の貯蓄超過と政府部門の投資超過でバランスする形が続いているが、少子高齢化により貯蓄を積み増す現役世代より貯蓄を取り崩すシニア世代が増えることで家計全体の貯蓄率が低下し、家計貯蓄による国債購入原資が減少することで金利に上昇圧力がかかるとする考え方である。加えて、社会保障を負担する現役世代が減る一方で社会保障給付を受けるシニア世代が増えて社会保障財政が悪化するという議論もまかり通ってきた。

しかし、仮にシニア世代が貯蓄を切り崩したとしても、その分国内の資金需給がひっ迫するとは限らない。というのも、シニア世代が切り崩した貯蓄はそのまま国内から消滅するわけではなく、購入した財やサービスを提供する企業や政府およびそこで働く労働者すなわち家計に分配されることになる。当然、購入した財やサービスを提供する上で必要となった輸入分については海外に出ていくことになるが、それを除いた部分については国内の家計、企業、政府のいずれかの貯蓄として存在することになる。こうした関係は、ISバランスと経常収支がコインの表裏の関係にあることからもわかるだろう。

また、これまで日本国内でまかり通ってきた主流の考え方として、政府債務残高が家計の純金融資産残高を上回ると国債消化に困難が生じ、金利が上昇して財政危機が起きるという理論である。しかし、コロナショック後の一人当たり10万円の定額給付金支給がISバランスに及ぼした影響を考えればわかりやすいが、総額13兆円規模の国債を発行して政府債務残高が増える一方で家計の純金融資産も+13兆円増えており、政府債務残高の増加がむしろ家計の金融資産残高の増加に結び付いていることがわかる。これは、政府が国債発行で調達した資金を使うと、家計や企業の預金が増えるという形で信用創造が行われていることを意味する。つまり、国債消化は金融機関がどれだけ国債を購入するかを左右する国債利回り(=短期金利予想+リスクプレミアム)で決まるため、金融政策が大きなカギを握っていることになる。

そして、国内の景気が冷え込んでいるときは、国内の信用創造を活性化させるために金融緩和が行われることから長期金利が下がり、国内の景気が過熱しているときには行き過ぎた信用創造を抑制するために金融引き締めが行われることで長期金利が上がることになる。となると、財政問題とは単純な家計と政府の間の資産・債務の問題ではなく、企業も含めた国内ISバランスが膨張しすぎることに帰着する。そして、そのように考えれば、これまで日本は国債残高が膨張を続けてきたのに長期金利が下がってきたのは、企業部門が異例の資金余剰主体になってきた構図が影響してきたという考え方に行き着く。

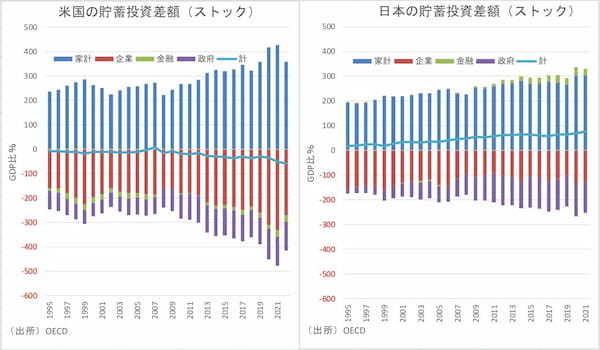

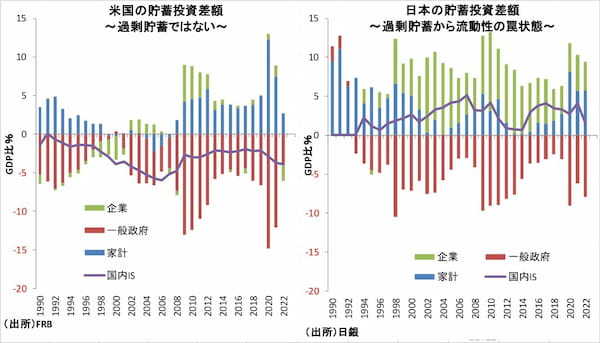

実際に日米のISバランスを比較すると、国全体では米国が投資超過=経常赤字に対して日本は貯蓄超過=経常黒字であり、そもそも日本の金利が上がりにくい構造にあることがわかる。ただ内訳をみると、政府部門の投資超過と家計部門の貯蓄超過の構図に大きな差がない中で、日本はデフレ経済に突入した90年代後半に企業部門が異常な貯蓄超過を続けているという違いがある。

国によって異なる政府債務膨張余力

となると、こうしたISバランスの蓄積が各部門の純資産や純債務になることからすれば、日本の政府債務残高/GDPが200%を大きく超え、主要先進国の中でも突出して高いことから主要先進国並みに下げるべきという議論にも再考の余地が出てくることになる。というのも、先に見た通り財政問題とは信用創造すなわちISバランスの行き過ぎた膨張に帰着するとすれば、各国でISバランスの構造が異なる分、政府債務拡張の余地も異なってくる可能性があるからである。

そこで、実際に日米における貯蓄投資差額(ストック)の状況を比較すると、国全体では米国は投資超過の対外純債務国に対して日本は貯蓄超過の対外純資産国となっていることがわかる。こうした中で、直近2021年時点で各部門の動向を比較すると、家計部門の純資産は日本がGDP比303%に対して米国が428%となっており、対外純債務国にもかかわらず米国の家計のほうがGDP比でより潤沢な純金融資産を保有していることがわかる。一方、政府部門の純債務は日本が129%、米国で120%と日本のほうが大きいが、企業部門の純債務は日本が128%に対して米国が333%となり、米国のほうがGDP比で2倍以上の規模になっていることがわかる。なお、政府部門の純債務に日米で大きな差が出ないのは、日本は政府部門も資産を潤沢に保有しているからである。

といった構造の違いに基づけば、企業の信用創造が旺盛な米国では政府が信用創造を増やすとマクロの信用創造が行き過ぎるため、政府の信用創造の余地が限られることになる。これに対して日本では、企業部門の信用創造が乏しい間は、政府の信用創造の余地が米国に比べて大きくなることがわかる。

こうしたことからすれば、企業の信用創造とのバランスを考慮せずに政府の信用創造を過度に抑制しすぎてしまうと、マクロ経済の安定に支障をきたすリスクが高まることには注意が必要だろう。つまり、自国の政府債務残高/GDPの上昇を抑制すること自体にはある程度意味があるが、政府のそれも総債務のGDP比を比較すること自体はマクロ経済的にそこまで重要な意味はなく、企業部門も含めたマクロ全体での資産負債の膨張度合いを比較して財政リスクを判断すべきだろう。