この記事は2024年2月20日に「第一生命経済研究所」で公開された「グローバル(日米欧亜)経済見通し(2024年2月)」を一部編集し、転載したものです。

1.日本経済

景気の現状 ~内需の弱さが鮮明~

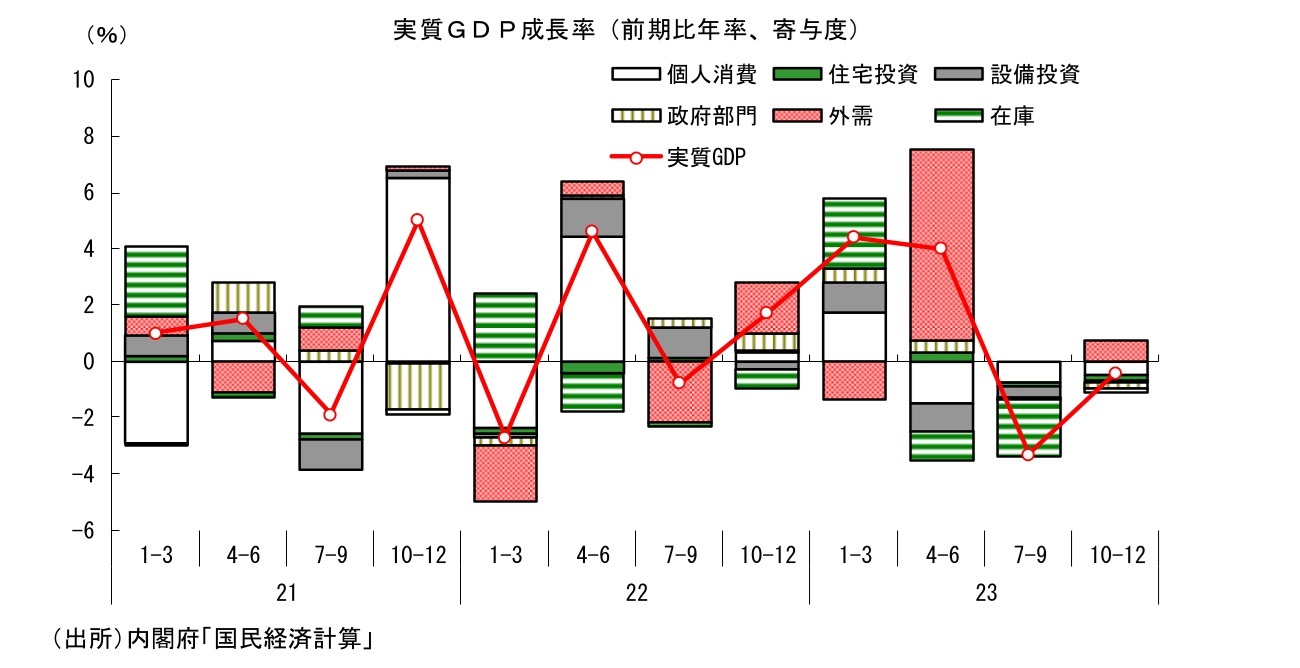

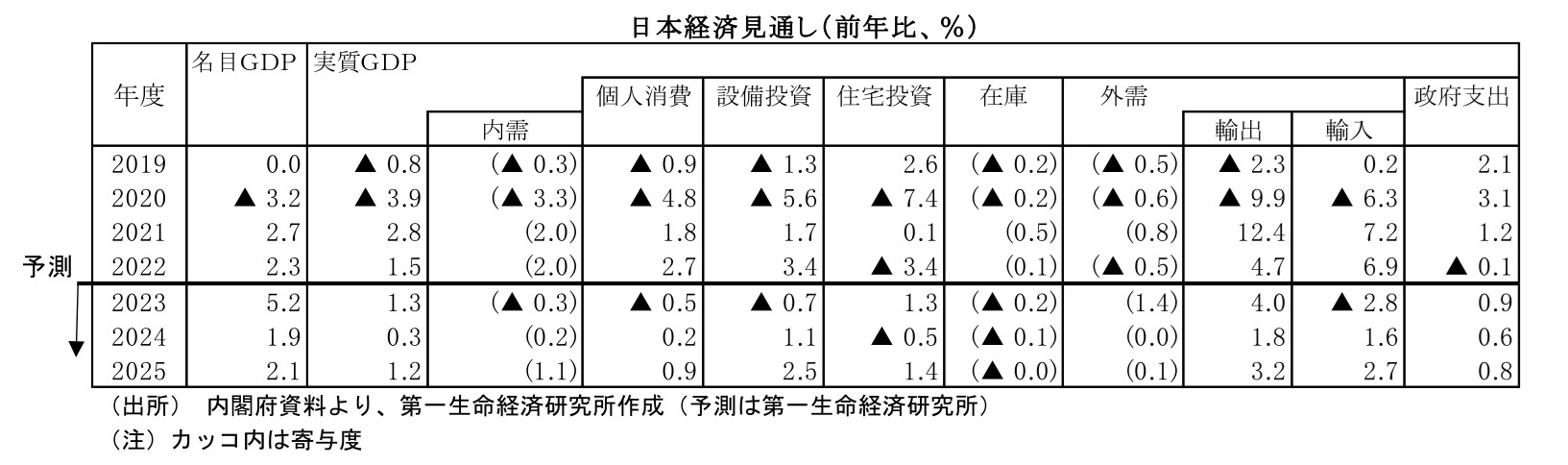

2023年10-12月期の実質GDP成長率は前期比年率▲0.4%と2四半期連続のマイナス成長となった。7-9月期の同▲3.3%に続いての減少であり、足元で景気が足踏みとなっていることを確認させる結果である。また、今期のGDPは、大口案件があった影響でサービス輸出が一時的に急増したことにより押し上げられている点にも注意が必要だ。この要因がなければGDPのマイナス幅はさらに大きなものとなっていた。

今回のGDPで特に懸念されるのが内需の弱さである。内需は23年4-6月期(前期比年率▲2.7%)、7-9月期(同▲3.1%)、10-12月期(同▲1.0%)と3四半期連続で大きく落ち込んでおり、弱さが鮮明となっている。特に目立つのが、個人消費と設備投資という内需の二本柱がこのところ冴えない点である。コロナ禍からの経済活動正常化の動きが加速することから内需主導の景気回復が実現するとの期待が以前はあったが、完全に期待外れの状況となっている。コロナ禍からのリバウンドの動きが一巡するなか、物価上昇が購買力を削いでいることが影響しているものと思われる。また、個人消費や設備投資のほかにも、公共投資が前期比▲0.7%と2四半期連続の減少、住宅投資も同▲1.0%と落ち込んでいる。内需関連の需要項目はすべてマイナスで総崩れとなっている。

このように、①サービス輸出による一時的要因により押し上げられた面が大きいこと、②内需の弱さが目立つことを踏まえると、23年10-12月期のGDPは見た目以上に弱い結果であると言えるだろう。牽引役不在のなか、日本経済は停滞感の強い状況が続いていることが確認できる。

景気の先行き ~牽引役不在で回復ペースは緩やかに~

24年1-3月期は3四半期連続のマイナス成長を予想する。23年10-12月期のGDPを押し上げたサービス輸出において、大口要因の剥落による減少が生じることが下押し要因となる見込みである。大手自動車メーカーによる大幅減産も、関連産業を巻き込んで悪影響を与えるだろう。内需の回復が限定的なものにとどまるとみられるなか、こうした下押し要因をカバーすることは難しく、1-3月期はマイナス成長となる可能性が高いとみている。

その先も、景気の回復ペースは緩慢なものにとどまるだろう。米国景気は足元で依然好調に推移しており、先行きも底堅く推移するとみられるが、これまでの急激な金融引き締めの影響がタイムムラグをもって顕在化することを考えると、方向としては減速とみるのが妥当だろう。個人消費の好調を支えてきた超過貯蓄についても概ね費消されたとみられることもあり、これまでのような景気の強さは見込み難い。また、欧州経済は低迷が続いていることに加え、中国経済も足元でようやく下げ止まった程度であり、先行き多くは望めない。輸出が景気の牽引役となることは期待薄だ。

内需についても、回復ペースは限定的なものにとどまる可能性が高い。今回のGDPでも示されたとおり、個人消費は足元で弱い動きとなっている。個人消費はコロナ禍で水準を大きく落としていたところからの正常化の力が働いていたことで回復してきたが、消費水準がある程度戻ってきたことで、こうした押し上げ効果が弱まっているとみられる。個人消費の水準は、実質でもコロナ前に近付き、名目でははっきり上回っている。物価上昇が続くなか、実質消費を増やすためには今後貯蓄を取り崩す必要があるが、貯蓄の取り崩しが米国のように進むことは考えにくく、消費は当面低迷が続く可能性が高い。

このように、外需、内需とも力強さに欠け、日本経済は牽引役不在の状況がしばらく続くことが予想される。この先、景気が失速に至る可能性は低い一方で、景気を強く押し上げる要因もない。景気は当面、停滞感の残る展開が予想される。景気の持ち直しが見えてくるには、物価上昇の落ち着きにより実質賃金のプラス転化が予想される24年度後半を待つ必要があるだろう。

2.米国経済

景気の現状 ~景気の堅調、労働市場の好調が持続~

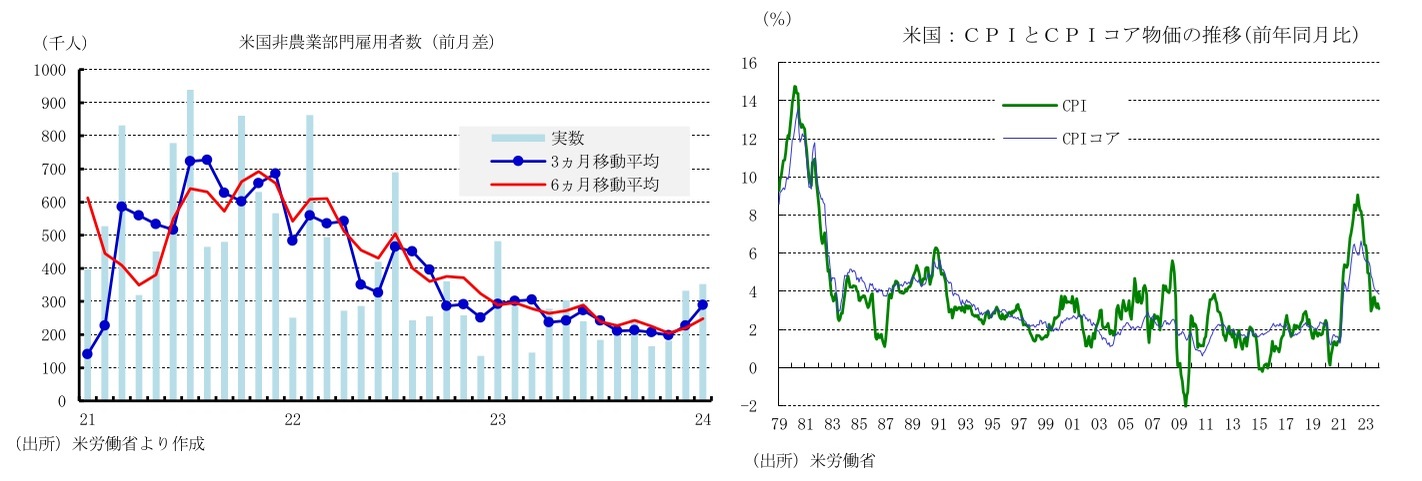

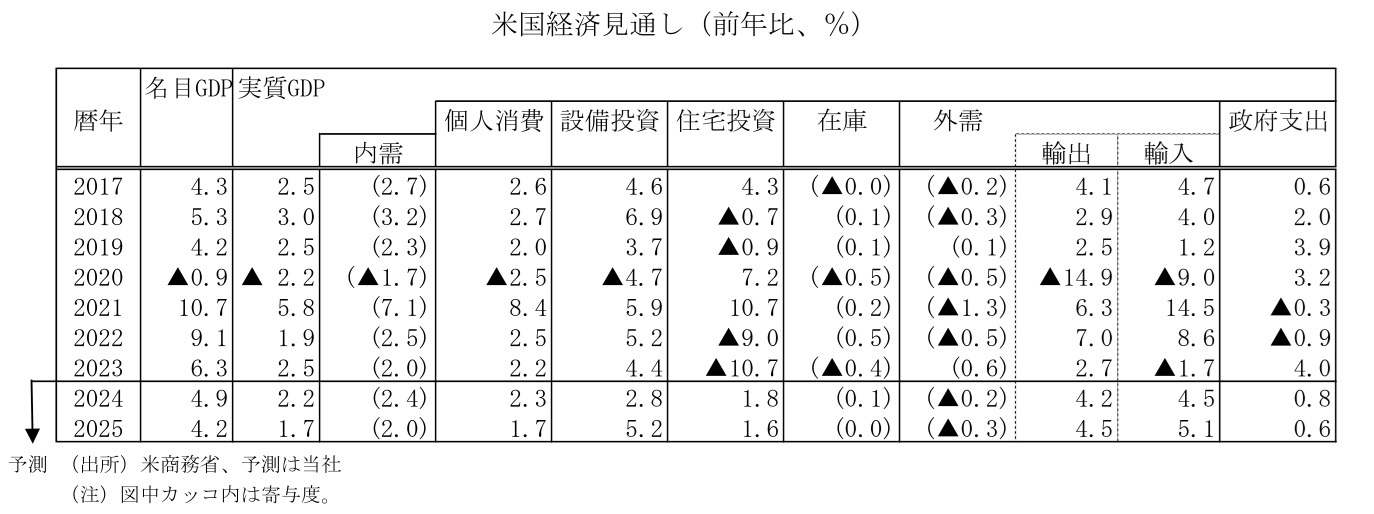

米国では、23年10-12月期の実質GDP成長率(1次推計)が前期比年率+3.3%(前期同+4.9%)と高い成長が続いた。設備投資がコスト増、資金繰りの悪化、人手不足を背景に低い伸びにとどまったほか、住宅投資が前期の高い伸びの反動や金利上昇などもあり低い伸びとなった。一方、個人消費は良好な雇用情勢、実質給与所得の増加、消費者マインドの安定を背景に高い伸びを維持した。さらに、純輸出の押し上げ寄与によって、GDP成長率は高い伸びとなった。

24年1月の企業景況感を示すISM景気指数で、製造業が49.1(前月47.1)と調整を続けている一方、非製造業が53.4(前月50.5)と上昇し、景気拡大を示唆した。このようなもと、1月の非農業部門雇用者数は前月差+35.3万人(前月同+33.3万人)と加速し高い伸びを維持した。民間部門が前月差+31.7万人(前月同+27.8万人)と加速した。米中部、東部などを中心に暴風雨や大雪に襲われ、東海岸では川の氾濫や浸水被害も起きたため、一部の業種で就業が困難となり、飲食店、ホテル等宿泊が減少に転じた。しかし、需要の強さを背景に、医療・社会支援、小売業、専門・技術サービス、製造業、芸術・エンターテイメント・余暇、輸送・倉庫、情報産業、教育サービス、建設業の高い伸びによって、全体は押し上げられた。非農業部門雇用者数は、3カ月移動平均で前月差+28.9万人(前月同+22.7万人)と好調なペースに加速したほか、6ヵ月移動平均で前月差+26.2万人(前月同+26.0万人)と加速し、中期的にも堅調な増加ペースを維持した。一方、失業率は、3.7%(前月3.7%)と、自然失業率と推計される4.1%を下回る低い水準にとどまった。

インフレ率(前年同月比)では、1月のCPI総合が+3.1%(前月+3.4%)と低下した。CPIコアが+3.9%(同+3.9%)と下げ渋った一方、エネルギーが▲4.6%(同▲2.0%)と下落幅を拡大したほか、食品が+2.6%(同+2.7)と低下した。財コアがサプライチェーンの改善、ドル高を背景に▲0.3%(前月+0.2%)と下落に転じた一方、サービスコアが需要の拡大、賃金上昇等により+5.4%(同+5.3%)と上昇したことで、CPIコアは鈍い低下にとどまっている。

1月30、31日に開催されたFOMCで、FRBは予想通り政策金利であるFFレート誘導目標レンジを5.25~5.50%に据え置くことを全会一致で決定した。4会合連続で政策金利を据え置いた。FRBは雇用とインフレの目標達成に対するリスクバランスが中立に近づいたと指摘したものの、経済見通しが不透明であり、インフレの高止まりが警戒されることから、政策金利を据え置いた。

景気の先行き ~実質金利上昇等による成長抑制要因でも米景気は底堅く推移~

24年の個人消費は、実質金利の上昇、雇用・所得の増加ペース鈍化にもかかわらず、資産残高の増加、内外での人の移動の活発化等に支えられ、拡大基調を維持すると予想される。設備投資は、米大統領選挙に伴う先行き不透明感から抑制されるものの、エネルギー・環境関連、国防関連の強い需要によって底堅く推移すると想定される。バイデン政権で策定された「21年インフラ投資・雇用法」、「22年インフレ抑制法」、米国内の半導体産業振興を目的とした「CHIPS法」によって、関連需要の拡大が予想される。これらの政策の優遇措置を企業が受けるには、米国内での生産比率、米国製品の調達比率などアメリカファーストの条件を達成しなければならないため、米国でのインフラ、環境、半導体関連の投資や生産の拡大が見込まれる。さらに、世界経済は徐々に勢いを取り戻すとみられ、輸出の拡大が期待できよう。以上より、24年の実質GDP成長率は、前年比+2.2%(23年同+2.5%)と小幅鈍化にとどまり、潜在成長率(+1.8%)を上回る可能性が高い。

インフレ環境をみると、サプライチェーンの問題は、米中ハイテク戦争や経済安全保障の強化によって規制が強まっている一方、中国のゼロコロナ政策の終了、中国内需の鈍化、世界的なワクチン接種の進展による供給制約の緩和等によって、収束傾向を辿るほか、ドルの高止まり、財からサービスへの需要シフトが続くとみられ、財価格は低い伸びにとどまると予想される。サービスでは、労働市場の逼迫に伴う賃金上昇が住宅関連以外のサービス価格を押し上げる一方、過去の住宅価格下落の影響が徐々に顕在化し、帰属家賃、賃貸料が緩やかながら低下を続けると見込まれる。ただし、足元で住宅価格が上昇に転じており、サービス価格の低下を抑制するとみられる。以上より、PCEコアデフレーターは、緩やかな低下ペースにとどまり、FRBの目標である前年比+2%に低下するのは25年になると予想される。

金融環境の引き締まりにもかかわらず、堅調な労働市場を背景に経済が底堅く推移すると見込まれることから、FRBは利下げを急がないと予想される。一方、PCEコアデフレーターは、財価格の下落やサービス価格の緩やかな伸び鈍化により、前年比+2%に向けて緩やかながらも低下を続けるとみられ、実質FF金利の上昇による景気下振れリスクへの警戒感が徐々に高まろう。このような環境のもと、FRBは6月ごろにコアインフレの+2%への低下に対する確信を強めるとみられ、漸進的な金融緩和策を開始すると予想される。

3.欧州経済

景気の現状 ~物価高や利上げの影響で停滞継続~

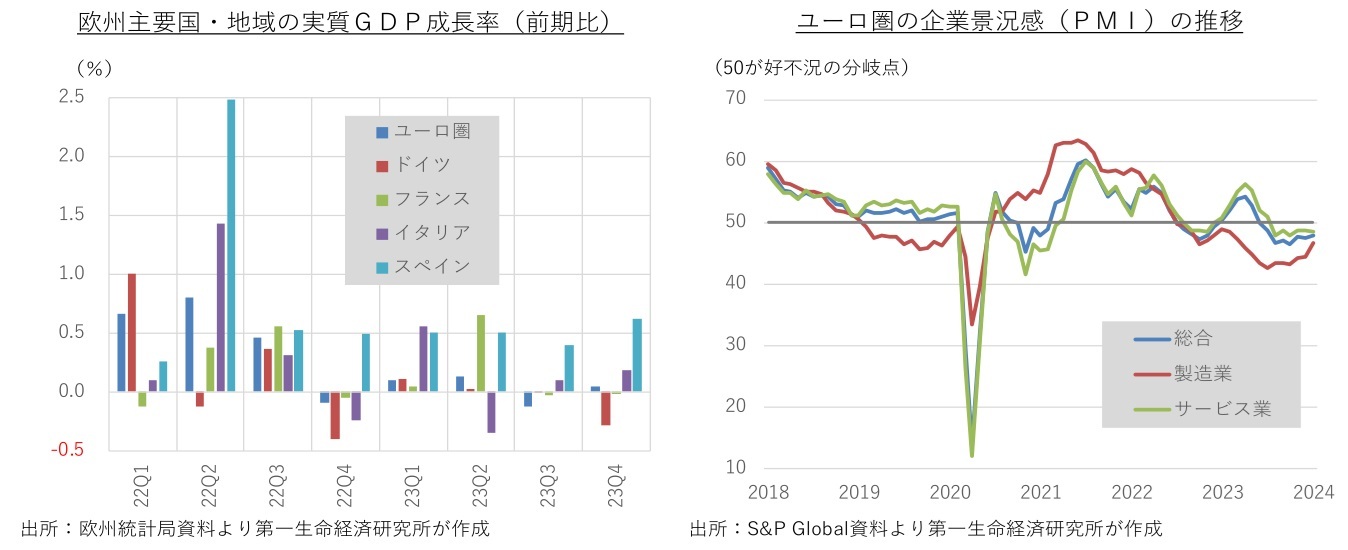

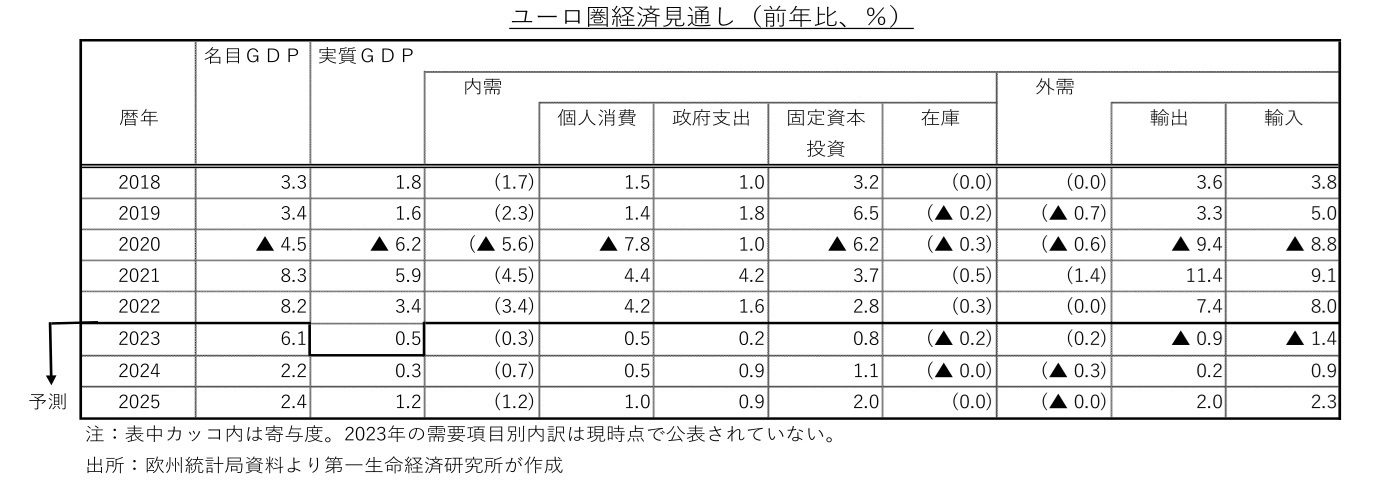

景気は停滞が続いている。ユーロ圏の実質国内総生産(GDP)は、2023年7~9月期に前期比▲0.1%と3四半期振りのマイナス成長に転落した後、10~12月期は同横這いと辛うじてマイナス成長を回避した。テクニカル・リセッション(2四半期連続マイナス成長)入りを免れたが、2022年10~12月期以降、1年以上にわたってほとんど成長していない。需要項目別には、歴史的な物価上昇の余韻が残るなか、個人消費が低空飛行を続けていることに加えて、利上げ効果の浸透から、設備投資や住宅投資も全般に振るわない。海外景気の足踏みから、輸出の低迷も続いている。

2023年の年間成長率は+0.5%と、新型コロナウイルスの感染拡大時の経済活動停止の反動で高成長となった過去2年から急ブレーキが掛かった。国別の年間成長率は、スペイン(+2.5%)が高成長を記録した一方、ドイツ(▲0.1%)がマイナス成長に転落し、フランス(+0.9%)やイタリア(+0.7%)が低成長にとどまった。

2024年入り後の景気指標には底入れの兆しが僅かに広がっている。代表的な企業景況感であるユーロ圏の購買担当者指数(PMI)の総合指数は、2023年6月以来、好不況の分岐点である50割れが続いているが、落ち込みを主導してきたドイツの製造業を中心に悪化モメンタムが鈍化傾向にある。

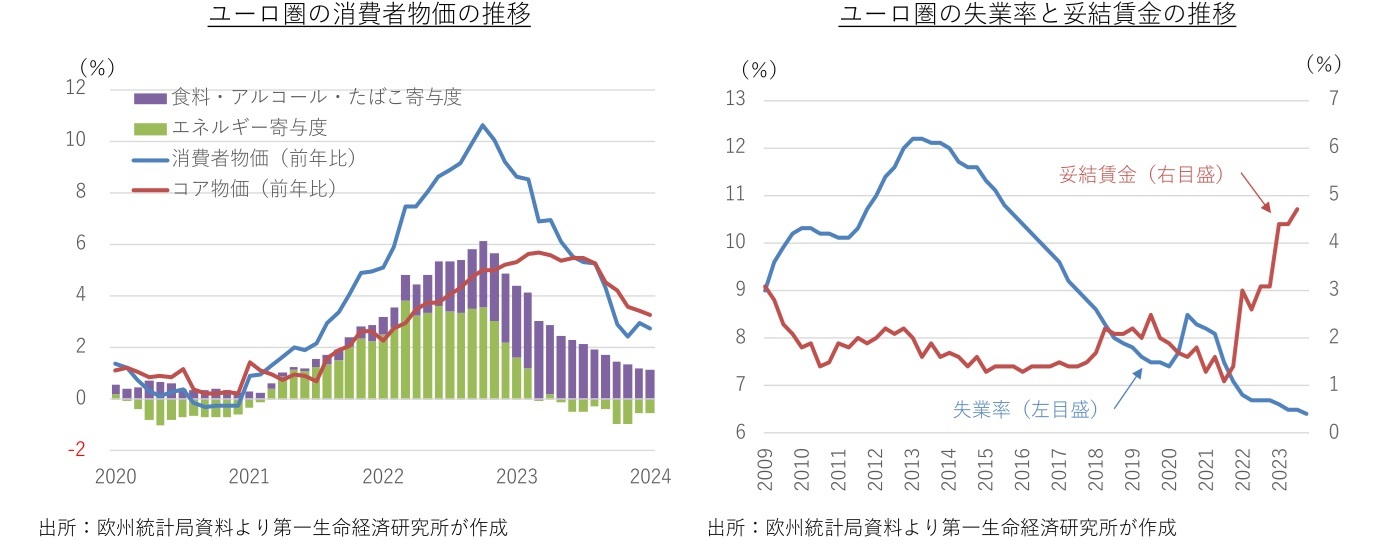

物価のピークアウト傾向が鮮明となっている。ユーロ圏の消費者物価は2022年10月に前年比+10.6%で統計開始以来の過去最高を記録した後、エネルギー価格の押し上げ剥落、食料品価格のピークアウト、景気低迷による需給逼迫の緩和などから、最新の数字が得られる2024年1月には同+2.8%まで上昇率が鈍化した。だが、過去の高インフレを反映した高めの賃上げ妥結が続いており、変動の大きい食料やエネルギーなどを除いたコア物価は同+3%台前半で足踏みしている。特にサービス物価の高止まりが目立ち、中長期的な物価安定の達成には、賃金上昇率の動向が鍵を握る。

2022年7月に利上げを開始した欧州中央銀行(ECB)は、2023年9月を最後に利上げを停止するまで、10回連続で通算450ベーシス(4.5%ポイント)もの利上げを実施した。利上げ開始前にマイナス圏にあった下限の政策金利(預金ファシリティ金利)は、過去最高圏の4.0%に引き上げられた。その後は物価のピークアウトや利上げ効果の浸透を背景に、様子見姿勢を続けている。

景気の先行き ~物価高の一服と利下げ開始が回復を後押し~

先行きのユーロ圏経済は、物価上昇率の鈍化と賃上げ加速で家計の実質購買力が回復に向かうことから、緩やかな回復基調に転じることが予想される。もっとも、これまでの金融引き締めの効果が継続することや、危機時対応による拡張的な財政運営が一巡することが景気の足を引っ張ることから、当面は緩慢な成長ペースにとどまる公算が大きい。年間を通じて低成長が続き、2024年の年間成長率は+0.3%と低空飛行が続くと予想する。2025年に向けては、インフレ沈静化に伴う利下げ開始が景気回復を後押しすることから、成長ペースは1%台への回復を見込む。

エネルギー価格の押し上げ剥落に加えて、食料品価格のピークアウトが進んでおり、先行きのユーロ圏の物価上昇率は一段の鈍化に向かうことが予想される。過去の物価高を遅れて反映し、賃金上昇率の高止まりが続いている。だが、景気低迷による需給緩和やヘッドラインの物価上昇率の鈍化を受け、賃上げペースは徐々に鈍化に向かう公算が大きい。賃金上昇率のピークアウトを確認した後、ECBは年央にかけて利下げを開始する展開を予想する。

欧州連合(EU)は過去数年、財政規律の適用を全面的に停止してきた。2023年末に財政規律の見直しで合意し、2024年からは規律の適用を再開する。コロナ危機時の未消化予算を気候変動対策に充てる予算措置が違憲と判断されたドイツでは、財政引き締めの強化が必要となる。

(主席エコノミスト 田中 理)

4.中国、アジア新興国経済

景気の現状 ~中国は成長率目標実現もデフレ懸念、アジア新興国の景気も勢いに陰り~

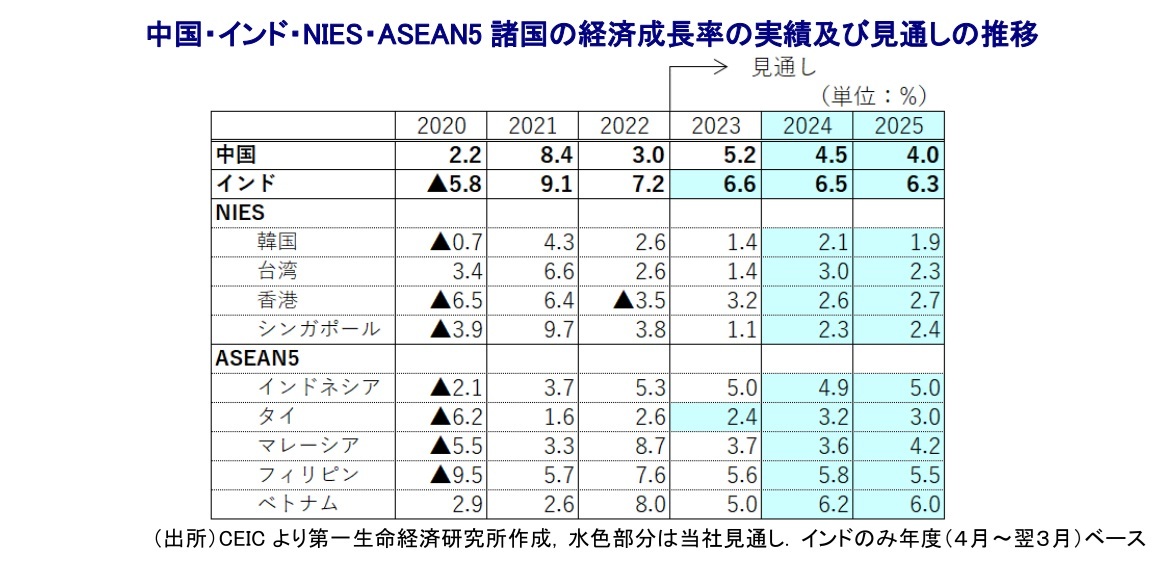

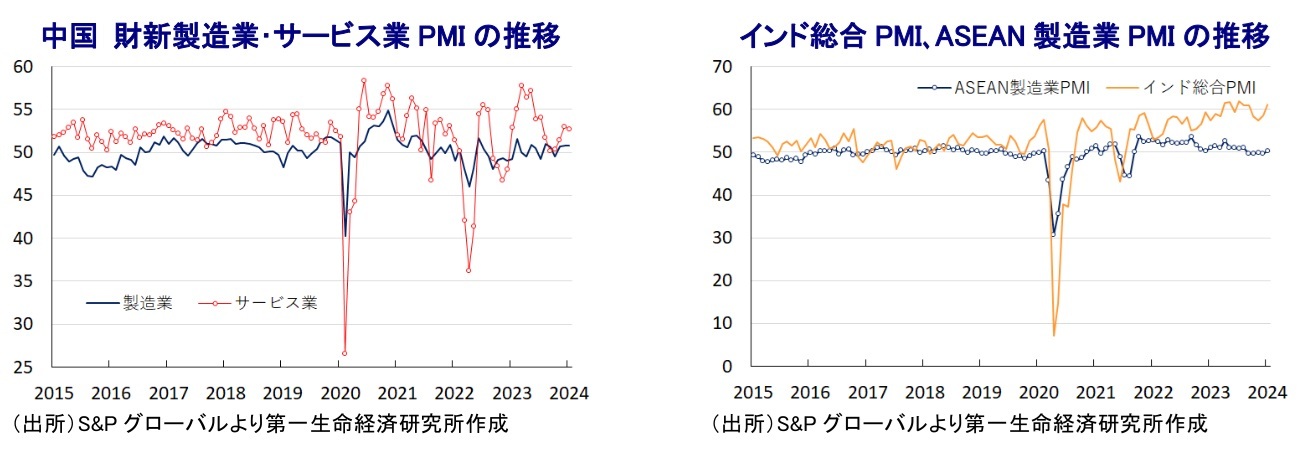

中国の2023年の経済成長率は+5.2%と政府目標(5%前後)を上回るなど、一見すると足下の景気は堅調さを維持しているようにみえる。事実、10-12月の実質GDP成長率は前年同期比+5.2%、前期比年率ベースでも+4.1%とプラス成長で推移するなど底入れの動きが続いている。しかし、供給サイドをけん引役に景気は底入れの動きが続いているものの、需要サイドについては米中摩擦や世界的なデリスキング(リスク低減)を目的とするサプライチェーン見直しの動きが外需の足かせとなっているほか、不動産市況の低迷や若年層を中心とする雇用回復の遅れが内需の重石となるなど、力強さを欠く推移が続いている。結果、昨年の名目成長率は+4.6%に留まり6年ぶりに実質成長率を下回る『名実逆転』状態となるなど、デフレに陥る懸念が高まっている。不動産市況の下支えを目的に地方政府を中心に需要喚起策を打ち出しているほか、中銀(中国人民銀行)も預金準備率の引き下げなど景気下支えに向けた動きを進めているものの、購買層の雇用を取り巻く環境が厳しい状況が続くなかで市況は頭打ちの状況を脱することが出来ない状況が続く。足下のインフレ率はマイナスで推移している上、川上段階の生産者物価についても川下段階にかけて下振れ圧力が強まる動きがみられるなど、ディスインフレ圧力が根強く残る可能性がくすぶっていると捉えられる。資産デフレをきっかけに本格的なデフレに陥るか否か、中国経済は岐路に立たされている。

一方、中国以外のアジア新興国においては、経済活動の正常化を追い風とするペントアップ・ディマンドの動きはすでに一巡しているものの、商品高や米ドル高を追い風とするインフレの動きが一巡して頭打ちの動きを強めるなど実質購買力の押し上げに繋がる動きがみられる。しかし、米ドル高の動きが再燃する度にアジア新興国の通貨には調整圧力が掛かる動きがみられるなど、輸入インフレが懸念される展開が続いている上、エルニーニョ現象など異常気象を理由とする食料インフレの動きもくすぶるなかで中銀は慎重な政策運営を維持せざるを得ない状況が続いている。結果、インフレ鈍化による実質購買力の押し上げが期待されるものの、金利高による債務負担の高止まりは家計消費の足かせとなる懸念はくすぶる。さらに、中国景気を巡って不透明感が高まっていることに加え、コロナ禍からの世界経済の回復をけん引してきた欧米など主要国景気の勢いにも陰りが出ており、相対的に外需依存度の高い国々においては景気の足を引っ張る懸念もくすぶる。よって、2022年はコロナ禍からの回復を追い風に多くの国で久々の高成長を記録したが、23年は一転して勢いを欠く伸びに留まる。

景気の先行き ~中国景気は頭打ちの様相、アジアは公的需要への依存を強める展開が続く~

中国では、昨年末以降に1兆元規模の新規国債発行によるインフラ投資の拡充のほか、地方政府による債券発行枠の前倒し実施などによる内需喚起の取り組みが進められている。しかし、マクロ的な観点でのインパクトは限られるとともに、インフラ投資による限界的な乗数効果が低下していることを勘案すれば、短期的な景気下支えを上回る効果を期待することは難しい。他方、当局は株価下支えに向けて『国家隊』を総動員する形でPKO(株価維持政策)に動くなど、金融市場の『視点逸らし』にも似た動きをみせている。ただし、近年の中国経済が不動産投資に過度に依存してきた構造に加え、不動産市況の動向は地方政府が抱える過剰債務の動向に影響を与えるほか、若年層を中心とする雇用環境の厳しさを勘案すれば、当局が打ち出している対策は『対症療法』の域を出ないと捉えられる。人口減少による潜在成長率の低下も進むと見込まれるなか、マクロ的にみた中国経済は減速傾向を強める展開が続くことは避けられないと予想される。

中国以外のアジア新興国では、中国経済への依存度が相対的に高いASEANやNIEs諸国にとっては中国景気の行方の影響を受けやすい展開が続くことは避けられない。一方、米中摩擦やデリスキングを目的とするサプライチェーン見直しの動きは対内直接投資の受け入れを促しており、結果的に企業部門による設備投資の動きを下支えすると期待される。また、インフレ鈍化による実質購買力の押し上げが家計消費を下支えすると見込まれる一方、金融政策については『米FRB如何』の展開が続くことが避けられず、中銀による利上げの累積効果が足かせとなる状況が続く可能性はくすぶる。なお、今年のアジアは選挙が目白押しの『選挙イヤー』となるなか、各国政府は食料インフレへの対応を目的にバラ撒き政策に傾注する動きをみせており、一時的に家計消費など内需を押し上げることは期待される一方、その後は反動による下押し圧力に晒されることが考えられる。さらに、コロナ禍で悪化した財政状況を一段と悪化させる可能性があり、世界的な金利高の環境が長期化するなかで幅広い経済活動の足かせとなることが懸念される。また、選挙を意識したインフラ関連を中心とした公共投資の拡充が図られる動きもみられることを勘案すれば、当面のアジア新興国の景気は民間需要以上に公的需要に下支えされる展開が続くことになると見込まれる。

(主席エコノミスト 西濵 徹)