この記事は2024年10月24日に「第一生命経済研究所」で公開された「2つの選挙で円安加速」を一部編集し、転載したものです。

石破首相の不安定化の要因

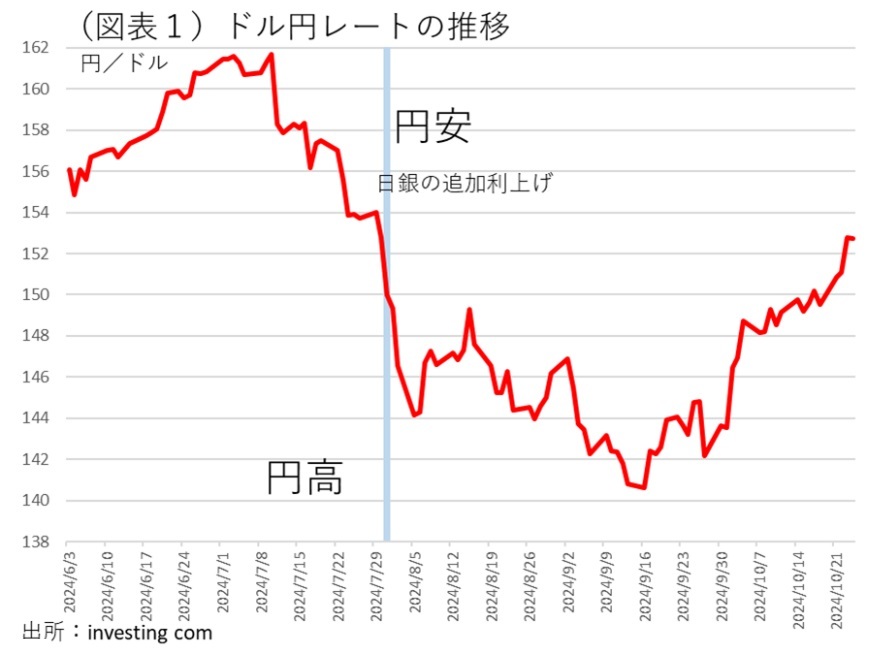

ドル円レートが1ドル150円台に移行した(図表1)。一時、10月23日には1ドル153円台をつける場面もあった。国内要因では、衆議院選挙が与党にとって劣勢であることが一因だ。石破首相は、もともと金融政策の正常化に理解がある人物だ。だが、その石破首相が苦境に陥ると、今度は逆に日銀の追加利上げができないという観測が強まってしまう。10月27日の衆議院選挙を控えて、政治情勢の変化から、円安に少し拍車がかかった感はある。

これまで7月末からの円高進行は、日銀の追加利上げと、さらなる利上げ観測が背景にあった。日銀は、展望レポートの予測期間である2026年度にかけて、経済・物価がシナリオ通りで推移すれば、段階的に追加利上げを実施する意向を示してきた。日銀が描く利上げシナリオは、実のところ時の政権が支持してこそ実行可能なものである。だから、石破政権が不安定化すれば、「利上げ=円高」とは逆の作用として、「利上げの遅れ=円安」という流れになってしまったのだ。

石破政権の支持率は、NHKが実施した世論調査では10月12~14日に44%だったところから、10月18~20日にかけては41%へと低下している。内閣支持率が時間とともに低下するのは仕方がないとしても、やや低下の反応が早すぎると感じる。石破首相の支持率低下は与党の選挙結果が不利になるシグナルなので、衆議院選挙における「与党過半数割れ」というリスク・シナリオが想起させられる。

もう少し詳しく言えば、石破首相の政治基盤が揺らぐと、総裁選における対抗馬であった高市早苗氏が、後継候補として意識される。高市氏は日銀の追加利上げに極めて懐疑的だ。当然、日銀のシナリオ通りには金利正常化を受け入れることはしないだろう。その思惑が、与党の劣勢→円安、という流れをさらに加速させている。

また、石破政権が弱体化してしまうと、秋に予定される経済対策も大規模化するリスクがある。これは日本の長期金利上昇の要因になる。為替レートには、日米金利差の縮小につながるが、こちらは後述する米金利上昇要因によって完全に吸収される格好だ。

もう1つの選挙

ドル円レートは、日米の政策金利見通しのバランスで決まる。米国では、9月の雇用統計が強かったこともあり、11月の利下げ観測を後退させている。米長期金利は4.2%まで上昇した。これがドル高圧力につながっている。

また、11月5日に米国の大統領選挙が行われる。以前から、トランプ氏が当選すればインフレ加速で、FRBの利下げが難しくなって、長期金利も高止まりすると考えられてきた。目下、トランプ氏は激戦州でやや優位に立っている。これも金利上昇を促している。

また、よく見れば、対するハリス氏の政策も財政面で拡張的だ。インフレを後押しする可能性がある。そうすると、今後、FRBの利下げがどこかで止まると意識されるので、いずれにしても長期金利は上昇しやすくなる。日米の変化によって為替レートはドル高・円安の流れになってしまう。

以前は、トランプ氏か、ハリス氏か、どちらが大統領になるかで相場展開ががらりと変わってくるストーリーがよく語られたが、為替に関しては、トランプ氏ならば大きな円安で、ハリス氏ならばいくらかの円安、という違いになりそうだ。ハリス氏がFRBの政策運営により自由度を与えたとしても、景気刺激的な政策をすれば長期金利は下がりにくくなる。日米の政治情勢の変化は、それぞれの金融政策を介してドル高・円安への変化につながっている。

日本の物価上昇圧力

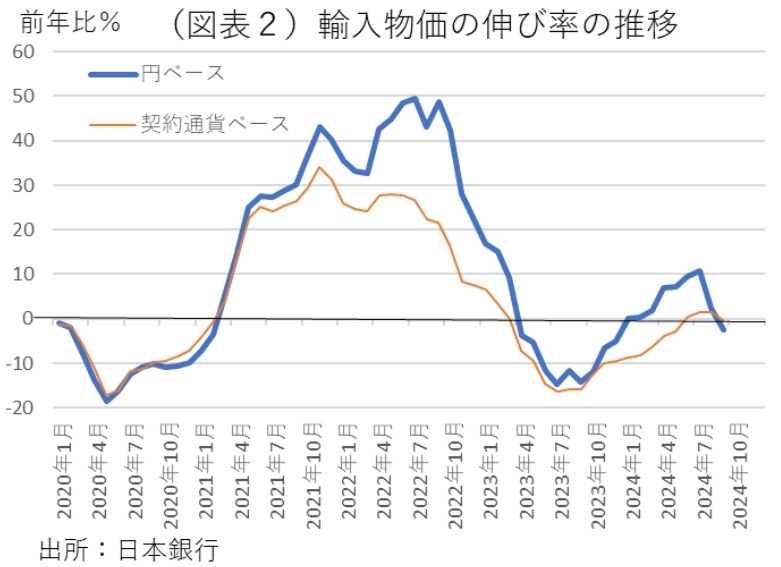

1ドル150円というラインは、微妙な線である。物価上昇圧力はそのラインよりも円安になれば、対前年で輸入物価は上昇率を高めやすくなる。わかりやすく説明するために、2023年後半の為替レートを示してみよう。ドル円の月中平均値は、2023年10月149.5円/ドル、11月149.8円/ドル、12月144.1円/ドルになる。2024年1-3月も140円台後半だから、今後、仮に為替がずっと150円台で推移するとすれば対前年比で円安圧力がかかってくることがわかるだろう。つまり、円安が持続するほどに輸入物価の上昇圧力になりそうだ。輸入物価の前年比は、一頃に比べれば落ち着いてきたが、まだまだ上昇する可能性がある(図表2)。

これが非常に不都合なのは、円安・物価上昇に向かえば、それが石破政権にとって不利に働くことだ。2025年7月頃には参議院選挙が控えている。国民の物価上昇への不満が高まると、それは与党にとって不利に働く。石破政権の政治基盤はますます弱くなる。

皮肉なことに、仮に石破首相が高市氏に交代したとしても、より円安が進むという予想になるから同じ課題を抱える。高市氏の求心力についても、仮に首相になったとき、毅然として裏金問題にけじめをつけられるのだろうかという問題を抱える。そうした意味で、日本は極めて厳しい局面に立たされていると言える。

もしも、上記のような展開が裏切られるとすれば、どのようなシナリオの場合になるだろうか。それは、米国経済がにわかに悪化して、FRBが利下げをさらに進めるケースである。こちらは、リスク・シナリオである。その趨勢は2024年11月中旬からのクリスマス商戦の結果にかかっているとみる。

日程を確認すると、米大統領選挙の11月5日とほぼ重なって、11月6・7日にはFOMCがある。そこで利下げが実施されないとドル高になる。その後、クリスマス商戦の結果が12月中におおよそわかってくると、FRBの追加利下げがあるかどうかがはっきりしてくる。為替が円高方向に切り返すとすれば、方向感はその辺から変わってくる可能性がある。