4月末、米国株のS&P500は再び史上最高値を更新した。年初からの上昇率は16%ほど、欧州でもドイツやフランスの株価指数は概ね同じような上昇率を記録した。日本株は出遅れが顕著だがそれでも連休前には日経平均は年初来高値をつけた。今年に入って以来、4月までは世界的な株高が続いてきたが、その株高を支えた要因がここに来てすべてネガティブな方へと転じた。

株高の背景は、①米中貿易協議の進展期待、②世界景気減速に対する過度な懸念の後退、そして③FRBによる利上げ停止であった。

まず①の米中貿易協議については「期待」が「失望」と「不安」に変わった。GWが明け、令和になって以降の下げ相場はこの要因に尽きる。これ以上言うまでもないことだ。

株高をもたらした二つ目の要因は、世界景気減速に対する過度な懸念の後退であった。良好な経済指標の発表で過度な悲観論が後退した。例えば中国の製造業購買担当者景気指数(PMI)や米国の小売売上高、雇用統計、そして米中のGDPなどである。IMFは4月に公表した世界経済見通し(WEO)で、2019年の世界成長見通しを3.3%と、10年前の金融危機以来の低水準に引き下げたものの、景気後退入りのリスクは小さいとし、今年後半には成長は上向き、20年には成長率が約3.6%に回復する見通しを示した。今年後半からの景気回復はマーケットのコンセンサスになりつつあった。

確かに、良好な経済指標の発表が過度な悲観論を押しとどめた面はある。しかし、それら経済指標は一本調子に改善するわけではなく、行きつ戻りつしているうえに、良いものと悪いものが混在しているため、景気減速懸念は完全に消失はせず、すぐにまた再浮上しそうな状況にある。

例えば、米国の労働市場は堅調だが、製造業は振るわない。4月のISM製造業景況感指数は、前月から2.5ポイント低下した。好不況の境目である50を上回っているが、52.8というのは16年10月以来、2年6カ月ぶりの低水準である。

中国でも3月の製造業PMIは大きく改善したものの、4月分は伸び悩んだ。拡大・縮小の分かれ目となる50を2カ月連続で上回ったものの、拡大のペースは前月から鈍化し、市場予想を下回った。中国の景況感の改善がなかなか一本調子では進まないことを示す格好となった。

今週発表された米国と中国の小売り、鉱工業生産についてもそれぞれ冴えない結果となった。我が国でも景気動向指数が低下したことで基調判断が約6年ぶりの「悪化」となった。

このように世界景気については再び弱い面が目立ち始めている。

そして、三つ目の要因であるFRBの金融政策についても変化が出てきた。市場は「利下げ期待」に傾いている。金利先物が織り込む年内の利下げ確率は50%を超えている。

FRB内からもシカゴ連銀のエバンズ総裁やセントルイス連銀のブラード総裁などからハト派的な発言が出されると、クラリダ副議長が利下げ観測を切り捨てる発言をしている。

これは大きな状況の変化と言える。これまでは「利上げというマイナス要素」がなくなったという安心感が相場の支えだった。FRBの利上げ停止は誰の目から見ても確度の高い事象であり逆に言えば不確実性が少ない要因であった。しかし、利下げ期待がここまで高まると、それはFEDの金融政策に対する不透明感が再び高まることを意味する。マーケットにとっては実現するかどうかわからない不確実な期待である。そしておそらく実現はしないだろう。失業率がこれだけ低い状態では、いつ賃金上昇が加速してもおかしくはない。昨年2月の米国株の急落は、賃金上昇→長期金利の急上昇が引き起こしたものだ。景気減速よりその再現のほうがリスクが高いと思う。

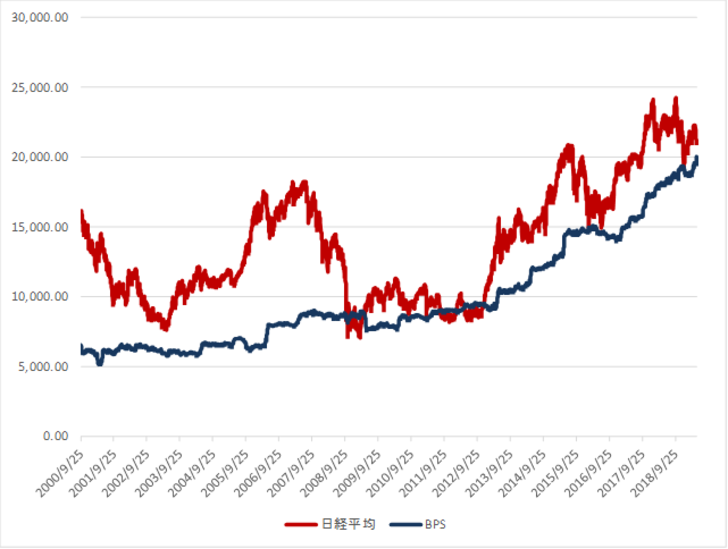

このように4月までの株高の要因がすべて変わってしまった。当面は不安定な展開が続くだろう。しかし、下値は限定的である。昨日、5月16日時点の日経平均のPBRは1.05倍。すなわちあと5%超下がればPBRは1倍を割り込む。日経平均ベースでPBRが1倍を割るのはよっぽどのケースに限られる。

日経平均の1株当たり純資産は史上初めて2万円を超えた。日経平均が2万円を割り込むことは瞬間風速ではあり得るだろう。しかし、それはPBR1倍割れの水準であり、長くその水準が定着するとは思えない。よってダウンサイドリスクはせいぜい5%だ。そう思えばアップサイドを期待して買いで入るのが賢明な投資判断だと言えるだろう。

広木 隆

マネックス証券 チーフ・ストラテジスト

【関連リンク マネックス証券より】

・12月決算銘柄の決算集計

・株高を支えてきた3つの要因に変化

・NZドルと円がロングに転換

・トヨタ、ソフトバンクG、村田など日本企業の決算振り返り

・地銀決算:頼み綱の株主還元も期待外れ。当面は積極的な買いは難しい