本記事は、河南恵美氏の著書『フリーランス必見! 税理士TikTokerの経理・節税Q&A』(ぱる出版)の中から一部を抜粋・編集しています

Q.青色申告が良いって本当? どうすれば青色申告ができるの?

・確定申告に色があるって本当? ・税務署の人に青色を勧められたのはどうして?

A.白色申告よりも青色申告の方がおトクです!

・開業届と一緒に青色申告の申請をしよう ・書類の提出期限に注意しよう

◎確定申告には“青色”と“白色”がある!

どこかで聞いたことがありませんか? 確定申告には“青色”と“白色”があるという話を。「どんなものか知らなくても言葉はなんとなく知っている」「税務署から“青色申告”が良いと勧められたけど、どうすれば……」そんな話をよく聞きます。私も、青色申告は特典が多いのでオススメします。青色申告と白色申告では、所得の控除額に大きな違いがあります。事務的な手続きは少々面倒なところもありますが、それ以上のメリットの方が大きいのです。

どうすれば青色申告ができるのかも簡単に説明しましょう。青色申告をするには、「開業届」を提出したうえで、「所得税の青色申告承認申請書」を税務署に提出しなければいけません。青色申告をするためには、Q3で説明した「開業届」の提出が必要ということはつまり、おトクな特典を受けたければ、開業届を出すかどうかを迷うべきではないということ(もちろん義務でもあります)。

◎開業から2か月以内に申請書の提出厳守!

注意したいのが提出期限です。開業届の提出期限は、開業から1か月以内でしたよね。「所得税の青色申告承認申請書」は、基本的に開業から2か月以内に提出しなければ青色申告ができません。

起業時に迷ったまま申請をしないと、自動的に白色申告になってしまいすので気をつけてください。これを知らなくて損をしている人が世の中にはたくさんいます。

そのため、開業届と一緒に青色申告の申請をしてしまいましょう! 「後からやっぱり白色申告で申告しよう」はできても、「え!? そんなにおトクなら青色申告にしよう」は、申請期限に間にあっていないとできません。どっちにしようか迷ったら、とりあえず青色申告の申請をしておくのが正解です。

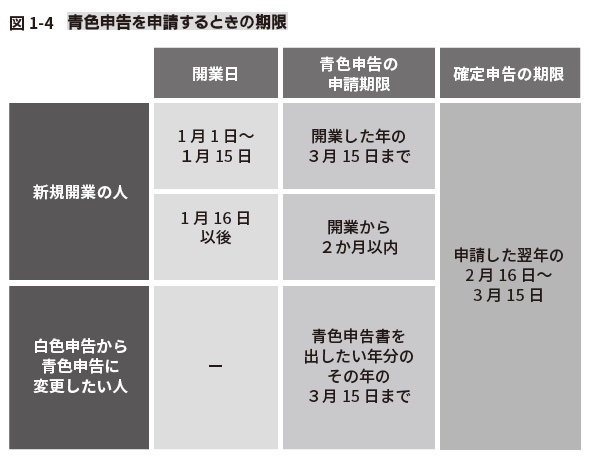

青色申告を申請するときの期限については図1-4を参照してください。「今まで白色申告だったけれど、次回の申告は青色申告にしたい!」と思っても、書類を期限までに提出しなければ白色になってしまいます。白色申告から青色申告に変更するときは、青色申告の確定申告をしたい年分のその年の3月15日までに届出をする必要があります。ここも併せて注意してくださいね!

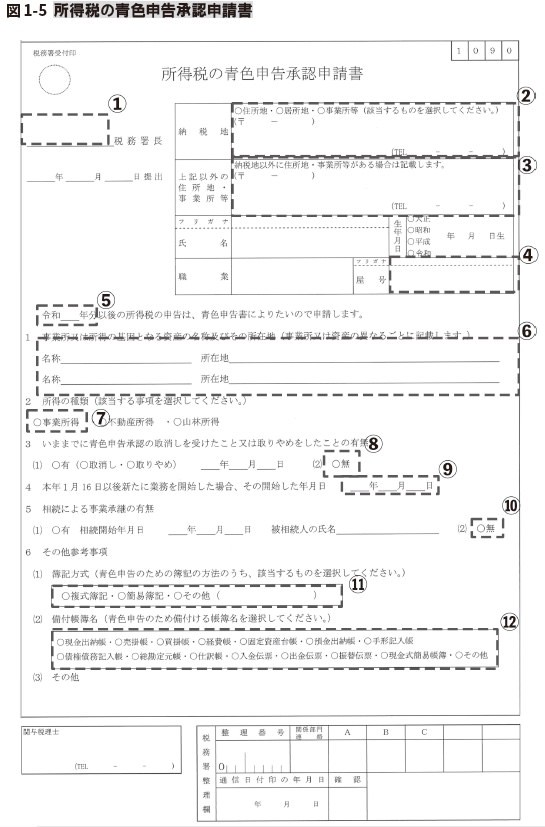

◎「所得税の青色申承認申請書」記入ポイント

①提出先の税務署名を記入する。

②住所地を記入する。

③自宅と事業所が別の住所地の場合、事業所の住所を記入する。

④屋号が決まっていれば記入する。

⑤青色申告の適用を受ける年を記入する。

⑥事業所の屋号などとその住所を記入する。

⑦「事業所得」にチェックを入れる。その他、該当するものがあればチェックを入れる。

⑧初めて青色申告を申請するときは、ここにチェックを入れる

⑨該当する場合は日付を記入する。

⑩新たに事業を始める場合は、ここにチェックを入れる

⑪複式簿記は最大65万円の特別控除が、簡易簿記は10万円の特別控除が受けられる

⑫複式簿記で必要な帳簿は総勘定元帳と仕訳帳。その他は業務に必要な帳簿にチェックを入れる。

(※分からないときは、税務署の窓口で相談すれば教えてくれます)

Q.青色申告と白色申告はどう違うの?

・おトクなのは分かったけれど何が違うの? ・青色は具体的に何がおトクなのかを教えてほしい!

A.控除額の違いや、赤字を翌期以降に繰り越せるなどの特典があります

・白色申告のメリットはほとんどない ・青色申告の大きな特典を説明します

◎開業から2か月以内に申請書の提出厳守!

前のQで説明したとおり、確定申告には、青色申告と白色申告の2つの方法があります。

まずは、白色申告について説明していきます。事前に申請の必要もなく、青色申告よりも簡単な帳簿(簡易記帳、単式簿記)で申告ができます。しかし、受けられる特典は、ほとんどありません。

以前は、白色申告は手間がかからないというメリットがありましたが、2014年度に改正があり、白色申告でも帳簿の作成義務ができました。そのため、現在は白色申告のメリットは、ほぼ無くなりました。この改正を知らない方がまだ多く、以前のイメージのまま「白色の方が楽だよ」という噂が自営業者の間で広まっていることがあります。また、現在はクラウド会計ソフトを使えば、複雑な会計の知識が無くても、簡単に青色申告ができるようになり、ハードルが下がってきています。よほどの理由がない限りは青色申告一択です。

◎青色申告にはおトクな特典がたくさんあります!

青色申告の特典を紹介していきます! ここではフリーランス(個人事業主)の皆さんに関係すると思われる特典を中心に紹介します。

①青色申告特別控除の適用

税金は、簡単に解説すると、売上ー必要経費=所得(利益)にかかってきます。青色申告で申告すると所得から最高65万円を差し引くことができます。この控除には3種類の特別控除があります!

(1) 65万円控除

(2) 55万円控除

(3) 10万円控除

白色の場合たとえば所得が200万円とすると税額は

200万円(課税所得)×10%(税率)ー97,500(控除額) =10万2,500円(税額)

青色申告特別控除の65万円控除を使うと

200万(課税所得)ー 65万(青色申告特別控除)×5%(税率) =6万7,500円(税額)

差額を計算すると白色申告より3万5,000円も税金が安くなるんです。これって大きくないですか?

この特典が使えるからこそ、税理士も税務署も青色申告を勧めてきます。所得が上がるほどこの差が大きくなるため、節税したいのであれば青色申告が絶対にオススメ! ましてや開業したばかりのころは、資金が潤沢という方はほとんどいないと思います。ほんのちょっとの手間を惜しまなければ、3万5,000円を事業にまわせると思えば、この金額は決して少なくないのではないのでしょうか。

②赤字を繰り越せる(純損失の繰越控除)

2つめの特典として、当期の赤字を繰り越して翌期以降に相殺することが可能になります。起業して数年は経営赤字だった場合や、初年度の赤字が大きかった場合に、その損失を翌年以降3年間にわたって繰り越すことができます。

独立してすぐにビジネスが軌道に乗る方は少ないです。特に初期投資が大きいビジネスで起業する方は、起業して数年は赤字という方が多いので、この特典は助かります。

③家族への給与を経費にできる(青色事業専従者給与)

家族に支払う給料を経費として処理できる制度に、専従者給与があります。白色でも使える制度なのですが、給料金額に制限(配偶者…86万円、その他親族…50万円)があります。青色申告の場合、金額の制限がありません。

自分のビジネスを手伝ってもらう家族に支払った給料が経費にできるのは、大きな節税につながります。たとえば、配偶者に経理などを任せて月20万の給料を支払ったとすると、年間240万円が経費になります。これって大きくないですか? なお、専従者給与には要件があるのでご注意ください!

以上の3つが、フリーランス(個人事業主)の皆さんにとって有益な、青色申告の特典です。

※画像をクリックするとAmazonに飛びます