本記事は、木村洸士氏の著書『不動産投資は組み合わせが9割』(合同フォレスト)の中から一部を抜粋・編集しています。

激動の時代到来! 生活費や老後の資金はどう確保する?

まず、そもそも「なぜ不動産投資なの?」というところから考えていきましょう。いろいろな投資や副業などがある中で、なぜ不動産投資が優れていると言えるのでしょうか。

私たちは幼いころから、将来は会社員(サラリーマンや公務員含む)として働くことを、なんとなく意識して育ってきました。

「働かざる者食うべからず」という言葉もあるように、両親や学校の先生からそう教わり、働いて安定した収入を得て家庭を持つことが大事――。世代にもよりますが、大半の方はそのような環境で育ってきたと思います。

たしかに、これまでの時代はそれで良かったかもしれません。しかし現代は、右肩上がりで給料が上がるわけではなく、将来が約束されているわけでもありません。平均給与額も、厳しい状況が続いています。

事実、国税庁の『民間給与実態統計調査』によると、1997年(平成9年)時点の平均給与は467万円でした。しかし、2020年(令和2年)には433万円まで減少しています。手取り額はさらに下がっているというデータもあります。

加えて、年金が現在の予定どおりにもらえるかどうかも分からず、少なくとも、それだけでは余裕のある生活はできません。詳しくは後述しますが、老後資金に関する2,000万円問題のこともあり、何もしなければ悠々自適な老後を過ごすのは難しいと考えられます。

このように、これからの社会では「現役世代の収入の不足」「老後資産の不足」という2点が大きな問題となります。もしあなたが、現在は高年収を得ていたとしても、老後のお金には注意をする必要があります。

現役世代の年収にかかわらず、年金の額は心もとない額に設定されています。厚生年金の加入者であっても安心できる状況ではありません。

「令和元年度厚生年金保険・国民年金事業の概況」によると、会社員など厚生年金に加入している人の支給額は平均月額14万6,162円で、しかもこの数字は、年々、減少傾向にあるのです。これでは退職後に一気に収入が下がり、老後の資金繰りは大変厳しいものになります。

さらに追い打ちをかけるように、新型コロナウイルス感染症の問題があります。これにより、職を失った方、会社が倒産した方、倒産は免れたけれど代わりに多くの借金を負った方など、生活に支障をきたす状況も生じています。たとえ会社が経営を維持していたと

しても、給与やボーナスが削減され、生活が苦しくなった方も多いのです。

こうした状況を鑑みると、これまで安泰とされていた「サラリーマン神話」は、すでに崩れつつあると考えられます。私たち現役世代は、これまでのように会社員一本で人生を生き延びていけば良いという時代ではなく、まさに「激動の時代」を生きていきます。

働き方や個人の資産形成を冷静に見直すべき時代になったことは、明確だと思います。

これまで通りの働き方をしていては、老後の不安を解消できません。この課題を解決しなければならないのです。私たちが取り組むべき課題は次の2点です。

- 収入の安定化(複数箇所からの安定収入)

- 老後資産の構築(老後2,000万円問題の解決)

では、どうすればいいのでしょうか。具体的に検討してみましょう。

労働収入以外で資産を増やすにはどうすればいいのか

少し前までは、1つの会社に勤めたらそこで一生を終える「終身雇用」「年功序列」の雇用慣行が一般的でした。しかし現在、少子高齢化の進展やそれに伴う経済成長の鈍化により、私たちの働き方は大きく変化しています。

たとえば、会社は社員の将来を約束できなくなり、新卒で入社した会社に長年勤めたとしても、昇給・昇進がなされるとは限らず、またリストラや早期退職も横行しています。中小企業だけではなく、大企業でも状況は変わりません。

その片鱗は、2019年頃からはじまった副業の解禁にも表れています。そこには、「会社に頼り切りになるのではなく、必要なお金は自分で稼ぐべし」という、社会からのメッセージが込められているようにも思えます。

それによって、週末副業や自宅副業などを行う方が増えてきました。自分で働いたり、収入源を確保したりしなければならないものの、上手に副業を活用すれば、老後資金の問題はクリアできるかもしれません。

一方で、この副業には注意しなければならない点があります。それは「労働収入」であるものが多いということです。労働収入とは、自ら働義語は「権利収入(不労所得)」となります。

たしかに、1つの会社から給料を得るだけではなく、別のところから収入を確保できることは、リスクヘッジにはなります。しかし労働収入である場合は、自らの体が資本となります。仕組み自体は、会社から給料をもらうのと同じです。

考え方によっては、これまで残業をしてもらっていた残業代を、別の会社に勤めてもらうようなものです。「働いて給料をもらう」という仕組みは、根本的には変わっていません。

労働収入は、時間と体力を消耗します。そのため、やればやるほど多忙になるという欠点があり、どれほど頑張っても暮らしが楽になるわけではありません。私自身、遅くまで残業をして身体を壊した経験があるので、その弊害は身にしみてよくわかります。

では、労働収入以外に、収入を上げられるものには何があるでしょうか。

代表的なのは「配当収入」です。株式などがその代表なのですが、この配当収入には問題があります。

第1に、日本の株は配当が小さいということです。日経平均などの平均配当利回り率は1.7〜2.0%前後で推移しており(2022年2月時点)、決して高い水準とは言えません。もし、あなたが3,000万円分の株を所有していても、年間60万円前後の配当にしかなりません。これでは、老後収入の支えになりません。

第2に、この配当収入は年に一度受けるものです。毎月もらえるものではないことに加え、企業の決算状況によって左右されてしまいます。3,000万円分まで株を増やすだけでも大変なのに、増やしても年に一度の60万円前後の収入です。債券など金融資産での利回りを当てにする方法もありますが、本記事執筆時点での水準は次のとおりです。

- 10年物国債:0.205%

- 20年物国債:0.620%

- 30年物国債:0.830%

- 40年物国債:0.875%

*参考:日本経済新聞 電子版 2020年2月7日時点

https://www.nikkei.com/article/DGXZQOUB077KW0X00C22A2000000/

たしかに、ゼロがたくさん並んでいる銀行金利よりはいいのですが、やはり、これだけで老後の生活を安定化することはできません。

その他にも、株の売買やFX、投資信託などの方法があるものの、いずれも基本的な知識だけではなく、スキルと経験が必要です。何よりリスクが大きいため、老後資産の形成という点ではハードルが高いのです。

もちろん私は、これらの投資を否定しているわけではありません。事実、不動産投資にも一定のリスクはありますし、それなりに知識や経験は必要です。ただ、不動産投資は収入の安定化・資産構築の両立の実現ということで言えば、取り組みやすいことは間違いありません。

そして何より、正しい方法をマスターし、実践することで、その確度を高めていくことができます。だからこそ多くの人が、実践し、成果をあげているのです。

老後資産を構築するために必要なこと

従来の日本では、会社を定年まで勤め上げることにより、それまでの給料や退職金、さらには年金によって悠々自適な老後を送ることができました。少なくとも、そのような言わば〝ゴール〞が用意されていたために、ライフプランの見通しは立てやすかったのです。

しかし近年、会社の給料や退職金には期待できません。加えて、少子高齢化と人口減少により、将来の年金受給額も不透明です。そのため、これまでのようなライフプランでは将来設計として不十分であり、何らかの方策を検討する必要があります。

そこで重要なのが、前述の「老後2,000万円問題」についてです。その出処は、2019年に金融庁(金融審議会市場ワーキング・グループ)がまとめた報告書なのですが、当時はかなり話題になりました。その理由は、2,000万円という数字にあります。

*参考:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

この報告書は、いわゆる「人生100年時代」を見据えた資産形成を促すものとして作成されています。それによると、日本では長寿化が進んでいることによって、会社を定年退職した人の「老後」が延びていることを前提に、95歳まで(老後35年)生きるには、夫婦あわせて約2,000万円が必要とされているのです。

なぜそのような金額が必要になるのでしょうか。ポイントは2つあります。

1つ目は、「収入の低下・支出の増加」です。日本では、「失われた20年」をはじめとする長引く景気の停滞や、少子高齢化による生産労働人口の減少、それに伴う競争力や生産性の低下によって、収入が減少傾向にあります。

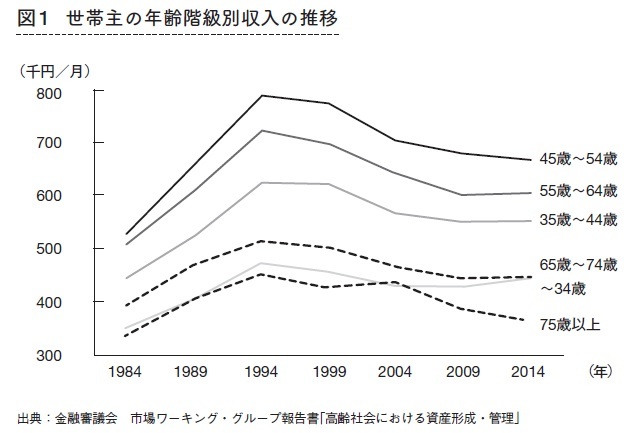

それらに加え、将来的に公的年金の支給額の調整が行われたり、保険料や税金などが増加したりするなど、私たちの収入・支出は今後も厳しい状況が続くと予想されています(図1参照)。しかも、その前提となる少子高齢化は、こうしている間にも進んでいます。

2つ目は、「世帯の赤字を退職金で補填できない」ことです。高齢夫婦の無職世帯では毎月の赤字額が約5万円とされ、この赤字額は、各世帯が保有する金融資産から補填するしかありません。1年で60万円、10年で600万円、30年では1,800万円になる赤字額。夫婦がともに95歳まで生きた場合、2,000万円の金融資産が必要となります。これが、老後〝2,000万円〞問題の根拠です。

もちろん、退職金などで2,000万円がまかなえれば問題ありませんが、近年は退職金も期待できません。退職金は、その金額自体が減少傾向にあることに加え、社会情勢の変化によって、ほとんどもらえないケースも出てきています。事実、同報告書にもありますが、支給額はすでにピーク時から3〜4割程度減っており、退職金制度自体がない会社も増加しています。また、退職金でまかなえたとしても、裕福な老後とはいえない状況です。

これら2つのポイントに比べて、とくに日本人の多くは、住宅ローンを組んでいたり、資産形成を行っていなかったりなど、老後資金の確保ができにくい現状があります。本来であれば、現役時代から何らかの対策を講じておくべきなのですが、それができていないのが実情です。

課題自体は明白です。問題は、それに対する認識が不十分であることに加え、具体的な方策が見えてこないことです。だからこそ私たちは、自分たちの手で、この問題に対処していかなければなりません。

1981年、千葉県千葉市生まれ。千葉大学工学部卒業

賃貸経営歴12年。アパート・戸建て合計で24棟経験。家賃収入年5,000万円、利益年2,000万円を実現。

賃貸経営講師業、障がい者グループホーム経営など、3事業4社を経営。

学生時代は勉強もせず、夜遅くまでゲームばかりしていたが、その後学業に一念発起し、県内難関高校に入学。大学受験にも精力を傾け、千葉大学へ入学。卒業後は大手企業でSEになるも、自分のキャパシティーを超えて働き続けた結果、心身の疲弊で会社を休みがちになり、将来の不安に苛まれ、老後資産の不安を実感する。

ある日、書籍で不動産投資を知り、実践。試行錯誤の末、10年かけて新築/中古アパート・戸建てを24棟購入し、賃貸経営業として独立。

2019年、障がい者グループホーム経営を開始し、福祉の仕事に携わるという夢を実現。同年「神・大家さん倶楽部」を創設、講師活動を開始。「トライアングル不動産投資」の実践によって、収益を積み上げる受講生を多数輩出。※画像をクリックするとAmazonに飛びます