この記事は2022年11月25日にSBI証券で公開されたNISA活用も!高配当利回り11(イレブン)銘柄を一部編集し、転載したものです。

目次

NISA活用も! 高配当利回り11(イレブン)銘柄

東京株式市場が堅調な値動きになっています。2022年11月24日(木)時点の日経平均株価は28,000円台半ばまで上昇し、2022年9月13日(火)以来の高値水準を回復しました。米消費者物価(10月)が市場予想を下回り、インフレ・金利上昇への懸念が後退してきたことが大きな理由とみられます。

10月末からの日経平均株価の上昇率(2022年11月24日まで)は2.9%です。2022年11月15日(火)の「225の『ココがPOINT!』」でご紹介した通り、日経平均株価の月ごとの騰落率は過去20年間で、11月が+2.4%、12月が+2.5%と、年間1位と2位となっています。投資環境の好転に加え、アノマリーも味方に付くのであれば、11月に続き、12月相場も好パフォーマンスを期待できるかもしれません。

12月といえば、年末相場ということになります。一般NISA(少額投資非課税制度)を利用している投資家の中には、残った非課税枠の使い切りについて検討されている方もいらっしゃるのではないでしょうか。

2022年11月25日(金)の日本経済新聞では、NISA制度の拡充に関する記事が掲載されていましたが、もし制度拡大が現実に実施されれば株式市場がより発展し、中長期的な投資資金の受け皿になることが期待されます。

そうした中、配当を享受しながら、中長期的なスタンスでの投資を志向する投資家も増えるように思われます。そこで今回は、「高配当利回り」が期待される銘柄」についてご紹介します。

今回の「日本株投資戦略」では、高配当利回り銘柄をご紹介すべく、以下のようなスクリーニングを行ってみました。

(1)東証プライム市場上場

(2)時価総額1,000億円超

(3)証券・商品先物は除く

(4)予想EPSを公表するアナリストが3名以上

(5)今期市場予想(Bloombergコンセンサス)EPSが過去4週間で上昇、または横ばい

(6)同一業種(東証33業種)で市場予想配当利回りがもっとも高い

(7)前期純利益、今期期市場予想純利益が黒字

(8)信用取引規制に該当していない (注意喚起銘柄は除く)

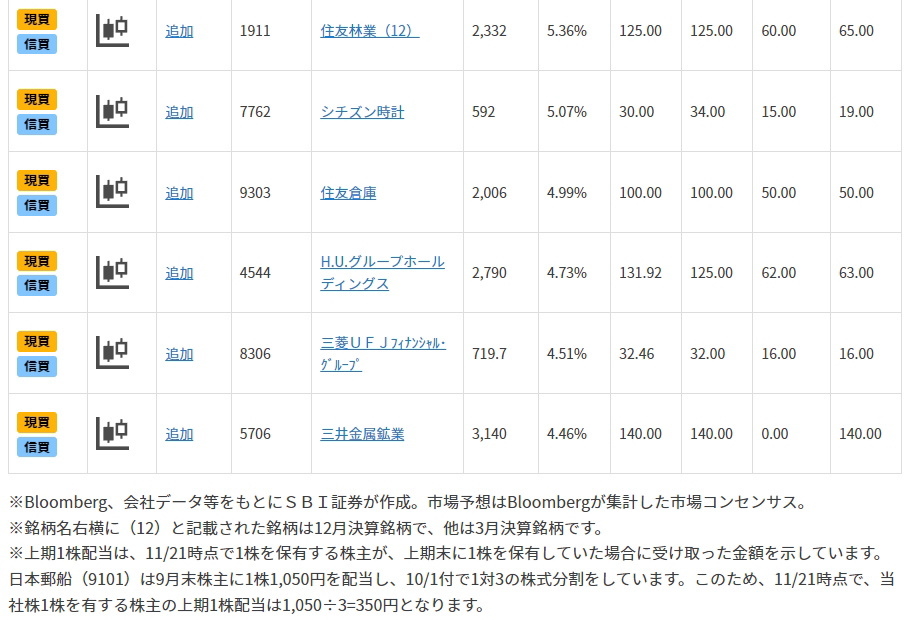

図表1の銘柄は、上記(1)~(8)の条件をすべて満たしています。掲載の順番は市場予想ベースの予想配当利回りが高い順で、上位11銘柄まで掲載されています。

ここで、予想配当利回りは、年間配当(上期実績および下期予想配当)をすべて受け取ったものと仮定した時の通期予想1株配当を株価で割って求めたものです。

例えば住友林業(1911)の場合、12月末の株主(権利付最終日の12月28日時点で保有している株主)に1株65円の配当が予定されていますが、それを株価で割った数字を配当利回りとは言いません。

6月末に支払われた1株60円の配当と合計した1株125円を株価2,332円で割った5.36%が、予想配当利回りです。(2022年11月21日終値時点)

したがって、図表1の銘柄を2022年11月21日(月)の株価で買い付けて、表記の予想配当利回りを確保しようと思うならば、今期末の配当および、来年度上半期末の配当(前年同期比で減配していないこと)をもれなく、享受しておくことが必要となります。

ただ、三井金属鉱業(5706)は、上期無配で、期末配当140円のみの予想ですから、予想配当利回りは下期予想配当140円を3,140円で割った4.46%ということになります。

ちなみに、図表1の銘柄の予想配当利回りは4.49%~18.89%となっています。それに対し日経平均採用銘柄の予想配当利回りは2.23%(2022年11月24日)です。

予想配当利回りが、日経平均採用銘柄の2倍超とあるため、図表1の銘柄は高配当利回り銘柄と表現しても適切と考えられます。

予想配当利回りの高さだけを指向するのであれば、もっとも予想配当利回りの高い銘柄だけを買ったり、予想配当利回りの高い順で数銘柄程度に分散投資したりすればよいという考え方も可能ではあります。ただ、(6)の条件を加えることにより、業種分散が可能となり、投資のリスクを下げることが期待されます。

掲載銘柄の投資ポイント

日本郵船(9101)

海運大手。ライナー&ロジスティック事業(定期船事業、航空運送事業、物流事業)、不定期船(自動車船、LNG船)事業、不動産を含むその他事業等、幅広く事業を展開。商船三井、川崎汽船とともに、日用品を運ぶコンテナ船を運航する「ONE社」(持分法適用会社)の経営をしています。

稼ぎ頭はコンテナ事業で、再編・合理化が進んだところに、コロナ禍を背景とする物流逼迫で海運市況が高騰し、利益が急激に膨らみました。2023年3月期は純利益1兆300億円(前期比2.1%増)、1株利益(EPS)は2,028円12銭が会社予想です。

会社が目安としている連結配当性向25%の通りであれば、1株配当は年507円が射程圏とみられます。ただ、海運市況の高騰は、コロナ禍の一巡後に落ち着きを見せており、海運各社の業績も減少に向かう可能性も指摘されています。

日本製鉄(5401)

鉄鉱石を熱処理して製鉄する鉄鋼会社大手です。鉄鋼業が、売上高(2022年4~9月期・調整前)の89%、事業利益(営業利益+金融収支・同)の94%が鉄鋼業で、エンジニアリング、ケミカル&マテリアル、システムソリューション等にも展開しています。

2023年3月期は、純利益が6,700億円と前期比5%増える見通しです。高炉の集約で損益分岐点が下がったことに加え、自動車向け等に強気の価格交渉を行い、値上げが実現していることも追い風です。

連結配当性向は30%を目安としています。現在、会社予想の通期1株配当は未定ですが、市場コンセンサスの1株160円は、会社予想1株利益728円を考えると保守的であるかもしれません。

日本たばこ産業(2914)

世界でも大手のたばこメーカーです。売上高(2022年12月期・第3四半期)の91.3%はたばこで、その他医薬、加工食品にも展開しています。たばこの94.3%を占める自社たばこの販売先(同)はアジア(日本を含む)34.6%、西欧23.5%、EMA(アフリカ、中近東、東欧、ロシア他)41.9%で、特にロシア向け売上高は11%を占める(会社側)とされています。

2022年10月31日(月)に発表された2022年12月期・第3四半期決算を受け、純利益は従来予想から830億円上方修正され、通期で4,450億円(前期比31.5%増・1株利益250.74円)の見込みです。値上げと円安がプラス材料です。

配当性向は75%を目安としており、会社予想1株利益に乗じると188円と計算されます。会社側はこれをもとに、年間予想配当を前期比48円増の188円に増配しました。なお、ロシア事業については制裁措置を遵守したうえで事業運営を継続する方針です。

日本特殊陶業(5334)

当社は総合セラミックメーカーです。売上高(2022年4~9月期)の78.4%が自動車向けで、エンジンを点火させるスーパープラグや、排ガスセンサ等は世界トップシェアを有しています。また売上高(同)の20.2%を占めるセラミックス事業では、自動車向け、半導体製造装置向けに製品を供給しています。

海外売上高比率(2022年3月期)83%のグローバル企業です。2023年3月期は、車載用半導体の供給不足改善や、新車組付け用の回復、半導体製造装置向けの好調、円安等により、純利益の見通しを701億円から850億円(前期比41.2%増 1株利益418.04円)に上方修正しました。

配当性向40%を目安としており、予想1株利益に40%を乗じた金額は167円です。会社予想1株配当は166円であり、これに沿った金額であるとみられます。

双日(2768)

大手総合商社の一角。石炭や木材・肥料価格の上昇で業績は堅調です。直近決算にあたる2023年3月期中間決算では、業績予想の上方修正と配当予想の増額を発表。年間予想配当金額は従来予想の118円から130円に増額されました。

中期経営計画に基づいた配当性向は30%となっています。当社の配当政策の特徴として一定の基準のもと下限配当を定めている点が挙げられます。同決算発表で来期(2024年3月期)の下限配当は130円かつ、自社株買いを行う方針を明らかにしました。業績の好調さに比例し、株価も右肩上がりで、現時点(2022年11月24日)では2008年以来の高値水準に位置しています。

住友林業(1911)

木材注文住宅のリーディングカンパニー。国土の約1/800もの社有林を保有し、「木」に関するあらゆるサービスを展開しています。

海外住宅・不動産事業が好調で、前期(2021年12月期)は過去最高売上・利益を達成。今期(2022年12月期)も過去最高売上・利益の更新を見込んでいます。

株主還元に関しては、継続的・安定的を配当実施の方針に掲げています。今期の年間予想配当は1株当たり125円と前期から45円増です。

シチズン時計(7762)

世界で人気の時計大手で、海外売上高は全体の8割以上です。2022年11月14日(月)発表の2023年3月期中間決算では、前期比1.9倍の中間・期末(予想)配当の増額を発表しました。

同決算では、北米市場で時計事業が好調であったことや円安が寄与し、売上・利益いずれも今期見通しが上昇修正されています。

中期計画で目安とする配当性向は50%です。業績増に伴っての増配であるため、市場参加者に好感され、株価は11月17日(木)~24日(木)で5連騰中です。

住友倉庫(9303)

倉庫大手。売上高の76%を占める総合物流業のほか、不動産事業にも注力しています。今期(2023年3月期)が最終年度にあたる中期計画(2020年度~2022年度)では、増配の継続を目指しており、達成予定です。

当社は、世界的なコンテナ船需要増を背景に、海運事業で大幅増収・増益となり、全体の業績が一気に拡大していました。しかし当社は今期第1四半期末、海運事業の好調さは一時的なものであると判断し、孫会社の米海運会社をシンガポール海運傘下企業に譲渡しました。

現在は、高水準な配当利回りですが、飛躍的な業績増を主導した海運事業が抜けたため、今後の業績動向に注視しておく必要がありそうです。

H.U.グループホールディングス(4544)

臨床検査薬大手です。臨床検査の受託事業や、検査で使用する検査薬や機器の開発・製造・販売を行っています。

当社事業は新型コロナウイルスの発生で特需的に業績が拡大していました。入国時の水際対策・行動規制の緩和を受け、会社は今期(2023年3月期)営業利益見通しをピーク期であった前期の半分以下と予想しています。2018年3月期からコロナ特需前まで営業利益は直近3期より低水準でしたが、配当金額は2022年3月期を上回っていました。

当社の予想配当利回りが高い理由は、同期間で営業利益が下降気味であったことが嫌気され、株価が急落していたことも一因と考えられます。前述の通り今期営業利益は前期比で急落する予定です。

ただ、配当のKPI(重要業績評価指標)には連結自己資本配当率(DOE)ベース(*)で数値を掲げており、安定的かつ継続的な配当実施を目指しています。現に、業績利益が乱高下する中でも配当金額は比較的安定的に推移しています。

*連結自己資本配当率(%)=年間配当金額/株主資本 × 100(%)

自己資本の急激な変動がない限り、当期利益に左右される配当性向に比べて安定的。

三菱UFJフィナンシャル・グループ(8306)

大手銀行を擁する総合金融グループです。多様化した収益源が当社の強みです。銀行以外の利益は同業の三井住友(8316)が39%、みずほ(8411)が33%である中、当社は69%とかなり高い割合を占めています。低金利が続く日本において、心強い材料と捉えられます。

昨今、株主還元を積極的に行っており、配当総額は2012年度から2022年度(予想)で2倍超になる見込みです。今期(2023年3月期)配当予想は、年間で前期から4円増の32円を予定しています。

2022年11月14日(月)に発表された今期第2四半期決算では、1,500億円を上限とした自社株買いの実施を発表。今期の自己株式取得額は累計で4500億円に及ぶ予定です。

三井金属鉱業(5706)

亜鉛のトップメーカーで、三井グループの一角。取扱い製品の極薄銅箔はスマートフォン等に不可欠な素材であり、当社が世界シェアNo.1を誇っています。

株主還元を年々重視する傾向で、H.U.グループホールディングス(4544)で述べさせていただいた連結株主資本配当率(DOE)が今期(2023年3月期)は3.0%目途(前期までは2.5%)に見直されました。

商品市場が急騰していたのもあり、当社業績は前期(2022年3月期)に過去最高益を達成。今期は反動で、営業利益が前期比▲44%の見通しです。しかし、自己資本が増加見通しであるのに加え、DOEの目途を引き上げたため、年間予想配当は140円と前期から30円も増額されています。

▽当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。