2019年1-3月期は年率2.1%のプラス成長も、内容は悪い

2019年1-3月期の実質GDP(1次速報値)は、前期比0.5%(前期比年率2.1%)と2四半期連続のプラス成長となった。

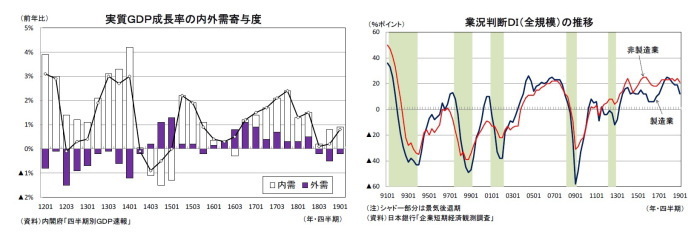

中国をはじめとした海外経済の減速を背景に輸出は前期比▲2.4%の減少となったが、輸入が前期比▲4.6%と輸出以上に落ち込んだため、外需寄与度は前期比0.4%(年率1.6%)と4四半期ぶりに成長率の押し上げ要因となった。一方、国内需要は、2018年度補正予算の執行が本格化した公的固定資本形成(前期比1.5%)、消費税率引き上げ前の駆け込み需要が一部で見られた住宅投資(前期比1.1%)が増加し、民間在庫変動も前期比・寄与度0.1%のプラスとなったが、民間消費(前期比▲0.1%)、設備投資(同▲0.3%)が減少したため、前期比0.1%とほぼ横ばいにとどまった。

2019年1-3月期は潜在成長率を大きく上回る高成長となったが、その主因は国内需要の低迷を反映した輸入の減少と最終需要の弱さに起因する在庫の積み上がりによるもので、内容は悪い。

2018年度の実質GDPは0.6%と4年連続のプラス成長となったが、2017年度の1.9%からは大きく減速した。実質GDP成長率に対する寄与度を内外需別にみると、民間消費、設備投資などの国内需要は0.7%と一定の底堅さを維持したが、輸出の伸びが大きく鈍化し外需が▲0.1%と5年ぶりのマイナス寄与となった。

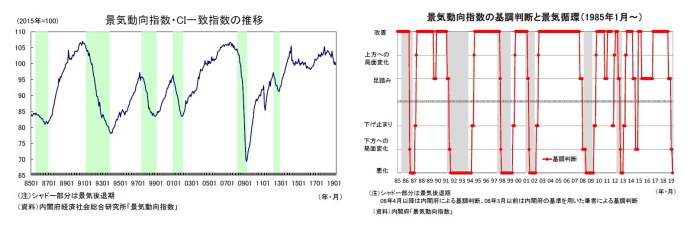

●景気動向指数の基調判断は「悪化」へ

5/13に公表された内閣府の「景気動向指数」では、2019年3月のCI一致指数が前月差▲0.9ポイントの低下となり、CI一致指数の基調判断が、それまでの「下方への局面変化」から、景気後退の可能性が高いことを示す「悪化」へと下方修正された。

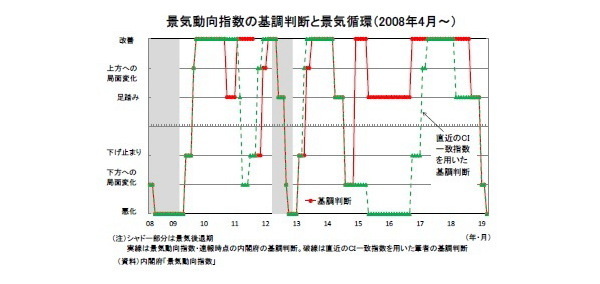

景気動向指数のCI一致指数によって基調判断が行われるようになった2008年4月以降、基調判断が「悪化」になったことは2回あるが、いずれも事後的に景気後退と認定されている。さらに、筆者が内閣府の「CIによる景気の基調判断の基準」を用いて、現行のCI一致指数が存在する1985年1月から2008年3月までの基調判断を行ったところ、「悪化」となった6回(第10循環~第15循環)の全てで景気後退となっていることが確認された。

ただし、消費税率引き上げ後の2014年8月から11月にかけて、CI一致指数の基調判断は「下方への局面変化」となった後、12月に「改善」へと上方修正され、「悪化」となることは回避されたが、この基調判断は当時のCI一致指数を基にしたものである。CI一致指数は、鉱工業指数の基準改定、毎月勤労統計の再集計など採用系列の改訂に伴い過去に遡って改訂されている。筆者が直近のCI一致指数を基に改めて基調判断を行ったところ、2014年8月から2015年4月まで「下方への局面変化」が続いた後、2015年5月から2016年9月まで「悪化」という結果となった。このことは、消費税率引き上げ後の停滞期が景気後退と認定されるかどうか微妙な局面であったことを示している。その一方で、基調判断が「悪化」に下方修正されたとしても、それがそのまま景気後退に直結する訳ではないという見方もできる。

●CI一致指数以外の動き

正式な景気の山谷の判定(景気基準日付)は、景気動向指数研究会の議論を踏まえて、経済社会総合研究所長が設定する。景気循環の判断は、基本的には(1)景気動向指数(一致指数)の各採用系列から作られるヒストリカルDI(波及度)に基づいて行われるが、それに加えて(2)量的な変化、(3)拡張・後退期間について検討し、併せて(4)参考指標(実質GDP、日銀短観等の景況感)の動きを確認することとしている。

2014年4月以降の停滞期が景気後退と認定されなかったのは、期間の長さは十分だったものの、波及度(ヒストリカルDIがゼロ%近傍まで下降)、量的な変化(CIの下降率)が不十分で、参考指標(実質GDP、日銀短観)が比較的堅調な動きを示していたためである(1)。

したがって、2018年秋以降の景気停滞が事後的に景気後退となるかどうかは、景気の落ち込みが比較的軽微だった2012年4月以降の後退期、2014年4月以降の停滞期における経済指標の動きがひとつの目安となるだろう。

まず、波及度については、一致指数9系列のうち鉱工業生産をはじめとした過半数の系列が2018年10月までにピークアウトしている可能性がある。ただし、直近(2019年3月)の水準がピーク時に近い系列があること、有効求人倍率は直近(2019年3月)がピークとなっていることなどから、現時点で波及度が十分との判断はできない。

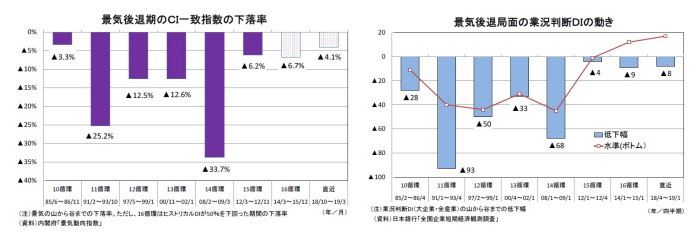

次に、量的な変化については、2018年10月を景気の山の候補とした場合、2019年3月までのCI一致指数の下落率は▲4.1%である。第10循環の後退局面(1985年6月~1986年11月:▲3.3%)より下落幅は大きいものの、第15循環の後退局面(2012年3月~2012年11月:▲6.2%)、2014年4月以降の停滞期(2014年3月~2015年12月(2):▲6.7%)より小さい。現時点で量的な変化は十分とは言えない。

景気後退期間の目安は、「景気の山(谷)が、直前の谷(山)から5ヵ月以上経過、かつ前の景気循環の山(谷)から15ヵ月以上経過」となっている。2018年10月以前にピークをつけた系列のボトムが2019年3月以降になった時点でこの条件は満たすことになる(前の景気の谷(2012年11月)からの期間はすでに十分)。

最後に参考指標の動きを確認すると、2018年10月を景気の山の候補とした場合、実質GDPは2018年10-12月期が前期比年率1.6%、2019年1-3月期が同2.1%と潜在成長率を上回る高い伸びとなっている。日銀短観については、大企業・全産業の業況判断DIは2017年12月調査の+25をピークに低下傾向が続き、2019年3月調査では+17となった。この間の低下幅(▲8)は第15循環(▲4)よりは大きいものの、2014年4月以降の停滞期(▲9)や、第14循環以前よりも小さい。さらに、過去の景気後退局面ではいずれもDIの水準がマイナスに沈んでいるが、直近の水準は大幅なプラスを維持している。

鉱工業生産、実質GDP、日銀短観の業況判断DIなどの主要経済指標が4-6月期に上向けば、景気後退が回避される可能性が高くなるだろう。

---------------------------------

(1)詳細は第17回景気動向指数研究会「資料1 第15循環の景気の谷以降の状況について」( https://www.esri.cao.go.jp/jp/stat/di/170615siryou1.pdf )を参照。

(2)景気の山谷がないため、ヒストリカルDIが50%を下回る期間を対象とした下落率。

●輸出の減少傾向が鮮明に

景気の牽引役となってきた輸出は、世界経済の減速を受けて2018年に入り増加ペースが鈍化した後、2018年度末にかけて減少した。

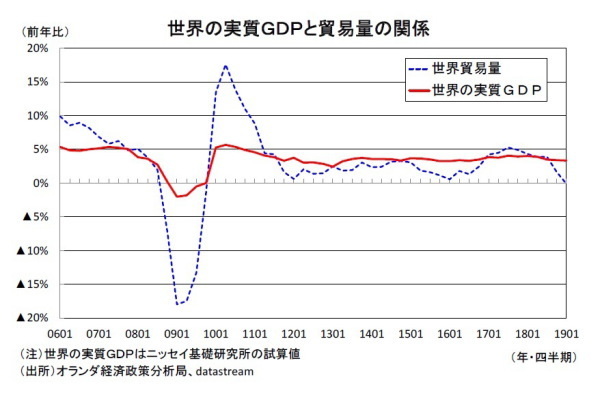

日本の輸出が弱い動きとなっている背景には、世界的に貿易取引の伸びが大きく低下していることがある。世界貿易量は2017年中には前年比で4~5%程度の高い伸びとなり、世界の実質GDP成長率を上回っていたが、2018年入り後は大きく減速し、足もとでは実質GDPを大きく下回る0%程度まで伸びが低下している。

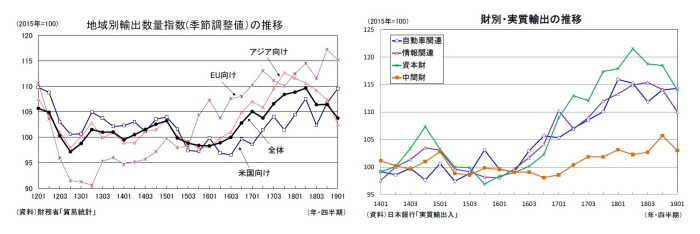

日本の輸出を地域別にみると、米国、EU向けは底堅さを維持しているが、中国をはじめとしたアジア向けが大きく落ち込んでいる。財別には、自動車関連が堅調に推移する一方、世界的なIT関連財の調整を受けて情報関連が減少しているほか、半導体製造装置などの資本財も弱い動きとなっている。

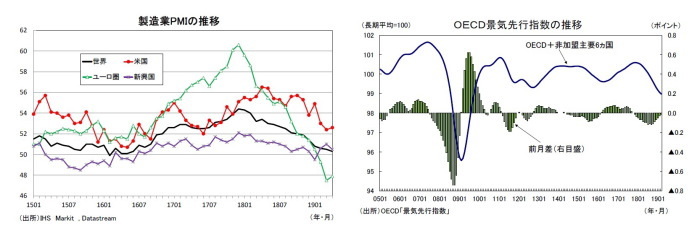

IHS Markitの製造業PMI(購買担当者指数)は2017年12月の54.4をピークに低下を続けており、2019年4月には50.3となった。地域別には、米国が高水準を維持している一方、ユーロ圏、新興国では2019年入り後に中立水準の50を下回った。一方、日本の輸出数量に対して先行性のあるOECD景気先行指数(OECD+非加盟主要6カ国)は2017年末頃をピークに緩やかな低下傾向が続いているが、低下ペースはこのところ緩やかとなっている。

輸出の先行きを展望すると、米国は2018年の実質GDP成長率が2.9%となり、2017年の2.2%から加速したが、歳出拡大の時限措置終了、減税による押し上げ効果の減衰、保護主義的な通商政策による下押しなどから、2019年が2.6%、2020年が1.8%と徐々に減速すると予想している。また、2018年後半には前期比年率0%台まで成長率が低下したユーロ圏は、2019年1-3月期には同1.6%といったん持ち直したが、4-6月期以降は1%程度の成長へ減速することを見込んでおり、景気対策の効果などから2018年中の減速傾向に歯止めがかかりつつある中国も、米中貿易摩擦が再び激化しつつあることもあり成長ペースの加速は期待できないだろう。

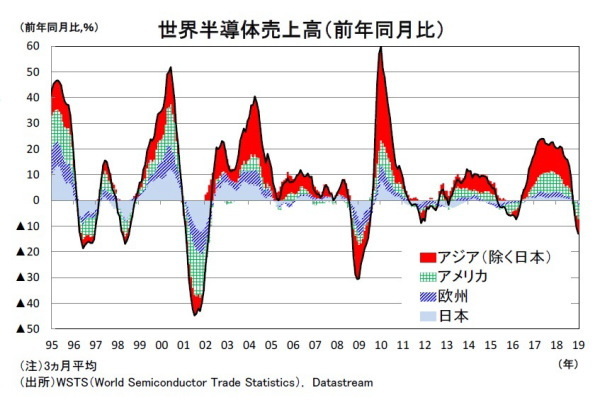

日本の輸出が世界貿易量以上に落ち込んでいる一因は、日本が比較優位を持つIT関連需要が世界的に急速に縮小していることである。

世界半導体売上高は2017年前半から2018年半ばにかけて前年比で20%台の高い伸びが続いていたが、その後は伸び率が急低下し、2019年入り後に前年比でマイナスに転じた後も減少ペースの拡大傾向に歯止めがかかっていない。

今回の予測では、グローバルなITサイクルの調整が過去平均並みの1年半程度で終了し、2019年後半には底打ちすることを想定しており、日本の輸出も情報関連財を中心に2019年後半には持ち直すことを見込んでいる。

ただし、ITサイクルの底打ち時期については不確実性が高いこと、米中貿易摩擦が一段と激化する可能性があることから、輸出の低迷は長期化するリスクがある。

●底堅さを維持する国内需要

輸出の減少を受けて鉱工業生産が大きく落ち込んでいるにもかかわらず、日本経済全体が落ち込んでいないのは個人消費、設備投資などの国内需要が一定の底堅さを維持しているためである。2019年1-3月期のGDP統計では、外需(純輸出)が大幅なプラスとなる一方、国内需要はほぼ横ばいにとどまったが、四半期毎の振れを均すために前年比で見ると、2018年7-9月期以降は外需のがマイナスを国内需要のプラスがカバーする形となっている。

外需が大きく悪化する一方で国内需要が底堅さを維持していることは企業の景況感にも表れている。日銀短観の業況判断DIは輸出の影響を強く受ける製造業が大きく悪化する一方、国内需要との連動性が高い非製造業は高水準横ばい圏で踏みとどまっている。

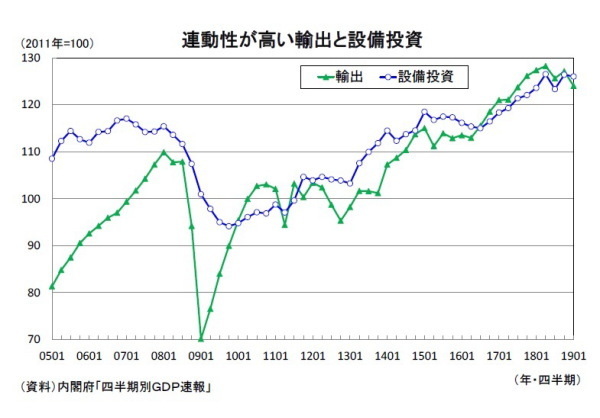

ただし、輸出の減少はいずれ国内需要にも波及する。国内需要の柱のひとつである設備投資は輸出との連動性が高く、すでに製造業では輸出の減少を受けて投資計画を先送りする動きがみられる。輸出の低迷が長引けば、企業収益の減少が雇用所得環境の悪化、国内需要の下押しにつながり、非製造業の設備投資抑制も抑制されるだろう。

また、2019年10月に予定されている消費税率の引き上げは、大規模な増税対策によって前回の増税時(2014年4月)に比べれば経済への悪影響は小さくなることが見込まれるが、個人消費を中心に国内需要が一定程度落ち込むことは避けられない。消費税率引き上げまでに輸出が持ち直さなければ、2019年度後半の日本経済は内外需ともに悪化する恐れがある。