中国経済の概況

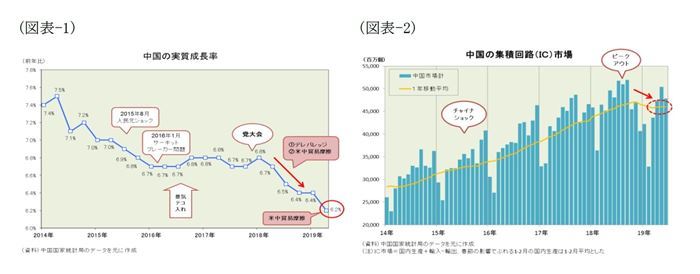

中国では経済成長の勢いが鈍化してきている。中国国家統計局が7月15日に公表した19年上半期(1-6月期)の成長率は実質で前年比6.3%増(1-3月期は同6.4%増、4-6月期は同6.2%増)と18年通期の同6.6%増を0.3ポイント下回った(図表-1)。

18年に中国経済が減速し始めた原因のひとつには「デレバレッジ」がある。中国政府がデレバレッジに舵を切ったのは、17年の党大会後に開催された中央経済工作会議でのことで、20年までの中期的な目標とされている。中国の非金融企業が抱える債務残高はGDP比約150%とG20諸国で最大、このまま放置すれば将来に大きな禍根を残すと考えたからだ。債務が拡大した発端はリーマンショック後の4兆元の景気対策にあるが、15年に株価が急落した時(チャイナショック)の景気対策でも債務がさらに上乗せされた。そして、中国政府がデレバレッジを推進した18年、インフラ投資は急減速することなった。

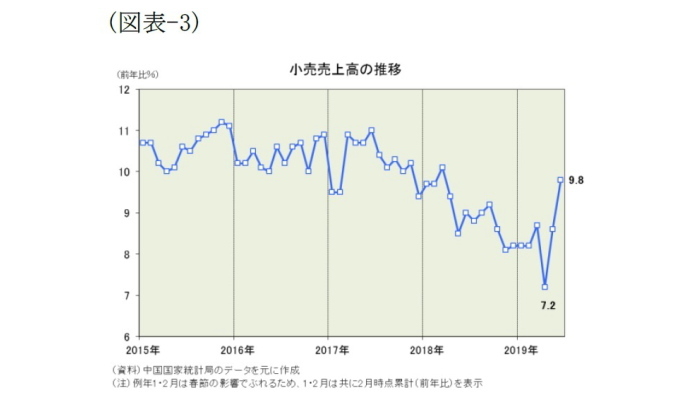

また、「米中対立」も中国経済に打撃を与えた。中国経済の将来を担う「中国製造2025」関連産業で先行き不透明感が強まり、中国株は大きく下落して16年1月の安値を割り込み、消費者マインドを冷やして自動車販売は前年割れに落ち込んだ。さらに、「産業のコメ」と言われる集積回路(IC)にも悪影響を及ぼし、データセンター建設ラッシュは沈静化、中国における仮想通貨バブル崩壊によるマイニング需要の落ち込みや次世代通信規格(5G)への移行期に差し掛かったスマホの買い控えも重なり、ITサイクルはピークアウトした(図表-2)。

そこで、中国共産党・政府は18年12月に開催された中央経済工作会議で「反循環調節(景気減速の押し戻し政策)」と呼ばれる景気対策に舵を切り、「地方債券の発行規模を大幅に増やす」とするとともに、金融政策を「穏健中立」から「穏健」に切り替え、デレバレッジの方針を微調整(GDP名目成長率につり合う伸び)した。これを受けて、社会融資総量(企業や個人の資金調達総額)は緩やかに伸びを高め、製造業や建築業・不動産業の減速にも歯止めが掛かったため、19年1-3月期の成長率は横ばい(前年比6.4%増)に留まった。しかし、「デレバレッジ」による景気下押し圧力は減じたものの、「米中対立」による景気下押し圧力は残ったため、4-6月期の成長率は前年比6.2%増へ再び減速することとなった。特に、製造業や情報通信・ソフトウェア・ITサービスでは、激しさを増す米中対立の悪影響が懸念される。

消費の動向

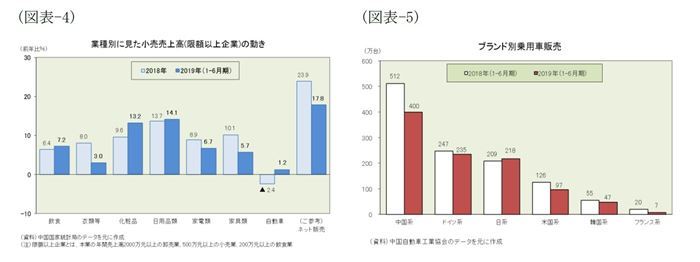

個人消費の代表的な指標である小売売上高の動きを見ると、19年上半期は前年比8.4%増と18年通期の同9.0%増を0.6ポイント下回った。なお、6月に改善した背景には、自動車の環境規制(国6)を前に中古車の駆け込み登録があった可能性もあるため、7月統計の発表を確認したい(図表-3)。

業種別の内訳が分かる限額以上企業の統計を見ると(図表-4)、日用品類が前年比14.1%増、化粧品が同13.2%増、飲食が同7.2%増と18年通期の伸びを上回る伸びを示した一方、住宅販売の低迷を背景に、家具類が同5.7%増と18年通期の同10.1%増を下回り、家電類も同6.7%増と18年通期の同8.9%増を下回った。なお、ネット販売(商品とサービス)はBAT(百度、阿里巴巴、騰訊)を代表とするプラットフォーム企業が新たな消費需要を生み出す流れが続いており、前年比17.8%増と引き続き高い伸びを示した。

また、19年上半期の自動車販売は前年比12.4%減と大幅な前年割れとなった。中国自動車工業協会は、7月以降に新車販売が回復するとの見方を示している。前年同期の基数が低くなるため前年同期と比べた伸び率が高くなりやすいのに加えて、7月には自動車購入税の実質的な引き下げがあり、北京や上海などの大都市ではナンバープレート発給制限を緩和する動きもある。なお、19年上半期の乗用車販売(新車台数)は1012万台に留まった。ブランド別に見ると(図表-5)、米国系が前年比23.2%減、ドイツ系が同5.1%減と落ち込んだものの、日系は同4.3%増と好調だった。

他方、個人消費への影響が大きい雇用情勢を見ると、都市部の求人倍率は1.28倍とじりじり上昇しており、都市部の登録失業率も3.7%と低下傾向にあるため、今のところ良好な状況が維持されていると見られる。また、消費者信頼感指数も高水準を維持しているため、個人消費が失速する恐れは小さい。但し、都市部の調査失業率を見ると、ここもと5%台に上昇してきており、農村部からの出稼ぎ労働者に余剰感がでてきた可能性もあるため、今後の動向には引き続き十分注意する必要がある。

投資の動向

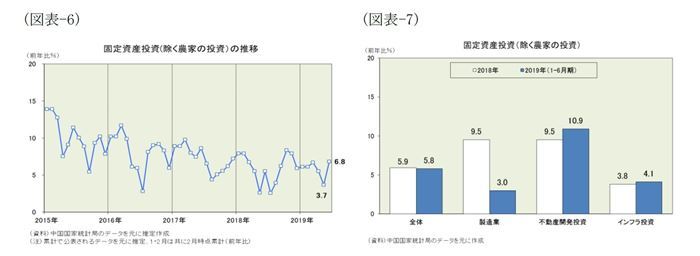

投資の代表的な指標である固定資産投資(除く農家の投資)の動きを見ると、19年上半期は前年比5.8%増と、18年通期の同5.9%増を小幅に下回った(図表-6)。投資を3大セクターに分けて見ると、不動産開発投資は同10.9%増と18年通期の同9.5%増を上回り、インフラ投資も同4.1%増と18年通期の同3.8%増を小幅に上回ったものの、製造業が同3.0%増と18年通期の同9.5%増を大きく下回った(図表-7)。

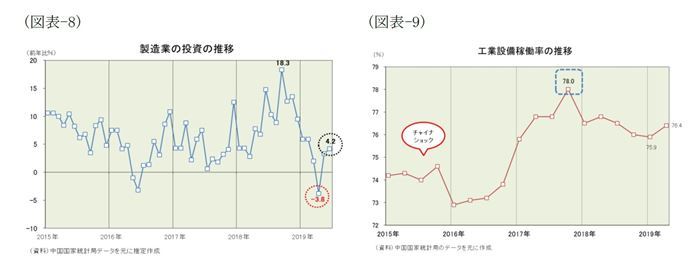

製造業の投資に急ブレーキが掛かった背景には、米中対立の影響があると見られる。槍玉に挙げられたのが「中国製造2025」で、その関連投資に対する先行き不透明感が高まったからだ。また、米中の“関税引き上げ合戦”が激化したため、対米輸出拠点を中国以外へ移転する動きがじわじわと拡がってきており、製造業の投資は18年夏をピークに低下傾向を強め、19年春には一時前年割れに転じた(図表-8)。また、工業設備稼働率も、17年10-12月期の78.0%をピークに、19年1-3月期には75.9%まで低下しており、さらに低下すれば過剰に積み上がった企業債務が不良債権化する恐れも排除できない(図表-9)。但し、足元の統計では、工業設備稼働率は下げ止まり、製造業の投資も前年比マイナスからプラスに転じている。前出のITサイクル(2ページ、図表-2)を見ても、IC需要の減少には歯止めが掛かっており、中国経済には明るい兆しも散見される。

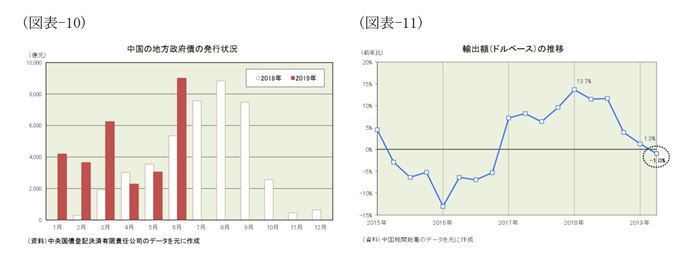

中国の製造業に多大なる影響を及ぼす米中対立は、6月に実現した米中首脳会談で貿易協議を再開する運びとなったものの、ロス米商務長官は中国の通信機器大手ファーウェイを「エンティティー・リスト(EL)」に残す方針を示しており、米中対立がエスカレートする火種は残ったままである。但し、投資全体が失速することはないだろう。前述のとおり、中国では18年12月に開催した中央経済工作会議で「反循環調節」を打ち出し、その中で地方政府債の増発を決めた。そして、19年上半期に発行された地方政府債は前年同期を大幅に上回る約2.8兆元(日本円換算で約45兆円)に達している(図表-10)。今後はインフラ投資が加速して、製造業の投資の落ち込みをカバーするため、投資全体では緩やかな減速に留まると見ている。

輸出の動向

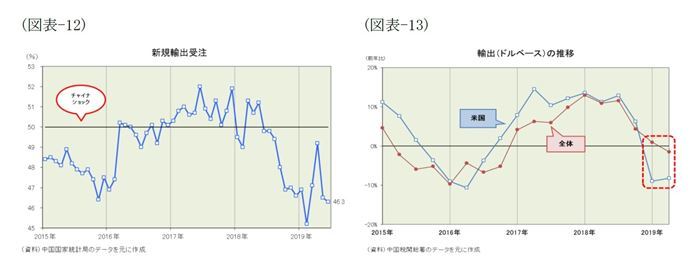

消費・投資と並び中国経済の第3の柱である輸出(ドルベース)を見ると、19年上半期は前年比0.1%増と、18年通期の同9.9%増を大幅に下回った(図表-11)。また、輸出の先行指標となる新規輸出受注指数は13ヵ月連続で拡張・収縮の境界線(50%)を割り込んでおり、輸出の回復は期待薄だ(図表-12)。特に、米国向け輸出は、制裁関税引き上げの影響が顕著に表れてきている(図表-13)。さらに米国は5月、中国からの輸入製品(2000億ドル相当分)に対する制裁関税率を10%から25%へ引き上げており、米国向け輸出の逆風は一層強まりそうである。

今後の注目点

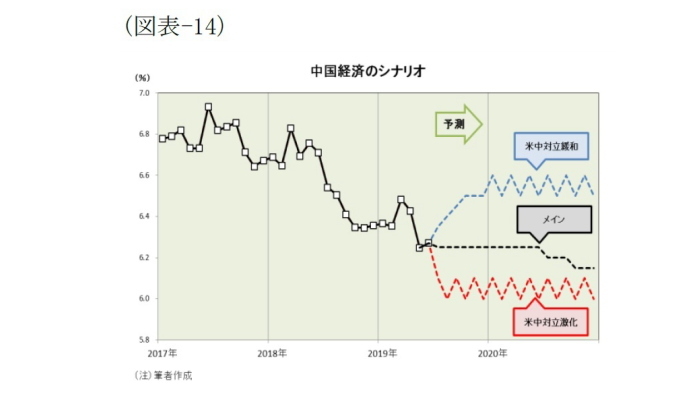

以上のような現状を踏まえて中国経済のシナリオを描くと、図表-14に示したようになる。

まず、メインシナリオでは、米中対立は悪化も改善もしない小康状態を想定し、成長率は6%台前半で低迷すると見ている。6月には米中首脳会談が実現し貿易協議の再開で合意したものの、前述のとおり米国政府はファーウェイを「エンティティー・リスト(EL)」に残す方針であり、中国政府も「信頼できない実体リスト制度(中国版EL)」の導入をちらつかせるなど一触即発の状況にある。米国サイドの事情を考えると、中国製品に課した第1弾から第3弾まで(2500億ドル分、6518品目)の制裁関税は、自国経済への打撃が相対的に小さい方から順番に選択してきた面がある。それでも324品目を適用除外とせざるを得なくなっており、来年11月に大統領選を控えるトランプ米大統領としては、第4弾(約3000億ドル)を課して自国経済を冷やす事態は避けたいところだ。一方、中国サイドの事情を考えると、米中対立が自国経済にもたらす打撃は米国のそれ以上に大きいため、何としても避けたいところだ。中国商務省が近々発表するとしている中国版ELをいまだに発表していないのも、米国が第4弾を発動するトリガー(引き金)を引きたくないからだろう。したがって、米中いずれかが制裁・報復措置に踏み切れば、米中対立は一気に悪化する恐れがあるものの、米中両国ともに経済的打撃を勘案すれば躊躇せざるを得ない状況にあるため、米中対立は悪化も改善もせず小康状態のままとなる可能性が高いだろう。

しかし、前述のように一歩間違えば、米中対立が激化して中国経済に下振れ圧力が掛かる可能性も排除できないため、そのリスクシナリオへの心構えも必要であろう。米国が対中制裁関税の第4弾に踏み切り、それに対抗して中国が中国版ELを導入することになれば、中国では製造業に大きな下押し圧力が加わる。その場合、中国政府はインフラ投資などで景気を支えると見られるため、成長率が6%を割り込む可能性は低く、日本からの輸入もインフラ関連の建設機械などでは増えると期待できるが、製造装置・部品・素材などの輸入は減る可能性が高いだろう。

一方、米国がファーウェイをELから外し、中国が米国産農産物などの輸入を拡大し、既に課した制裁関税・報復関税を双方が引き下げることで合意すれば、中国では製造業のマインドを冷やした下押し圧力が軽減されるとともに、次世代通信規格(5G)への移行を控えてITサイクルが一気に上向く可能性が高いため、製造装置・部品・素材などでは日本からの輸入増が期待できる。但し、その場合中国政府は、再び債務圧縮(デレバレッジ)に動きだすと見られるため、インフラ関連の輸入減は避けがたく、成長率が7%に近付く可能性は低いだろう。以上のように、シナリオによる成長率の振れはそれほど大きくなさそうだが、日本の対中輸出に関しては製造関連かインフラ関連で大きく異なることになりそうだ。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

三尾幸吉郎(みお こうきちろう)

ニッセイ基礎研究所 経済研究部 上席研究員

【関連記事 ニッセイ基礎研究所より】

・中国経済:景気指標の総点検(2019年夏季号)~5月の景気インデックスは6.30%と再び減速!

・中国経済の見通し-米中対立に揺れる中国経済の今後をどう見るか?

・中国経済の現状と今後の注目点-景気回復は本物なのか、そして今後のシナリオは?

・中国経済の現状と今後の注目点~米中貿易戦争で注目される4指標

・中国経済の現状と今後の注目点~米中貿易摩擦は中国の債務問題を深刻化させる恐れ!