本記事は、さぶ氏の著書『元証券ウーマンの資産運用の話 お金が増える「ゆる投資」デビュー』(KADOKAWA)の中から一部を抜粋・編集しています

>>>【PR】富裕層も活用する資産アドバイザー、資産アドバイザー探しなら「ZUU Advisors」。

投資の利益で老後の暮らしが、もっと豊かに

老後って、漠然と不安ですよね。年金だけでは暮らせない、と言われていますし…。

では、逆に何があれば安心かと考えると、必要に応じて切り崩せる資産と、リタイア後も続く定期的な収入ではないでしょうか。どちらも投資でまかなえます。

切り崩せる資産があれば、交通事故に遭っても、老人ホームに入ることになっても、安心です。それは、とてつもなく大きな目標のように感じるかもしれませんが、月5,000円、1万円と積み立て投資をしていけば到達可能です。

また、定期的な収入も、これから始める投資でまかなうことができます。確定拠出年金の受け取りや、株式の配当金というものがあるからです。

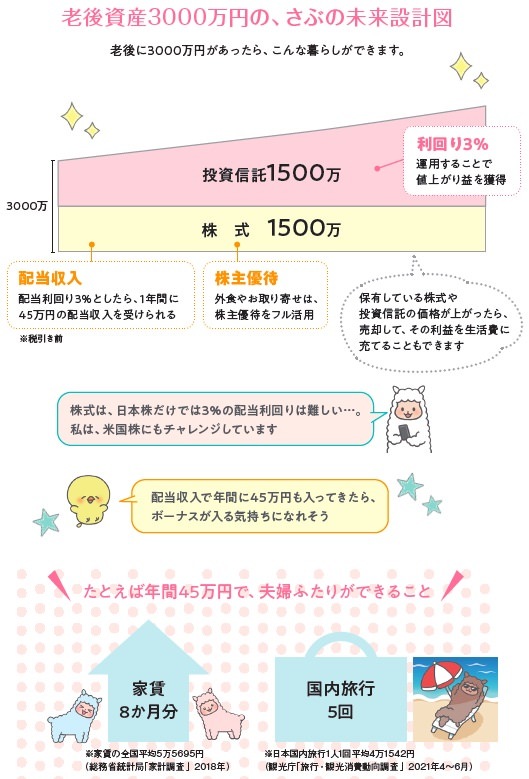

私はリタイア後に夫婦ふたりで5,000万円の資産(夢は大きく!)と、平均して月10万円の株式の配当収入を目指したい、という野望を抱いています。

我が家は月10万円の配当収入が目標ですが、この金額は人によって違います。

「生活費としていくらあれば、気持ちが楽になりそうか」と考えてみましょう。

今、月にいくら使っているかを把握します(1か月間だけ支払うたびにレシートをもらい、計算します)。そこから60歳とか65歳になった時の暮らしを想像しながら計算してみると、だいぶイメージできると思います。そのころに、賃貸の家に住むのか持ち家なのか、車が必要な地域か、親からの相続はありそうか、といろいろなことを想像してみてください。

そして、ねんきん定期便を見て、実際に自分は年金をいくらくらいもらえるのかを計算します。「それだけでは生きていけない」と思ったら、必要な額と年金の差額のうち、いくらを投資によるお金で補おうか、と考えてみましょう。

今から時間を味方に投資をしていけば、誰もが老後に資産3,,000万〜5,000万円は夢の数字ではありません。そのうちの1,500万円で配当利回り3%を目指す安全志向の株式投資をしたとして、配当収入は平均して月3万7,500円になる計算です。

どうでしょう? 数字が現実味をおびてきて、漠然とした不安が消えてきませんか。

よく相談されることに、短期や中期のお金が貯まりきってから、長期の老後用の投資を始めるべきなのか、という問題があります。

私は、短期、中期のお金を優先しつつ、月5,000円でも捻出できるなら、今すぐ投資を始めるのがよいという考えです。月5,000円は、投資による節税や株主優待で捻出できたりします。

私たちの最大の武器である時間(複利の力)を味方にするためにも少額ずつ始めましょう。

One Point Advice 老後の安心材料は崩せる資産と定期収入です。年金+αで受け取るお金を、今から投資で育てていきます

※画像をクリックするとAmazonに飛びます