本記事は、山口貴大氏の著書『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』(KADOKAWA)の中から一部を抜粋・編集しています

「年収300万円FIRE」ロードマップ

ここから「7年で年収300万円FIRE」の具体的なステップについて解説していきます。

目指すのは支出の半分を好きな仕事をして労働収入で稼ぐBarista FIRE、つまりサイドFIREです。

まずは具体的に数字を挙げて、年収300万円の人が7年でサイドFIREするにはどうしたらいいかを見ていきましょう。

ここでは年収300万円の例でシミュレーションしています。読者のみなさんはご自身の年収や支出額、貯蓄率をあてはめて、この先を読み進めてください。ただし、FIREには年収は関係なく、貯蓄率が影響するということを念頭に置いてください。

額面年収300万円とした場合、税金や社会保障費を差し引いた手取りは約78.2%なので234.6万円くらいになります。12カ月で割ると、1カ月の手取り収入は20万円弱、19万5,500円くらいです。

この中からいくらを投資に回していくのか、というのが最大のポイントです。

たとえば5万円だとしたら、生活費として使える金額は14万5,500円です。

FIREするのに必要な金額は「年間の生活費×25倍」なので、

「14万5,500円×年間支出12か月×25年分=4,365万円」

となります。

毎月5万円を投資に回して利回り5%で運用を続けて、資産額4365万円に到達して完全FIREするには何年かかるでしょうか?

楽天証券のシミュレーターにかけてみたところ、30年9カ月かかることがわかりました。生活費にお金をかけないLean FIREでも、それだけの期間がかかるわけです。

30年後では早期退職にはなりませんよね。ということで、このプランは却下します。次に独身の人が本気を出して支出を抑え、月10万円を投資に回したとしましょう。

この場合、貯蓄率は約50%です。

月々19万5,500円の手取り収入のうち、9万5,500円でなんとか生活し、残りの10万円をすべて米国株か全世界株のインデックスファンドで複利運用します。

この場合、月々の生活費9万5,500円の25年分の資産をつくれば、FIREが達成できるので、必要な資産額は、

「9万5,500円×年間支出12カ月×25年分=2,865万円」

となります。

毎月10万円を投資に回して利回り5%で複利運用を続けた場合、2,865万円に到達するのはいつになるでしょう。

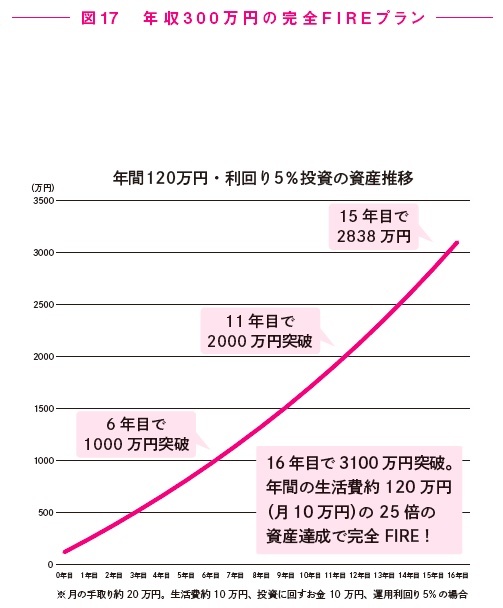

図17で示したように、運用開始から15年目で資産が2,838万円に達してほぼ達成。16年目には3,100万円まで増えて完全クリアとなります。

ちなみに米国株価指数S&P500の過去の平均リターンは年約7%。利回り7%のパフォーマンスを維持できれば、14年目で3,015万円に到達するので、より早期の達成が可能です。

資産も期間も「半分」ですむ

さて、ここからが重要です。

2,865万円が必要なのは、完全FIREすなわち資産収入だけで生活を維持しようとした場合です。

サイドFIREを目指し、生活費の半分を資産収入で、残り半分を労働収入でまかなおうとした場合、必要な資産の額は半分になります。

「2,865万円÷2=1,432万5,000円」

先ほどと同じように、月々10万円を5%で運用できたとして資産額1,432万5,000円をつくるのに必要な年数を、楽天証券のシミュレーターで計算したところ、9年5か月ということがわかりました。

ちなみに7%で運用できれば8年8カ月、10%で運用できれば7年11カ月と、達成までの期間を短縮することができます。

むろん10%で運用するには、ある程度リスクの高い金融商品を利用していく必要があります。

しかし貯蓄率を50%にしてサイドFIREを目指すというのは、ある程度、現実味のある話ということがおわかりいただけたでしょうか。

7年達成に必要な「2年間スタートダッシュ」

さらに本書でおすすめしたいのは、「FIREするぞ!」と決めてから最初の2年間は少し頑張って副業もして、投資に回すお金をなるべく増やすプランです。

米国株のように価格の上下動はあれど、過去の実績から見て長期的な右肩上がりが続いている金融資産の場合、なるべく早い時期になるべく多くのお金を投資しておいたほうが運用成績はよくなります。

ずっと右肩上がりで上昇しているわけですから当然です。

そこで、投資しはじめた最初の2年間は年収300万円、月額の手取り約20万円からの10万円に加えて、副業で月10万円を稼いで、合計20万円を毎月、米国株インデックスファンドにつぎ込むのです。

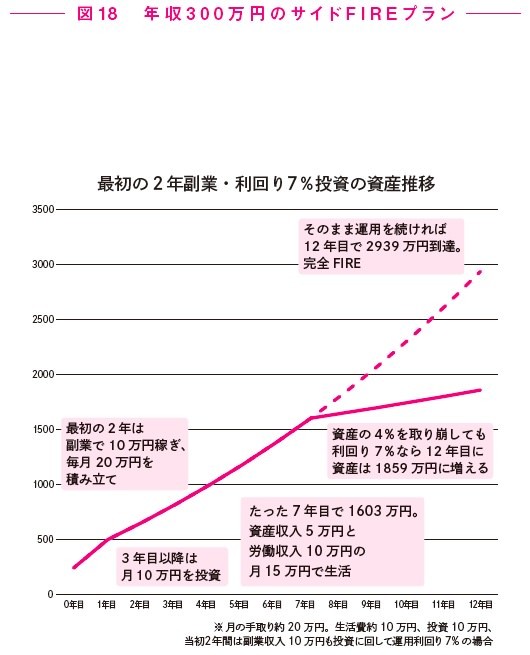

S&P500の平均パフォーマンスである利回り7%で複利運用した場合の資産推移が図18になります。

最初の2年間は年間240万円を投資に回したことでタネ銭が増額され、その後の資産の伸びが早まっていることがおわかりでしょうか?

この場合、3年目以降は月10万円に投資資金を減額しても、12年目で2,939万円の資産をつくれます。先ほど見た完全FIRE達成に必要な2,865万円をより早期にクリアできます。

しかし、サイドFIREなら7年で達成可能です。

そのプランとは、

・7年目で資産1,603万円に到達 ・資産の4%(年間約64万円、月約5万円)を取り崩す ・フリーランスとして月10万円稼ぐ ・月15万円で生活。資産の運用は継続

というものです。

資産の運用利回り7%をキープできれば、そのうちの4%は生活費として取り崩しても、残った収益3%分は複利で資産運用に回せるので12年目には資産が1,859万円まで増える計算です。

フリーランスとして月10万円稼ぐことで、月々の生活費もサイドFIRE達成前の月約10万円の1.5倍確保できます。

生活費を約10万円のまま維持して、もっと気楽に月5万円程度の労働収入ですましてもいいですし、月10万円の労働収入のうち、5万円は追加投資に回して、資産自体をさらに増やすことを目標にしてもいいでしょう。

このプランの肝になるのは最初の2年間、本業の年収300万円に加えて、月々10万円を副業で稼いで投資に回すことです。

そのときの副業をサイドFIRE達成後の本業にできるような戦略を立てれば、なおさらいいでしょう。

本業以外に投資と副業という2つの歯車を回していれば、「会社を辞めたいけど、収入がなくなるから辞められない」といった不安も解消できます。

選択肢がたくさんあればあるほど、人生は豊かで自由なものになります。

それを可能にするのが投資と副業なのです。

いかがですか?

今ご紹介したサイドFIREのプランなら、自分でもできそうだ、と思いませんか?

※画像をクリックするとAmazonに飛びます