この記事は2022年4月5日に「The Finance」で公開された「【連載】異業種×金融について 〜やりきらない金融参入〜」を一部編集し、転載したものです。

ここでは、昨今、関心が高い、異業種による金融業参入に関して、「協業」を検討するうえでの留意点や対応について解説する。

この記事のポイント

昨今、さまざまな非金融業界のプレイヤーが金融業界に参入している。資金力・体力のある大手は自前主義で全て賄えるが、そうでない企業は既存金融機関と協業することで金融参入する素地ができつつある

協業を検討する上で、非金融業と金融機関がお互いに何を強みとして補完し合うのかを見極めることが必要となる

異業種参入の形態

異業種による金融参入自体は昔からあるテーマであるが、当初は大企業が自ら金融事業をやりきる「自前型」、もしくは実際のオペレーションは全て既存金融機関に委託する「丸投げ型」での参入が主流であった。

2010年代半ばにFintechという言葉が出てきた際に、業界のディスラプターとして作用し、既存の金融機関の存在意義がなくなるのではないかと危惧されたが、実際はそのようなことにはならず、非金融業と金融機関が補完し合うような「協業型」での参入や、自社の技術が活かせる特定領域にターゲットを絞った参入が多い。

また、BaaS(Banking as a Service)など金融機能をサービスとして提供することも一般的になりつつあることから、本稿では「協業型」で参入するケースについて述べたい。

参入目的

金融業に参入する目的としては、その企業それぞれの想いがあるが、大きく以下に分類できる。

(1)金利や手数料など、金融業での利益追求

(2)既存ビジネスとのシナジー追求(資産の有効活用)

(3)顧客の囲い込み(利便性提供によるエコシステム構築)

ただし、(1)のケースは利益を分配しなくてはいけない「協業型」において主目的となることは少なく、投資やリスクを最小化しながら(2)、(3)を目指すことが一般的となる。また、本業に関係ない飛び地として金融事業を始めるケースよりは、本業に関係ある領域での参入を検討するケースが多いため、結果的に(2)、(3)を目的とすることが多い。

誰に何を提供するのか

金融が提供するサービスの大きな分類として、「貯める(=預金)」、「借りる(=融資)」、「払う(=決済)」、「増やす(=投資)」を考えた時に、誰に何を提供するかであるが、これは非金融業のビジネスモデルに大きく依存するため、本稿では1つの例として個人事業主に対する融資を考えてみたい。

このケースの場合、金融参入する非金融業は、特定業界で個人事業主のビジネスマッチングを行っている事業者や、個人事業主に対して事業に必要な機器や物品を販売する事業者などが想定される。

なぜ個人事業主かというと、現在の与信の仕組み上大きなホワイトスペースとなっているからである。個人に対する融資といえば住宅ローン、カードローン、目的別ローンなどがあるが、これらはすでに大手金融機関や専業の金融機関が手がけており、与信ノウハウもかなり蓄積されてきているといえる。

また、企業に対する融資についてもデジタル化の余地は大きいものの仕組みとしては確立している。一方で個人事業主のビジネスを審査する手法は確立されておらず、昔ながらの土地や固定資産を担保とした融資、もしくは個人としての融資に留まっている。従って何らかの手法で個人事業主のビジネスを加味した評価をすることができれば、フリーランスが急増している背景も相まって社会的な意義もあると言える。

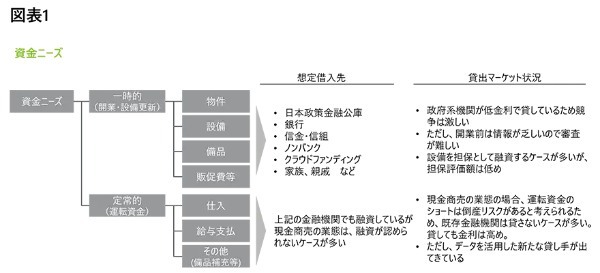

個人事業主が融資を必要とする状況を考えてみると、図表1で示すように開業時や設備更新時の一時的な資金ニーズと、運転資金としての定常的な資金ニーズが存在する。

このうち前者については日本政策金融公庫や信用金庫などで比較的低金利での融資を行っており、融資金額も数千万円まで対応しているが、まだ開業していない状態では審査に使える情報が少ないため、ここで新規ビジネスとして勝負するのはリスクが高い。

一方で運転資金についてはビジネスカードローンなどでカバーされているものの、金額は数百万程度で金利は高めに設定されているため、この領域で金利に優位性が出せるのであればチャンスはあると考えられる。

これまでは、小売や飲食店など仕入れの支払いよりも先に売上金が入ってくる業態(=現金商売)については運転資金の融資ニーズは存在せず、運転資金に困っている場合はむしろ危険と考えられていたが、キャッシュレス決済の進展によって売上金の受け取りが遅れるケースもあり、短期・少額の融資提供は意味があると考えられる。

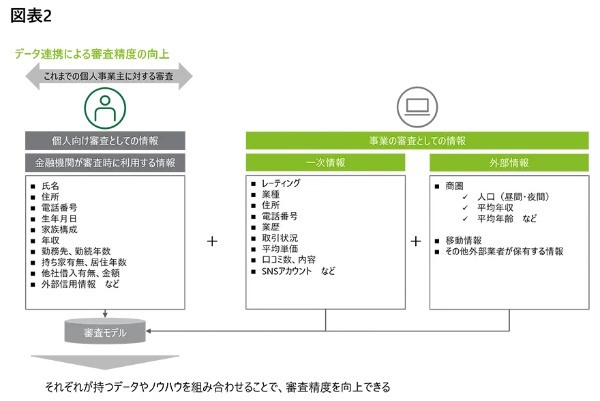

前述のように、個人事業主に対しては担保の価値もしくは個人としての融資をしているのが実態ではあるが、そこに、非金融業が持つデータを組み合わせることで、事業を加味した審査を行うことができるようになり、競争力のある融資商品の提供が可能となる。

図表2では、従来型の個人向け審査に必要な情報に加えて、個人事業主の取引状況、単価、レーティング(評判)などの一次情報と、商圏情報などの外部から取得できる二次情報を組み合わせることで、新たな審査モデルを構築することを想定している。

組み方

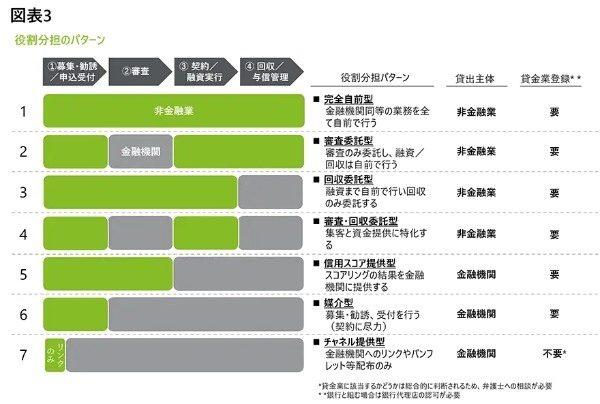

「協業型」を検討する上で、非金融業と金融機関がお互いに何を強みとして補完し合うのかを見極めることが必要となる。図表3に役割分担のパターンを示す。

今回のケースの場合、非金融業側は顧客となる個人事業主と彼らのビジネス状況を把握できる情報を持っているが、それ以外の金融に関するノウハウは持っていないことが想定される。そのため、「募集・勧誘/申込受付」と「審査」については何らかの形で自社が担い、それ以外を自前でやるか外部に委託するかという形に落ち着くことが多いと考えられる。

自前でやる部分が多ければ多いほど準備に時間とコストがかかる一方で、収益の取り分は多くなるため、今後のビジネス展開を見据えて極力内製化を図るのか、自社のコア領域以外を外部に任せてお金で時間を買うという判断をするのか、それぞれの企業が収益をシミュレーションしながら判断することになる。

「融資実行」については、自社で融資する場合はキャッシュリッチな企業でない限りは資金調達が必要となるため、調達コストをいかに抑えることができるかがポイントとなる。

「回収」業務については一部のECサイトがやっているような、融資返済分を売上から自動的に控除するといった仕組みがあれば特に問題にならないが、そういった仕組みがない場合には、回収業務の態勢を新たに構築する必要がある。延滞が発生した場合の回収業務にはノウハウや仕組みが必要であり、短期間で既存金融機関レベルにキャッチアップするのは困難な領域でもあるため、金融機関に任せるというケースも多い。

また、融資を行うには貸金業の登録が必要となる。図表3のパターンでは一番下の「チャネル提供型」以外は全て貸金業登録が必要となるため、事業を行うにあたってはそのための準備が必要となるが、日本貸金業協会の支援制度を活用することもできる。

個人情報保護法

API技術の普及によって企業間を跨る情報連携の技術的な障壁が下がっている一方で、個人情報に対する消費者の意識はどんどん高まっている。

今回のケースのように審査において他の目的で収集したデータを活用しようとすると、個人情報の取扱いについては細心の注意が必要となる。オプトインによる明示的な事前の同意は必須であり、このような目的での同意を取得していない場合は、同意の再取得が必要となる。

2022年4月に改正個人情報保護法が施行された。改正の内容についてはさまざまなメディアで解説されているためここでの説明は割愛するが、個人情報保護法は3年ごとに見直しされることになっており、今後も規制が緩められることはないと考えられるため、継続的な対応が必須となる。

銀行・証券ユニット

ディレクター

米国系IT企業のコンサルティング部門を経て現職。金融機関に対する戦略立案、業務設計、IT戦略立案等の経験を有する。