本サイトにはプロモーション広告を含みます。なお、掲載されている広告の概要や評価等は事実に反して優遇されることはありません。

SBI証券では、クレジットカードで積立投資ができます。三井住友カードをはじめとした3種類のカードのうちいずれかをSBI証券の口座に登録し、積立金額を設定するだけで始められます。

通常の投信積立と異なり、口座の残高を確認しする手間が不要である上に、ポイントも貯められます。つみたてNISA口座でもクレジットカード積立は可能なので、これから投資を始める人にもおすすめです。

- SBI証券では三井住友カード(NL)で積立がオススメ!

- SBI証券×三井住友カード(NL)のメリットは6つ

- クレカ積立できるオススメ銘柄を3つ紹介!

SBI証券のクレジットカード積立とは

SBI証券のクレジットカード積立とは、SBI証券が提携しているクレジットカードで投資信託の定期買付ができるサービスです。好きな投資信託と毎月の買付金額(100円〜5万円)を設定し、利用するクレジットカードを決めれば自動で積立がはじまります。通常の証券口座だけでなく、NISAやつみたてNISAでも利用可能です。

SBI証券のクレカ積立に利用できるクレジットカードは以下3種類のみです。

- 三井住友カード

- タカシマヤカード

- TOKYUカード

SBI証券では「クレカ積立サービス」といわれていますが、カード会社からみれば通常のクレジットカード決済と変わりません。イメージとしてはサブスクリプションサービスのクレジットカード決済と似ており、毎月支払う金額を決めてクレジットカード決済を選択します。引き落とし日はカード会社が指定した期日のため、投信積立以外のクレジットカード決済と同じです。

クレジットカード決済ができるのは投資信託の積立のみで、ほかの商品や投資信託の単発購入には使えません。楽天証券やマネックス証券のクレカ積立サービスでも同様です。

クレカ積立で購入した投資信託は、現金で購入した投資信託と同列に扱われ、いつでも売却できます。SBI証券と住信SBIネット銀行を連携すれば、投資信託の売却と同時に住信SBIネット銀行の「SBIハイブリッド預金」へ入金され、普通預金口座と振替すれば現金として引き出せます。

クレジットカード積立は現金での投信積立とほぼ同じ扱いになるので、ポイントが貯まる分お得といえるでしょう。

SBI証券でおすすめのクレジットカード

| SBI証券におすすめの クレジットカードランキング |

カードの特徴 | カード名 | 年会費(税込) | 基本 還元率 |

クレカ積立の 還元率 |

積立上限 | 国際 ブランド |

発行スピード | |

|---|---|---|---|---|---|---|---|---|---|

|

1 |

申し込む

申し込む

|

対象のコンビニや飲食店でのスマホのタッチ決済でポイント最大7%還元 | 三井住友カード(NL) | ◎ 無料 |

◯ 0.5% |

0.5% | 〜5万円/月 | Mastercard Visa |

最短10秒 ※即時発行できない場合があります |

|

2 |

申し込む

申し込む

|

東急百貨店でポイント3.0%還元 | TOKYU CARD ClubQ JMB | ◎ 1,100円 ※初年度無料 |

◯ 0.5% |

0.25%~3.0% | 〜5万円/月 | Mastercard Visa |

最短約10日 |

|

3 |

申し込む

申し込む

|

高島屋で利用するとポイント8%還元 | タカシマヤカード | ◎ 2,200円 ※初年度無料 |

◯ 0.5% |

0.1%~0.3% | 〜5万円/月 | Mastercard Visa JCB American Express |

最短即日 |

SBI証券の「クレカ積立サービス」で利用できるクレジットカード3種のうち、それぞれの通常カードを比較しました。

SBI証券のクレカ積立で三井住友カード(NL)を利用すると毎月ポイントが貯まる!

SBI証券で一番おすすめのクレジットカードの種類は三井住友カードです。貯まるポイントの付与率は三井住友カードのランクによって異なり、積立金額の5.0%※のポイントが貯まります。

【2.0%】

引用:SBI証券「クレカ積立サービス概要 ポイント付与率」

三井住友カード プラチナ VISA/ Mastercard

三井住友カード プラチナ PA-TYPE VISA/ Mastercard

三井住友ビジネスプラチナカード for Owners(VISA/ Mastercard)

三井住友カード プラチナプリファード

【1.0%】

三井住友カード ゴールド(NL)

三井住友カード ゴールド VISA/ Mastercard

三井住友カード ゴールド PA-TYPE VISA/ Mastercard

三井住友カード プライムゴールドVISA/ Mastercard

三井住友カードゴールドVISA(SMBC)

三井住友カードプライムゴールドVISA(SMBC)

三井住友カードビジネスオーナーズゴールドVISA/ Mastercard

三井住友ビジネスゴールドカード for Owners(VISA/ Mastercard)

三井住友銀行キャッシュカード一体型カード (ゴールド/プライムゴールド)

【0.5%】

三井住友カード(NL)

上記以外のVポイントが貯まるカード

数ある三井住友カードの中でも、おすすめのクレジットカードをランク別で比較すると以下のようになります。

| おすすめの 三井住友カード |

|

|

|

|---|---|---|---|

| クレカ積立 還元率 |

0.5% | 1.0% | 5.0%※ |

| 年会費 | 無料 | 5,500円(税込) ※年間100万円以上利用で 翌年以降の年会費無料 |

33,000円(税込) |

| 還元率 | 7% ※2 | 7% ※2 | 15% ※プリファードストア(特約店) 利用で通常還元率+1~14% |

| 付帯保険 | 海外旅行:最高2,000万円 | 海外旅行:最高2,000万円 国内旅行:最高2,000万円 ショッピング:年間300万円まで |

海外旅行:最大5000万円 国内旅行:最大5000万円 ショッピング:最大500万円 |

| 空港ラウンジ | - | 国内空港ラウンジ無料 | 国内空港ラウンジ無料 |

| 申し込み条件 | 18歳以上(高校生除く) | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上&安定収入 |

| 発行スピード | 最短10秒 ※即時発行できない場合があります |

最短10秒 ※即時発行できない場合があります |

最短10秒 ※即時発行できない場合があります |

| 申し込み | 申し込む | 申し込む | 申し込む |

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※プラチナプリファードはスマホのVisaのタッチ決済で支払うことが条件です。

※2 スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※2 iD、カードの差し込み、磁気取引は対象外です。

※2 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※2 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※2 通常のポイントを含みます。

※2 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※2 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

積立金額の上限は毎月5万円でどのカードでも同じです。(※つみたてNISAで「クレカ積立サービス」を利用する場合は、毎月3万3,333円をつみたてNISA、残りの毎月1万6,667円を通常の証券口座でクレジットカード決済すると上限の5万円まで積立できます。)

SBI証券と三井住友カード(NL)のメリット

- クレジットカードの性能が高い

- SBI証券のスペックが高い

- TポイントやPontaポイント、dポイントも貯められる!

- クレカのランクによってポイント還元率が上がる

- 簡単&便利に投資できる

- つみたてNISAにも対応している

SBI証券の投資信託を三井住友カードでクレジットカード積立するメリットは6つです。

クレジットカードの性能が高い

三井住友カード(NL)自体が、非常にスペックの高いクレジットカードであることがおすすめする理由の一つです。特にお得な点は、対象のコンビニや飲食店でのスマホのタッチ決済でポイントが最大7%還元※されることです。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 基本還元率は0.5%

- スマホのVisaのタッチ決済とMastercard®タッチ決済でお支払いなら最大7%ポイント

- 上記のステップで最大7%還元に!

店頭で何も言わずにカードを出すと通常のクレジットカード決済と間違われることがあるため注意しましょう。

また、三井住友カード(NL)と三井住友カードゴールド(NL)は、券面にカード番号や名前が刻印されていない最新のナンバーレス(NumberLess)カードであり、専用アプリVpassにカード番号を登録すれば、カードがなくてもインターネット通販などで利用できます。

カード番号は、24時間発行が可能です。電話番号で認証する「即時発行」で申し込めば、電話認証完了後すぐに発行されます。最短10秒で発行することができるので、すぐにクレジットカードが欲しい方にもおすすめです。

SBI証券のスペックが高い

SBI証券は2017年6月より「顧客中心主義に基づく業務運営方針」を定め、証券業界No.1に向けて質のよいサービスを提供しています。国内株式の売買手数料は1日100万円まで無料で、投資信託は2017年7月から積立できる最低金額を100円に引き下げるなど、投資初心者から経験者まで使いやすい証券会社です。

実際に個人投資家からも支持されており、国内株式の売買代金シェアではSBI証券のみで全体の41.4%を占めます。つみたてNISAの対象商品は183本(2022年6月3日現在)あり、楽天証券の182本(2022年9月13日現在)を上回る本数です。

証券口座(総合口座)、つみたてNISA口座での資産運用もどちらもおすすめです。

VポイントやPontaポイント、dポイントも貯められる!

SBI証券はクレカ積立でVポイントが貯められるだけでなく、Vポイント、Pontaポイント、dポイントのいずれかが貯められます。ポイントが貯まる取引は以下の通りです。

- 国内株式の購入(国内株式手数料マイレージ)

- 国内株式の入庫

- 投資信託の保有(投信マイレージ)

- SBIラップのおまかせ運用

- 金銀プラチナの購入

- 新規口座開設

- ご紹介(ポイント投資紹介プログラム) 参照:SBI証券「SBI証券のポイントサービス」

投資信託のクレジットカード積立を三井住友カードで決済すれば、投資信託の購入により付与されるVポイントと投信マイレージにより付与されるポイントの2種類が貯められます。

投信マイレージは保有している銘柄により異なり、たとえば、人気の投資信託「eMAXIS Slim 全世界株式」なら一律0.042%のポイントが貯まるため、三井住友カード(NL)で毎月5万円を1年間積立すると、合計で貯まるポイントは60万円×(0.5%+0.042%)で3,252ポイントです。

クレカのランクによってポイント還元率が上がる

SBI証券×三井住友カードのクレカ積立は、クレジットカードのランクによってポイント還元率が上がります。通常カードは0.5%、ゴールドカードは1.0%、プラチナカードは2.0%となり、プラチナカードなら楽天カードやマネックスカードのポイント還元率を上回ります。

楽天証券×楽天カード、マネックス証券×マネックスカードのクレカ積立はカードのランクにかかわらずポイント還元率は一定です。

簡単&便利に投資できる

三井住友カードによるクレカ積立は、簡単な設定で自動的に積立投資できます。

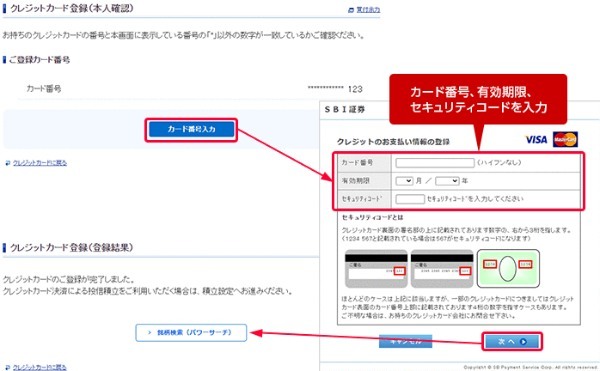

- クレジットカード登録画面を表示

- 取引パスワード、VpassID、パスワードで本人確認

- カード番号を入力して登録完了

- クレカ積立をしたい銘柄を選ぶ

- 「積立買付」または「つみたてNISA買付」を選択

- 決済方法で「クレジットカード」を選択し設定内容を入力

- 投資信託の情報を確認

- 積立設定内容を確認して設定完了

参照:SBI証券「三井住友カードのクレカ積立」

一度設定すると、次回以降は自動で投資信託がクレジットカード決済されるので設定不要です。ほったらかしで長期投資ができるので、ドルコスト平均法でコツコツ積立できます。

ドルコスト平均法とは株価が安いときに多く買い、高いときに少なく買うことで平均取得単価を平準化する効果があります。長期的な資産形成を行う上で有効な方法のため、投資初心者におすすめです。

つみたてNISAにも対応している

SBI証券のクレカ積立は一般NISA、つみたてNISAに対応しています。つみたてNISAは毎月3万3,333円が上限ですが、残り毎月1万6,667円は通常の証券口座で積立できます。

最大毎月5万円まで積立できる点は変わらないので、つみたてNISAを利用する場合でも貯まる最大のポイントは変わりません。三井住友カード(NL)の場合、20年間で貯まるVポイントは72万ポイントです。

SBI証券×三井住友カード(NL)のデメリットは?

- 投資には損するリスクもある

- ポイント投資は投信積立に使えない

- ポイント還元率が1番高いわけではない

SBI証券と三井住友カードで投資信託のクレジットカード積立を始めるデメリットは3つです。

投資には損するリスクもある

投資信託の積立はドルコスト平均法による長期投資のため、一括投資や個別株投資と比べてリスクは相対的に低めです。ただし、海外の株式に分散投資する投資信託の場合、以下4つのリスクがあります。

- 価格変動リスク

- 為替変動リスク

- 信用リスク(投資先企業の倒産リスク)

- 流動性リスク(売買したいときに売買できないリスク)

参照:eMAXIS Slim 米国株式(S&P500)目論見書

株価や米ドルと円などの為替市場の動向はもちろん、倒産リスクや自由に売買できないリスクもないわけではありません。

長期投資やドルコスト平均法も万能ではなく、長期的に価格が上昇する見込みのある投資信託を見極めて投資しないと満足な結果が得られないこともあります。

ポイント投資は投信積立に使えない

SBI証券のポイント投資は投信積立に使えません。しかし、金額指定で投資信託を購入するときには、使用ポイント数を入力してポイント投資できます。Vポイント、Tポイント、Pontaポイントの3種類から選べますが、dポイントはポイント投資に使えません。

楽天証券なら投信積立でもポイント投資できるため、使い勝手は見劣りします。

ポイント還元率が1番高いわけではない

SBI証券のクレカ積立は、ポイント還元率が1番高いわけではありません。

三井住友カード(NL)の場合はクレカ積立の還元率が低い

マネックス証券×マネックスカードなら1.1%、楽天証券×楽天カードなら1.0%(2022年8月買付分まで)となっており、SBI証券×三井住友カード(NL)の0.5%は見劣りします。

三井住友カード ゴールド(NL)は100万円利用しないと年会費無料にならない

楽天証券のクレカ積立と同じ年会費、ポイント還元率にするためには、三井住友カード ゴールド(NL)で年会費を無料にする条件を満たさなければいけません。

条件は一つで、1年間で100万円利用すれば翌年以降の年会費が無料※です。毎月8万3,334円以上カードを利用すれば達成できます。ただし、投信のクレカ積立は集計の対象外です。

日々の買い物や光熱費、通信費などの出費を三井住友カードゴールド(NL)でまとめることで、条件を達成できるのであれば、年会費無料になるだけでなく継続特典として10,000ポイントがもらえるのでおすすめです。

三井住友カード プラチナプリファードは年会費が高い

三井住友カードでも各種プラチナカードなら2.0%となりポイント還元率は高いものの、年会費が3万3,000円かかります。もらえるVポイントは最大毎月1,000ポイント、1年間で1万2,000ポイントのため、Vポイントだけでは年会費をカバーできません。

楽天カードやマネックスカードは年会費が永年無料または実質無料のカードでもそれぞれ1.0%、1.1%のポイント還元率があり、カードのランクに関係なく同じです。

SBI証券でクレカ積立できるおすすめ銘柄

SBI証券でクレカ積立できるおすすめ銘柄について、以下の条件を満たした3銘柄を紹介します。全て海外株式に投資する投資信託になるため、どれか1本で十分です。

おすすめ銘柄の条件

・運用コスト(信託報酬)の低いインデックスファンド

・純資産総額が1,000億円以上

・複利効果が見込める(分配金を出さない)

eMAXIS Slim 全世界株式(除く日本)

| 売買手数料 | 無料 |

|---|---|

| 信託報酬(年率) | 0.1144%以内 |

| 純資産総額 | 1,464億1,800万円 |

| 騰落率(1年) | +11.36% |

| 騰落率(3年) | +70.47% |

eMAXIS Slim 全世界株式には「オール・カントリー」もありますが、日本企業で働いている人が多いため、リスクヘッジも考えて「除く日本」がおすすめです。日本を除く世界の株式に分散投資する投資信託で、「MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)」に連動した運用を目指します。

主な国、地域ごとの運用資産割合は以下の通りです。

運用資産割合(国、地域別内訳)

引用:三菱UFJ国際投信「eMAXIS Slim 全世界株式(除く日本)月次レポート2022年4月28日」

【先進国】

・アメリカ:62.8%

・イギリス:3.8%

・カナダ:3.3%

・フランス:2.8%

・スイス:2.6%

【新興国】

・ケイマン諸島:1.8%

・台湾:1.7%

・インド:1.5%

・韓国:1.4%

・中国:1.3%

投資先の6割以上はアメリカです。アメリカの経済規模や株式の時価総額が大きいため、この投資比率になっています。

1本で世界の株式に低コストで分散投資できる手軽さが人気の投資信託ですが、実際にはアメリカへの投資割合が6割以上である点は覚えておきましょう。

eMAXIS Slim 先進国株式インデックス

| 売買手数料 | 無料 |

|---|---|

| 信託報酬(年率) | 0.1023%以内 |

| 純資産総額 | 3,377億500万円 |

| 騰落率(1年) | +14.46% |

| 騰落率(3年) | +76.45% |

新興国に投資したくない人には、eMAXIS Slim 先進国株式インデックスがおすすめです。日本を除く先進国の株式に投資し、「MSCIコクサイ・インデックス(配当込み、円換算ベース)」に連動した運用を目指します。

主な国の運用資産割合は以下の通りです。

組入上位5カ国

引用:三菱UFJ国際投信「eMAXIS Slim 先進国株式インデックス 月次レポート2022年4月28日」

・アメリカ:71.2%

・イギリス:4.3%

・カナダ:3.7%

・フランス:3.1%

・スイス:3.0%

全世界株式と同様、アメリカの投資割合が高い点には注意が必要ですが、先進国の株式に低コストで分散投資できる投資信託としておすすめです。

eMAXIS Slim 米国株式(S&P500)

| 売買手数料 | 無料 |

|---|---|

| 信託報酬(年率) | 0.0968%以内 |

| 純資産総額 | 1兆2,641億500万円 |

| 騰落率(1年) | +18.96% |

| 騰落率(3年) | +89.36% |

アメリカの主要な株式指数であるS&P500に投資する投資信託です。2020年の新型コロナ発生後にアメリカ株は急騰したため、直近3年のリターンは全世界株式や先進国株式を上回ります。

今後もアメリカが世界経済をリードし続けると考えるのであれば、アメリカ株に一極集中したほうがリターンも大きくなります。ただし未来のことは誰も予想できないので、アメリカ以外の国が急成長しても割り切る覚悟が必要です。

3銘柄ともeMAXIS Slimシリーズを選んだ理由は、「業界最低水準の運用コスト(信託報酬)を将来にわたってめざし続ける」をスローガンに掲げており、個人投資家からも支持されているからです。

SBI証券と他社のクレカ積立の違いは?お得な3社で徹底比較!

SBI証券のクレカ積立は、他のクレカ積立とどれくらい違うのでしょうか。SBI証券、楽天証券、マネックス証券の3社で比較します。

Vポイント vs 楽天ポイント vs マネックスポイント

3社のクレカ積立でもらえるポイントを比べてみましょう。

Vポイントの主な使い道(1ポイント=1円)

・ネットショッピング

・Visaのタッチ決済対応加盟店、iD対応加盟店でのお買い物

・三井住友カードの支払いに充当

・投資信託の買付

参照:三井住友カード「Vポイントとは」

楽天ポイントの主な使い道(1ポイント=1円)

・楽天Pay、楽天Edy、楽天ポイントでのお買い物

・楽天グループのサービスで使う

・楽天カードの支払いに充当

・投資信託の買付、積立

参照:楽天カード「楽天ポイント」

マネックスポイントの主な使い道(1ポイント=1円)

・仮想通貨への交換

・他社ポイントへの交換

参照:マネックス証券「マネックスポイント」

ポイントの使い道はVポイントと楽天ポイントが勝っています。マネックスポイントはdポイント、Tポイント、Pontaポイントへの交換はできるものの、マネックスポイントそのものの使い道は限られます。

SBI証券 vs 楽天証券 vs マネックス証券

3社の証券会社について、特徴、つみたてNISAの対応本数を比較します。手数料については商品によって異なるので、一概にどの証券会社が安いとは言い切れません。

| SBI証券 | 楽天証券 | マネックス証券 | |

|---|---|---|---|

| 特徴 | 9ヵ国の海外株式など豊富な取扱商品 | ポイント投資のしやすさ | クレカ積立のポイント還元率1.1% |

| つみたてNISAの対応本数 | 183本 (2022年6月7日現在) |

182本 (2022年9月13日現在) |

152本 (2022年6月7日現在) |

SBI証券は取扱商品数、楽天証券はポイント投資のしやすさ、マネックス証券はクレカ積立のポイント還元率が特徴です。SBI証券は海外株式だけでなく、つみたてNISAの商品数も豊富なため初心者から経験者までおすすめです。

三井住友カード(NL) vs 楽天カード vs マネックスカード

3社のカードについて、ポイント還元率やお得なサービスについて比較します。

| 三井住友カード(NL) | 楽天カード | マネックスカード | |

|---|---|---|---|

| ポイント還元率 | 0.5% | 1.0% (2022年9月買付分より一部銘柄は0.2%) |

1.1% |

| お得なサービス | 対象のコンビニや飲食店でのスマホのタッチ決済でポイント最大7%還元 | 楽天市場での還元率3.5%以上 | ポイントアップキャンペーン中は還元率1.2%(2022年8月31日まで) |

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

楽天市場でポイント還元率が上がる楽天カードや、対象のコンビニ、マクドナルドなどでポイント還元率が上がる三井住友カード(NL)は、年会費永年無料なので1枚持っておくと便利でしょう。

SBI証券のクレカ積立還元率 三井住友カード(NL)のランクで比較

三井住友カード(NL)は、ランクによってクレカ積立の還元率が変わります。

三井住友カード(NL)

三井住友カード(NL)のクレカ積立のポイント付与率は0.5%です。クレカ積立以外の概要は以下の通りです。

| 三井住友カード(NL) | |

|---|---|

| 年会費 | 永年無料 |

| 旅行傷害保険 | 最高2,000万円の海外旅行傷害保険 |

| ショッピング補償 | なし |

| Vポイント | 通常:0.5%還元 対象のコンビニや飲食店でのスマホのタッチ決済でポイント最大7%還元 |

| 家族ポイント(サービス登録必須) | 対象のコンビニ、マクドナルドで1人につき+1.0%ポイント還元 |

| 学生ポイント(卒業年の年末まで) | 対象のサブスク:最大+9.5%ポイント還元 対象の携帯料金:最大+1.5%ポイント還元 対象のQR決済:最大+2.5%ポイント還元 ※付与されるポイントには上限あり |

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)のクレカ積立のポイント付与率は1.0%です。クレカ積立以外の概要は以下の通りです。

| 三井住友カードゴールド(NL) | |

|---|---|

| 年会費 | 5,500円(税込) 年間100万円利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、 三井住友カードのホームページを必ずご確認ください。 |

| 旅行傷害保険 | 最高2,000万円の海外、国内旅行傷害保険 |

| ショッピング補償 | 年間300万円までのお買物安心保険 |

| Vポイント | 通常:0.5%還元 対象のコンビニや飲食店でのスマホのタッチ決済でポイント最大7%還元 |

| 家族ポイント(サービス登録必須) | 対象のコンビニ 、マクドナルドで1人につき+1.0%ポイント還元 |

三井住友カードプラチナプリファード

三井住友カードプラチナプリファードのクレカ積立のポイント付与率は5.0%※です。クレカ積立以外の概要は以下の通りです。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

| 三井住友カードプラチナプリファード | |

|---|---|

| 年会費 | 3万3,000円 |

| 旅行傷害保険 | 最高5,000万円の海外、国内旅行傷害保険 |

| ショッピング補償 | 年間500万円までのお買物安心保険 |

| Vポイント | 期間:2024/1/1~2024/4/21 新規入会&ご利用で最大58,000円相当プレゼント (新規入会で1,000円相当のVポイント+ご利用の10%最大17,000円相当のVポイント) ・新規入会&利用特典40,000ポイント |

| 家族ポイント(サービス登録必須) | 対象のコンビニ、マクドナルドで1人につき+1.0%ポイント還元 |

| プリファードストア(特約店) | 1%~15% ※プリファードストア(特約店)利用で通常還元率+1~14% |

SBI証券のクレカ積立で三井住友カード(NL)以外のおすすめのクレジットカードは?

SBI証券では、三井住友カード(NL)以外にTOKYUカードでもクレカ積立ができます。貯まるポイントがTOKYU POINTになるため、Vポイントより使いやすさは劣りますが、条件によってはポイント還元率が高くなるのでおすすめです。

ゴールドカードやTOKYU CARD ClubQ JMBでクレカ積立をすると、ポイントが以下のように加算されます。ただし、上記以外のTOKYUカードでは0.25%のポイント還元率となるので注意しましょう。

| ポイント還元率 | |

|---|---|

| ベースポイント | 0.25% |

| カードの種類 | ・各種ゴールドカード:+1.75% (2023年1月買付分以降は0.75%) ・TOKYU CARD ClubQ JMB:+0.25% (2023年1月買付分以降は加算なし) ※上記以外のカードはベースポイントのみ適用 |

| TOKYU ROYAL CLUB | ランクに応じて+0.25~1.5% |

| カード利用額 | 年間200万円以上で+0.25% |

| クレカ積立金額 | 5万円で+0.25% |

| SBI証券での投資信託保有残高 | 500万円以上で+0.25% |

| 年齢 | ・29歳以下:+0.5% ・30~39歳:+0.25% |

TOKYU CARD ClubQ JMBは年会費が2年目以降1,100円かかりますが、1.5%以上のポイント還元率が適用される人なら三井住友カード(NL)よりお得です。

SBI証券でクレカ積立を始める方法

SBI証券のクレカ積立で利用できるクレジットカードの中でおすすめの三井住友カード(NL)でクレカ積立を始める方法を、画像つきで解説します。

三井住友カード(NL)に申し込む

三井住友カード(NL)への申し込みは、引き落とし銀行口座をインターネットから設定すれば、本人確認書類のアップロードは不要です。24時間発行が可能です。PCからでもスマホからでも手順は変わりません。

「今すぐ申し込む」をクリックして、氏名、住所などの個人情報や引き落とし口座を入力すれば手続き完了です。

カードの発行が完了したら、会員ウェブサービス「Vpass」へ登録しましょう。クレカ積立を設定するときに必要です。

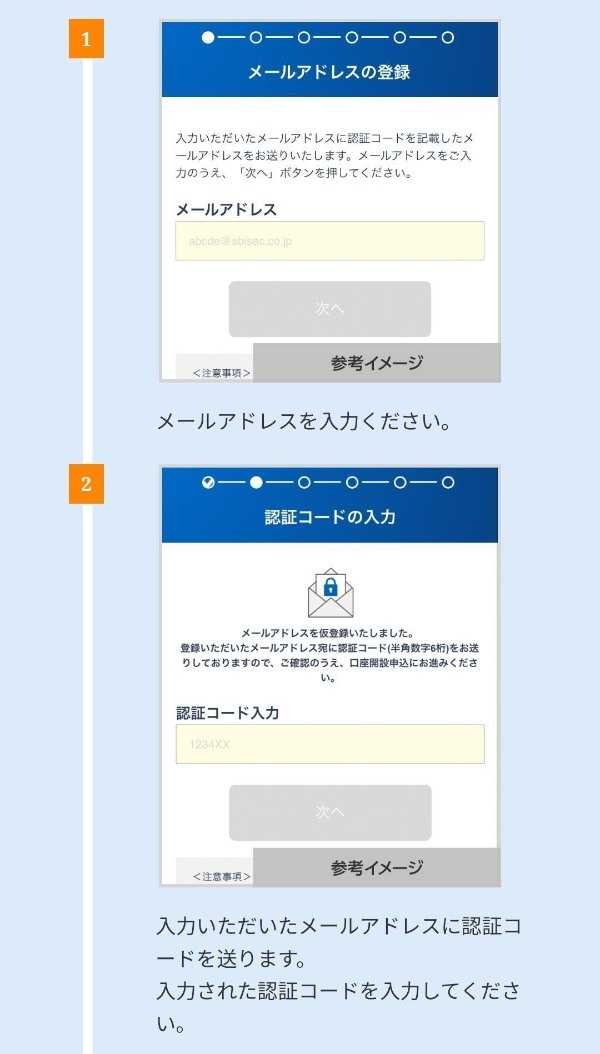

SBI証券に口座開設する

SBI証券の口座開設には、本人確認書類とマイナンバー確認書類が必要です。以下の条件を満たす人なら、口座開設はスマホ1台で完結し、最短翌営業日から取引できます。

スマホだけで口座開設できる条件

・「マイナンバーカード」または「通知カード+運転免許証」を持っている

・住所が現住所と同一である

参照:SBI証券「口座開設の流れ」

口座開設の申し込み

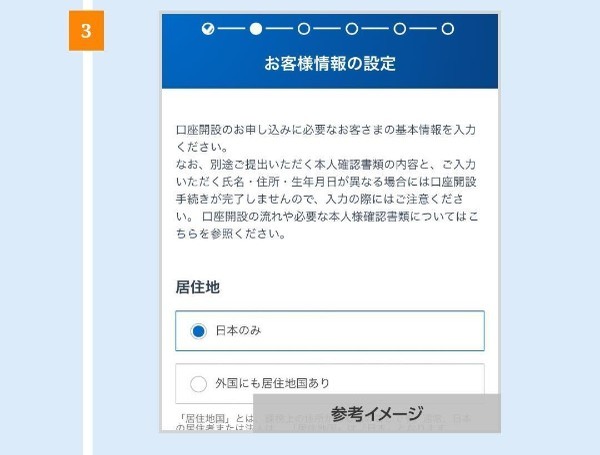

メールアドレスを登録して認証コードを入力すると、「お客様情報の設定」画面に移ります。

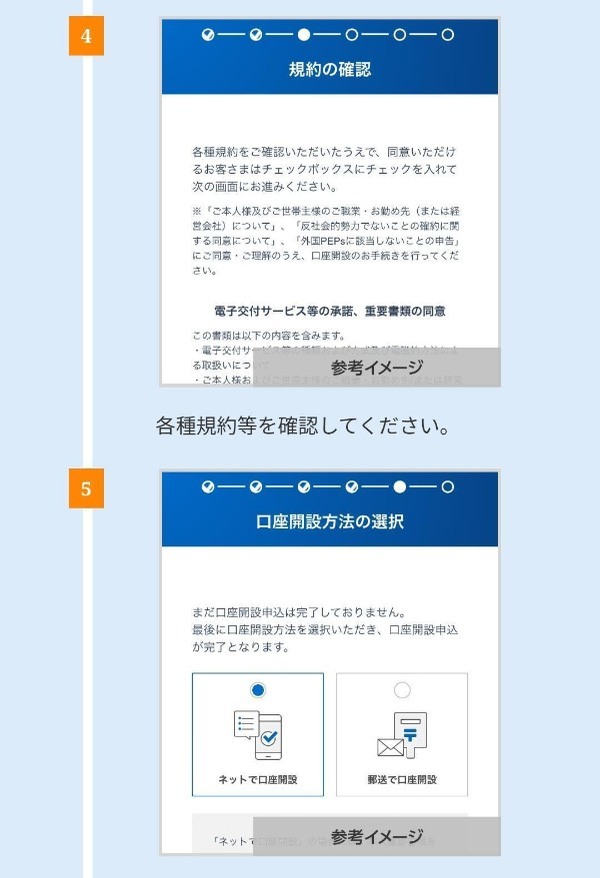

氏名や住所などの個人情報を入力し、規約の確認が完了すると「口座開設方法の選択」画面になるので、「ネットで口座開設」を選びましょう。

これで申込完了です。ユーザーネームとログインパスワードが発行されるので、必ずメモをとりましょう。本人確認書類の提出や初回ログイン時に必要です。

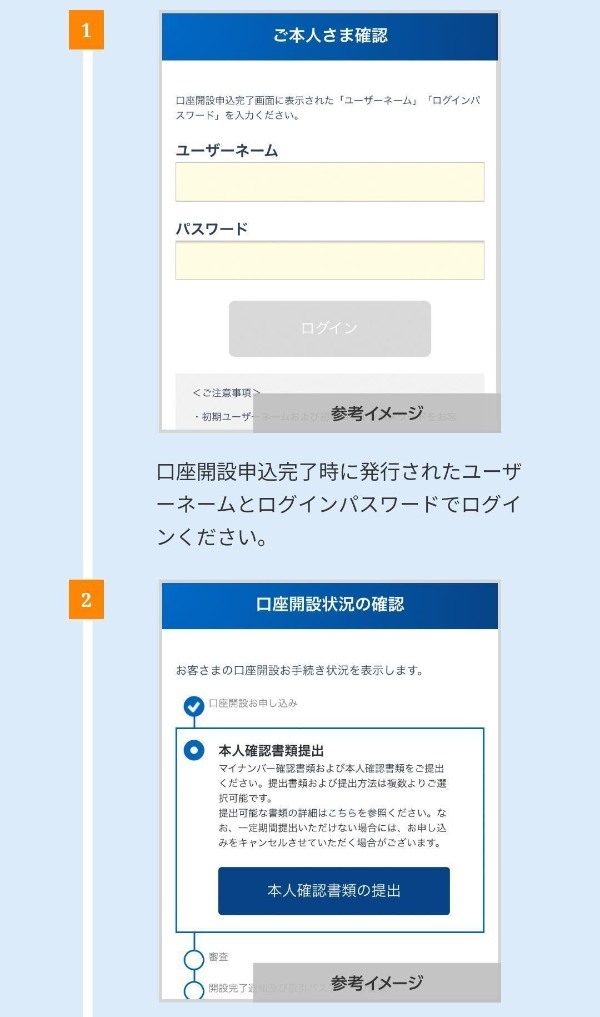

本人確認書類の提出

発行されたユーザーネーム、ログインパスワードでログインし、「本人確認書類の提出」をクリックします。

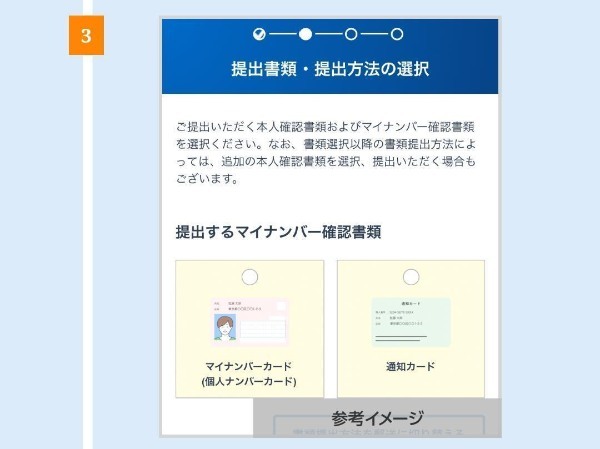

提出書類と提出方法を選択します。スマホ1台で完結させるには、その場で撮影して本人確認書類の提出を行います。

審査に通れば口座開設完了です。

SBI証券に三井住友カードを登録

証券口座とカードがそろったら、SBI証券に三井住友カードを登録します。ログイン後、「取引、投資信託、投信(積立買付)、クレジットカード」の順にクリックします。スマホからログインした場合は、右上のメニューにある「PCサイト」をクリックして下記画面を表示させましょう。

各種規約を確認の上、取引パスワードを入力し「同意して本人確認へ」をクリックします。

Vpassへログインし、カード番号、有効期限、セキュリティコードを入力すれば登録完了です。

SBI証券で三井住友カードを使って「積立設定」をする

最後に積立設定をすればクレカ積立ができます。一度設定すれば、積立銘柄を変更しない限り以後の操作は不要です。ブラウザとアプリで操作方法が異なります。

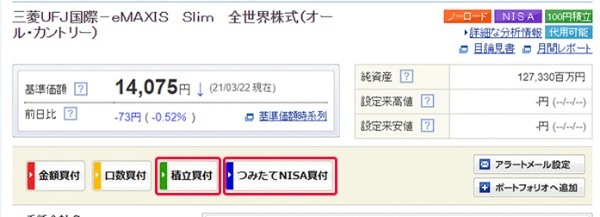

PCやスマホのブラウザで設定

積立したい投資信託を銘柄検索から選びます。

「積立買付」または「つみたてNISA買付」のどちらかを選択します。銘柄によっては対応していないものもあり、その場合はボタンが表示されません。

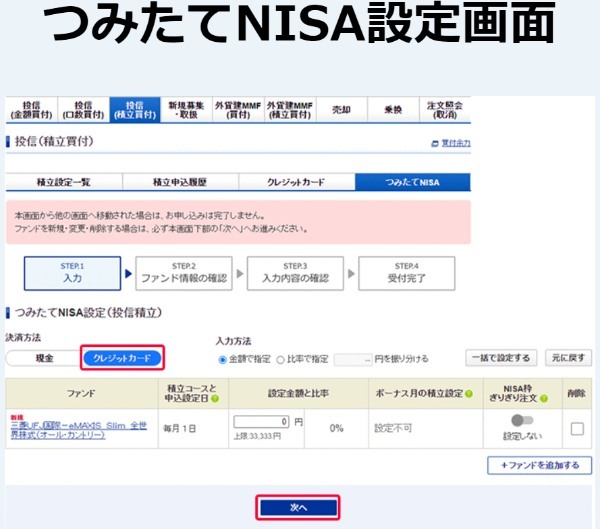

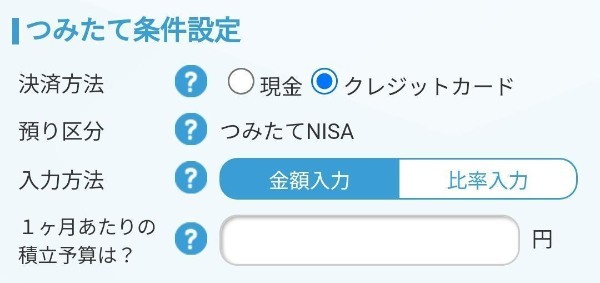

設定画面でクレジットカードを選択し、100~5万円の間で毎月の積立金額を入力します。つみたてNISAの場合は、3万3,333円が1ヵ月の積立金額の上限です。

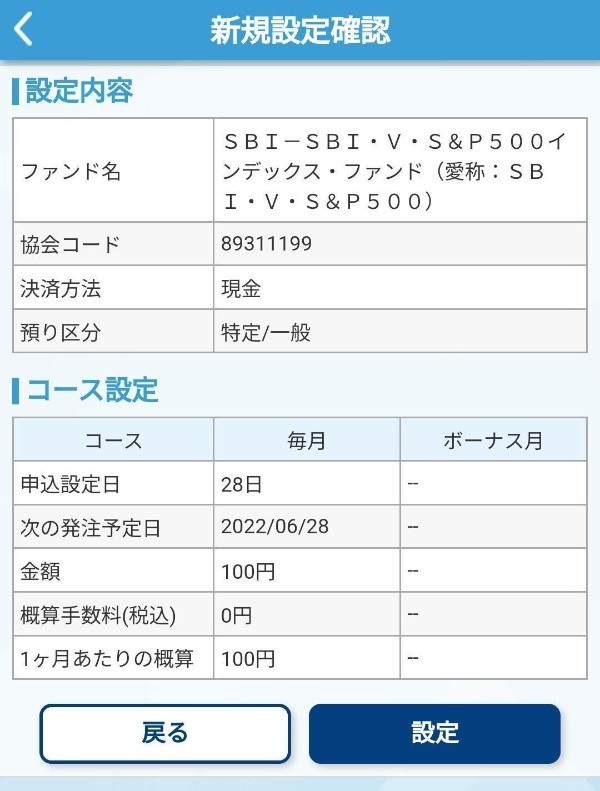

目論見書を確認し、確認画面で取引パスワードを入力して「設定する」ボタンを押せば完了です。

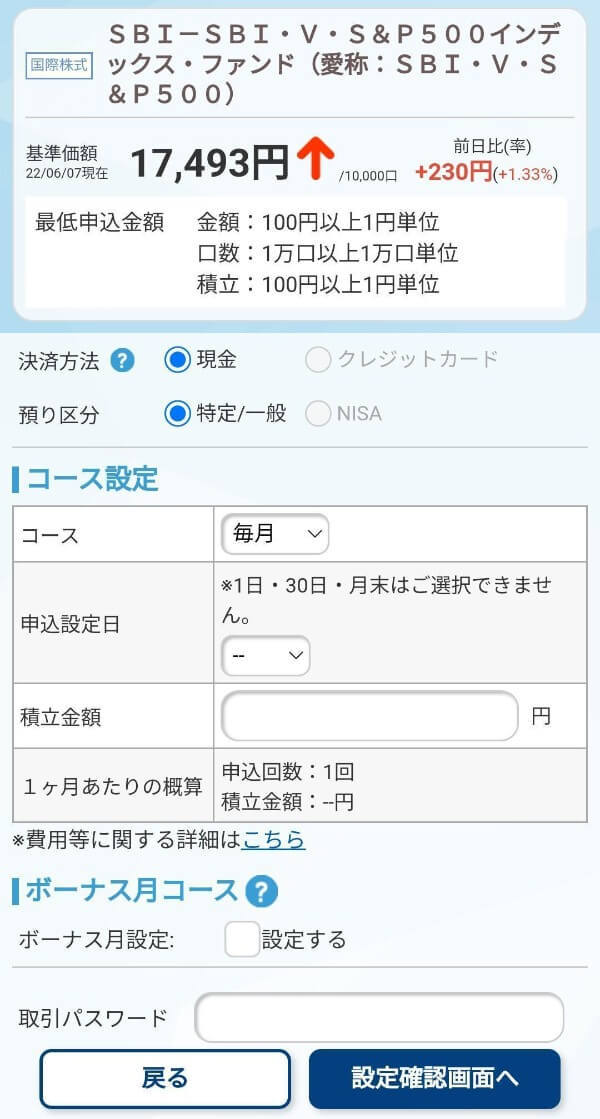

かんたん積立アプリで設定

「かんたん積立アプリ」をスマホにインストールし、ログインした上で設定します。ログイン後、右下のメニュー画面から「ファンド検索」をクリックし、積立したい銘柄を選択しましょう。

個別銘柄の画面内にある「積立する」または「つみたてNISA買付」をクリックします。

目論見書を確認し、設定画面でクレジットカードを選択して金額を入力します。取引パスワードを入力すると確認画面へ移ります。

【積立するを選択した場合】

【つみたてNISA買付を選択した場合】

確認画面で設定ボタンを押せば完了です。

FAQ

SBI証券のクレカ積立でよくある疑問にお答えします。

SBI証券以外で三井住友カード(NL)と相性の良い証券口座はある?

三井住友カード(NL)でクレカ積立できるのはSBI証券のみです。

三井住友カード以外でSBI証券と相性の良いクレジットカードはある?

条件次第ではTOKYUカードのほうがポイント還元率が高くなります。ただし、ポイント還元率を0.5%以上にするためには、各種ゴールドカードかTOKYU CARD ClubQ JMBでクレカ積立を設定することが必要です。

楽天カードを使ってSBI証券でクレカ積立できる?

できません。三井住友カード、タカシマヤカード、TOKYUカードの3種類のみ対応しています。

SBI証券でクレカ積立したい額が5万円以上の場合、どうしたらいい?

SBI証券では5万円を超えるクレカ積立はできません。楽天証券やマネックス証券で口座開設してクレカ積立を設定しましょう。