この記事は2022年8月19日にSBI証券で公開された「日経平均3万円」へ、値上がり期待の好業績主力株は?を一部編集し、転載したものです。

目次

「日経平均3万円」へ、値上がり期待の好業績主力株は?

日経平均株価が上昇基調をたどっています。2022年8月17日(水)には、2022年1月5日(水)以来約7ヵ月ぶりの29,000円台回復を実現し、同日に付けた年初来高値(29,332円)奪回まであと一歩の水準に達しています。

テクニカル的には過熱感も台頭しつつあり、目先はスピード調整となる可能性はあります。しかし、以下の理由から日経平均株価は3万円に向けて上昇する可能性が大きそうです。

(1)米国でインフレ懸念が落ち着き、株価が反発局面に転換。

(2)実効再生産数(全国)が1.0を割り込み、新型コロナウイルスの感染拡大がピークアウトする兆し。

(3)2022年4~6月期の決算発表がおおむね終了。日経平均株価の予想EPSが2,229円(2022年8月16日)と過去最高水準まで上昇。

決算発表が終わったこともあり、今後は好決算銘柄がいっそう注目されそうです。そこで、今回の「日本株投資戦略」では、アナリストが高い成長を予想し、直近の2022年4~6月期決算も好調だった主力銘柄を抽出すべく、スクリーニングを行ってみました。

スクリーニング条件は以下の通りです。

(1)東証上場企業。

(2)時価総額1,000億円以上。

(3)2022年3月決算銘柄で、2022年4~6月期決算を発表済み。

(4)予想EPSを公表するアナリストが2名以上。

(5)今期会社予想営業利益が増益。

(6)今期・来期とも、市場予想(Bloombergコンセンサス)営業利益が10%以上の増益。

(7)2022年4~6月期の営業利益が黒字で、事前の市場予想を上回っていること。

(8)2022年4~6月期の営業利益が前年同期比で20%以上の増益。

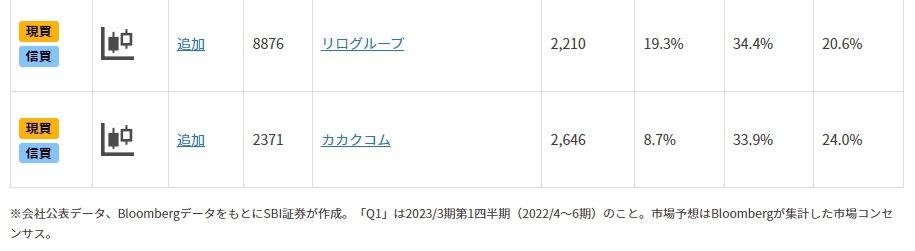

下の図表の銘柄は、これらの条件をすべて満たしており、(8)の増益率が高い順に並べたものです。

抽出銘柄のご紹介

以下、一部の銘柄について、ポイントをご紹介します。

阪急阪神ホールディングス(9042)~沿線開発に強みを持つ関西私鉄大手。高い業績回復水準

■街開発に強みのある関西私鉄大手 ~「阪神タイガース」、「宝塚歌劇団」を擁す

京阪神一帯で鉄道を運行する関西の私鉄大手です。

鉄道の運行以外にも、「阪神タイガース」や「宝塚歌劇団」を擁すエンタテイメント事業や不動産事業等、複数の事業を多岐にわたり展開しています。

「都市交通」、「不動産」、「エンタテインメント」、「情報・通信」、「旅行」、「国際輸送」の6つを核となる事業領域としています。この中で最も営業利益の割合が高いのが「不動産」で約27%を占めています。以前、鉄道事業を含む「都市交通」の利益は不動産と同水準でしたが、新型コロナ拡大以降に差が開いた形です。

当社は創業以来、鉄道沿線にある“街の開発力”の強さに定評があり、私鉄の多角化経営の先駆者と称されています。

具体的には、ショッピングセンターや娯楽施設を建て、沿線の街を活性化させ人気を高めることで、当社が保有する不動産の売値や賃料もアップするという構造です。同時に、人口の増加が伴えば鉄道運賃の増収にもつながります。

前述した宝塚劇場や甲子園、世界初の駅結合型デパートといわれる阪急百貨店も、街の開発の一環としてつくられた経緯があります。現在においても、その開発力は存分に発揮されており、関西の住みたい街ランキングのトップには当社沿線駅である西宮北口(通称ニシキタ)が常連となっています。

■営業利益(第1四半期)は前年同期の5倍以上!

当社の株価は、新型コロナ感染拡大が起きた2020年以降に大幅安し、その後の行動規制緩和や経済再開を受け2022年から回復局面入りという、他鉄道会社同様のチャート形状を描いています。

一方で、他の関西私鉄株である近鉄グループHD(9041)、京阪HD(9045)と2020年初からの株価パフォーマンスを比較すると、コロナ由来の株価下落ダメージが小さかったと見受けられます。要因として、前項で触れた多角化経営が挙げられます。私鉄の多角化経営自体は現在では一般的ですが、先駆者でもある当社は前述の2社と比べ、収益・利益ともに現時点で鉄道業以外の割合が多いです。各領域で業績を下支えられるほどの力を持つ多様な事業を有していることが、下落局面の緩衝材になったと考えられます。

2022年8月3日(水)に発表された今期第1四半期の営業利益は前年同期に対し5倍超となり、コロナの影響が織り込まれる前の同期(2020年3月期第1四半期)の80%弱の水準まで回復しました。同様の比較を他社にすると、近鉄が約34%、京阪が約51%水準です。これらの水準を鑑みると、直近決算発表では当社の回復力の力強さを感じる結果となりました。

中期経営計画にて、2022年度(2023年3月期)を緊急回復期間と定めており、今期第1四半期決算では高い回復水準を示せました。好調なスタートダッシュを切れたことで、今後の業績見通し上方修正へつながる可能性も考えられます。

新型コロナ対策に関しては、感染者数こそ増加しているものの2022年8月18日(木)時点では行動規制強化へ戻る兆しはありません。むしろ、指定感染症の区分見直し等、緩和のための議論や報道が多い印象です。仮に行動規制の緩和がなされれば、当社にとって業績回復への道のりが一層短くなるでしょう。

▽週足チャート(過去3年)

データは2022年8月17日(週足) 15:00 時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽連結業績(百万円)

TDK(6762)~株価が節目突破で株価上昇期待の好業績電子部品株

■「フェライト」が祖業。広範囲な電子部品に展開

当社は、独特な性質を持つ磁性体である「フェライト」でできた磁性体(フェライトコア)の事業化を目的とし、1935年に設立されました。その後マグネット、コンデンサ、磁気テープ、HDDヘッド、二次電池、センサ・アクチュエータ等へ事業領域を拡大し、現在に至っています。

売上構成比(2022年3月期)は二次電池や電源等「エナジー応用製品」が50.7%、コンデンサ他「受動部品」が26.6%、HDDヘッド他「磁気応用製品」が13.1%、「センサ応用製品」が6.9%となっています。

海外生産比率(2022年3月期)89.0%、海外売上高比率(同)92.2%を占めるグローバル企業です。株式の48.8%を金融機関が、36.6%を外国人が占めています。株式市場では長く「国際優良株」の一角を占めてきました。

当社が注力する重点市場としては、情報通信市場の他、自動車市場、産業機器・エネルギー市場等があります。

■電子部品ライバルと比べても好調で割安感も強め

当社は2022年8月1日(月)に、2023年3月期第1四半期決算を発表。売上高は5,105億円(前年同期比21.5%増)、営業利益は446億円(同42.4%増)と増収・増益になりました。営業利益は事前の市場コンセンサス(361億円)を上回りました。

主力の「エナジー応用製品」では、家庭用蓄電システム向けをはじめパワーセル製品の売上高が大幅に伸長。受動部品製品事業も、EV(電気自動車)向けなどに売上高が伸びました。

増収効果、合理化・コストダウン効果に加え、円安効果(平均ドル・円相場は前年同期1ドル129.36円→当四半期137.95円)もあり、営業増益につながりました。会社側は2023年3月通期についても、売上高2兆2,000億円(前期比15.7%増)、営業利益1,850億円(同10.9%増)と増収・増益を見込みます。なお、通期の想定為替レートは1ドル120円と保守的であり、上方修正の可能性も大きそうです。

2023年3月期第1四半期は、日本電産(6594)が前年同期比0.2%営業増益、村田製作所(6981)が同15.7%営業減益にとどまるなど、電子部品大手の中でも業績減速に苦しむ企業が出てきたことが特徴です。そうした中、当社とローム(6963)の営業増益率は40%台と高くなりました。

時価総額1兆円以上の電子部品大手6社(当社、ローム、日本電産、日東電工、京セラ、村田製作所)の予想平均PERの単純平均は18.3倍(2022年8月17日・会社予想EPS基準)ですが、当社の予想PERは13.2倍と割安感が強くなっています。

▽週足チャート(過去3年)

データは2022年8月17日(週足) 15:00 時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽連結業績(百万円)

▽当記事の内容について、著者が動画で詳しい解説を行っています。あわせてご視聴ください。