NISAにおすすめの証券会社の選び方

NISAを検討している方が、証券会社を選ぶ際に注目したいポイントは以下の3点です。

- 売買手数料

- 取扱商品数の豊富さ

- IPOに対応しているか

- 単元未満株の購入できるか

1.売買手数料

当社がNISA利用者に実施したアンケートでは、NISAを始める際に証券会社を選んだポイント1位は「買付手数料の安さ」でした。ネット証券会社の多くは投資信託の売買手数料が無料です。一方で、NISAにおける国内株式や外国株式などの取引手数料は証券会社により異なります。

2.取扱商品数の豊富さ

まだ購入する投資商品が決まっていない方は、選択肢を最初から狭めないためにも、多くの投資商品を扱っている証券会社を選ぶことを検討してください。

特に、NISA対応の海外株式や投資信託の取扱数は証券会社により大きく異なります。NISA対応の投資信託が約10本しかない証券会社もあれば、2500本以上扱っている証券会社もあります。

3.IPOに対応しているか

NISAは利益が非課税になるお得な制度ですが、裏をかえすと「損したら非課税のメリットを受けられない」ということです。そのため、利益を得やすいと言われているIPO投資は、NISAと相性が良いといえます。の非課税枠を利用してより大きな利益が狙いたい方は、証券会社がNISA口座でのIPOに対応しているかは重要なポイントです。

NISA口座でIPOの対応をしているかは証券会社により異なります。また、年間のIPO実績数が1件の証券会社もあれば、100件を超える証券会社もあるので、IPO対応可否と実績を比較してみてください。

4.単元未満株の購入できるか

少額から国内株式の取引をNISAで始めたい方は、単元未満株に対応した証券会社を検討してみてください。

国内株式は原則100株などの単元からしか購入できませんが、単元未満株の購入ができる証券会社では1株から購入可能です。1株5,000円の株であれば、原則50万円からしか購入できない銘柄を5,000円から購入できます。

NISAに関するアンケート結果

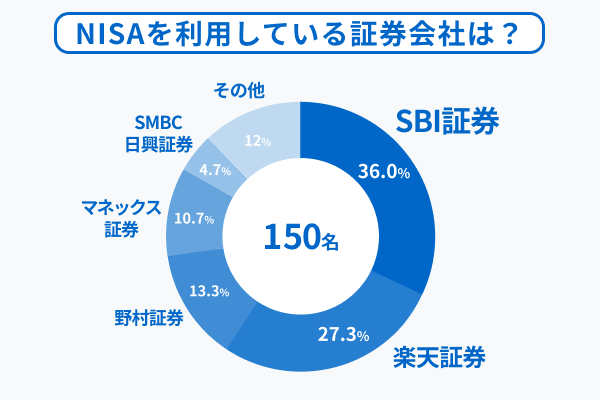

Q1. NISAで使用している証券会社は?

| NISAを利用している証券会社 |

|

回答数 |

% |

| sbi証券 |

48 |

32.00% |

| 楽天証券 |

41 |

27.33% |

| 野村證券 |

20 |

13.33% |

| マネックス証券 |

16 |

10.67% |

| SMBC日興証券 |

7 |

4.67% |

| 大和証券 |

5 |

3.33% |

| その他 |

5 |

3.33% |

| 松井証券 |

4 |

2.67% |

| GMOクリック証券 |

2 |

1.33% |

| SBIネオトレード証券 |

1 |

0.67% |

| フィデリティ証券 |

1 |

0.67% |

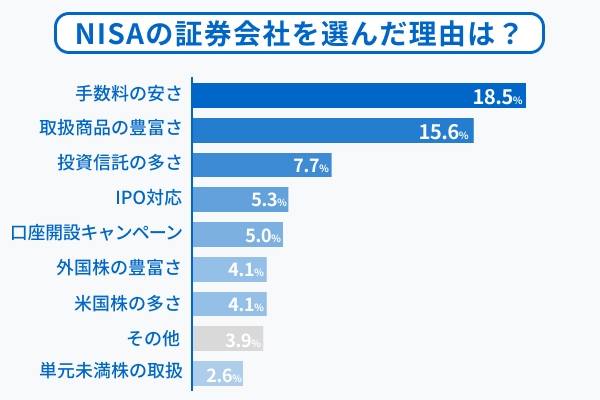

Q2. NISAの証券会社を選んだ理由は?

| NISAの証券会社を選んだ理由 |

|

回答数 |

% |

| 買付手数料の安さ |

77 |

51.3 |

| 取扱商品数の豊富さ |

65 |

43.3 |

| 取り扱う投資信託の多さ |

32 |

21.3 |

| IPO対応している |

22 |

14.7 |

| 口座開設キャンペーン |

21 |

14 |

| 投資できる外国株の豊富さ |

17 |

11.3 |

| 投資できる米国株の数の多さ |

17 |

11.3 |

| その他 |

16 |

10.7 |

| 単元未満株の取り扱いがあるか |

11 |

7.3 |

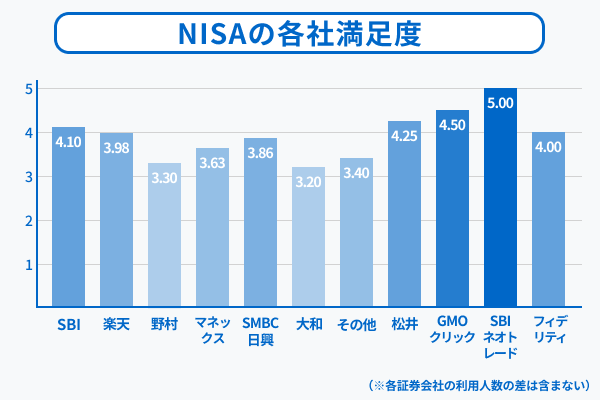

Q3. NISAの各証券会社の満足度は?

| NISAの各社満足度(5段階評価) |

|

満足度 |

| SBI証券 |

4.10 |

| 楽天証券 |

3.98 |

| 野村證券 |

3.3 |

| マネックス証券 |

3.63 |

| SMBC日興証券 |

3.86 |

| 大和証券 |

3.20 |

| その他 |

3.40 |

| 松井証券 |

4.25 |

| GMOクリック証券 |

4.50 |

| SBIネオトレード証券 |

5.00 |

| フィデリティ証券 |

4.00 |

NISAの基本事項を確認しよう

NISAとは、一定金額の範囲内で購入した金融商品から得られる利益が非課税になる制度です。金融商品から得られる利益には、譲渡益、分配金、配当金があります。

| 利益の種類 |

詳細 |

| 譲渡益 |

購入時よりも高い値段で金融商品を売却することで得られる差益 |

| 分配金 |

投資信託の運用により得られた利益から、投資家に還元されるお金 |

| 配当金 |

企業活動により得られた利益から、株主に還元されるお金 |

通常、これらの利益に対しては20.315%(所得税及び復興所得税15.315%、地方税5%)の税率で税金が掛かりますが、NISAではこれが不要となるため資産形成をする上で有利に働きます。また、納税が不要となるため、確定申告をする必要もありません。

NISAは用途に合わせて3種類の口座が用意されていますが、1人1種類しか開設できないため、併用はできません。それぞれの特徴を確認し、自分に合った口座で投資を始めましょう。

株への投資も楽しめる「一般NISA」

一般NISAは、株や投資信託などへ投資できる口座です。

| 項目 |

詳細 |

| 利用できる人 |

日本在住の20歳以上の人 |

| 非課税対象 |

投資信託や株式への運用から得られる譲渡益および配当金・分配金 |

| 非課税投資枠 |

新規投資額で毎年120万円(5年間で最大600万円) |

| 非課税期間 |

最長5年(投資可能期間は2014年~2023年) |

一般NISA口座の特徴は、投資できる金融商品の種類の多さです。株や投資信託だけでなく、REIT(不動産投資信託)やETF(上場投資信託)にも投資できます。

また、毎年の新規投資額が120万円と多額であることも特徴です。一方で、非課税期間は5年間と、つみたてNISAの20年間と比べて短いため、注意しましょう、

一般NISAは2023年末で終了し新NISAへと統合されますが、2023年末までに一般NISAで投資した商品は、新NISAとは別に5年間非課税で運用可能です。

積立による長期投資ができる「つみたてNISA」

つみたてNISAは、積立投資による長期運用をする人に向けた口座です。

| 項目 |

詳細 |

| 利用できる人 |

日本在住の20歳以上の人 |

| 非課税対象 |

投資信託への投資から得られる譲渡益および、配当金 |

| 非課税投資枠 |

新規投資額で毎年40万円(20年間で最大800万円) |

| 非課税期間 |

最長20年(投資可能期間は2018年~2037年) |

つみたてNISAの特徴は、非課税期間が長期であることと、金融庁が定める投資信託を投資対象とする点です。つみたてNISAの対象として選ばれる投資信託のポイントは、以下のとおりです。

- 販売手数料が0円(ノーロード投信)

- 信託報酬(運用中に必要な手数料)が低い

- 分配金の支払い頻度が低く複利効果を狙える

このように、つみたてNISAでは長期に渡りコストを抑え複利で運用することで、効率のよい資産運用を目指せます。

つみたてNISAは2023年末で終了し新NISAへと統合されますが、2023年末までにつみたてNISAで投資した商品は、新NISAとは別に20年間非課税で運用可能です。

未成年者名義で開設する「ジュニアNISA」

ジュニアNISAは、未成年者の名義で開設できる口座です。

| 項目 |

詳細 |

| 利用できる人 |

日本在住の0~19歳の人 |

| 非課税対象 |

投資信託や株式への投資から得られる譲渡益および配当金・分配金 |

| 非課税投資枠 |

新規投資額で毎年80万円(5年最大400万円) |

| 非課税期間 |

最長5年(投資可能期間は2016年~2023年) |

| ロールオーバーの有無 |

なし(廃止決定により) |

ジュニアNISA口座は未成年者の名義で開設し、親や祖父母といった2親等以内の親族が運用管理者になります。非課税期間終了時点で18歳になっていない場合は、ロールオーバーが可能です。

ジュニアNISAでは名義人が3月31日時点で18歳である年の前年の12月末まで、原則として資金の払い出しができません。ただし、ジュニアNISAは2023年で廃止が決まりました。そのため、2024年以降は、子や孫が18歳に達していない場合でも払出しができるようになります。

NISAの最大のメリットは「税金がかからないこと」

NISAを利用することで得られる最も大きなメリットは「売却益や配当等に掛かる税金がゼロになる」という点です。通常、株式や投資信託を売却した際に利益が出た場合、売却益に対して約20%の所得税・住民税がかかります(2023年1月現在は復興特別所得税を含めて20.315%)。

通常、120万円で購入した投資信託を150万円に値上がりしたタイミングで売却した場合、買い付け価格と売却価格との差額である30万円に対して、6万945円の税金がかかります。

しかし、投資信託120万円をNISA口座で購入した場合、150万円まで値上がりしたタイミングで売却しても、売却益に対して税金はかかりません。

以上のように、NISA口座で購入した株式や投資信託は、非課税期間内にどれだけ値上がりしても、税金が発生しない点が、NISAの最も大きなメリットと言えます。

また、 NISAを利用することで非課税となるのは売却益だけでなく、投資信託の「分配金」や、株式の「配当金」なども含まれます。

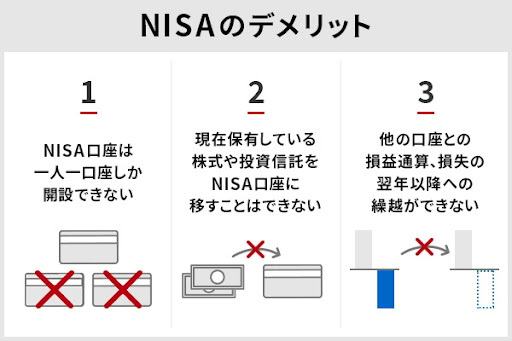

NISAのデメリット

NISAでは、メリットばかりが取り上げられますが、デメリットも存在します。見過ごされやすいNISAの代表的なデメリットを紹介します。

NISA口座は、1人1口座

NISAでは、複数の口座を持つことができません。、そのため、NISA口座の開設を申し込む際には「どの金融機関で専用口座を開くか」をよく考える必要があります。口座を開設した後でも1年単位で金融機関の変更は可能ですが、手続きが必要です。

現在保有している株式や投資信託をNISA口座に移すことはできない

これまで通常の証券口座で購入した株式や投資信託をNISA口座に移すことはできません。そのため、NISA口座で運用する金融商品は、NISA口座開設以降に新たな資金での購入が必要です。

上場株式の配当金等は受け取り方次第で課税される

NISAは運用益が非課税になりますが、上場株式の配当金やETF・REIT(リート)の分配金(以下、配当金等)を受け取る際には、受け取り方法に注意しないと課税されてしまいます。

NISAで上場株式の配当金等を受け取るには、以下の方法があります。

- 郵便局へ配当金領収書を持ち込んで受け取る「配当金領収書方式」

- 指定した銀行の口座で受け取る「登録配当金受領口座方式・個別銘柄指定方式」

- 証券会社の口座で受け取る「株式数比例配分方式」

上記3つのうち、配当金等が非課税になるのは、「株式数比例配分方式」を選択した場合のみです。それ以外の方式で受け取る上場株式の配当金等は課税されます。

損益通算と繰越控除ができない

NISA口座で生じた損失は、NISA口座以外の特定口座や一般口座で生じた利益と相殺(損益通算)ができません。

確定申告によって、損失を翌年以降3年間の利益から控除できる繰越控除も利用できません。そのため、NISA口座で損失が出て他の口座で利益が出た場合には、NISAを利用することで税負担が増えてしまいます。

利益が出ていないのに税金を納めなければならない場合がある

NISAの非課税期間終了時に保有資産が値下がりしている場合、損失を被る可能性があります。

NISA口座内の商品は、5年間の非課税期間が終了すると、売却するか、特定口座や一般口座への移管が必要です。

特定口座や一般口座に移管する場合、非課税期間終了時の評価額が新たな取得価格になります。100万円で購入した商品でも、非課税期間終了時に80万円となっていれば、新たな取得価格は80万円です。。

この商品がその後100万円に値上がりして売却した場合、20万円の利益(100万円-80万円)とみなされ、実際には利益が出ていないのに税金を納めなければなりません。

投資信託の分配金を自動再投資できない場合がある

NISA口座で受け取った投資信託の分配金は、自動で再投資できない場合があります。これは、NISA口座で分配金の自動再投資コースを選択できる金融機関と選択できない金融機関があるためです。

分配金の再投資は複利効果による資産の増加が期待できるため、NISA口座で分配金の自動再投資ができない場合は、効率的な資産形成においてデメリットとなるでしょう。

2024年から変わる「新NISA」の中身とは

2023年末で一般NISAとつみたてNISAは終了し、2024年からは、一般NISAとつみたてNISAが合体してさらにパワーアップした新NISAがスタートします。

新NISAは、年間可能投資額が大幅に増え、非課税期間の制限も廃止されます。現状のNISAから新NISAへの変更点は以下のとおりです。

| |

現状のNISA(~2023年12月) |

新NISA(2024年1月~) |

| 一般NISA |

つみたてNISA |

成長投資枠 |

つみたて投資枠 |

| 併用 |

不可(どちらかを選択) |

可能 |

| 年間投資可能額 |

120万円 |

40万円 |

240万円 |

120万円 |

| 非課税期間 |

最大5年間 |

最大20年間 |

無期限 |

| 非課税限度額 |

600万円 |

800万円 |

1800万円(成長投資枠は1200万円まで) |

| 購入方法 |

通常買付・積立 |

積立 |

通常買付・積立 |

積立 |

| 対象賞品 |

株式・投資信託・ETFなど |

投資信託(金融庁指定の銘柄のみ) |

株式・投資信託・ETFなど |

投資信託(金融庁指定の銘柄のみ) |

一般NISAとつみたてNISAの選択が不要

新NISAは、一般NISAとつみたてNISAのような選択が不要です。つみたてNISAはつみたて投資枠、一般NISAは成長投資枠に名前を変え、併用できるようになります。

そのため、一般NISA口座を開設するか、つみたてNISA口座を開設するかで迷う必要はありません。また、新NISAは恒久制度となるため、一般NISAやつみたてNISAのように廃止されることはなく、いつでも安心して利用できます。

年間投資可能額は360万円

新NISAの年間投資可能額は360万円です。現状の一般NISAの年間投資可能額120万円が240万円に、つみたてNISAの年間投資可能額40万円が120万円に変更となり、合計360万円を1年間に投資できます。

非課税期間が無期限化

新NISAは、非課税期間が無制限です。現状の一般NISAは5年間、つみたてNISAは20年間の非課税上限期間が設けられていましたが、新NISAは期限なく非課税で運用できます。

そのため、2024年に360万円で購入した商品は、30年後も40年後も非課税で運用が可能です。

生涯非課税限度額は1800万円

新NISAは、新たに1800万円の生涯非課税限度額が設けられます。毎年360万円を永遠に投資し続けられるわけではなく、360万円を5年間投資すれば、生涯非課税限度額の1800万円に達し、それ以上の投資はできません。

ただし、保有商品を売却すれば生涯非課税限度額の枠に空きを作れます。100万円分で取得した商品を売却すれば、生涯非課税限度額に100万円の空きができ、新たに100万円分の商品の買付が可能です。

一般NISA・つみたてNISAは別で運用可能

現状の一般NISAやつみたてNISA口座で保有する商品は、新NISA開始後も別で運用できます。2023年につみたてNISA口座で購入した商品は、2042年まで非課税で運用可能です。

新NISAの生涯非課税限度額の枠は、一般NISA・つみたてNISAの非課税枠とは別で計算されるため、2023年も一般NISAとつみたてNISAへの投資をためらう必要はないでしょう。

NISAを利用するには、証券総合取引口座も必要

NISAを利用するには、NISA口座だけでなく証券総合取引口座も必要です。証券総合取引口座とは、証券会社で取引する資金や、保有する金融商品を管理するための口座です。

証券総合取引口座には、「特定口座(源泉徴収あり)」と「特定口座(源泉徴収なし)」、「一般口座」の3種類があり、口座により確定申告の有無などが変わります。

NISA口座で運用している間は非課税のためそもそも確定申告は不要ですが、非課税期間終了後は特定口座もしくは一般口座に資産が移されるため、自分に合った証券総合取引口座を選ぶことが肝心です。

初心者は「特定口座(源泉徴収あり)」を選ぼう

特定口座には、源泉徴収ありと源泉徴収なしの2種類があります。それぞれの特徴を比較すると以下のようになります。

| |

特定口座(源泉徴収あり) |

特定口座(源泉徴収なし) |

一般口座 |

| 譲渡益の税金 |

源泉徴収される |

確定申告により納税 |

確定申告により納税 |

| 分配金・配当金の税金 |

源泉徴収される |

源泉徴収される |

源泉徴収される |

| 口座内取引の損益通算(※) |

される |

されない |

されない |

| 他の口座との損益通算 |

されない |

されない |

されない |

| 年間取引報告書の発行 |

あり |

あり |

なし |

(※損益通算とは、一定期間内の利益と損失を相殺することで、課税額を減らすことです)

特定口座(源泉徴収あり)は、初心者でも管理がしやすい口座です。特定口座(源泉徴収あり)では、譲渡益の税金や分配金・配当金の税金が源泉徴収されるだけでなく、特定口座内の譲渡損益および分配金・配当金(株式数比例配分方式での受け取りが必要)が自動的に損益通算されます。よって、確定申告が原則として必要なく、初心者でも使いやすい口座といえるでしょう。

一般口座は、年間損益が記載された特定口座年間取引報告書が交付されません。そのため、取引結果のみ記載された取引報告書等を参照し、投資家自身がすべての取引を計算して、確定申告しなければなりません。

自分に合ったスタイルで投資を始めることが、運用を楽しむコツ

株や投資信託などは、値動きがある金融商品です。投資する資産や商品によって、リスクやリターンに差があります。投資を楽しむには、これまでの投資経験やリスク許容度・投資期間などを考慮し、自身に合った投資方法を選択することが大切です。

株式投資で得られる利益とは(キャピタルゲインとインカムゲイン)

株式投資で得られる利益には、「キャピタルゲイン」と「インカムゲイン」があります。

| 株式投資で得らえる利益 |

特徴 |

| キャピタルゲイン |

投資対象が値上がりすることで得られる利益。キャピタルゲインは、株式や投資信託、不動産、現物金などへの投資で得られる可能性がある。100万円で購入した株式を120万円で売却した場合、差額の20万円がキャピタルゲイン(税金は考慮しない)。 |

| インカムゲイン |

資産を保有する間に得られる収益。配当利回り2%の株式100万円を1年間保有すれば、2万円のインカムゲインが得られる(税金は考慮しない)。インカムゲインの具体例は以下のとおり。

- 株式……配当金

- 投資信託……分配金

- 債券……利子

- 不動産……賃貸収入

|

キャピタルゲインは、売買のタイミングによっては大きな利益が出ることもありますが、損失が出るリスクも存在します。インカムゲインは、資産を長期で保有することで利益の積み上げを目指せますが、株式や投資信託の場合には減配リスクがあります。

短期、中期、長期それぞれで必要な知識、初心者におすすめの投資スタンスとは

投資を始めるにあたっては、運用期間を設定することで、自分に適した投資スタンスを選べるでしょう。運用期間別に適した投資スタンスを解説します。

・短期投資ではキャピタルゲインを重視

短期投資では値動き幅の大きい銘柄を見極め、キャピタルゲインを狙います。短期投資を上手に進めるポイントは以下のとおりです。

- 値上がりの目標を設定する

- 値動きを頻繁にチェックする

投資経験が豊富な人でも、売買のタイミングを見極めるのは簡単ではありません。そこでポイントなのが、目標価格を決めることです。どのくらいの価格まで上がったら売却するかを決めておくことで、スムーズに売買を進めることができます。

なお、短期投資では目標額に達したタイミングを逃さず売買する必要があります。よって、頻繁に株価をチェックできる環境が必要です。反対に、値下がりする可能性もあるため、損切りラインも決めておきましょう。

・中期投資は割安株でキャピタルゲインとインカムゲインを狙おう

多くの中期投資では、今後の値上がりが期待されるバリュー株(割安株)やグロース株(成長株)に投資を行います。中期投資のポイントは以下のとおりです。

- 短期投資ほど頻繁に値動きをチェックする必要がない

- 割安な銘柄や今後の成長性を見極める知識が必要

割安な銘柄かを判断するには、PERとPBRに注目しましょう。

| 指標の種類 |

計算式 |

解説 |

| PER(株価収益率) |

株価/1株当たり純利益(EPS※1) |

株価を利益の面から評価するのに使われる指標。一般的にPERが高いほど割高、低いほど割安とされる |

| PBR(株価純資産倍率) |

株価/1株当たり純資産(BPS※2) |

株価を資産の面から評価するのに使われる指標。一般的にPBRが低いほど割安といわれる |

※1 EPS=税引き後当期純利益÷発行済株式総数

※2 BPS=資産÷発行済み株式数

PERの水準は業界によって差があるため、通常は同じ業界内の銘柄で比較します。PBRは低いほど割安とされますが、自己資本比率が低い銘柄は、健全性が低い可能性があるため注意が必要です。また、PBRが低い状態が長期で続いている銘柄は割安ではなく、それが本来の企業価値であるとも考えられます。

・長期投資ではインカムゲインを楽しむ

長期投資でも、成長性があり値上がりが期待できる銘柄に投資を行う点は変わりません。しかし、長期投資では資産を保有する期間が長いため、インカムゲインを多く積み上げられる可能性がある銘柄を選ぶ点がポイントです。長期投資の特徴は、以下があります。

- 値動きをそれほど気にしなくてよい

- インカムゲインの積み上げにより、株価の値動きの影響を抑えられる

長期投資では、最終的に株価が下がってしまった場合でもインカムゲインを積み上げることで、損失を相殺できる可能性があります。

配当利回り3%の株式100万円を5年間保有していた場合、得られるインカムゲインは3万円×5年間で合計15万円(税金は考慮しない)です。仮に、株式の価格が90万円に値下がりしても、インカムゲインと合わせると5万円得をしている計算になります。

保有中にしっかりと配当を得ていくためには、過去の配当実績を参考にしましょう。配当実績は、配当利回りや配当性向を見ると確認できます。

| 項目 |

計算式 |

詳細 |

| 配当利回り |

1株当たりの年間配当金額/1株購入価額×100(%) |

株価に対する年間配当金の割合を示す |

| 配当性向 |

1株当たりの配当額/1株当たりの当期純利益×100(%) |

当期純利益のうち配当金としてどのくらい支払われているかを示す |

配当性向が高い銘柄は株主還元の意識が高いと考えられるため、今後の配当にも期待できるでしょう。ただし、配当性向が高すぎる場合は、配当金額を上げる余力がないケースや高い水準の配当を支払い続けることができず減配するケースもあります。

一般NISAで投資できる金融商品は4種類

一般NISAで投資できる主な金融商品は、株式、投資信託、REIT、ETFの4種類です。

株式

株式は、企業活動に必要な資金を調達するために発行されるものです。投資家は、株式を購入することで企業に出資を行い、企業によっては企業活動で得た利益の一部を配当金として受け取ることができます。また、企業が成長することにより、株価の値上がりによるキャピタルゲインも狙えます。

・株式投資のメリット

株式投資のメリットは、以下のとおりです。

- 配当のほかに株主優待を受け取れる銘柄もある

- 応援したい企業に投資できる

- 出資者として企業の経営に関われる

株主優待とは、一定以上の株式を保有している株主に対して、自社で取り扱う商品やサービスなどを贈る日本企業独特の制度です。

例えば、日本マクドナルドホールディングスは、ハンバーガーやサイドメニューとの商品引換券を株主優待として株主に贈ります。

長期運用をする場合、株主優待も楽しみのひとつとなるでしょう。また、株主は出資者として株主総会などに参加することで会社の意思決定に関われるのも、株式投資の魅力です。

・株式投資のデメリット

株式投資のデメリットには、以下のとおりです。

- 元本の保証がない

- 値動きが比較的大きい

- 投資先の倒産リスクがある

株式投資は、一般的に値動きが大きい金融商品といわれます。そのため、大きな利益を得られる可能性もありますが、売買のタイミングによっては損失が出る可能性がある点には注意が必要です。

投資信託

投資信託は、多くの投資家から集めた資金を運用会社が運用し、利益を投資家に還元する金融商品です。投資信託の運用では、値上がり益のほか分配金による利益も期待できます。

分配金とは、運用で利益が出た場合に、投資家に還元されるお金です。分配金の支払い頻度や金額は、ファンドの運用成績および運用方針により異なります。

・投資信託のメリット

投資信託で運用するメリットは、以下の3つがあります。

- 比較的少額から始められる

- 運用会社が運用を行う

- 銘柄によっては分散投資が図れる

投資信託の魅力のひとつは、運用を専門家に任せられるため投資初心者でも始めやすい点です。専門家が複数の銘柄に投資することで分散投資の効果を図れたり、個人では投資しにくい地域や資産に投資できたりといったメリットもあります。

投資信託は、株や不動産に比べて少額から投資が可能です。投資信託は投資初心者でも比較的始めやすい金融商品といえるでしょう。

・投資信託のデメリット

投資信託のデメリットには、以下があります。

- 元本の保証がない

- 商品によっては値動きの幅が比較的大きい

- 運用するために必要なコスト(購入時手数料、信託報酬)が商品によっては高い

投資信託は専門家に運用を任せられる一方、手数料が高めとなっています。投資信託における主な手数料は、購入時手数料と信託報酬と信託財産留保額の3つです。

| 手数料の種類 |

詳細 |

| 購入時手数料 |

購入時に販売会社(銀行や証券会社など)に支払う |

| 信託報酬 |

保有中に支払う |

| 信託財産留保額 |

解約時に支払う |

手数料を抑えたい人は、購入時手数料が無料の投資信託を選びましょう。

また、信託報酬にも注意が必要です。信託報酬は、投資信託を保有する限り発生し続けます。信託報酬が年率1%の投資信託と、信託報酬が年率0.1%の投資信託を100万円購入した場合では、年間の信託報酬に9000円もの差が出ます。10年間保有した場合、信託報酬の合計額の差は9万円です。

日経平均など特定の指標に連動した運用成績を目指すインデックスファンドは手数料が低いため、信託報酬を抑えたい方はインデックスファンドを検討してみてください。

REIT

REIT(リート)は、不動産を投資対象とした投資信託です。REITを活用すれば、個人では数百万~数億円の資金が必要な不動産投資を少額からスタートできます。

・REITのメリット

REITで投資を行うメリットは、以下のとおりです。

- 少額で不動産に投資ができる

- さまざまな不動産に投資ができる

- 分配金が比較的安定して支払われる

REITの主な収入源は、住宅や商業施設・オフィスビル・ホテルなど、複数の不動産から得られる賃貸料です。賃貸契約は通常年単位で結ばれるため、不測の事態により不動産市場が値下がりしたとしても賃貸収入がすぐにストップすることはありません。これが、REITの分配金が安定して支払われる理由のひとつです。

・REITのデメリット

REITに投資するデメリットには、以下があります。

- 元本の保証がない

- 商品によっては値動きの幅が比較的大きい

- 金利の上昇により価格が下がる可能性がある

- 地震や火災などにより資産価格が下がることも

REITの中には、資金を借り入れて運用しているファンドもあります。そのようなファンドは、金利が上がると返済額が増え、資産状況が悪化する可能性があります。REITの保有中は、金利の動向もチェックするとよいでしょう。

ETF

ETFは、証券取引所に上場し取引される投資信託です。

・ETFのメリット

ETFで運用するメリットは、以下のとおりです。

- 投資信託でありながら、株のように取引できる

- 投資信託と比べて値動きがリアルタイムで把握できる

- 手数料が低め

ETFは市場に上場しているため、リアルタイムで取引ができます。

また、手数料が低いのもETFの特徴です。ETFの手数料が低い理由は、投資家自身が市場で売買するため販売会社に報酬として支払う手数料がかからないからです。また、ETFは目標とする指標の組み入れ銘柄と同じ銘柄に投資するため、運用会社による銘柄選定の手間が抑えられます。そのため、運用会社に支払う手数料も低くなるのです。

・ETFで運用するデメリット

ETFで運用するデメリットには、以下があります。

- 自動積立を設定できる証券会社が限られる

- 分配金を自動再投資できない

ETFは、通常、自動積立の設定ができないため、投資家自身がそのつど購入手続きを行う必要があります。分配金の自動再投資もできないため、再投資のたびにも購入手続きが必要です。

ただし、ETFの自動積立は、定期買い付けの形式で対応している証券会社もあります。積立投資をしたい人は、口座開設時に定期買い付けサービスの有無を確認しましょう。

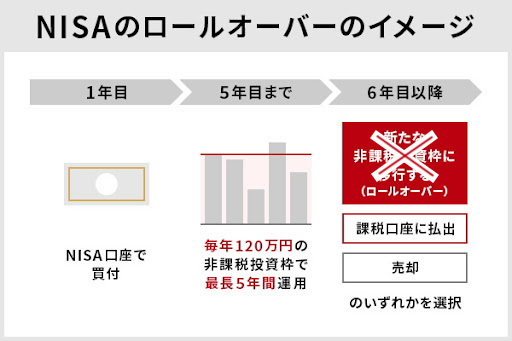

非課税期間が終了したときの選択肢

NISAの非課税期間(一般NISAは5年、つみたてNISAは20年)が終了した際の選択肢は、「売却する」か「課税口座に移管する」かの2つです。

かつては、一般NISAにおいて新たな非課税枠に移管する「ロールオーバー」という選択肢もありましたが、2024年からの新NISA開始に伴い、2023年末以降に非課税期間の終了を迎える投資商品はロールオーバーができません。

そのため、「売却する」・「課税口座に移管する」の2つの選択肢の詳細を解説します。

売却する

NISA口座での非課税期間が終了する投資商品を売却することで、利益や損失を確定させます。

NISAは、通常、利益に対してかかる約20%の税金が非課税になります。100万円で買った投資商品が150万円に値上がりした場合、本来かかるはずの約10万円の税金がかかりません。

課税口座に移管する

NISA口座での非課税期間が終了し、売却手続きをしなければ、自動で課税口座に移行されます(同金融機関に特定口座が開設されている場合)。

課税口座への移行で知っておくべき点は、購入時ではなく課税口座への移行時の価格が新しい取得価格になることです。

100万円で購入した株が課税口座移行時に150万円に値上がりしていた場合は、取得価格は150万円となります。その後、200万円に値上がりして売却した場合、税金は50万円(200万円-150万円)に対して課されます。

NIAS口座で投資商品を購入した際の価格である100万円と売却時の200万円の差額である100万円(200万円-100万円)に対して課税されるわけではないことを知っておきましょう。

NISAに関するよくある質問

NISA(一般NISA)で投資信託を買ってはいけない?

買ってはいけないことはありません。ただし、つみたてNISAの対象となっている投資信託を買うならば、一般NISAではなくつみたてNISAの口座を開設(または変更)して買うべきです。なぜなら、非課税期間が5年(最長10年)に限定される一般NISAよりも、最長20年間のつみたてNISAの方が、節税効果を発揮しやすいためです。

特定口座の源泉徴収は「あり」と「なし」のどっちにすべき?

NISAの非課税期間終了後の確定申告の手間を減らしたいと考える人は、特定口座(源泉徴収あり)で開設しましょう。特定口座(源泉徴収あり)を選べば、譲渡益や配当金・分配金に掛かる税金がすべて源泉徴収されるだけでなく、損益通算までおこなってくれるため、確定申告が不要です。

iDeCoとNISA口座は別の証券会社で分けて運用してもいい?

iDeCoとNISA口座は別の証券会社で分けて運用しても問題ありません。現在の金融機関ではiDeCoの商品ラインナップに不満がある場合、iDeCoとNISAで別々の証券会社で加入することを検討してみるといいでしょう。一方で、同じ証券会社でiDeCoとNISAを行う場合、資産残高の推移を金融機関のマイページやアプリで確認できるなど、口座管理がしやすいというメリットがあります。

慶應義塾大学商学部会計ゼミにて会計を学んだ後、東京海上日動火災保険株式会社に就職。企業が事業活動を行ううえでの自然災害や訴訟に対するリスク分析・保険提案を3年間行う。

1級ファイナンシャル・プランニング技能士の資格を活かし、取引先従業員に対するNISAやふるさと納税に関するセミナーの実施経験有。現在は、フリーランスとして保険や投資、税金などのお金に関する記事の執筆や個別相談・ライフプランニングの作成・実行支援を行っている。

その他の執筆記事・プロフィール一覧へ

関西学院大学で会計修士(専門職)を取得後、2016年から2019年までNTT西日本グループの財務部門で決算や内部統制、DXに従事。マレーシアでの留学経験を経て、2022年10月FP事務所ライフホーカーを開業し、現在に至る。NISAや確定拠出年金(企業型・個人型)を活用した資産形成を中心にコンサルティング、記事執筆、講演等を展開中。

保有資格に、1級DCプランナー(企業年金総合プランナー)、AFP(日本FP協会認定)、2級ファイナンシャル・プランニング技能士、ジェネラルCFO(日本CFO協会認定)など多数。その他の執筆記事・プロフィール一覧へ

SBI証券はSBIホールディングス傘下の主要なネット証券会社です。顧客預かり資産残高が20兆円を超え、ネット証券ではトップの額となるなど、日本国内トップクラスのネット証券会社です。

国内株式は業界内大手最安水準、投資信託取扱数2705本、外国株式は9か国に投資可能であり、その他にも、債券、FX、先物、CFD、金銀プラチナ、NISA口座、iDeCoなどなど、様々なサービスを展開する総合証券会社です。

つみたてNISAではクレジットカード決済の積立投資でポイントを得ることができます。iDeCoのセレクトプランは国内最安値水準のインデックスファンドに投資が可能です。

米国株式は最低取引手数料0円~と業界内最安水準です。また、住信SBIネット銀行では外貨購入の為替手数料が6銭、外貨積立では3銭の低コストであり、さらにSBI証券との外貨入出金が0円で可能です。米国株の取扱銘柄も多く、米国投資をする上では有力な候補となりうる証券会社です。

総合的にサービスの水準が高く、これから投資を始める人はまず最初に口座開設を検討したい証券会社の一つです。